Perspetiva da Wintermute: Entrada de financiamento estagna, mercado entra na fase de jogo de ações

A liquidez global continua elevada, mas os fundos simplesmente não estão a fluir para o mercado cripto neste momento.

Título Original: Liquidez, o sangue vital das criptomoedas

Fonte Original: Wintermute

Tradução Original: Azuma, Odaily

Pontos Principais

1. A liquidez impulsiona os ciclos de mercado do setor cripto, com as entradas provenientes de stablecoins, ETFs e DATs (Digital Asset Treasuries) desacelerando.

2. A liquidez global permanece abundante, mas as taxas SOFR mais altas mantêm os fundos estacionados em títulos do tesouro de curto prazo (T-bills) em vez de fluírem para o mercado cripto.

3. O mercado cripto está em uma fase de "auto-circulação" — os fundos circulam internamente até que novos recursos externos voltem a entrar.

O Papel Dominante da Liquidez

A liquidez frequentemente dita a natureza cíclica de cada ciclo de mercado das criptomoedas. Embora a adoção a longo prazo possa moldar a narrativa da indústria cripto, o que realmente impulsiona as mudanças de preço é a direção dos fluxos de capital.

Nos últimos meses, o ímpeto desse fluxo de capital desacelerou notavelmente. O capital que entra no ecossistema através dos três principais canais — stablecoins, ETFs e Digital Asset Treasuries (DAT) — teve sua velocidade de entrada enfraquecida de forma sincronizada, mudando o mercado cripto de uma fase de expansão para uma fase sustentada por fundos já existentes.

Embora a adoção tecnológica seja crucial, a liquidez é o principal motor por trás das mudanças cíclicas do mercado. Não se trata apenas de profundidade de mercado, mas também da disponibilidade de fundos. Quando a oferta monetária global se expande ou as taxas de juros reais caem, o excesso de liquidez inevitavelmente busca ativos de risco, sendo os criptoativos historicamente (especialmente durante o ciclo de 2021) alguns dos maiores beneficiários.

Em ciclos anteriores, a liquidez entrava principalmente nos ativos digitais através da emissão de stablecoins, que é a rampa de entrada fiduciária mais fundamental. À medida que o mercado amadurece, três grandes funis de liquidez emergiram gradualmente, determinando o caminho para o novo capital entrar no mercado cripto:

· Digital Asset Treasuries (DATs): Fundos tokenizados com estruturas de rendimento, usados para fazer a ponte entre ativos tradicionais e liquidez on-chain.

· Stablecoins: Formas on-chain de liquidez fiduciária, servindo como colateral base para alavancagem e atividade de negociação.

· ETF: Fornece um canal de exposição a BTC e ETH para instituições financeiras tradicionais e fundos passivos.

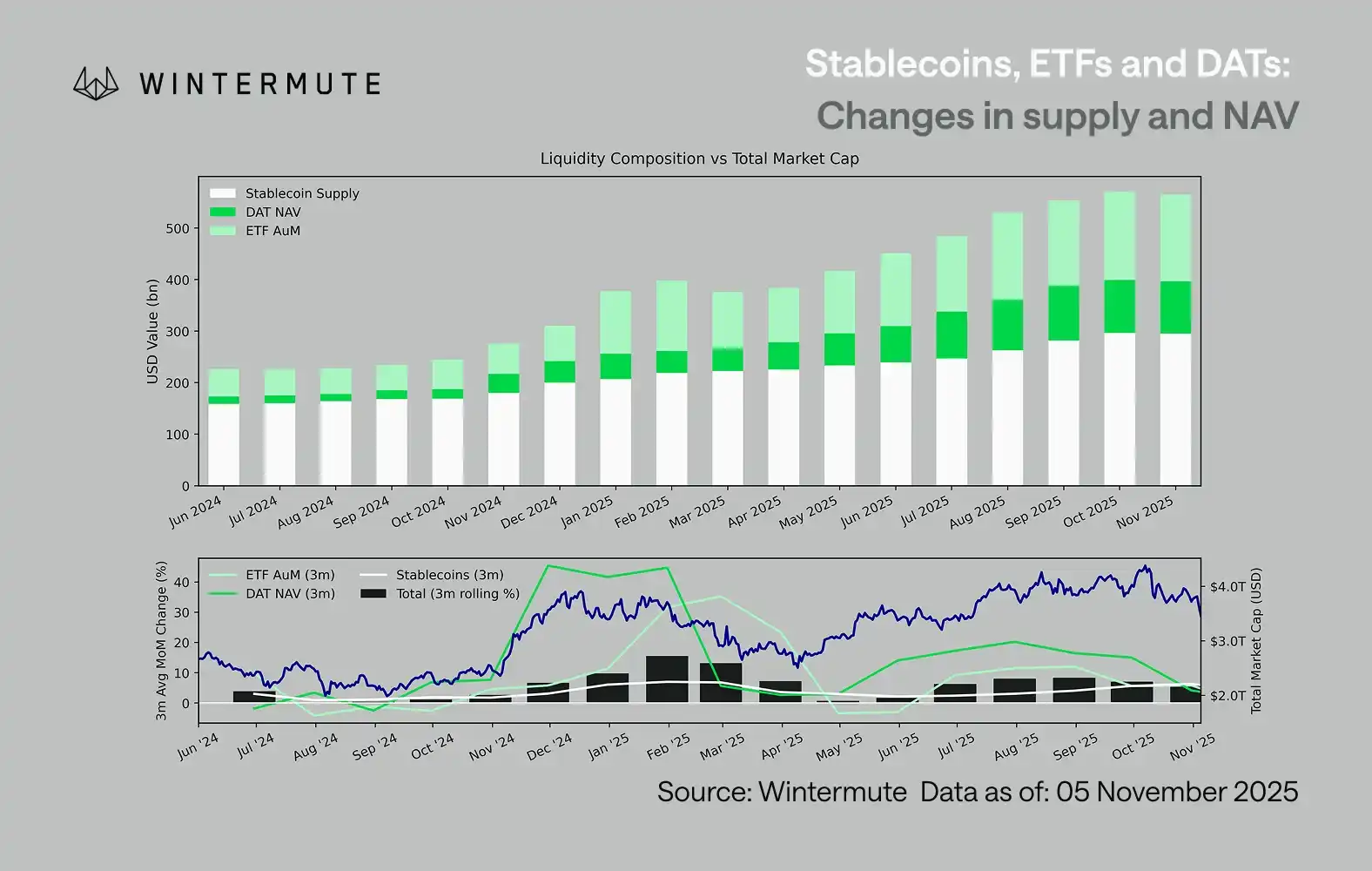

A combinação do patrimônio sob gestão (AUM) dos ETFs, do valor patrimonial líquido (NAV) dos DATs e da oferta circulante de stablecoins pode servir como uma métrica razoável para medir a entrada total de capital em ativos digitais.

O gráfico abaixo ilustra as mudanças nesses componentes nos últimos 18 meses. O gráfico inferior demonstra que a variação desse montante total está altamente correlacionada com a capitalização de mercado geral dos ativos digitais — quando as entradas aceleram, os preços também sobem.

Qual caminho de entrada desacelerou?

Uma percepção importante refletida no gráfico é que o ímpeto das entradas em DAT e ETF enfraqueceu significativamente. Esses dois caminhos apresentaram forte desempenho no quarto trimestre de 2024 e no primeiro trimestre de 2025, experimentaram uma breve recuperação no início do verão, mas o ímpeto foi gradualmente se dissipando desde então. A liquidez (M2) já não flui naturalmente para o ecossistema cripto como no início do ano. Desde o início de 2024, o tamanho combinado de DAT e ETF aumentou de cerca de $400 bilhões para $2.7 trilhões, enquanto a oferta de stablecoins dobrou de aproximadamente $1.4 trilhão para $2.9 trilhões. Isso demonstra crescimento estrutural, mas também indica um claro "platô".

Observar o ritmo de desaceleração dos diferentes caminhos é crucial, pois cada um reflete fontes distintas de liquidez: Stablecoins refletem o apetite de risco nativo do mercado cripto; DAT incorpora a demanda institucional por ativos de rendimento; e ETFs mapeiam a tendência de alocação dos fundos financeiros tradicionais; com os três desacelerando simultaneamente, isso sugere que a implantação de novo capital está desacelerando de forma universal, não apenas rotacionando entre produtos.

Mercado de Jogo de Estoque

A liquidez não desapareceu; ela está apenas circulando dentro do sistema, em vez de se expandir continuamente.

De uma perspectiva macro mais ampla, a liquidez econômica geral (M2) fora do mercado cripto não estagnou. Embora taxas SOFR mais altas possam restringir temporariamente a liquidez — tornando os retornos em dinheiro mais atraentes e mantendo os fundos no mercado de títulos do tesouro — o mundo ainda está em uma fase acomodatícia, e o quantitative tightening (QT) dos EUA terminou oficialmente. O pano de fundo estrutural permanece favorável; apenas a liquidez está atualmente fluindo mais para outras formas de expressão de risco, como o mercado de ações.

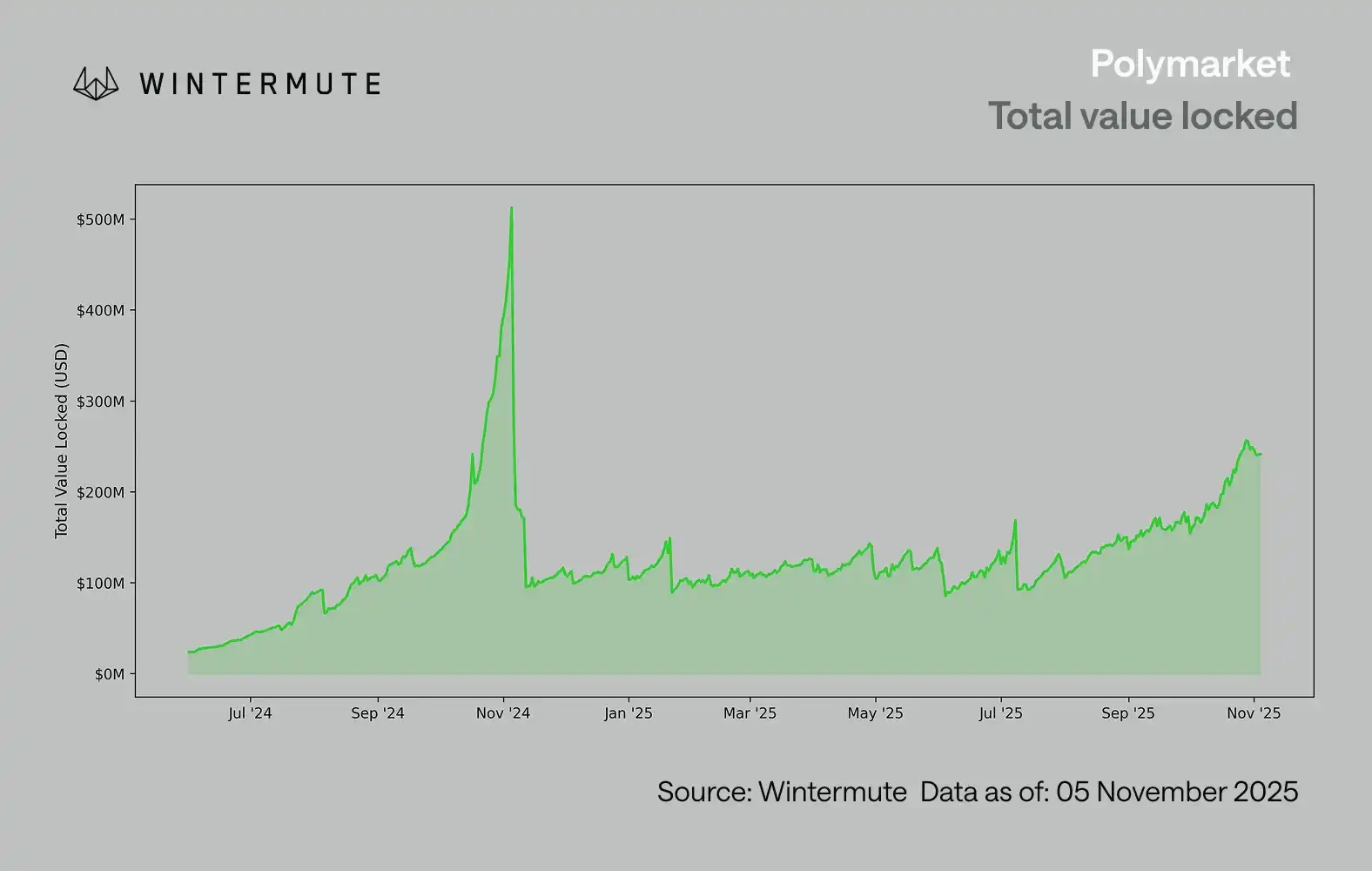

Devido à diminuição das entradas de financiamento externo, a dinâmica do mercado tornou-se mais fechada. Os fundos giram principalmente entre moedas de grande capitalização e altcoins, criando um ambiente de PvP (player versus player) interno. Isso explica por que as altas do mercado de touro são sempre de curta duração e por que a amplitude do mercado continua a se estreitar mesmo quando o total de ativos sob gestão permanece estável. Atualmente, o aumento da volatilidade do mercado é impulsionado principalmente por uma cascata de liquidações, em vez de uma tendência sustentada.

Olhando para frente, se qualquer um dos caminhos de liquidez apresentar uma recuperação substancial — seja um ressurgimento na emissão de stablecoins, um renovado interesse em ETFs ou uma recuperação no volume de DeFi Activity Token (DAT) — isso indicaria que a liquidez macro está voltando ao espaço dos ativos digitais.

Até lá, o mercado cripto permanecerá em uma fase "auto-sustentável", onde os fundos circulam internamente em vez de promover um crescimento composto.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.