トークン化された米国債:低金利時代における機関投資家向け利回りの新たなベンチマーク

トークン化された米国債は、BlackRockのBUIDL(運用資産30億ドル)やOndo FinanceのOUSG(運用資産6.93億ドル)などのプラットフォームによって、2025年中頃までに72億ドルに急増しました。 これらはリアルタイム決済、24時間365日の流動性、イールドアービトラージを可能にし、従来の市場で見られる遅い決済や流動性制約といった非効率性を解決します。 規制の明確化(例:EU MiCA、米国Genius Act)やDeFiとの統合がアクセスの民主化を推進し、BNY MellonやGoldman Sachsなどの機関にとって運用コストを40%削減しています。

機関投資家の投資環境は大きな変革期を迎えており、トークン化された米国債が低金利環境下における戦略的資産配分の要として台頭しています。2025年半ばまでに、トークン化米国債市場は72億ドルに急増し、2024年の17億ドルから329%の増加となりました。これはBlackRockのBUIDLファンドやOndo FinanceのOUSGなどのプラットフォームによって牽引されており、それぞれ運用資産は30億ドルと6億9300万ドルに達しています。この成長は単なる投機ではなく、従来の米国債市場におけるシステム上の非効率性、すなわち決済サイクルの遅延や流動性制約による利回り最適化の阻害に対する計画的な対応を反映しています。

戦略的配分:伝統金融とデジタル金融の架け橋

トークン化された米国債は、機関投資家のポートフォリオを再定義し、分割アクセス、プログラム可能な流動性、利回り裁定機会という3つの重要な利点を提供します。例えば、BlackRockのBUIDLファンドは米国債券およびレポ契約をトークン化し、リアルタイム決済と24時間365日の流動性を実現しています。これは従来の債券市場にはない特徴です。このイノベーションにより、機関投資家は2025年4月の関税発表のようなマクロ経済の変化に応じて、ポートフォリオを動的にリバランスできるようになりました。この発表は10年物米国債利回りを50ベーシスポイント押し上げました。

さらに、トークン化は従来大手プレイヤーが独占していた市場へのアクセスを民主化します。新興市場の機関や小規模ファンドも、TokenyやSecuritizeのようなプラットフォームを通じて、より低い最低投資額で米国債市場に参加できるようになりました。この民主化はDeFiとの統合によってさらに強化され、トークン化米国債が利回り生成プロトコルの担保として機能し、追加のリターンを生み出しています。

ブロックチェーン主導の流動性:効率性とレジリエンス

トークン化米国債の流動性ダイナミクスは、決済効率を再構築しています。従来の米国債市場は1日平均9000億ドルの取引が行われていますが、2025年第2四半期には関税発表によるボラティリティで流動性が逼迫しました。長期債のビッド・アスクスプレッドは2倍に拡大し、10年物オンザラン債の市場厚みは直近水準の4分の1に急減しました。対照的に、トークン化米国債はオンチェーンで即時決済が可能なため、こうした摩擦を回避できます。BNY MellonやGoldman Sachsは既にトークン化マネーマーケットファンドを活用し、決済時間を数日から数分に短縮し、運用コストを最大40%削減しています。

定量的指標もこの変化を裏付けています。2025年7月までに、米国債市場の1日平均取引高は1兆783億ドルに達し、前年比22.2%増加しました。トークン化米国債はプログラム可能なスマートコントラクトにより、利払いとコンプライアンスチェックを自動化し、カウンターパーティリスクを低減します。例えば、EUのMiCAフレームワークや米国のGenius Actは規制コンプライアンスを効率化し、機関投資家と暗号資産ネイティブ資本を集約するクロスボーダー流動性プールを実現しています。

規制の明確化と市場のレジリエンス

規制フレームワークは導入を加速させています。米国SECの2024年トークン化ラウンドテーブルやEUのMiCAフレームワークは、機関投資家レベルの信頼性を提供し、トークン化米国債が厳格なコンプライアンス基準を満たすことを保証しています。この明確化によりイノベーションが促進され、Franklin TempletonやJPMorganはトークン化米国債ファンドのパイロットを開始し、MakerDAOのようなプロジェクトも市場低迷時の安定収益源としてトークン化米国債をポートフォリオに組み入れています。

2025年第2四半期のボラティリティ時における米国債レポ市場のレジリエンスも、トークン化ソリューションの堅牢性を示しています。現金市場が流動性逼迫に直面する中、レポ金利は連邦準備制度の金利コントロールメカニズムに支えられ安定を維持しました。トークン化米国債は、その透明性とプログラム可能性により、リアルタイムの担保スワップを可能にし、仲介業者への依存を減らすことで、こうした市場をさらに安定化させる可能性があります。

機関投資家利回りの未来

トークン化資産市場は2025年の240億ドルから2033年には18兆9000億ドルへと成長が見込まれており、米国債は引き続きその要となります。安全性、流動性、グローバルな認知度というベンチマーク資産としての役割は、トークン化によってさらに強化され、長年の非効率性が解消されます。機関投資家にとって、これは以下を意味します:

- DeFi担保化と24時間取引による利回り獲得の強化

- 決済時間短縮と自動コンプライアンスによる運用効率化

- トークン化米国債をバランスの取れたオンチェーンポートフォリオに組み込むことによるリスク分散

パイロットから本格導入への移行が進行中です。2030年までに、トークン化ミューチュアルファンドやETFは2兆ドルの資産を集めると予測されており、米国債がその中核を担います。先見的な投資家にとって、メッセージは明確です:トークン化米国債はもはやニッチな実験ではなく、低利回り時代における戦略的必須事項となっています。

Source:

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

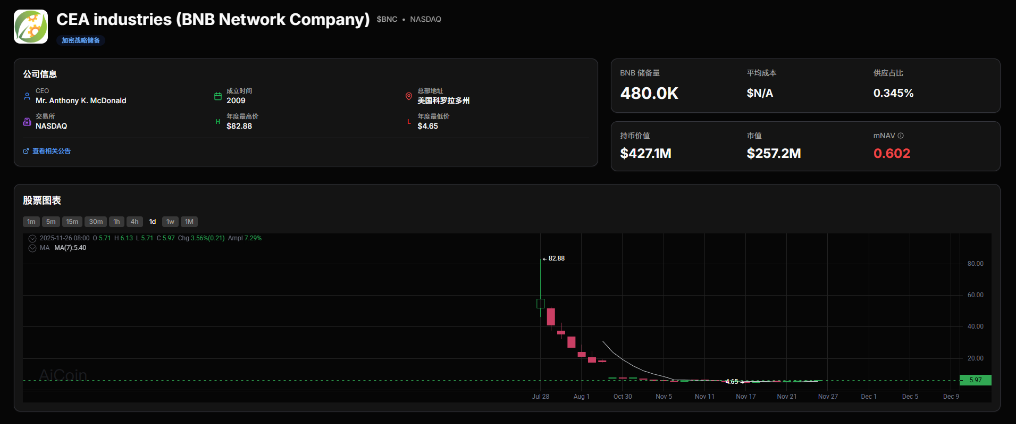

株主の反乱:YZi LabsがBNC取締役会に圧力

半減期はもはや主役ではない:ETFがbitcoinの強気相場サイクルを書き換えている

流動性枯渇下の暗号資産市場:ETFとレバレッジの二重試練

ナスダックの静かな動きの後、ウォール街のBitcoinは二度と同じにはならない