¿Por qué DeFi es crucial para el futuro de las finanzas?

DeFi rompe las barreras geográficas y de identidad, ofreciendo herramientas financieras resistentes a la censura y sin fronteras, convirtiéndose en un complemento importante para el sistema tradicional. Los bancos tradicionales han estado durante mucho tiempo afectados por riesgos y conflictos de intereses, mientras que DeFi, a través de stablecoins, billeteras no custodiales y protocolos on-chain, proporciona soluciones para quienes sufren de inflación, controles de capital y represión financiera. Su estructura transparente y sin permisos mejora la accesibilidad y la autonomía, impulsando la innovación financiera. En el futuro, las finanzas podrían adoptar una forma híbrida, con una integración pragmática entre las instituciones tradicionales y la infraestructura descentralizada; DeFi llenará los vacíos del sistema tradicional y gradualmente promoverá la implementación de capas de liquidación en blockchain.

La arquitectura de DeFi libera una nueva libertad financiera, rompiendo las barreras de la geografía, la identidad y las instituciones.

Casos de uso reales de DeFi

· El sistema bancario tradicional sigue siendo la base de las finanzas, pero durante mucho tiempo ha sufrido riesgos sistémicos, fallos regulatorios y conflictos de intereses.

· Las finanzas descentralizadas (DeFi) ofrecen acceso a herramientas financieras sin permisos: uso de stablecoins resistentes a la censura y sin fronteras, y generación de rendimientos transparentes.

· El futuro del panorama financiero surgirá de la integración pragmática entre las instituciones tradicionales y la infraestructura descentralizada.

El sistema financiero global está construido sobre una vasta red de intermediarios, procesando billones de dólares en transacciones cada día. Esta arquitectura ha sustentado históricamente el comercio global y el flujo de capital, pero también ha traído cuellos de botella, ineficiencia y riesgos sistémicos.

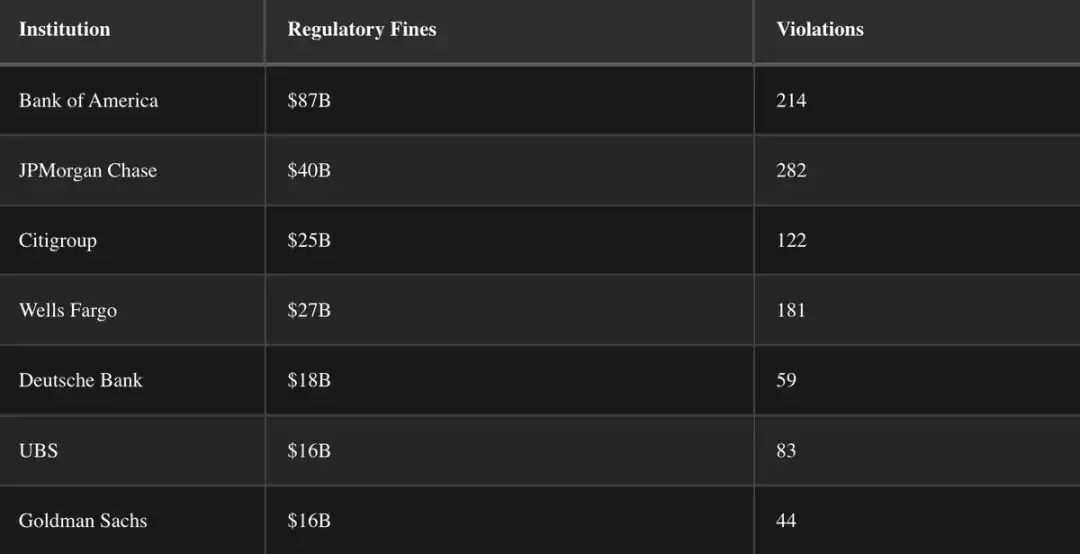

La tecnología sigue avanzando, pero las instituciones tradicionales siguen profundamente arraigadas, no solo a nivel operativo, sino también político y social. Algunas instituciones son consideradas "demasiado grandes para caer", mientras que otras quiebran en silencio. Aunque muchas instituciones tienen gran reputación, su historia sigue manchada por violaciones regulatorias y conflictos de intereses no resueltos.

Estos fenómenos reflejan un problema sistémico profundo: no solo una falta de regulación, sino un defecto de diseño.

Peor aún, la línea entre reguladores y regulados a menudo es difusa. El ex presidente de la SEC, Gary Gensler, trabajó 18 años en Goldman Sachs antes de regular Wall Street; el presidente de la Reserva Federal, Jerome Powell, acumuló una considerable fortuna en banca de inversión antes de formular la política monetaria; la ex secretaria del Tesoro de EE. UU., Janet Yellen, recibió más de 7 millones de dólares en honorarios por conferencias de instituciones financieras que luego tendría que regular.

Ciertamente, la competencia profesional entre el sector público y el privado puede ser compatible, pero este fenómeno de "puerta giratoria" no es nuevo y casi se ha convertido en la norma.

La misión y el funcionamiento de los bancos centrales

En 1913, tras una serie de corridas bancarias, se fundó la Reserva Federal. Diseñada por financieros como J.P. Morgan, la Reserva Federal es una institución cuasi gubernamental: teóricamente responsable ante el Congreso, pero en la práctica opera de forma independiente.

En 1977, se estableció formalmente el doble mandato de la Reserva Federal:

· Maximizar el empleo

· Mantener la estabilidad de precios (actualmente interpretado como una tasa de inflación de aproximadamente el 2%)

Aunque la política monetaria evoluciona constantemente, sus principales herramientas siguen siendo las mismas: ajustes de tasas de interés, expansión del balance y operaciones de mercado abierto.

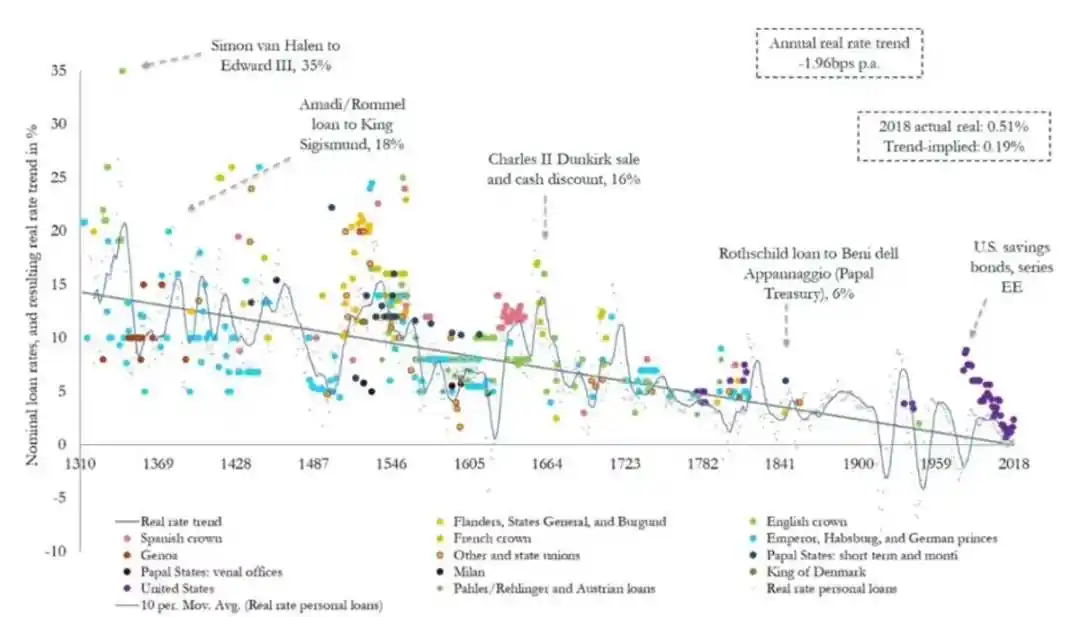

Desde 2012, la Reserva Federal ha establecido explícitamente una meta de inflación anual del 2%, lo que ha tenido un impacto generalizado en el valor de los activos y el poder adquisitivo del dólar. A largo plazo, las tasas de interés muestran una tendencia descendente constante.

A medida que el sistema financiero se vuelve más complejo e interconectado, el costo de los préstamos sigue disminuyendo.

Valor y percepción

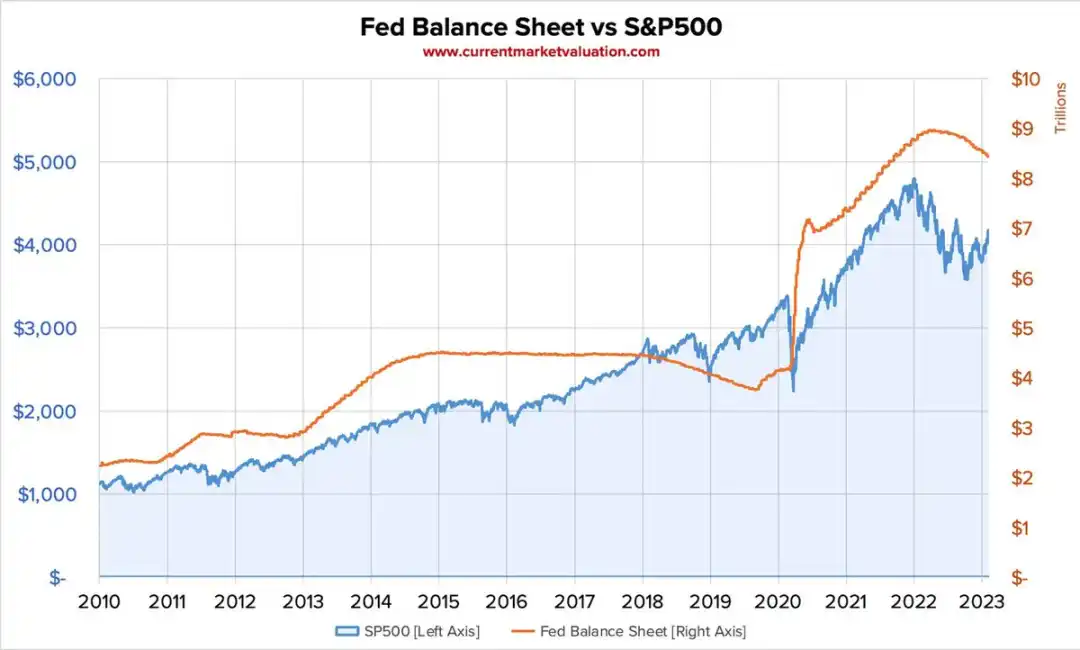

Desde 2008, la correlación entre el balance de la Reserva Federal y el índice S&P 500 ha ido en aumento, lo que ha suscitado dudas sobre los efectos a largo plazo de la expansión monetaria.

Algunos sostienen que, gracias a su dominio global, Estados Unidos puede "imprimir dinero libremente" con pocas consecuencias; la condición de moneda de reserva del dólar y la confianza global en las instituciones estadounidenses le otorgan un colchón contra la erosión inflacionaria. Pero no todos los países gozan de este privilegio. En muchas regiones del mundo, especialmente donde los bienes y servicios no se valoran en dólares o euros, DeFi no es una opción, sino una necesidad.

En las economías desarrolladas, la gente puede debatir los beneficios teóricos de la descentralización; pero para miles de millones de personas en regiones menos desarrolladas, enfrentan problemas reales que los bancos tradicionales no pueden o no quieren resolver: devaluación de la moneda, controles de capital, falta de infraestructura bancaria, inestabilidad política. Todo esto requiere soluciones fuera del sistema tradicional.

Stablecoins y resistencia a la inflación

Entre 2021 y 2022, Turquía experimentó una grave inestabilidad económica, con una tasa de inflación interanual del 78.6%.

Para la gente común, los bancos locales no podían ofrecer soluciones efectivas, pero DeFi sí podía. A través de stablecoins y billeteras no custodiadas, las personas podían evitar la devaluación de activos, realizar transacciones globales y eludir controles de capital injustos, todo ello utilizando herramientas de código abierto accesibles para cualquiera.

Estas billeteras no requieren cuenta bancaria ni trámites engorrosos, solo una clave privada o frase semilla para acceder a la cuenta en la blockchain.

Resistencia a la censura

Las cuentas bancarias de numerosos camioneros que protestaban en la frontera entre EE. UU. y Canadá fueron congeladas por las autoridades, impidiéndoles pagar préstamos y comprar bienes esenciales, a pesar de no haber violado ninguna ley específica.

En los sistemas centralizados, la soberanía financiera no es un derecho garantizado, mientras que DeFi ofrece un modelo diferente: basado en infraestructura abierta, gobernado por código y no por políticas regionales.

Rendimientos e innovación

Los protocolos DeFi han redefinido los primitivos financieros: préstamos, trading, seguros, etc., pero estas innovaciones conllevan nuevos riesgos.

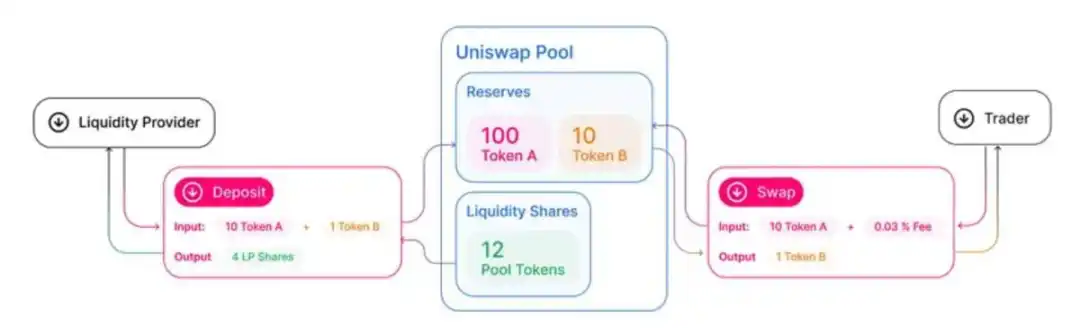

Algunos protocolos colapsaron, actores maliciosos fueron expuestos, pero el mercado selecciona de forma natural las innovaciones sostenibles. Los sobrevivientes, como los creadores de mercado automatizados (AMM) y los pools de liquidez, representan las mejores prácticas de DeFi: construir infraestructura transparente y sin permisos, distribuyendo las comisiones de trading a los proveedores de liquidez en lugar de concentrar las ganancias en unos pocos guardianes.

Esto es un modelo completamente diferente al de las finanzas tradicionales, donde el acceso al mercado, especialmente al negocio de creación de mercado, está altamente restringido y carece de transparencia.

Un futuro equilibrado

Al menos a corto plazo, el futuro de las finanzas no será completamente descentralizado ni completamente centralizado, sino una forma híbrida. DeFi no es un reemplazo total de las finanzas tradicionales, pero sí llena los vacíos que el sistema tradicional ignora: accesibilidad, resistencia a la censura y transparencia. En economías afectadas por la inflación regional o la represión financiera, DeFi ya está resolviendo problemas cotidianos.

En países como EE. UU., donde el sistema bancario es más seguro, la propuesta de valor de DeFi también es válida, aunque más en teoría. Para la mayoría de las personas en economías estables, los bancos tradicionales aún ofrecen una conveniencia, protección al consumidor y confiabilidad que DeFi aún no puede igualar completamente. Una vez que la infraestructura financiera tradicional se actualice a una capa de liquidación basada en blockchain, esta teoría se convertirá gradualmente en realidad.

Hasta entonces, habrá quienes busquen soberanía financiera, emprendedores construyendo en la vanguardia y capital inteligente utilizando los primitivos de DeFi para obtener mayores rendimientos ajustados al riesgo, junto con una gran cantidad de tokens Meme y actividades de airdrop.

¿Qué opinan los demás?

"El objetivo de DeFi no es oponerse a las finanzas tradicionales, sino construir un sistema financiero abierto y accesible que complemente la infraestructura existente." — Vitalik Buterin, cofundador de Ethereum

"Los protocolos DeFi representan un cambio de paradigma en la infraestructura financiera, ofreciendo alternativas programables y transparentes a los servicios financieros tradicionales." — Dr. Fabian Schär, profesor de tecnología de libro mayor distribuido en la Universidad de Basilea

"Aunque las plataformas DeFi pueden ofrecer innovaciones tecnológicas prometedoras, aún deben operar dentro de un marco que proteja a los inversores y mantenga la integridad del mercado." — Gary Gensler, ex presidente de la SEC de EE. UU.

Por qué DeFi es importante

En un mundo de volatilidad económica y falta de confianza institucional, los sistemas descentralizados están demostrando gradualmente su capacidad: utilizando nuevas propiedades de blockchain para mejorar los pagos y operaciones financieras tradicionales.

La arquitectura de DeFi —sin permisos, global y transparente— libera una nueva libertad financiera, rompiendo las barreras de la geografía, la identidad y las instituciones. Los contratos inteligentes automatizan procesos complejos, reducen costos y eliminan fricciones, cosas que la infraestructura tradicional no puede lograr.

El riesgo sigue existiendo, pero el progreso también está ocurriendo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El principal candidato a presidente de la Reserva Federal, Waller: Ethereum y las stablecoins son el siguiente paso en el desarrollo de los pagos, las instituciones deberían adoptarlos.

El principal candidato a próximo presidente de la Reserva Federal, Waller, ha expresado públicamente una actitud optimista hacia los activos digitales (especialmente Ethereum y las stablecoins), instando a las instituciones financieras a aceptar las criptomonedas como el siguiente paso natural en el desarrollo de los pagos.

En tendencia

MásHotcoin Research | El mercado apuesta con más del 80% de probabilidad por un recorte de tasas en septiembre: análisis de los posibles ritmos de recortes de la Reserva Federal en el cuarto trimestre y perspectivas de su impacto

El principal candidato a presidente de la Reserva Federal, Waller: Ethereum y las stablecoins son el siguiente paso en el desarrollo de los pagos, las instituciones deberían adoptarlos.