Ist dies der Beginn des Ethereum-Crashs im November?

Die Federal Reserve hat gerade ihre zweite aufeinanderfolgende Zinssenkung vorgenommen und den Leitzins auf eine Spanne von 3,75–4 % gesenkt. Auf dem Papier sollte eine lockerere Geldpolitik risikoreiche Anlagen wie Krypto beflügeln. Doch die Reaktion des Marktes erzählte eine andere Geschichte. Der Ethereum (ETH)-Preis fiel um mehr als 5 % , was darauf hindeutet, dass Händler nicht überzeugt sind, dass diese Zinssenkung ein klares bullishes Signal ist. Schauen wir uns an, warum das so ist.

Ethereum Kursprognose: Was der Schritt der Fed wirklich bedeutet

Die Zinssenkung der Fed war erwartet worden, aber die Kommentare von Vorsitzendem Jerome Powell dämpften die Begeisterung. Seine Weigerung, sich zu einer weiteren Senkung im Dezember zu verpflichten, brachte Unsicherheit ins Spiel. Investoren hatten mit einer aggressiven Lockerung gerechnet, daher fühlte sich der vorsichtige Ton wie eine kalte Dusche an.

Das Ende des Quantitative Tightening (QT) am 1. Dezember war ebenfalls eine wichtige Ankündigung. Es bedeutet, dass die Fed aufhört, ihre Bilanz zu verkleinern, was effektiv mehr Liquidität ins System bringt. Normalerweise ist das bullisch für Krypto, aber der Hintergrund schwacher Arbeitsmarktdaten und hartnäckiger Inflation erschwert die Lage.

Während die politische Wende langfristig risikoreiche Anlagen begünstigt, kehrt kurzfristige Volatilität zurück – insbesondere, da die Märkte neu bewerten, wie „dovish“ die Fed tatsächlich ist.

Ethereum Kursprognose: Die Bären übernehmen wieder die Kontrolle

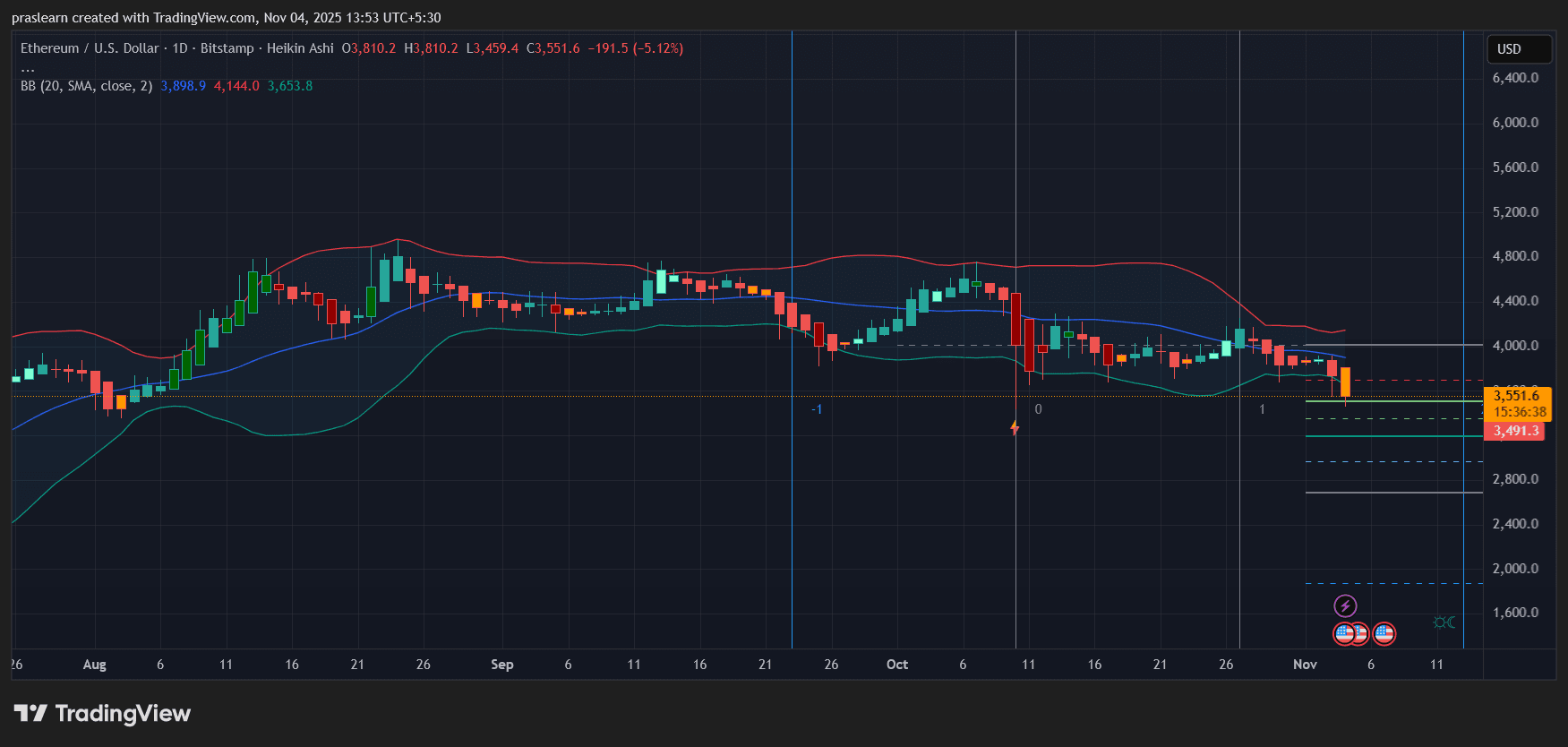

ETH/USD Tageschart: TradingView

ETH/USD Tageschart: TradingView Das Tageschart des Ethereum-Preises zeigt eine deutliche Ablehnung in der Nähe des mittleren Bollinger-Bands (um 3.900 $), gefolgt von einem scharfen Rückgang in Richtung 3.550 $. Die Heikin-Ashi-Kerzen wurden durchgehend rot, was einen erneuten bärischen Impuls bestätigt.

Die Bollinger-Bänder (BB) weiten sich aus – ein klassisches Zeichen für zunehmende Volatilität – und ETH hat gerade unter dem 20-Tage-Simple Moving Average (SMA) geschlossen. Dieser Durchbruch setzt die unmittelbare Unterstützung am unteren Bollinger-Band bei etwa 3.650 $, das nun intraday unterschritten wurde. Sollte der Rückgang anhalten, liegen die nächsten Abwärtsziele bei etwa 3.490 $ und 3.250 $.

Das Chart deutet auch auf einen gescheiterten Erholungsversuch Ende Oktober hin, bei dem der ETH-Preis den Widerstand bei 4.000 $ nicht zurückerobern konnte. Diese Ablehnung verstärkte eine Struktur mit tieferen Hochs, was darauf hindeutet, dass die Verkäufer weiterhin die Kontrolle haben.

Kurz gesagt: Die 3.500 $-Zone ist ein entscheidendes Schlachtfeld. Wird dieses Niveau deutlich verloren, droht ETH ein beschleunigter Rückgang in Richtung 3.000 $.

Makro trifft Markt: Liquidität vs. Stimmung

Der Kryptomarkt lebt von Liquidität, und das Ende von QT sollte theoretisch zusätzlichen Treibstoff liefern. Aber Händler sind vorsichtig, weil Powells Ton nicht eindeutig dovish war. Hinzu kommen Schwächen am Arbeitsmarkt und eine Inflation, die immer noch über 3 % liegt – das ergibt Unsicherheit, und die mögen Märkte gar nicht.

Das Fehlen neuer Wirtschaftsdaten (aufgrund des anhaltenden Regierungsdaten-Stopps) verstärkt diese Unsicherheit nur noch. Investoren wissen nicht, wie tief die Abschwächung tatsächlich geht, also sichern sie sich lieber ab, anstatt vollständig in risikoreiche Anlagen zu rotieren. Für Ethereum bedeutet diese Zurückhaltung eine vorsichtige Positionierung und wenig überzeugende Erholungen.

Dennoch gibt es einen Twist. Sollte die Inflationsrate vor dem Dezember-Treffen erneut sinken, könnten Händler beim nächsten Zinsschritt schnell wieder bullisch werden. Das ist die Wildcard, auf die man achten sollte.

Wie geht es weiter mit dem Ethereum-Preis?

Hier ist der Punkt: Die langfristige Struktur von Ethereum bleibt intakt, solange der Kurs über 3.200 $ bleibt. Dort verläuft die wichtige Trendlinienunterstützung aus der Juli-Rallye. Ein Abprall von diesem Niveau könnte eine Short-Covering-Rallye zurück in Richtung 3.800 $ auslösen.

Für eine nachhaltige bullische Umkehr braucht der ETH-Preis jedoch zwei Dinge:

- Ein klares Signal der Fed, dass weitere Zinssenkungen möglich sind.

- Einen entschlossenen Tagesschluss über dem Mittelband (~3.900 $), um die bullische Kontrolle wiederherzustellen.

Falls beides nicht eintritt, könnte $ETH im November weiter nach unten tendieren und die 3.250–3.000 $ testen, bevor die Käufer zurückkehren.

Der aktuelle Rückgang von Ethereum ist nicht nur eine Frage der Charts – es geht um Vertrauen. Händler wollten einen klaren dovishen Kurs; Powell lieferte Unsicherheit. Diese Kombination führt typischerweise zu kurzfristiger Schwäche, bereitet aber eine mögliche Erholung vor, sobald Klarheit herrscht.

Auch wenn der kurzfristige Ausblick bärisch erscheint, sollten mittelfristige Trader die Region zwischen 3.200–3.000 $ genau beobachten. Wenn $Ethereum sich dort stabilisiert und die Fed ein weiteres Mal eine Zinssenkung signalisiert, könnte eine kräftige Erholung in Richtung 4.000 $ folgen.

Bis dahin gilt: Vorsicht ist geboten. Die Fed hat zwar die Zinsen gesenkt, aber der Markt feiert das noch nicht.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

1 Billion Dollar vernichtet: Risiko-Aversion erfasst Aktien- und Kryptomärkte

Warum kann der Bitcoin erst steigen, wenn die US-Regierung wieder öffnet?

Nach 36 Tagen Stillstand: Zieht das TGA die globale Liquidität ab?

Eine weitere bedeutende Finanzierung in diesem Jahr: Wie schafft es Ripple, eine Bewertung von 40 Milliarden US-Dollar zu halten?

Großfinanzierung, RLUSD übersteigt 1.1 Milliarden, Kooperation mit Mastercard – diese drei Fortschritte bilden einen positiven Rückkopplungskreis und könnten darauf hindeuten, dass Ripple sich von der Vision einer „blockchain-basierten SWIFT“ zu einer globalen Abwicklungsinfrastruktur mit tatsächlichem Umsatzwachstum wandelt.

Im DeFi-Bereich gibt es potenzielle Risiken in Höhe von 8 Milliarden US-Dollar, bisher ist jedoch nur 100 Millionen explodiert.

Stream Finance Zusammenbruch und systemische Krise