في هذه الدورة الصاعدة، حتى من يقف في مكانه سيتم استبعاده: وحدها "دورة رأس المال" قادرة على عبور جميع الدورات الاقتصادية.

في سوق العملات الرقمية، الغالبية محكوم عليها بالخسارة في السوق الصاعد — ليس بسبب سوء الحظ، بل لأنهم لا يعرفون كيف يتحركون.

هل ما زلت مهووسًا بالإيردروب، وتنتظر موجة meme التالية؟

هناك طريقة واحدة فقط للبقاء على قيد الحياة في هذه الدورة: التدوير (Rotation).

رأس المال لا يبقى ساكنًا أبدًا، فهو دائمًا يبحث عن السرد التالي، عن النقطة الساخنة التالية، عن الزخم القادم.

من يفهم التدوير يسير مع التيار؛ ومن لا يفهمه يسحقه الاتجاه.

❶ لماذا يخسر الكثيرون في كل دورة؟ لأنهم "لا يتحركون"

الخاسرون في كل دورة لديهم قاسم مشترك:

توزيع الأصول لا يتغير، يظلون متمسكين بنفس القطاع دائمًا.

لكن الواقع هو:

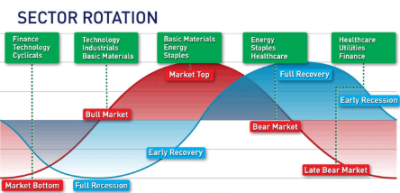

رأس المال يتنقل في مراحل مختلفة

القطاعات تتناوب في الأداء

القصص تتغير باستمرار

من BTC → ETH → Alts → Meme،

من L1 → AI → GameFi → DeFi……

استراتيجية التدوير وحدها قادرة على تغطية جميع المراحل من الانطلاق إلى الفقاعة ثم التصحيح.

❷ ما هو "التدوير"؟ رأس المال يتبع الزخم والسرد دائمًا

جوهر التدوير هو نقل رأس المال إلى الأماكن ذات الزخم الأقوى والمشاعر الأكثر تركيزًا.

مسارات انتقال رأس المال النموذجية تشمل:

BTC → ETH → العملات الرئيسية البديلة → Meme

البنية التحتية → AI → GameFi → DeFi → سرد جديد

رأس المال يتبع السرد دائمًا، ومهمتك ليست توقع المستقبل، بل قراءة اتجاه مشاعر السوق.

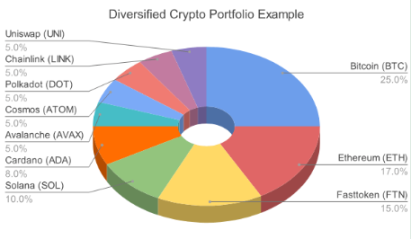

❸ الهيكل الأساسي لبناء محفظة تدوير: نموذج الطبقات الثلاث

محفظة التدوير الاحترافية تتكون من ثلاث طبقات:

1. الطبقة الأساسية (Core)

BTC، ETH

مركز ثابت ومستقر

للوقاية من المخاطر النظامية

تمنح المحفظة أساسًا "لا يموت"

2. طبقة النمو (Growth)

العملات البديلة الرائدة ذات الأساسيات الجيدة

تحقيق نمو متوسط السرعة

توازن بين المخاطر والعائد

3. طبقة المضاربة (Speculative)

السرد الجديد، القطاعات الرائجة، meme

مراكز صغيرة ومرونة عالية

لالتقاط الارتفاعات الحادة عند بدء السوق

هذا الهيكل الثلاثي يحقق لك:

حماية رأس المال، والاستفادة من الاتجاه، واغتنام الانفجارات.

❹ جوهر التدوير هو "إعادة التوازن المشروطة"

إعادة التوازن ليست عملية عشوائية، بل تستند إلى شروط محددة:

عندما تتجاوز تقلبات أصل معين X%

عندما ينحرف وزن أصل معين عن المحفظة بنسبة Y%

هذا الهيكل يسمح لك بـ:

عند ارتفاع القطاع بشكل مفرط → البيع التلقائي لجزء منه

عند انخفاض القطاع المهمل بشكل مفرط → الشراء التلقائي لجزء منه

لا حاجة لتخمين القمة أو القاع،

يمكنك عبر "الهيكل" تحقيق الشراء المنخفض والبيع المرتفع بشكل منطقي رغم العواطف.

❺ يجب تغيير الاستراتيجية حسب مرحلة السوق

في إطار التدوير، تتغير الاستراتيجية مع إيقاع السوق:

عند صعود القطاع (فترة الاتجاه)

→ استخدم استراتيجية الزخم، سر مع التيار ولا تعاكسه.

عند برود السوق (فترة التذبذب أو التصحيح)

→ استخدم استراتيجية الاستقرار: العودة للمتوسط، DCA، تقليل المراكز عالية المخاطر.

وبذلك يمكنك:

تحقيق أرباح أكبر في الصعود، وخسائر أقل في الهبوط.

❻ استخدم مؤشرات السلسلة ومشتقاتها لتحسين دقة التدوير

المحترفون لا يتصرفون بناءً على الإحساس، بل ينظرون إلى البيانات:

صافي تدفق البورصة (Netflow): التدفق للداخل = استعداد للبيع؛ التدفق للخارج = تراكم

تحويلات الحيتان (Whale Transfers)

معدل التمويل (Funding Rate): هل المشاعر مفرطة السخونة؟

حجم العقود المفتوحة (Open Interest)

مع تأكيد RSI وحجم التداول،

يمكنك رؤية الانعكاسات ونقاط التحول في المشاعر قبل السوق.

❼ النموذج الأكثر فاعلية في السوق غير المؤكد: استراتيجية الدمبل

استراتيجية الدمبل تعني توزيع رأس المال بين طرفين متناقضين:

طرف: الأصول الأساسية (BTC، ETH)

آمنة، مقاومة للمخاطر

الطرف الآخر: القطاعات عالية المخاطر (سرد قوي أو نقطة ساخنة جديدة)

إمكانات عالية، مرونة عالية

عند انطلاق السوق → نقل جزء من الأصول الأساسية إلى عالية المخاطر

عند سخونة السوق الزائدة → سحب جزء من عالية المخاطر إلى الأصول الأساسية

لا تضع كل رأس المال في جانب واحد أبدًا، ولا تبقى مكشوفًا أبدًا.

❽ مفتاح التدوير الناجح ليس التنبؤ، بل الانضباط في التنفيذ

أهم القواعد تشمل:

تحديد الأهداف وأقصى مخاطرة مقبولة قبل الدخول

كل العمليات تتبع الصيغة: محفز → إشارة → مركز → جني أرباح / وقف خسارة

تسجيل كل عملية تدوير، ومراجعة البيانات وليس العواطف

بدون تنفيذ، لا يوجد تدوير؛

بدون انضباط، لا يوجد ربح.

❾ ما يجب عليك فعله الآن فورًا

بناء هيكلك الثلاثي: الأساسي، النمو، المضاربة

تحديد نطاق إعادة التوازن (مثل ±20%)

مراقبة التقلبات ومشاعر القطاعات

استخدم لوحات بيانات السلسلة، وتجنب التصرف العاطفي

اجعل التدوير تلقائيًا ومنهجيًا باستخدام المحفزات

لا تحتاج لتوقع مستقبل السوق، فقط اتبع انتقال رأس المال.

❿ حقيقة السوق الصاعد الحالي: رأس المال يحب "الحركة"، ويكره "الانتظار"

كل سوق صاعد يقصي أولئك الذين لا يفهمون التدوير.

وفي هذه الدورة، رأس المال أسرع، والسرد أقصر، والنقاط الساخنة أكثر حدة.

حافظ على الهيكل، تدوير بذكاء، جني الأرباح بلا رحمة،

لتبقى على قيد الحياة بين جنون السوق وذعره.

إذا فهمت التدوير، فأنت في صف السوق.

إذا لم تفهم التدوير، فأنت في الجانب الآخر من السوق.

الخلاصة:

جوهر سوق العملات الرقمية ليس التنبؤ، بل التكيف.

لا يمكنك التحكم في اتجاه السوق، لكن يمكنك التحكم في كيفية تدفق أصولك في كل مرحلة.

استراتيجية التدوير تمكنك من:

اغتنام الاتجاه في فترة الصعود

الحفاظ على رأس المال في فترة التصحيح

تجميع المراكز في فترة التذبذب

الوقوف في المكان الصحيح عند انطلاق سرد جديد

في هذا السوق الصاعد، أكبر مخاطرة ليست التقلبات، بل الجمود.

حافظ على الهيكل، والتزم بالانضباط، لتتحول من "الأغلبية التي ستُقصى" إلى القلة التي تعبر الدورات.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

هل فقد سعر BTC سوق الثور؟ 5 أشياء يجب معرفتها عن Bitcoin هذا الأسبوع

أطلقت 1inch بروتوكول Aqua: أول بروتوكول سيولة مشتركة، وهو متاح الآن للمطورين

تم إطلاق نسخة المطورين من Aqua الآن، حيث توفر SDK ومكتبات ووثائق Aqua، مما يتيح للمطورين دمج نموذج الاستراتيجية الجديد أولاً.

أطلقت Infura خدمة DIN AVS لجلب سوق RPC وAPI اللامركزي إلى EigenLayer

تهدف DIN’s EigenLayer AVS إلى تحقيق الأمان الاقتصادي واللامركزية في قطاع RPC الذي كان تقليديًا مركزيًا. يتيح إطلاق AVS مشاركة بدون إذن من مشغلي العقد والمراقبين والمعيدين للاستيكينغ، مدعومين بـ stETH.

مشروع Crypto التابع لـ SEC: إعادة تنظيم تنظيم العملات الرقمية مع لمسة من الجرأة والمنطق