摘要

最近隨著監管環境的變化,DeFi協議憑藉著鏈上交易者對加密資產的熱情而獲得了遠超傳統金融世界理財場景更高的利率。這對於兩部分用戶來說產生了正向的意義,首先對於一些Trader來說,在大部分藍籌加密資產價格突破歷史新高後,適當地降低槓桿,並尋找一些低alpha風險的理財場景是個不錯的選擇。同時在宏觀上進入降息週期後,對於大部分非加密上班族來說,將閒置資產配置在DeFi中,也可以享受更高的收益。因此筆者希望開一個新的系列文章,用來幫助小夥伴們快速入門DeFi,並結合DeFi巨鯨們的實盤數據,分析不同策略的收益與風險,希望大家支持。首先第一期,筆者希望從最近很火熱的利差套利策略入手,並結合AAVE大戶的資金配置來分析這個策略的機會點和風險。

DeFi世界中的利差套利通常是什麼場景

首先需要先為不熟悉金融的小夥伴介紹一下何為利差套利。所謂利差套利(Interest Rate Arbitrage),又稱套息交易(Carry Trade),是一種金融套利策略,核心是利用不同市場、不同貨幣、或不同債務工具之間的利率差異來獲利。簡單來說開展該業務需要遵循一個路徑,借低息、投高息、賺利差。換句話說,套利者會借入成本低的資金,然後投資到收益率更高的資產,從而賺取中間的利差利潤。

拿傳統金融市場中最受對沖基金青睞的策略來舉例,那就是美日Carry Trade,我們知道日本一直以來在YCC政策的環境下,債券利率極低,真實利率甚至處在負利率水平。而在美元則依然處在高息環境下,所以此時兩個不同的融資市場就出現了利差。對沖基金會選擇利用美債這一高息生息資產作為抵押品,從各融資渠道借出日元,此後要麼購買日本五大商社的高股息資產或者兌換回美元購買其他高回報資產,(PS:巴菲特最愛的策略之一)。這種策略的好處在於可以增加資金槓桿效率,單就這一套利路徑,其資金規模足以達到影響全球風險資產價格的水平,這也是為什麼在過去一年,日本央行放棄YCC後,每次加息都會極大影響風險資產價格的原因。

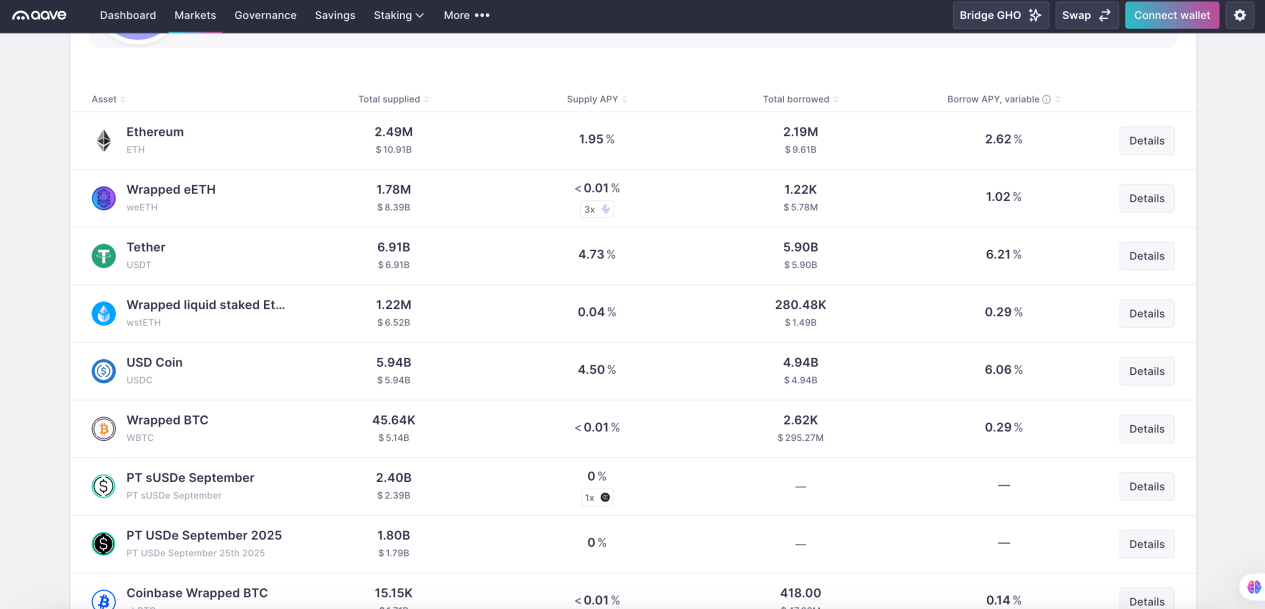

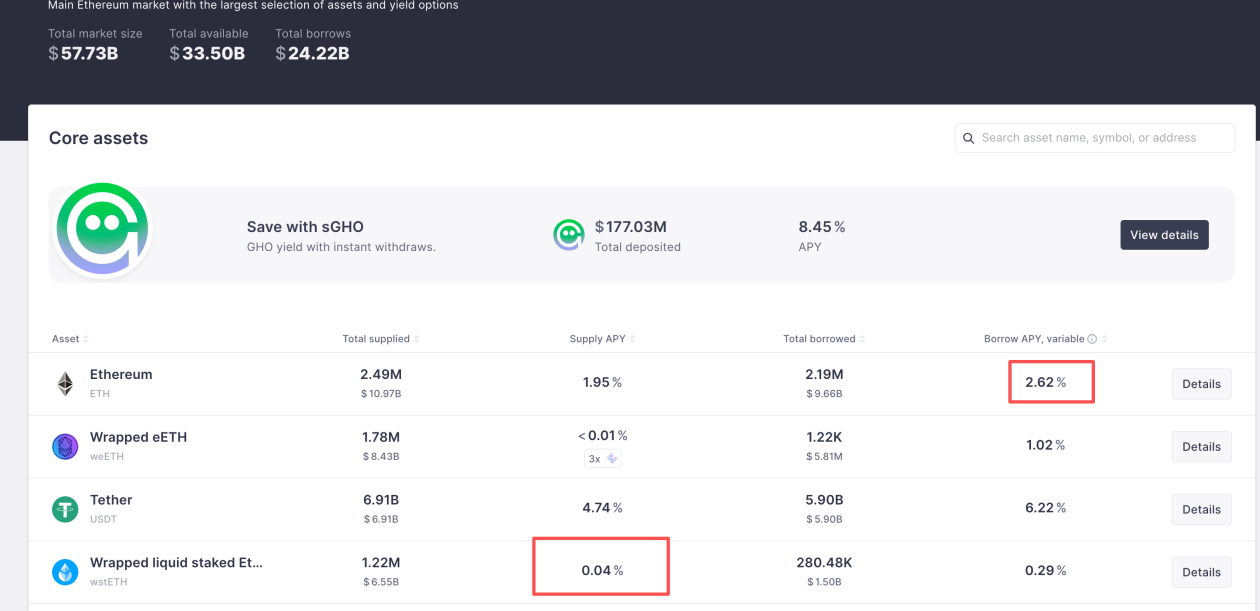

而在DeFi世界中,最核心的創新有兩個大的類別,第一類是去中心化交易平台DEX,第二類則是去中心化借貸協議Lending,前者引導的是“價差套利策略”,在本文我們不表,而後者則是“利差套利策略”的主要來源。所謂去中心化借貸協議,可以賦予用戶以某種加密資產作為抵押品,借出另一種加密資產的能力。其具體細分又會受清算機制、抵押率要求、利率決定方式的不同而有不同的分類,不過在不我們不做衍生,就以當前市場上最主流的“超額抵押借貸協議”為主,介紹該該策略。以AAVE為例,你可以以其支持的任意一種加密資產作為抵押品,借出另一種加密資產,在這個過程中,你的抵押品依然享有原生收益、以及平台的出借收益,也就是Supply APY所代表的收益,其原因在於大部分的借貸協議採用了Peer To Pool的模式,你的抵押品將自動進入到一個統一的資金池中,作為平台的出借資金的來源,因此對你的抵押品類別資產有需求的借款人,也會向該資金池支付利息,這就是出借收益的來源。而你需要支付的,則是你借出資產所對應的借款利息,即為Borrow APY所指代的。

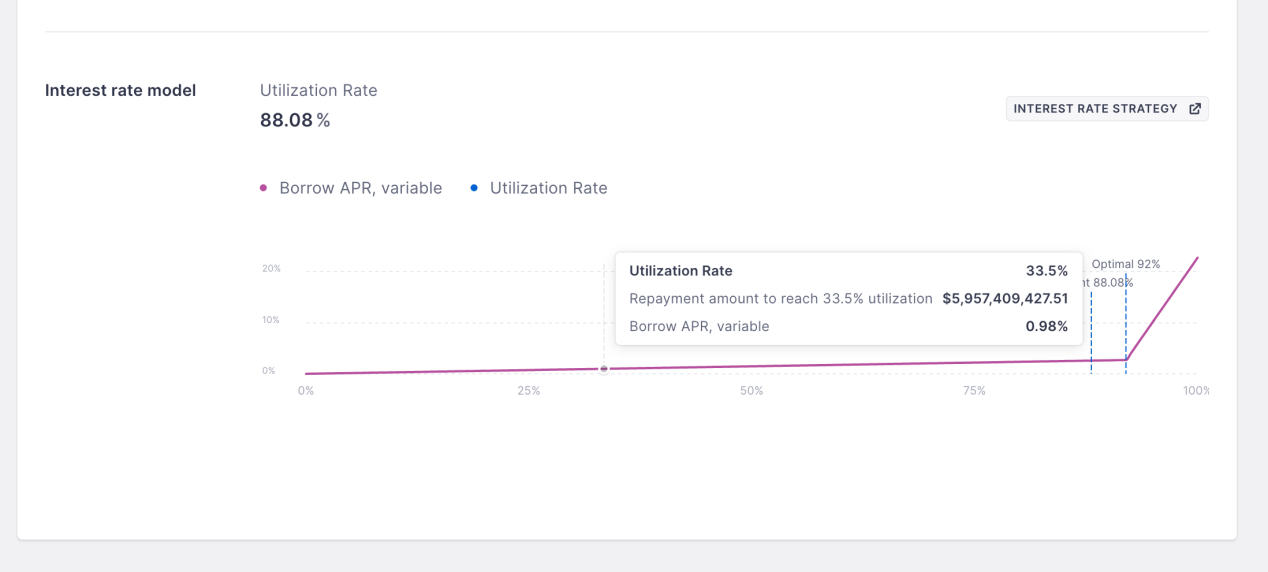

這兩個利率是可變的,在AAVE中由利率曲線決定,簡單來說,資金池的利用率越高,相應的利率水平也就越高。之所以要這麼設計,其原因是在Peer To Pool的借貸協議中,借款並不像傳統金融市場中,有到期日的概念,這樣做的好處是簡化了協議的複雜度,同時出借方的資金流動性較高,不需要等到債務到期後才可以取回本金,然而為了對借款方還款有足夠的約束能力,協議要求一旦資金池中剩餘流動性減少,則借款利率越高,通過抬高的利率倒逼借款人還款,保證資金池的剩餘流動性始終處在動態平衡的狀態,能夠最大程度反應市場的真實需求。

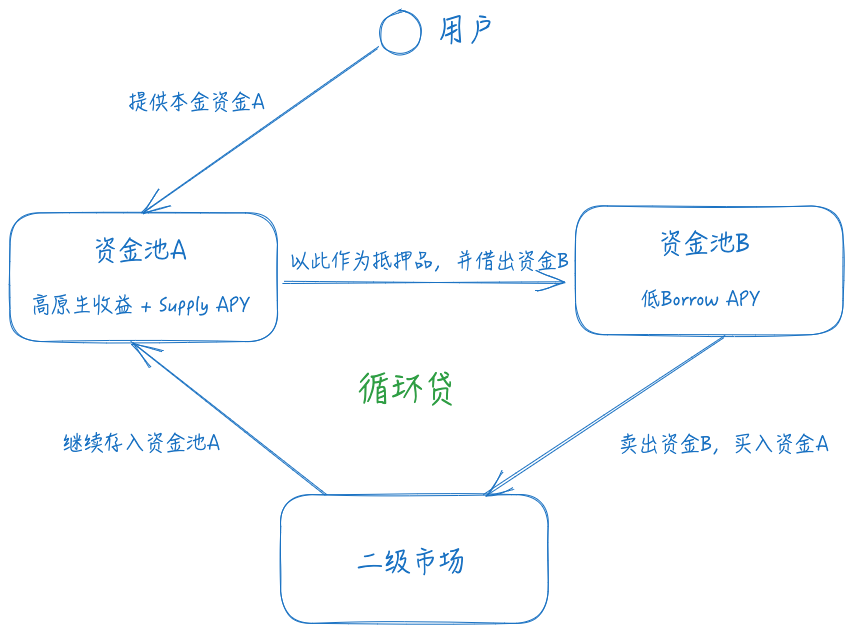

在了解了這些基本知識後,我們來介紹一下利差套利是如何做到的。首先需要尋找原生資產收益+Supply APY較高的資產作為抵押品,其次尋找合適的Borrow APY較低的借款路徑借出資產,最後在二級市場中用借出資金再次購買抵押品,並重複上述操作,以增加資金槓桿。

具有金融常識的小夥伴可以容易地發現,這個路徑存在兩個風險:

- 匯率風險:如果資金A相對於資金B,出現了貶值的價格變化,容易出現清算風險,設想一下你的抵押品是ETH,借出資金是USDT,當ETH價格下跌時,你的抵押率不足,則容易清算。

- 利率風險:如果資金池B的Borrow APY高於資金池A的總和收益率,則該策略處在虧損狀態。

- 流動性風險:資金A和資金B的兌換流動性決定了該套利策略的建立和退出成本,如果流動性出現極大降低,產生的影響依然不小。

為了應對匯率風險,我們看到大部分DeFi利差套利中設計的兩種資金,需要在價格上具有一定的關聯性,不能出現較大的偏差。所以這個賽道主要的標的選擇有兩種:LSD路徑和Yield Bearing Stablecoin路徑。而差異取決於管理資金是什麼本位,如果是風險資產本位的話,除了利差套利之外,依然能夠保有原生資產Alpha收益的能力,例如Lido的stETH為抵押品,借出ETH。這個套利路徑在LSDFi Summer時期很流行。除此之外,選擇關聯資產還有一個好處,就是最大槓桿倍數更高,因為AAVE為關聯資產設置了更高的Max LTV,也就是所謂的E-Mode,在93%的數值設置下,理論的最大槓桿為14倍。所以按照目前的收益率來看,以AAVE為例,wsthETH的出借收益率為ETH原生收益2.7% + 0.04% Supply APY,而ETH的Borrow APY為2.62%,這就意味著存在0.12%的利差,則該策略的潛在收益率為2.74% + 13 * 0.12% = 4.3%。

而對於利率風險和流動性風險,則只能靠持續的對雙邊利率,以及相關流動性的監控來緩解,好在該風險不涉及到即時清算,所以只需要及時清算就可以。

AAVE巨鯨如何用1000萬美金通過利差套利獲得100%的APR

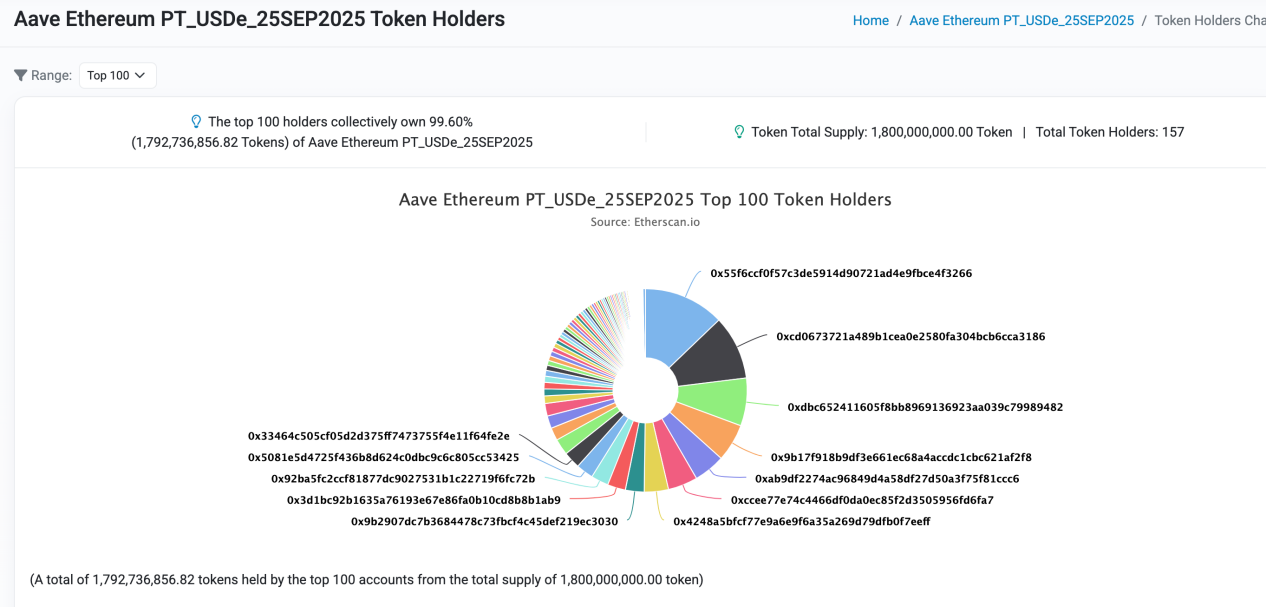

接下來我們來實盤看下DeFi巨鯨是如何利用利差套利獲得超額回報的。在之前的文章中有介紹過,AAVE在幾個月之前接受Pendle發行的PT-USDe作為抵押品。而這徹底激發了利差套利的盈利能力。我們可以在AAVE官方上發現,PT-USDe始終處在供應上限的狀態,這也顯示了該策略的火熱。

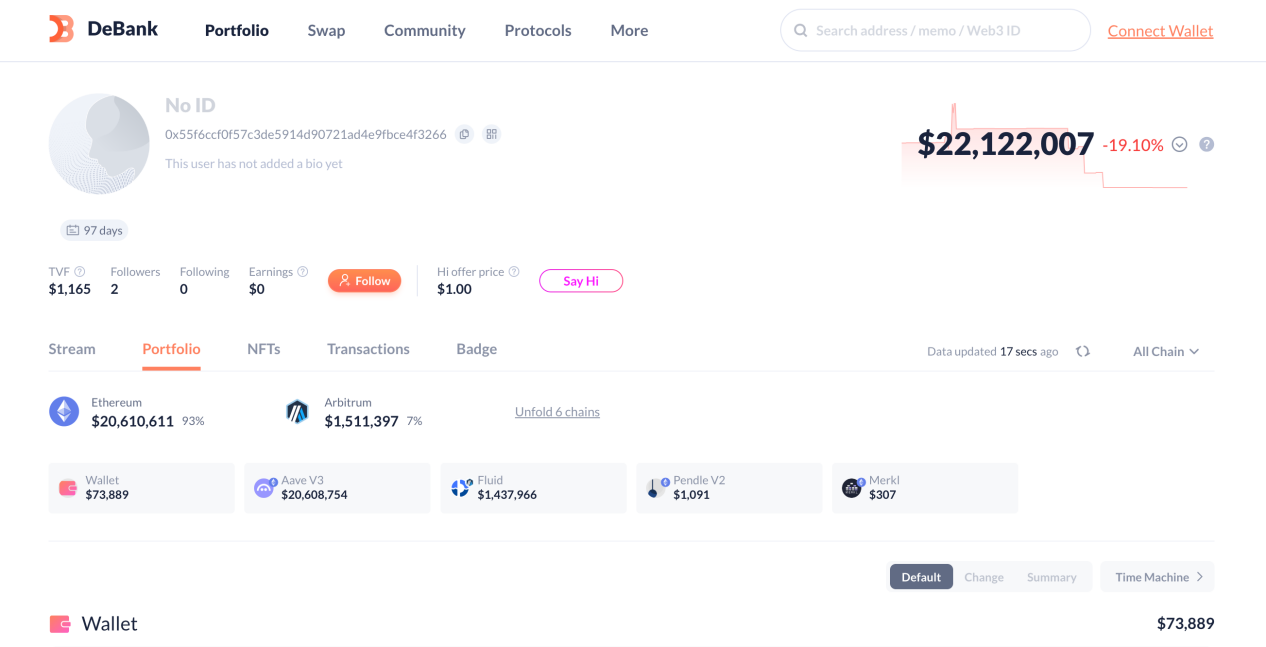

我們選擇該市場中抵押品規模最大的DeFi巨鯨0x55F6CCf0f57C3De5914d90721AD4E9FBcE4f3266來分析一下他的資金配置以及潛在收益率。這個賬戶的總資產規模達到了$22M,不過其中大部分都是用於配置上述策略。

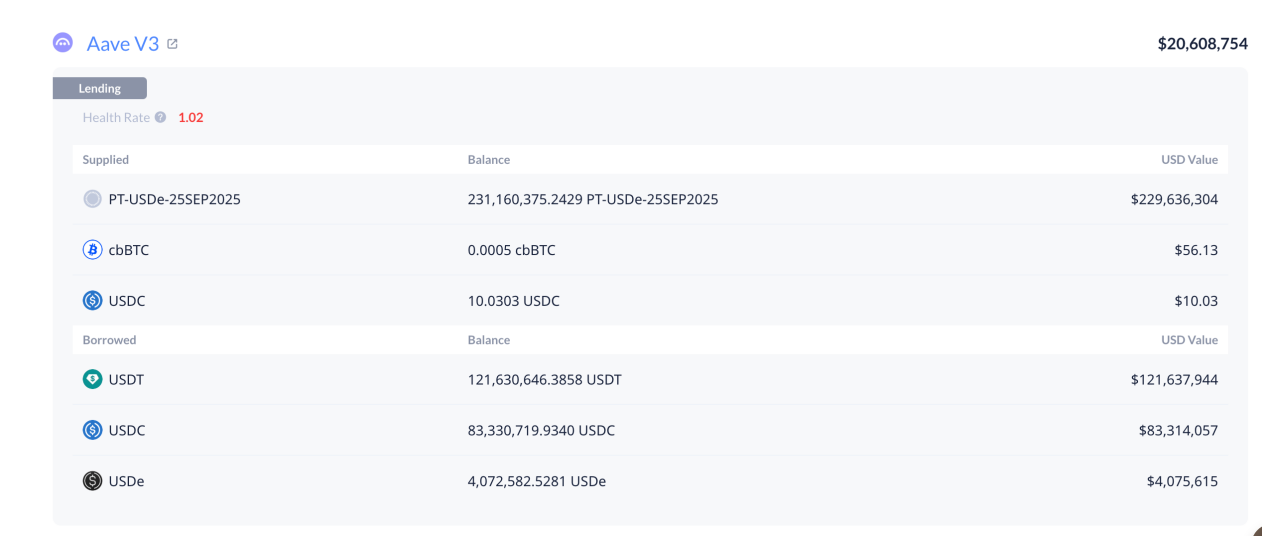

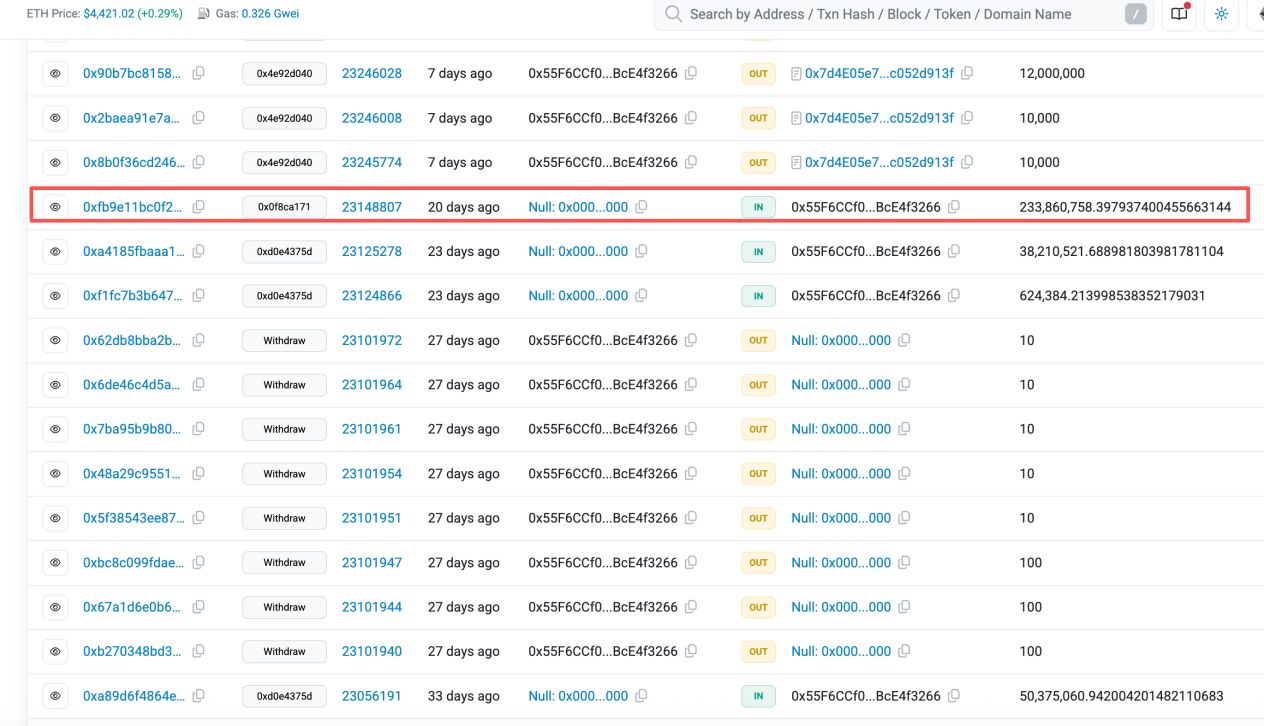

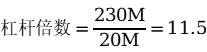

可以看到該賬戶共通過兩個借貸市場配置資金,其中20.6M配置在AAVE生態中,1.4M配置在Fluid中。如圖可見,該賬戶在AAVE中利用20M的本金,撬動了約230M的PT-USDe資產規模,相應的借款分配為121M USDT、83M USDC、4M USDe。接下來我們來計算一下其APR和槓桿倍數。

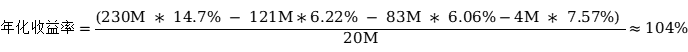

根據其建倉時的PT-USDe利率所示。其主要鎖定利率發生在8月15日 20:24,這意味著該賬戶的建倉利率為14.7%。

那麼當前AAVE中USDT的借款利率為6.22%,USDC的借款利率為6.06%,USDe的借款利率為7.57%。我們可以計算其槓桿倍數和總收益率為11.5倍和104%。多麼有吸引力的數字!

DeFi小白如何複刻大佬策略

事實上,對於DeFi小白來說,複刻如此的利差套利策略並不困難。目前市場上已經存在很多自動化利差套利的協議,可以幫助普通用戶規避背後複雜的循環貸邏輯,一鍵式開倉,在這裡由於筆者是站在買方市場的角度,因此不介紹具體的項目名,大家可以自行去市場上搜集。

不過在這裡筆者需要提醒的是該策略的風險,主要分為三個方面:

- 匯率風險方面,在之前的文章中已經介紹了AAVE官方社區對於PT資產Oracle的設計邏輯。簡單來講,當預言機升級到能夠捕捉PT資產在二級市場中的變化後,該策略需要控制槓桿倍數,以避免在到期日較久,市場價格波動較大時出現清算的風險。

- 利率風險方面,用戶需要持續監控利差的變化,在利差收斂甚至變為負值時及時調整倉位,以避免造成虧損。

- 流動性風險方面,這主要取決於目標生息資產項目的基本面,如果出現重大信任危機時,流動性將快速枯竭,屆時退出策略所遭受的滑點損失會很大,用戶最好也需要保持一定警惕,保持對項目進展的關注。