Hiệu ứng cánh bướm từ vụ hack Balancer: Tại sao XUSD lại mất neo?

Các vấn đề lâu dài liên quan đến đòn bẩy, xây dựng oracle và minh bạch PoR lại một lần nữa nổi lên.

Tác giả gốc: Omer Goldberg, Chaos Labs

Biên dịch: TechFlow

Tóm tắt

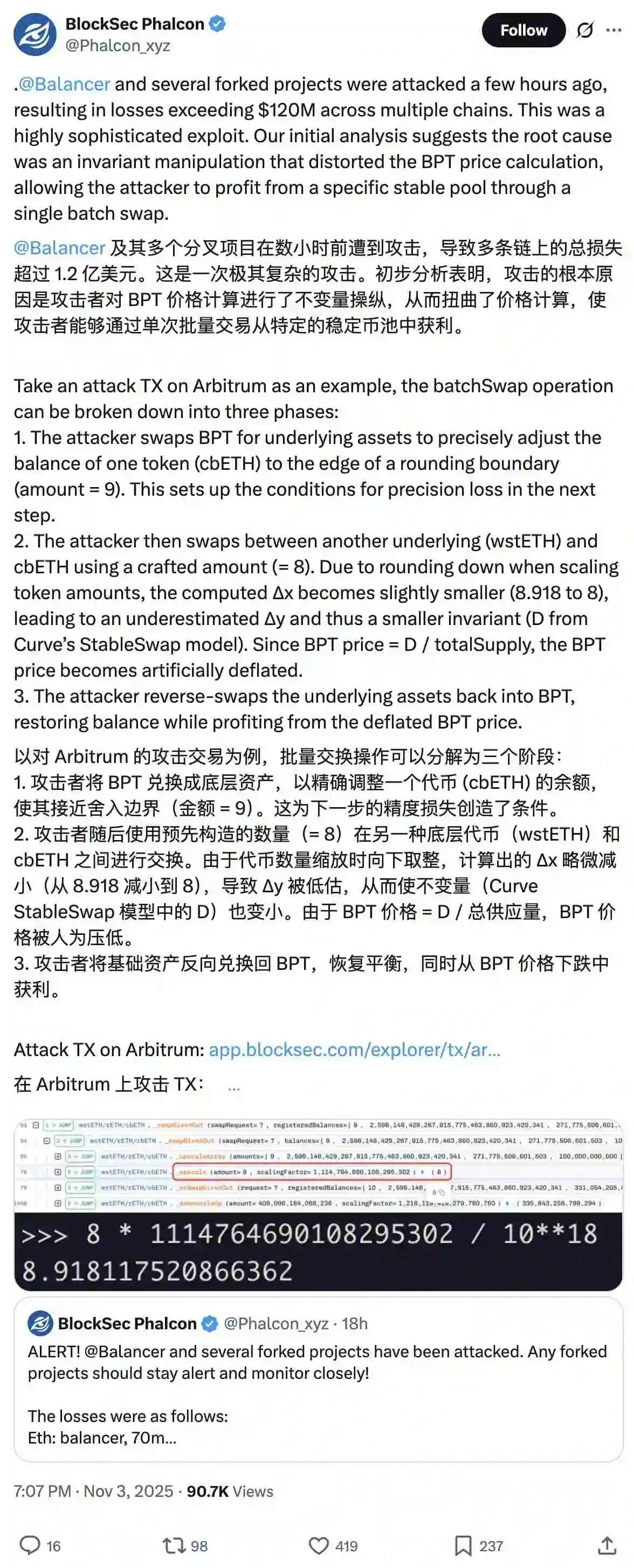

Chỉ vài giờ sau khi nền tảng đa chuỗi @Balancer gặp phải lỗ hổng bảo mật gây ra sự bất định rộng khắp trong lĩnh vực DeFi, @berachain đã khẩn cấp thực hiện hard fork, @SonicLabs đóng băng ví của kẻ tấn công.

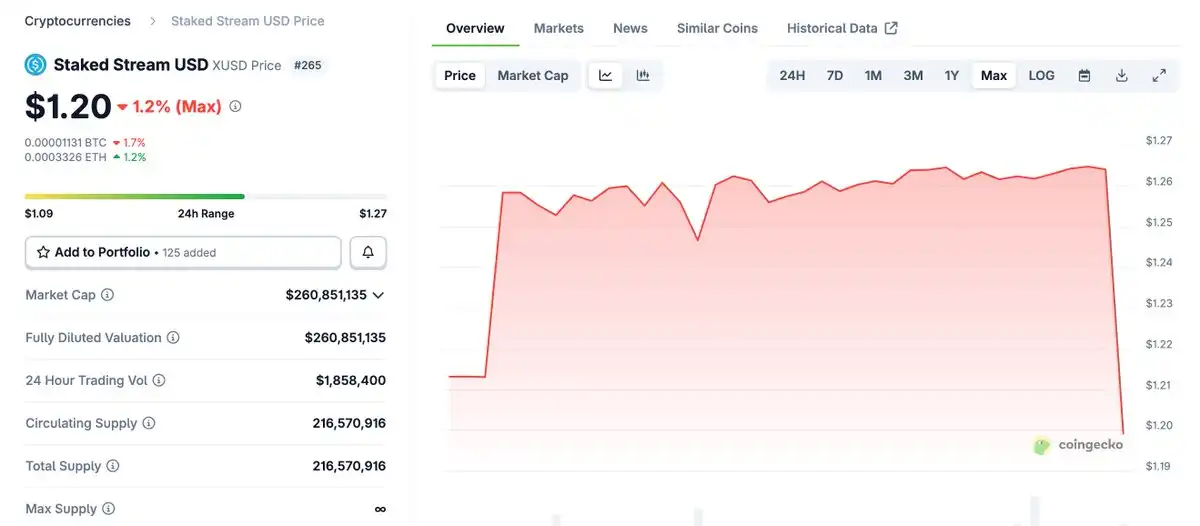

Sau đó, giá stablecoin xUSD của Stream Finance đã rời xa đáng kể khỏi vùng mục tiêu, thể hiện rõ hiện tượng mất neo.

Vấn đề dài hạn lại xuất hiện

Những tranh cãi lâu dài xoay quanh hoạt động đòn bẩy, xây dựng oracle và minh bạch bằng chứng dự trữ (PoR) lại một lần nữa trở thành tâm điểm.

Đây chính là ví dụ điển hình cho “sự kiện áp lực phản xạ” mà chúng tôi đã mô tả trong bài viết “Black Box/Vault của DeFi” vào thứ Sáu tuần trước.

Chuyện gì đã xảy ra?/Bối cảnh

Lỗ hổng Balancer v2 bùng phát trên nhiều chuỗi, và trong một khoảng thời gian khá dài, vẫn chưa rõ những pool nào bị ảnh hưởng, mạng lưới hoặc giao thức tích hợp nào trực tiếp đối mặt với rủi ro.

Hoảng loạn vốn trong khoảng trống thông tin

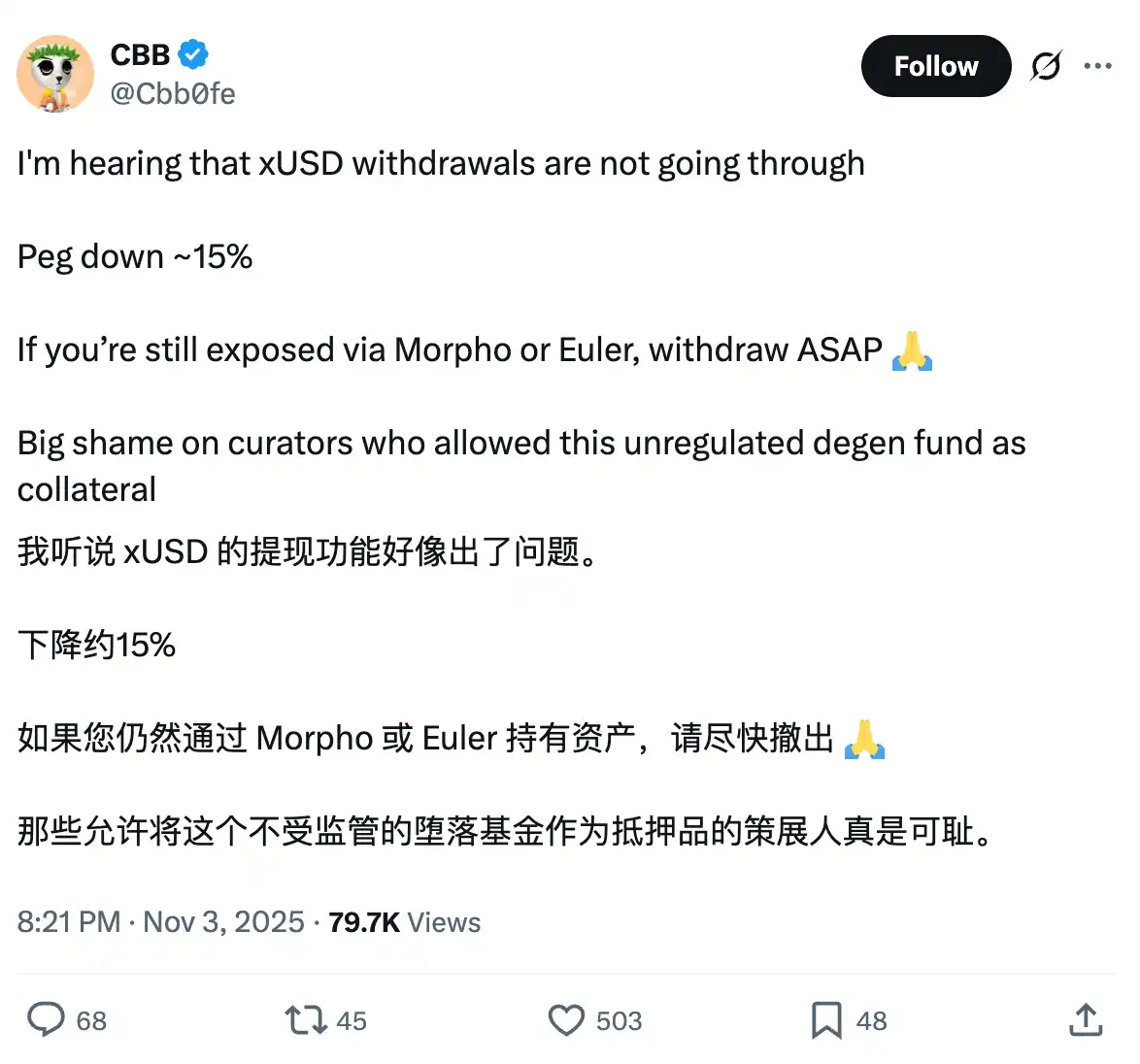

Trong khoảng trống thông tin, phản ứng của dòng vốn vẫn như thường lệ: người gửi tiền đua nhau rút thanh khoản khỏi bất cứ nơi nào họ cho rằng có thể bị ảnh hưởng trực tiếp hoặc gián tiếp, bao gồm cả Stream Finance.

Tranh cãi về sự thiếu minh bạch

Hiện tại, Stream Finance không duy trì một bảng điều khiển minh bạch toàn diện hoặc bằng chứng dự trữ (Proof of Reserve); tuy nhiên, họ cung cấp một liên kết đến Debank Bundle để hiển thị các vị thế on-chain của mình.

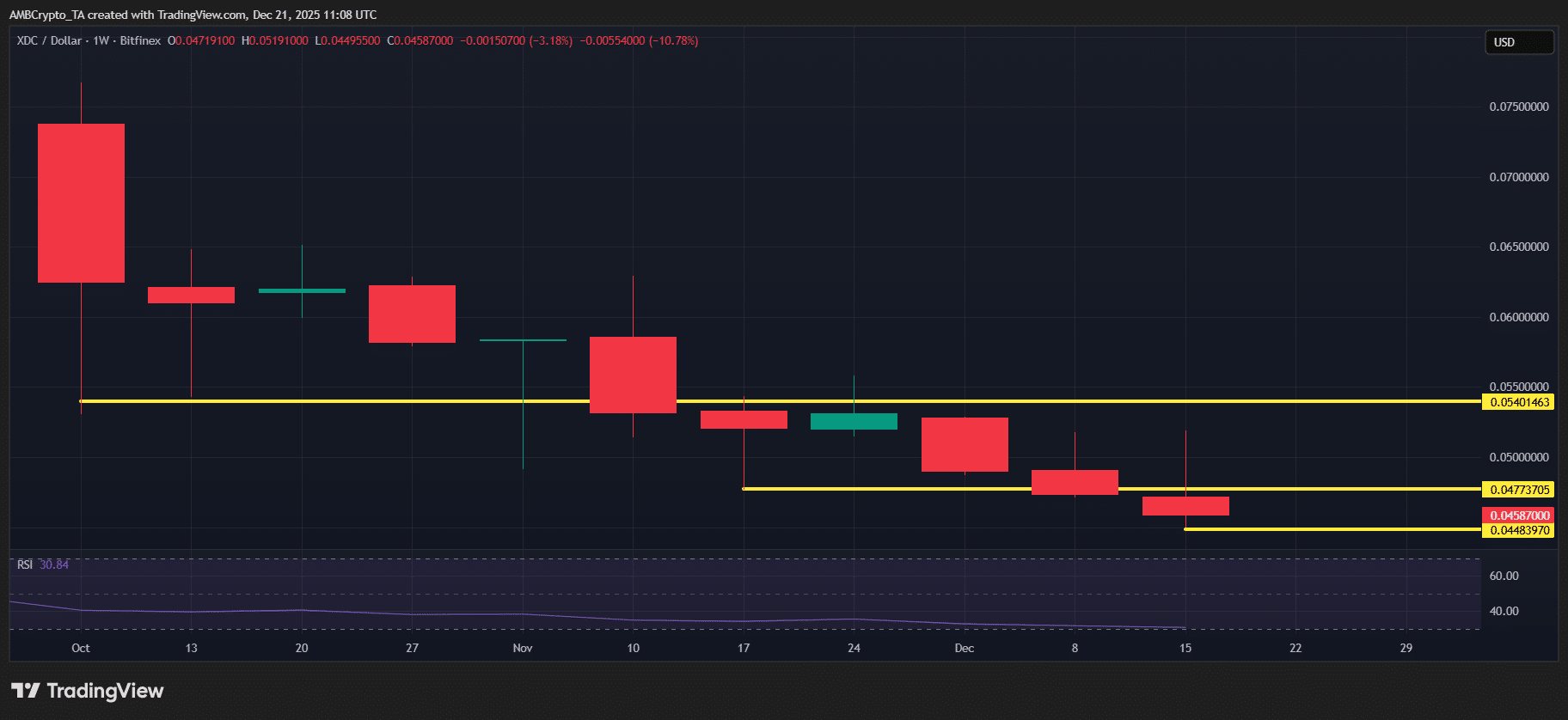

Tuy nhiên, sau khi lỗ hổng bùng phát, những tiết lộ đơn giản này không thể giải quyết rõ ràng vấn đề rủi ro: giá xUSD (sản phẩm USD sinh lời chồng lãi của Stream) đã giảm từ mức mục tiêu $1.26 xuống còn $1.15, hiện đã hồi phục lên $1.20, đồng thời người dùng báo cáo việc rút tiền bị tạm ngưng.

Rủi ro và tranh cãi của Stream Finance

Stream là một nền tảng phân bổ vốn on-chain, sử dụng tiền của người dùng để vận hành các chiến lược đầu tư lợi nhuận cao, rủi ro cao.

Danh mục đầu tư của họ được xây dựng với mức đòn bẩy đáng kể, giúp hệ thống linh hoạt hơn khi chịu áp lực. Tuy nhiên, gần đây giao thức này trở thành tâm điểm chú ý do tranh cãi về cơ chế lặp lại/đúc token.

Dù tình trạng hiện tại không trực tiếp cho thấy khủng hoảng thanh khoản, nhưng lại phơi bày sự nhạy cảm cao của thị trường. Khi xuất hiện tin xấu hoặc niềm tin bị nghi ngờ, sự chuyển đổi từ “có thể không sao” sang “rút ngay lập tức” thường diễn ra rất nhanh.

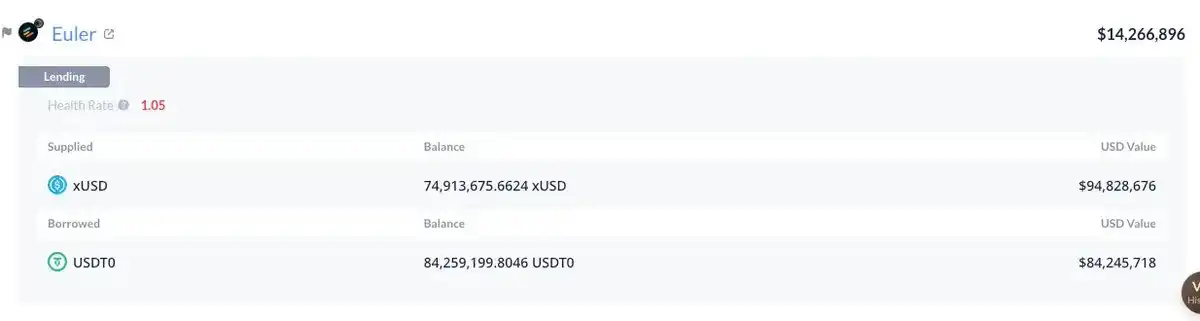

xUSD được sử dụng làm tài sản thế chấp, phân bổ trên nhiều Curated Markets (thị trường chọn lọc) ở nhiều chuỗi khác nhau, bao gồm Euler, Morpho và Silo, các chuỗi này thuộc các hệ sinh thái như Plasma, Arbitrum và Plume.

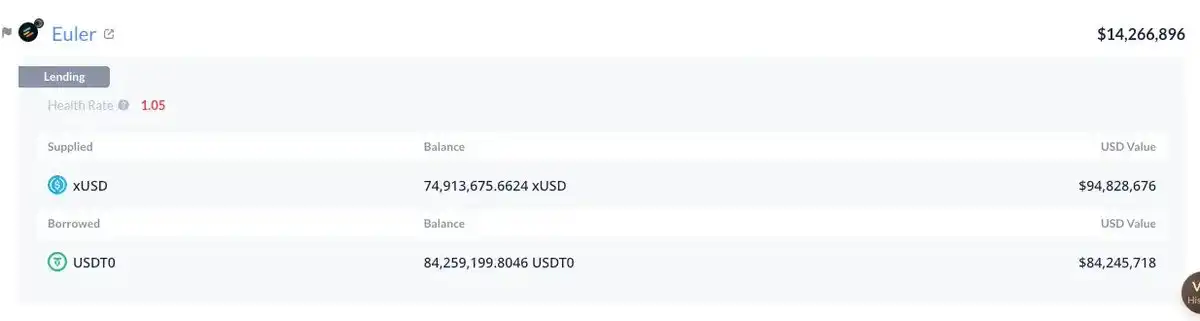

Bản thân giao thức có rủi ro đáng kể tại các thị trường này, trong đó khoản lớn nhất là khoản vay 84 triệu USDT trên Plasma với tài sản thế chấp là xUSD.

Cơ chế thế chấp và bộ đệm rủi ro

Khi giá thị trường của xUSD giảm xuống dưới giá trị sổ sách, các vị thế liên quan không bị thanh lý ngay lập tức, nguyên nhân là do nhiều thị trường không gắn giá trị tài sản thế chấp với giá AMM (nhà tạo lập thị trường tự động) giao ngay, mà dựa vào oracle hardcode hoặc “giá trị cơ sở”, các oracle này theo dõi tài sản bảo chứng được báo cáo thay vì giá thị trường thứ cấp hiện tại.

Trong thời kỳ yên bình, thiết kế này giúp giảm thiểu rủi ro thanh lý do biến động ngắn hạn, đặc biệt với các sản phẩm ổn định. Đây cũng là lý do tại sao các giao thức DeFi thể hiện tốt hơn các nền tảng tập trung trong làn sóng thanh lý ngày 10 tháng 10.

Tuy nhiên, thiết kế này cũng có thể khiến việc phát hiện giá chuyển thành phát hiện niềm tin: việc lựa chọn oracle cơ sở (hoặc hardcode) đòi hỏi phải thẩm định kỹ lưỡng, bao gồm tính xác thực, ổn định và đặc điểm rủi ro của tài sản bảo chứng.

Nói ngắn gọn, cơ chế này chỉ phù hợp khi có bằng chứng dự trữ (Proof of Reserve) toàn diện và có thể thực hiện việc rút tiền trong thời gian hợp lý. Nếu không, rủi ro là người cho vay hoặc người gửi tiền cuối cùng sẽ phải gánh chịu các khoản nợ xấu.

Kiểm tra áp lực trên Arbitrum

Lấy Arbitrum làm ví dụ, giá thị trường hiện tại của MEV Capital Curated xUSD Morpho Market đã thấp hơn LLTV (tỷ lệ giá trị khoản vay tối thiểu). Nếu giá neo của xUSD không thể phục hồi, trong điều kiện tỷ lệ sử dụng đạt 100% và lãi suất vay tăng vọt lên 88%, thị trường có thể xấu đi hơn nữa.

Chúng tôi không phản đối oracle cơ sở, ngược lại, chúng đóng vai trò quyết định trong việc ngăn chặn thanh lý không công bằng do biến động ngắn hạn. Tương tự, chúng tôi cũng không phản đối tài sản sinh lời dạng token hóa hay thậm chí tập trung. Nhưng chúng tôi cho rằng, khi triển khai thị trường tiền tệ xoay quanh các tài sản này, cần đạt được mức minh bạch cơ bản và áp dụng quản lý rủi ro hiện đại, có hệ thống, chuyên nghiệp.

Curated Markets có thể trở thành động lực tăng trưởng có trách nhiệm, nhưng không thể trở thành cuộc đua hy sinh an toàn và lý trí chỉ để theo đuổi lợi nhuận cao.

Nếu xây dựng một cấu trúc phức tạp kiểu “domino”, thì khi cơn gió đầu tiên thổi qua, không nên ngạc nhiên khi nó sụp đổ. Khi ngành ngày càng chuyên nghiệp hóa và một số sản phẩm sinh lời được cấu trúc hóa (nhưng có thể càng khó hiểu với người dùng cuối), các bên liên quan đến rủi ro phải nâng cao tiêu chuẩn.

Dù chúng tôi hy vọng cuối cùng các vấn đề của người dùng bị ảnh hưởng sẽ được giải quyết ổn thỏa, nhưng sự việc này nên là hồi chuông cảnh tỉnh cho toàn ngành.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Ark of Panda hợp tác với Duck Chain để tăng khả năng mở rộng mạng lưới, kết nối RWAs với các hệ sinh thái cross-chain

Những người thắng và thua trong tuần của thị trường crypto – CC, UNI, HYPE, M

Cựu Phó Chủ tịch BlackRock bàn luận về XRP ETF

Giám đốc đầu tư của Bitwise vừa nói thẳng: XRP được đón nhận tốt hơn Ethereum