Моделі казначейства Bitcoin: балансування довгострокової впевненості з короткостроковими ризиками на волатильному ринку

- Модель скарбниці Bitcoin змінює корпоративні фінанси, направляючи капітал у Bitcoin як стратегічний резерв; такі компанії, як MicroStrategy та Marathon Digital, використовують боргові/акціонерні інструменти для підвищення співвідношення Bitcoin на акцію. - BTC-TC генерують "BTC дохідність" через емісію акцій з премією та реінвестування Bitcoin, але стикаються з ризиками тривалих ведмежих ринків, труднощами обслуговування боргу та регуляторною невизначеністю. - Макроекономічні фактори, такі як інфляція та знецінення фіатних валют, стимулюють впровадження, хоча високий коефіцієнт ціни до NAV...

Модель Bitcoin treasury стала деструктивною силою у корпоративних фінансах, особливо під час волатильних корекцій ринку 2022–2024 років. Виділяючи капітал у Bitcoin як стратегічний резервний актив, такі компанії, як MicroStrategy та Marathon Digital, позиціонували себе для хеджування від знецінення фіатної валюти, використовуючи інноваційні структури капіталу для підвищення прибутковості [1]. Однак стійкість цієї моделі залежить від тонкого балансу між довгостроковою впевненістю у ціннісній пропозиції Bitcoin та короткостроковими ризиками волатильності, обслуговування боргу та регуляторної невизначеності.

Двояка природа Bitcoin у стратегіях treasury

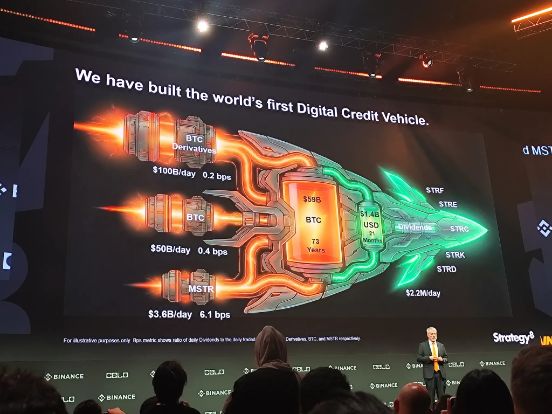

Роль Bitcoin у портфелях treasury є парадоксальною: він виступає як підсилювач системного ризику та як незалежний хедж, залежно від ринкових умов. Під час спадів 2022–2024 років компанії з Bitcoin treasury (BTC-TCs) продемонстрували стійкість, поєднуючи боргове фінансування та емісію акцій для підвищення співвідношення Bitcoin-per-share (BPS), генеруючи “BTC yield” навіть тоді, коли ціна Bitcoin залишалася стабільною [2]. Наприклад, компанії на кшталт Strategy реалізували 75% BTC yield у 2024 році шляхом випуску акцій з премією до чистої вартості активів (NAV) та реінвестування виручених коштів у Bitcoin [2]. Такий підхід створював приріст вартості, захищаючи акціонерів від прямих цінових падінь.

Проте успіх цієї моделі залежить від динаміки ціни Bitcoin. Якщо Bitcoin увійде у тривалий ведмежий ринок, компанії з високим рівнем кредитного плеча або негативним грошовим потоком можуть зіткнутися з труднощами в обслуговуванні боргу, що змусить їх покладатися на емісію акцій за поточною ціною (ATM) для виконання зобов’язань [2]. 725 000 BTC, які знаходяться у власності BTC-TCs (3,64% від загальної пропозиції), підкреслюють масштаб цієї стратегії, але також вказують на ризик концентрації у разі знецінення Bitcoin [5].

Макроекономічні драйвери та інституційне впровадження

Зростання Bitcoin treasury підживлюється макроекономічними вітрами. Інфляція, низькі процентні ставки та знецінення купівельної спроможності фіату змусили корпоративних скарбників шукати альтернативи традиційним резервам [3]. Обмежена пропозиція Bitcoin у 21 мільйон одиниць робить його привабливим хеджем від знецінення валюти, особливо для компаній із довгостроковими зобов’язаннями [3].

Однак інституційне впровадження не обходиться без тертя. BTC-TCs піддаються критиці через високі коефіцієнти ціна/NAV, які, на думку критиків, переоцінюють їхні активи. Прихильники ж стверджують, що ці премії виправдані, якщо зростання BPS випереджає дисконт, забезпечуючи довгостроковий прибуток [2]. Наприклад, розміщення MicroStrategy у Bitcoin на суму $62 мільярди до червня 2025 року ілюструє зворотний зв’язок, створений діяльністю з залучення капіталу: завищені оцінки акцій дозволяють здійснювати подальші покупки Bitcoin, підсилюючи тезу компанії [1].

Короткострокові ризики та довгострокова стійкість

Корекції 2022–2024 років виявили вразливості моделі Bitcoin treasury. У періоди екстремальної волатильності BTC-TCs демонстрували підвищену співзалежність із традиційними фондовими ринками, що проявлялося у сильній кореляції з NASDAQ-100 [4]. Це кидає виклик наративу про Bitcoin як автономний хедж, ускладнюючи стратегії диверсифікації портфеля.

Крім того, значною залишається регуляторна невизначеність. Хоча інституційне впровадження Bitcoin прискорюється, еволюція нормативних рамок може порушити механізми залучення капіталу або накласти обмеження на розміщення активів у treasury [1]. Наприклад, позиція SEC щодо Bitcoin ETF та корпоративної звітності залишається непередбачуваною, потенційно змінюючи співвідношення ризику та винагороди для BTC-TCs.

Шлях уперед: інновації та адаптація

Щоб зберегти довгострокову впевненість, BTC-TCs мають удосконалювати свої структури капіталу та інтегрувати інструменти управління ризиками. Опціонні ринки та механізми генерації прибутку (наприклад, стейкінг деривативів) можуть зменшити вплив волатильності, водночас підвищуючи прибутковість [1]. Додатково, диверсифікація у комплементарні активи — такі як альткоїни чи токенізовані реальні активи — може знизити надмірну залежність від цінової динаміки Bitcoin [5].

Висновок

Модель Bitcoin treasury є зрушенням парадигми у корпоративних фінансах, поєднуючи інновації цифрових активів із традиційним управлінням капіталом. Хоча короткострокові ризики — волатильність, обслуговування боргу та регуляторна невизначеність — залишаються суттєвими, довгостроковий потенціал моделі підкріплений дефіцитністю Bitcoin та інституційним попитом на активи, стійкі до інфляції. Для інвесторів ключовим є оцінка того, чи зможуть BTC-TCs адаптувати свої стратегії для проходження корекцій, зберігаючи основну тезу: що вартість Bitcoin з часом перевищить знецінення фіату.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Біткоїн: новий фундамент цифрової цивілізації

Кінець міфу про халвінг? Bitcoin стоїть перед грандіозними змінами в “суперциклі”

Отримайте уявлення про перспективне майбутнє криптовалюти у 2026 році

Коротко: Наступний великий бичачий цикл на ринку криптовалют розпочнеться на початку 2026 року. Інституційні інвестори та регулювання забезпечують довгострокову впевненість на ринку. Короткострокові зміни свідчать про те, що інвестори віддають перевагу стейблкоїнам на тлі волатильності.