Ang $181B na Paradoha ng Tether: Paano Patuloy na Lumalago ang USDT Habang Bumabagsak ang Market Share Nito sa ilalim ng MiCA

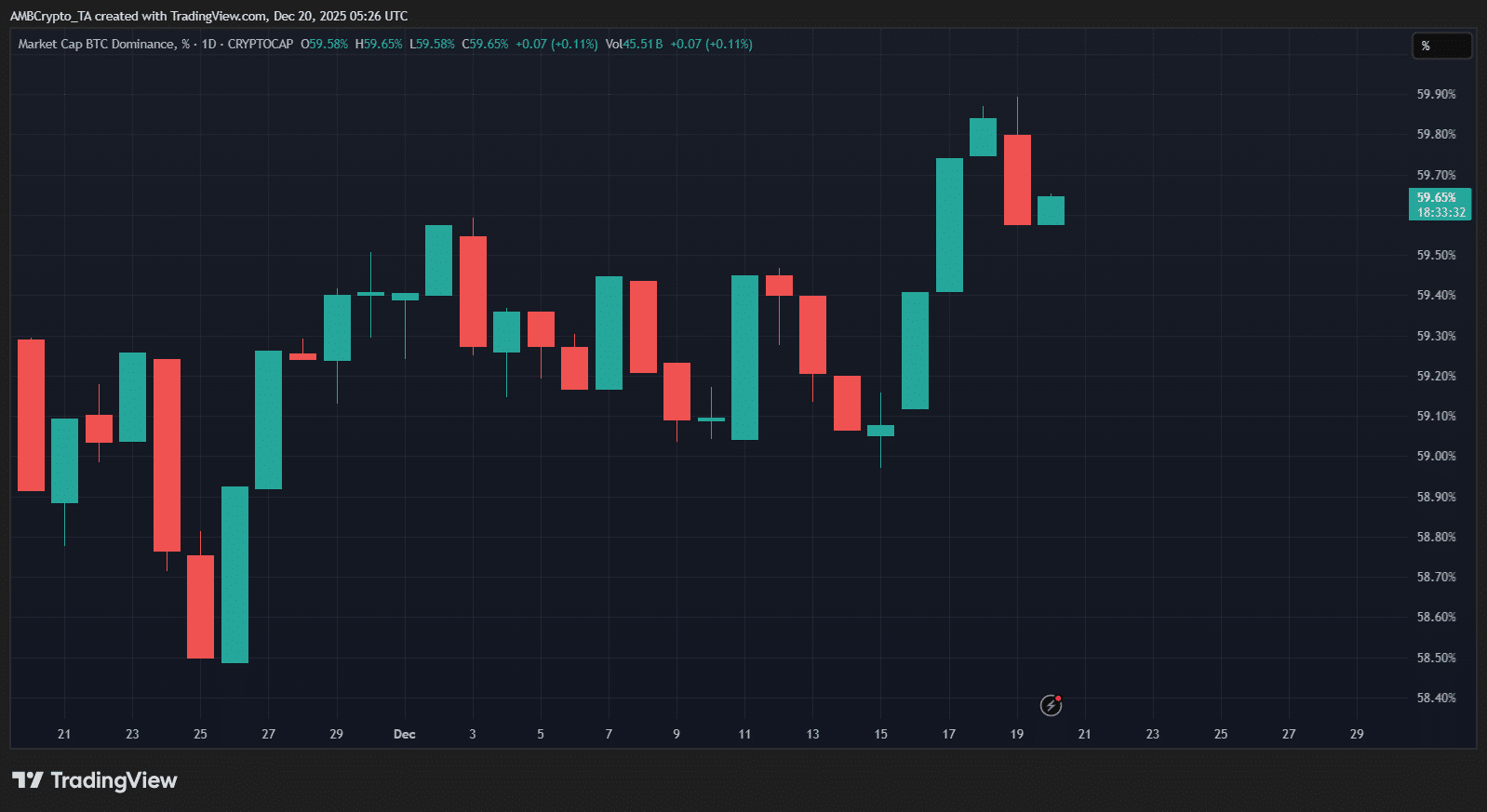

Bumaba ang market dominance ng Tether’s USDT mula 70% noong Nobyembre 2024 hanggang 59.9% pagsapit ng Oktubre 2025, na siyang pangalawang beses na bumaba sa ilalim ng 60% sa loob ng isang taon, habang ang Circle’s USDC ay tumaas mula 20.5% hanggang 25.3% sa parehong panahon.

Nagkataon ang pagbabagong ito kasabay ng pagpapatupad ng Markets in Crypto-Assets (MiCA) regulation ng Europe, ngunit mas kumplikado ang dinamikong ito kaysa sa simpleng regulatory displacement.

Ipinatupad ng European Union ang MiCA framework sa dalawang yugto. Ang unang mga probisyon na partikular sa stablecoin ay naging epektibo noong Hunyo 30, 2024, habang ang mas malawak na mga kinakailangan para sa crypto-asset service provider ay nagsimula noong Disyembre 30, 2024.

Inutusan ng mga supervisor ang mga platform na agad na itigil ang pag-aalok ng mga stablecoin na hindi sumusunod sa regulasyon, bagaman nagbigay ang ESMA ng sell-only wind-down window hanggang sa katapusan ng unang quarter upang maiwasan ang pagkaantala sa mga user.

Ang mga pangunahing European exchanges ay tumugon sa pamamagitan ng pag-delist o paghihigpit sa USDT pairs bago ang deadline ng Abril.

Kinilala ng Tether ang mga regulatory headwinds sa pamamagitan ng pamumuhunan sa StablR, isang Malta-licensed electronic money institution, noong Disyembre 17, 2024. Ang hakbang na ito ay sumasalamin sa naunang pamumuhunan sa Quantoz, isa pang MiCA-aligned issuer na suportado ng Tether’s Hadron platform.

Sa halip na baguhin mismo ang USDT, inilagay ng Tether ang sarili nito sa likod ng mga entity na awtorisado sa ilalim ng European oversight.

Ang denominator effect

Ipinapaliwanag ni Filippo Armani, data researcher sa Dune, na ang pagbaba ng dominance ng USDT ay pangunahing dulot ng matematika at hindi ng existential na dahilan.

Sa isang komentaryong ibinahagi sa CryptoSlate, ipinaliwanag niya:

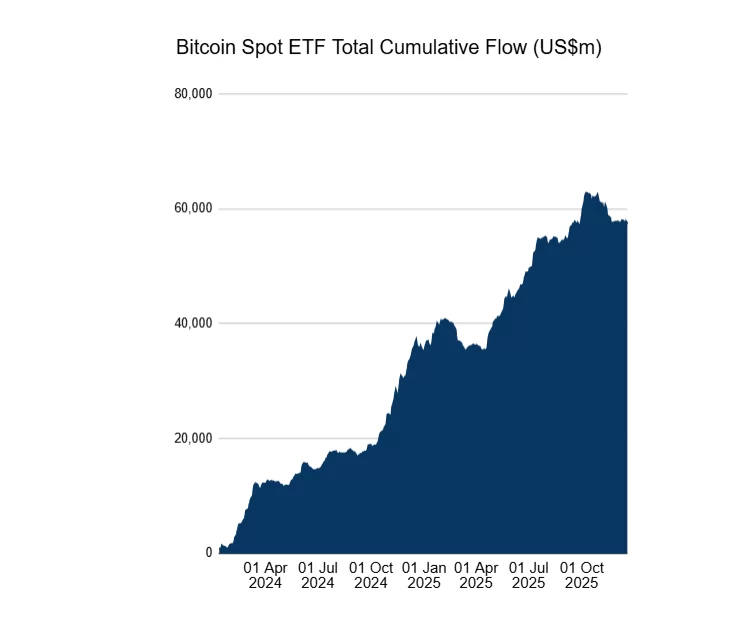

“Mas mabilis lumaki ang pie sa pamamagitan ng USDC at USDe habang ang USDT ay patuloy na lumago nang malaki sa absolute terms. Tumaas ang supply ng Tether mula $89.1 billion noong Nobyembre 2023 hanggang $133.9 billion pagsapit ng Nobyembre 2024 at $180.9 billion pagsapit ng Oktubre 2025.”

Dagdag pa ni Armani, ang USDC ay tumaas mula $24.3 billion hanggang $76.3 billion sa parehong panahon, habang ang Ethena’s USDe ay lumitaw mula halos zero hanggang $12.2 billion sa parehong panahon.

Bagaman kinilala niya na ang mga patakaran ng MiCA para sa stablecoin ay nagtulak sa mga pangunahing venue na bawasan o i-delist ang USDT pairs pagsapit ng Abril 2025, na nagtutulak ng bahagi ng market share patungo sa mga compliant na alternatibo tulad ng USDC.

Gayunpaman, ang paggalaw na ito ay isang regional dynamic, hindi patunay ng bumababang global demand para sa USDT.

Sinusuportahan ng datos ang pagsusuring ito. Nadagdagan ng USDT ng halos $50 billion ang supply nito mula Nobyembre 2024 hanggang Oktubre 2025, kahit na lumiit ang porsyento ng market share nito.

Ang pagtaas ng porsyento ng USDC ay sumasalamin sa pinabilis na pag-adopt sa mga compliant na hurisdiksyon at hindi wholesale migration mula sa produkto ng Tether.

Si Nikolaos Kostopoulos, blockchain senior consultant sa Netcompany SEE & EUI, ay nakikita rin na ang epekto ng MiCA ay geographically bounded.

“Bagaman walang duda na nilimitahan ng MiCA ang footprint ng USDT sa Europe, nananatiling limitado ang kabuuang epekto nito sa global dominance ng Tether. Patuloy na namamayagpag ang USDT sa offshore at emerging markets sa labas ng EU perimeter, kung saan umiiral pa rin ang regulatory arbitrage.”

Mga strategic na kontra-hakbang

Ang mga pamumuhunan ng Tether sa StablR at Quantoz ay tumutugon sa access sa European market nang hindi pinapahina ang brand o supply ng USDT.

Parehong gumagana ang mga platform sa ilalim ng Electronic Money Institution licenses na tumutugon sa mga kinakailangan ng MiCA, na nagpapahintulot sa mga European venue na ilista ang kanilang mga token nang walang regulatory exposure.

Inaasahan ni Armani na ang estratehiyang ito ay magpapalakas ng “Tether-ecosystem share sa EU, hindi kinakailangang dominance ng USDT mismo,” dahil ang magkahiwalay na tickers ay pumipigil sa direktang pag-attribute sa pangunahing produkto ng Tether.

Ipinahayag ng kumpanya ang mas malawak na ambisyon sa pamamagitan ng USAT, isang planadong US-regulated stablecoin na idinisenyo para sa GENIUS Act compliance.

Nakikita ni Armani ang domestic launch bilang mekanismo upang “mabawi ang share sa US kapag live na ito,” lalo na sa mga institutional buyers na inuuna ang regulatory clarity.

Samantala, ang Tether Gold (XAUT) ay umabot sa $1.6 billion sa market capitalization, at ang Plasma Layer-1 integration ng kumpanya ay nagbibigay-daan sa zero-fee USDT transfers at yields na higit sa 10% sa pamamagitan ng partner neobanks.

Nakikita ni Kostopoulos na ang mga EU-focused subsidiaries ng Tether ay malabong makapagpabago ng pagbaba ng dominance.

Dagdag pa niya na ang mga exchanges at institutional players mula sa eurozone ay nakatuon na sa isang bagong, ganap na regulated stablecoin na nakabase sa euro, na pinangungunahan ng siyam na European banks.

Gayunpaman, sinabi ni Kostopoulos:

“Ang mas malalaking structural drivers sa hinaharap ay hindi matatagpuan sa loob ng MiCA mismo, kundi sa mga bagong entrant tulad ng World Liberty Financial’s stablecoin at sa mas malawak na political at commercial interests na humuhubog sa susunod na henerasyon ng mga stablecoin.”

Ang kompetisyon ay lumalampas sa regulatory compliance.

Ang mga tradisyonal na institusyon ng pananalapi ay naghahanda ng paglulunsad ng stablecoin na may kasamang built-in na banking relationships at institutional trust.

Inilunsad ng Stripe ang isang platform upang pabilisin ang paglikha ng stablecoins, plano ng Visa na tulungan ang mga bangko na maglabas ng sarili nilang tokenized fiat currencies, at marami pang iba ang sumasali sa kilusan.

Ang absolute growth ng Tether’s USDT, na nadoble ang supply sa loob ng dalawang taon, ay nagpapakita ng matibay na demand sa labas ng regulated markets. Ipinapakita rin nito na hindi sapat ang regional dynamics upang pigilan ang paglago ng USDT.

Ang tanong ngayon ay kung ang mga pamumuhunan ng Tether sa mga compliant subsidiaries at mga US-focused na produkto ay maaaring makipagkumpitensya para sa institutional flows laban sa mga entity na mula pa sa simula ay nakabalangkas para sa regulatory environments.

Ang post na Tether’s $181B paradox: How USDT keeps growing as its market share collapses under MiCA ay unang lumabas sa CryptoSlate.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Babala ng Fundstrat at Malaking Pagbabago sa Merkado, Ano ang Hinaharap sa 2026?

a16z: 17 Bagong Direksyon ng Crypto na Nakakapukaw ng Interes para sa 2026

‘Altcoin season isn’t gone’ – Bakit maaaring ang 2026 ang taon na dapat abangan

Nakakuha ng Pansin ang mga Uso sa Crypto Habang Nahihirapan ang Merkado