最前線レポート|Web3弁護士が米国株トークン化の最新動向を解説

米国時間2025年12月15日、Nasdaqは正式にSECにForm19b-4を提出し、米国株式および取引所商品の取引時間を23/5(1日23時間、週5日取引)に延長する申請を行いました。

しかし、Nasdaqが申請した取引時間の延長は単なる延長ではなく、取引時間を2つの正式な取引セッションに分けるものです:

日中取引セッション(米東部時間4:00-20:00)と夜間取引セッション(米東部時間21:00-翌日4:00)。このうち20:00-21:00は取引が一時停止され、すべての未約定注文はこの停止時間中に一括でキャンセルされます。

多くの読者はこのニュースを見て興奮し、これは米国が24/7の米国株トークン化取引の準備をしているのではないかと考えました。しかし、Crypto Saladはこの書類を詳しく調査し、皆さんに「結論を急がないでほしい」と伝えたいです。なぜなら、Nasdaqは書類の中で、多くの伝統的な証券取引ルールや複雑な注文は夜間取引セッションには適用されず、一部の機能も制限されると述べているからです。

私たちは米国株トークン化に常に非常に注目しており、これは現実世界資産のトークン化において最も重要な対象の一つだと考えています。特に米国SEC(証券取引委員会)の様々な公式な動きが、最近も次々と現れています。

この申請書類が米国株トークン化への期待を再び高めたのは、米国が証券取引セッションをデジタル資産市場の24/7に大きく近づけようとしているからです。しかし、よく見ると:

Nasdaqのこの書類にはトークン化に関する記述は一切なく、伝統的な証券制度改革に関するものです。

Nasdaqの動きをより深く理解したい方のために、Crypto Saladは別途詳細な解説記事を書くこともできます。しかし今日は、米国株トークン化に実際に関連するニュースについてお話ししたいと思います——

SECが正式に米国証券カストディの中枢大手によるトークン化サービスの試みに「許可」を与えました。

米国時間2025年12月11日、SEC取引・市場部門のスタッフはDTCCに対して「No-Action Letter(NAL)」を発行し、その後SEC公式ウェブサイトで公開しました。この書簡は、特定の条件を満たすことを前提に、SECはDTCがそのカストディ証券に関連するトークン化サービスを展開することについて執行措置を取らないと明確に示しています。

一見すると、多くの読者はSECが米国株にトークン化技術を採用することを「免除」したと考えがちですが、実際の状況は大きく異なります。

では、この書簡には何が書かれているのでしょうか?米国株トークン化の最新の進展はどこまで進んでいるのでしょうか?まずは書簡の主役から説明します:

1. DTCC、DTCとは?

DTCC(Depository Trust & Clearing Corporation)は米国のグループ企業で、カストディ、株式清算、債券清算を担当する様々な機関を傘下に持っています。

DTC(Depository Trust Company)はDTCCの子会社であり、米国最大の証券集中カストディ機関です。株式や債券などの証券を一元的に保管し、決済や名義書換を担当しています。現在、証券資産のカストディおよび記帳規模は100兆ドルを超えており、DTCは米国株市場全体の台帳管理者と理解できます。

2. DTCと米国株トークン化の関係は?

2025年9月初旬、NasdaqがSECにトークン化形式で株式を発行する申請を行ったニュースがありました。その申請の中ですでにDTCの存在が登場しています。

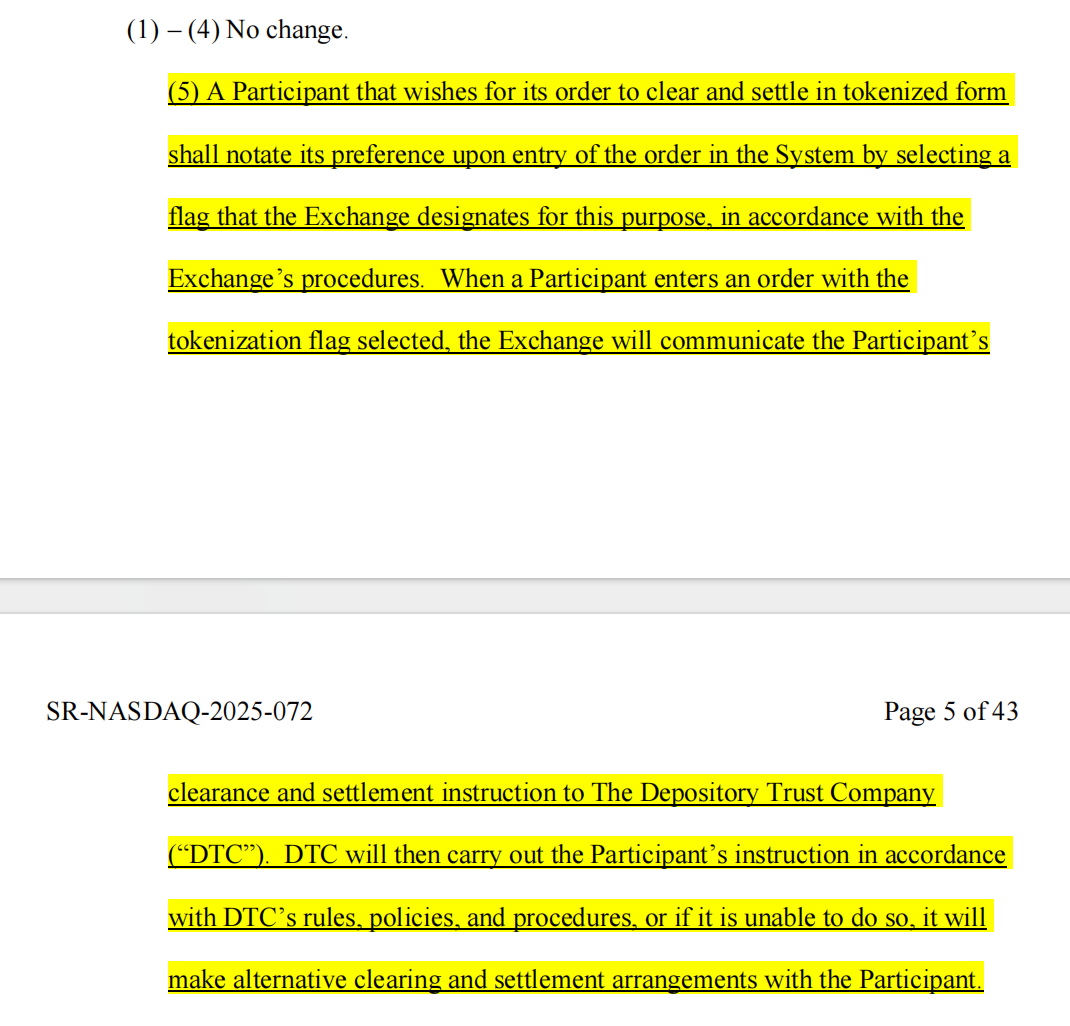

Nasdaqは、トークン化株式と伝統的株式の唯一の違いは、DTCによる注文の清算と決済にあると明言しています。

(上図はNasdaq申請提案からの抜粋)

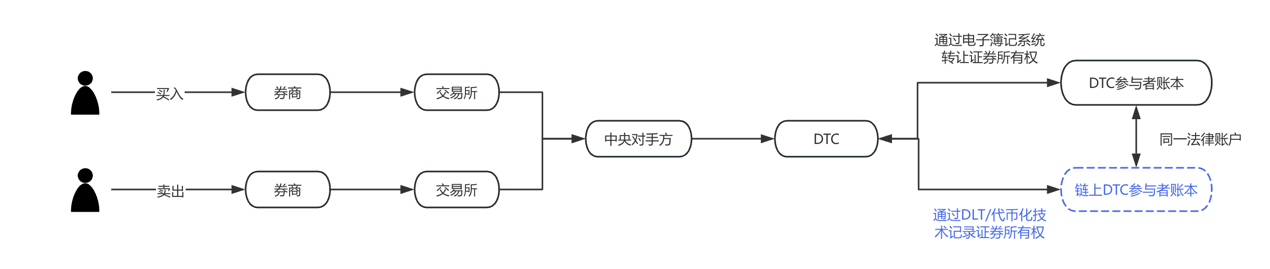

この内容をより分かりやすくするために、私たちはフローチャートを作成しました。青色の部分がNasdaqが今年9月の提案で変更を申請した部分です。明らかに、DTCは米国株トークン化の実現と実務の鍵となる機関です。

3. 新たに公開された「No-Action Letter」には何が書かれている?

多くの人はこの書類をSECがDTCによるブロックチェーンでの米国株記帳を認めたものと見なしていますが、それは正確ではありません。正しく理解するためには、米国「証券取引法」のある条項を知る必要があります:

「証券取引法(Securities Exchange Act of 1934)」第19(b)条は、すべての自主規制機関(清算機関を含む)がルールや重要な業務アレンジを変更する際には、SECにルール変更申請を提出し、承認を得なければならないと規定しています。

Nasdaqの2つの提案はいずれもこの規定に基づいて提出されています。

しかし、ルール申請プロセスは通常非常に長く、数か月、最長で240日かかることもあります。もしすべての変更ごとに申請と承認が必要であれば、時間コストがかかりすぎます。そのため、自社の証券トークン化パイロット活動を円滑に進めるため、DTCはパイロット期間中に19b申請プロセスの完全な遵守義務の免除を申請し、SECはこれを認めました。

つまり、SECはDTCの一部手続き上の申請義務を一時的に免除しただけであり、トークン化技術の証券市場への本格的な適用を実質的に許可したわけではありません。

では今後、米国株トークン化はどのように進展するのでしょうか?以下の2つの問題を明確にする必要があります:

(1)DTCは申請なしでどのようなパイロット活動ができるのか?

現在、米国株のカストディ記帳は次のような運用モデルを採用しています。例えば証券会社がDTCに口座を持っている場合、DTCは集中型システムで株式や持分のすべての売買を記録します。今回DTCが提案したのは、証券会社に選択肢を提供し、これらの株式保有記録をブロックチェーントークンの形でもう一度記録できるようにすることです。

実際の運用では、まず参加者がDTCに認められた登録ウォレット(Registered Wallet)を登録します。参加者がDTCにトークン化指示を出すと、DTCは3つのことを行います:

a)この株式を元の口座から総勘定プールに移動;

b)ブロックチェーン上でトークンを発行;

c)トークンをこの参加者のウォレットに送付し、これがその参加者の証券権益を表します。

その後、これらのトークンは証券会社間で直接移転でき、すべての移転がDTCの集中型台帳を経由する必要はありません。ただし、すべてのトークン移転はDTCがLedgerScanというオフチェーンシステムでリアルタイムに監視・記録し、LedgerScanの記録がDTCの公式台帳となります。参加者がトークン化状態から退出したい場合は、いつでもDTCに「デトークン化」指示を出すことができ、DTCはトークンを消却し、証券権益を従来の口座に戻します。

NALには技術的およびリスク管理上の制限も詳細に記載されています。例えば、トークンはDTCが承認したウォレット間でのみ移転可能であり、DTCは特定の場合にウォレット内のトークンを強制的に移転または消却する権限を持ち、トークンシステムとDTCのコア清算システムは厳格に分離されるなどです。

(2)この書簡の意義はどこにあるのか?

法的観点からCrypto Saladが強調したいのは、NALは法的な許可やルール変更と同等ではなく、一般的な法的効力を持たず、SECスタッフが既定の事実と仮定条件下での執行姿勢を示すものにすぎないということです。

米国証券法体系には「ブロックチェーン記帳の禁止」という独立した規定はありません。規制当局は新技術の採用後も既存の市場構造、カストディ責任、リスク管理および申告義務が満たされているかどうかに注目しています。

また、米国証券規制体系において、NALのような書簡は長らく規制当局のスタンスを示す重要な指標とされてきました。特にDTCのようなシステム上重要な金融機関が対象の場合、その象徴的意義は実際の業務内容を上回ることもあります。

公開内容から見ると、SECが今回免除した前提は非常に明確です:DTCはブロックチェーン上で直接証券を発行または取引するのではなく、カストディ体系内の既存証券権益をトークン化で表現するだけです。

このようなトークンは実際には「権益マッピング」または「台帳表現」の一種であり、バックエンド処理効率を高めるためのもので、証券の法的属性や所有権構造を変更するものではありません。関連サービスは管理された環境と許可型ブロックチェーン上で運用され、参加者、利用範囲、技術構成はいずれも厳格に制限されています。

Crypto Saladは、この規制姿勢は非常に合理的だと考えています。オンチェーン資産ではマネーロンダリングや違法集金などの金融犯罪が発生しやすく、トークン化技術は新しい技術ですが、犯罪の手助けになってはなりません。規制当局はブロックチェーンの証券インフラへの応用可能性を認めつつ、既存の証券法とカストディ体系の境界を守る必要があります。

4. 米国株トークン化の最新進展

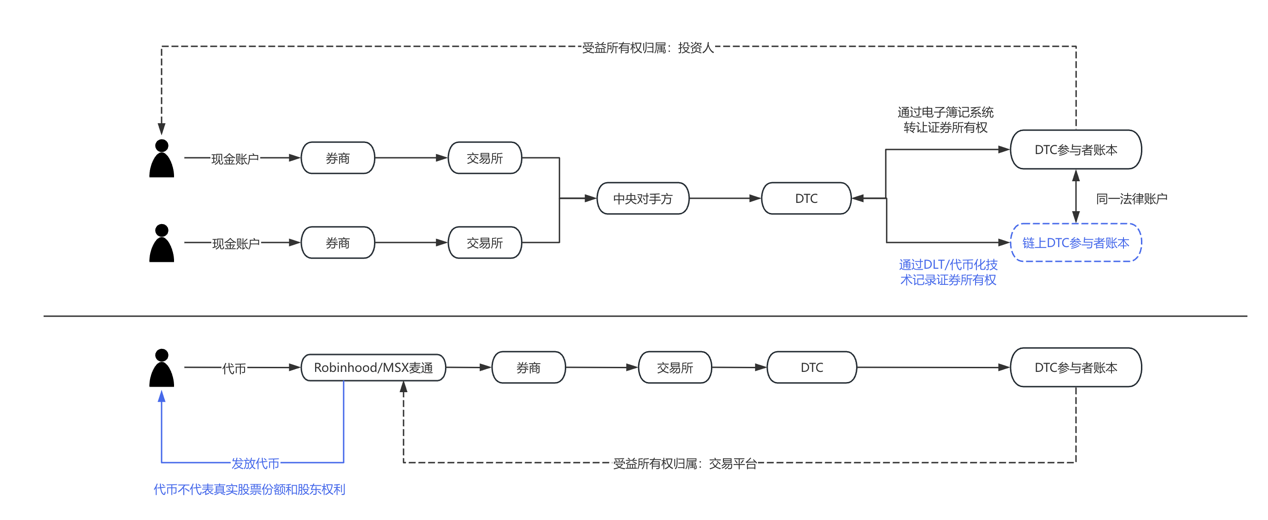

米国株トークン化の議論はすでに「適法かどうか」から「どう実現するか」へと徐々に移行しています。現在市場での実践を分解すると、少なくとも2つの並行するが論理の異なるルートが形成されつつあることが分かります:

- DTCCとDTCを代表とするのは、公式見解主導のトークン化ルートであり、その核心目標は決済、照合、資産流通効率の向上で、主なサービス対象は機関投資家や卸売市場参加者です。このモデルでは、トークン化はほぼ「不可視」であり、エンド投資家にとって株式は依然として株式であり、バックエンドシステムだけが技術的にアップグレードされます。

- これに対して、証券会社や取引プラットフォームが担うフロントエンドの役割もあります。RobinhoodやMSX麦通などは、近年暗号資産、株式のフラクショナルトレード、取引時間延長などの分野で継続的に製品開発を行っています。米国株トークン化がコンプライアンス面で徐々に成熟すれば、こうしたプラットフォームはユーザーの入り口となる利点を持っています。彼らにとってトークン化はビジネスモデルの再構築を意味するものではなく、既存の投資体験の技術的拡張、例えばよりリアルタイムな決済、より柔軟な資産分割、クロスマーケット商品の融合などが考えられます。もちろん、これらすべての前提は規制枠組みの明確化です。こうした取り組みは通常、規制の境界付近で行われ、リスクとイノベーションが共存します。その価値は短期的な規模ではなく、次世代証券市場の形態の検証にあります。現実的には、これらは既存の米国株市場を直接置き換えるものではなく、制度進化のサンプルを提供するものです。

より直感的に理解できるよう、以下の比較図をご覧ください:

5. Crypto Saladの見解

よりマクロな視点から見ると、米国株トークン化が本当に解決しようとしている問題は、株式を「コインに変える」ことではなく、法的確実性とシステムの安全性を維持しながら、資産流通効率を高め、運用コストを下げ、将来のクロスマーケット連携のためのインターフェースを確保することです。この過程で、コンプライアンス、技術、市場構造は長期的に並行して競争し、進化の道筋も漸進的であることが必然です。

予想されるのは、米国株トークン化が短期間でウォール街の運営方法を根本的に変えることはないものの、すでに米国金融インフラの重要なプロジェクトとなっていることです。SECとDTCCの今回のやり取りは、制度面での「試水」とも言え、今後のより広範な探求のための初期的な境界を定めたものです。市場参加者にとって、これは終点ではなく、今後も注視すべき本当のスタート地点かもしれません。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Pickle RobotがTeslaのベテランを初代CFOとして迎える

Egrag CryptoがXRP保有者に:「コメントは必要ありません。このチャートだけで十分です」

2026年に登場する100の新しい暗号資産ETFは、世界資産の85%を凍結させる可能性のある恐ろしい「単一障害点」を共有することになる

中国の暗号資産取引所創業者、「bitcoinの弱気相場が到来した」との主張に反論し、自身の予想を共有