Bitcoin ETFは60%が含み損となっており、1,000億ドル規模の危機的なハウス・オブ・カードを生み出している

Bitcoinは約86,000ドル付近で取引されており、ETF、トレジャリー企業、マイナー全体で損失が拡大しています。

Checkonchainの12月15日の「System Stress」ノートによると、投資家は約100 billionsドルの含み損を抱えています。

マイナーはハッシュレートを引き下げており、多くのトレジャリー企業の株価はBitcoinの簿価を下回って取引されており、スポットBitcoin ETF流入の約60%が含み損の状態です。

CheckonchainのETF平均流入コストベースとETF市場価値対実現価値(MVRV)のチャートは、ETFコストベースとTrue Market Meanが同じエリア、約80,000〜82,000ドル付近に位置していることを示しています。

これにより、機関投資家のポジションの大部分が損益分岐点付近にあることになります。

これらのアンカーは、価格変動をチャートパターンではなくバランスシートに結びつけるため、重要です。

価格が集計コストベース上または下にある場合、実現損失が増加し、参加者が反発時にポジションを手放すことで流動性が薄くなる可能性があります。

このゾーンが2024年と2025年に需要の主要な供給源となったコホートによって共有されている場合、市場は機関投資家のポジションがコストベースの下値支持となるかどうかを判断する必要があります。

また、そのレベルが崩れると下落の引き金にもなり得ます。

Glassnodeも同様のマップを設定

第49週のWeek On-Chainレポートで、GlassnodeはBitcoinが短期保有者のコストベース(約102,700ドル)とTrue Market Mean(約81,300ドル)の間でレンジ推移していると記述しました。

95,000ドル(0.75コストベース分位点)を早期回復レベルと位置付けました。

BitwiseもTrue Market Meanを約82,000ドルのサポート参照点としています。

約82,000ドルから75,000ドルまでのサポートチャネルを説明し、その帯域をIBITのコストベース(約81,000ドル)およびStrategyのコストベース(約75,000ドル)と結びつけています。

Bitwiseは、約35%のドローダウン後、含み損が約152 billionsドル(時価総額の約6.6%)と推定し、総損失は約765 billionsドルに達しています。

ストレス要因の一つは、75,000ドルから85,000ドルの間にあるETF資本の量です。

集計スポットBitcoin ETFのコストベースは約80,000ドルで、約127 billionsドルの資本が投入されています。

しかし、その資本のうち75,000〜85,000ドル帯にあるのはわずか2.9%であり、価格が中央クラスターを下回るとクッションが薄くなります。

Amberdataも、ETF資本の15.2%が集中する65,000〜70,000ドルの「要塞」ゾーンを説明しています。

この分布により、市場が75,000〜85,000ドルのギャップを通過すると、下落が加速する可能性があります。

価格が反発しても損失実現はすでに高水準

Glassnodeは、エンティティ調整済み実現損失(30日単純移動平均)が1日あたり約555 millionsドルで、FTX時代の清算以来の最高水準であるとしています。

これは、価格が11月下旬の安値から90,000ドル台前半まで反発したにもかかわらず発生しています。

同レポートでは、相対的な含み損失(30日SMA)が約4.4%で、2年近くぶりに2%未満から上昇したとしています。

これは、Checkonchainがサイクルがストレス体制に入ったとみなしている見解と一致します。

ETFは、構造的な配分レールと短期流動性バルブの両方として機能するため、依然として中心的な存在です。

BitboのETFトラッカーによると、米国スポットBitcoin ETFは2023年12月15日時点で合計1,311,862 BTC(約117.3 billionsドル)を保有しています。

BlackRockのIBITは、過去2週間で流入がまちまちだったものの、最終的に1億ドルの純流入を記録し、約778,052 BTC(約69.6 billionsドル)を保有しています。

これは、リスクオフ期間中にETF需要が急速に反転する可能性があることを示しています。

マイニング経済も別の圧力点となっており、収益が弱まると在庫売却や投資延期につながる可能性があります。

LuxorのHashrate Indexの11月の振り返りによると、USDハッシュプライスは平均約39.82ドルで、前月比17.9%減少しました。

11月22日には過去最低の約35.06ドルを記録しました。

Luxorによると、2025年12月から2026年4月までのフォワードカーブはUSDベースで約16〜18%下落しました。

Checkonchainも、マイナーがハッシュレートを引き下げていると記述しています。

これにより、セクターが投げ売り型の清算局面に近づいているのか、より長期的なマージン圧縮フェーズに入っているのかに注目が集まります。

第3のコホートであるBitcoinトレジャリー株式も、同時に資金調達の制約に直面しています。

Reutersは、Bitcoinトレジャリー企業が過去1年間で約50 billionsドルのBitcoinを購入したと報じていますが、多くは現在、純資産価値を下回る価格で取引されています。

これにより、株式を発行してさらにBitcoinを購入するメリットが減少します。

これらの株価が保有資産の価値を下回る場合、「株式発行→BTC購入」のフライホイールは大規模に回しにくくなります。

マクロ連動が増幅装置に

Reutersは、LSEGのデータを引用し、BitcoinのS&P 500との平均相関が2025年には約0.5、2024年には約0.29であると報じています。

また、Nasdaq 100との相関も約0.52(2024年は約0.23)で、多くのドローダウンが暗号資産固有の要因ではなく株式リスク体制に結びついているとしています。

金利はリスク選好のトーンを決定するため、この構図では重要です。Bank of Americaは2026年6月と7月にさらに2回の利下げを予想しています。

これにより、2026年の金利パスがリスク資産を巡る議論の中心に据えられています。

これらを総合すると、Checkonchainが現在の状況を2022年以来最もネガティブと呼ぶ理由となっています。

含み損を抱える資本は、価格に敏感なバランスシートを持つコホートに集中しており、反射的な買い手層の資金調達柔軟性は低下、マイナーのマージンは2026年初頭まで圧縮され、Bitcoinのリスク資産との連動性は昨年よりも強まっています。

これをトレードアドバイスにせずに将来志向のフレームワークに落とし込もうとする読者にとっては、ストレスは測定可能な指標で追跡できます。

| $81k–$82k | True Market MeanおよびETF流入コストベースのクラスター |

| $95k | 0.75コストベース分位点(回復マーカー) |

| $102.7k | 短期保有者コストベース |

| $75k | Bitwiseサポートチャネルの下限(MSTRコストベース参照) |

| $65k–$70k | ETF資本の集中度が高いゾーン |

オンチェーンでは、実現損失指標がTrue Market Mean付近で新たな安値をつけなくなった時点から現在の水準から反転するかどうかを最初に判断します。

フローでは、大規模な流出日が頻繁に続くのか、それともより安定した純行動に移行するのかがポイントです。

マイニングでは、ハッシュプライスやフォワードカーブが2026年初頭までに安定するか、それともマージンストレスが深まりさらなる事業縮小を強いられるかが注目点です。

次のバランスシートテストは、80,000〜82,000ドルのコストベース帯域となります。

この記事「Bitcoin ETFs are 60% underwater, creating a $100 billion distressed house of cards」はCryptoSlateに最初に掲載されました。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

BlackRockとRipple(XRP)間の隠されたパイプラインが今や明らかに

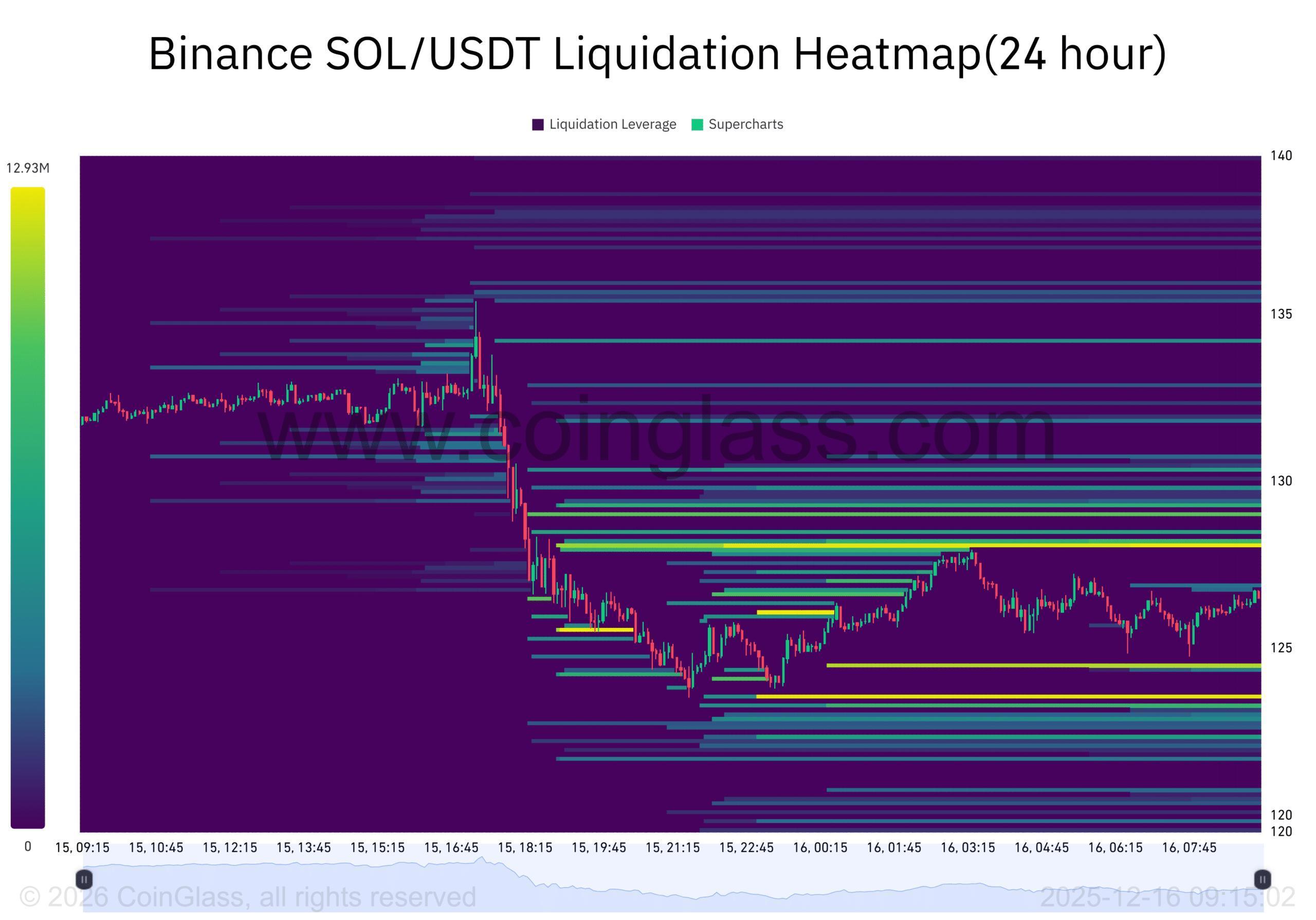

Solanaの売り圧力が強まる-SOLの調整はどこまで深くなるのか?

AIが予測するXRPの2026年第1四半期の価格

RedotPayが1億700万ドルのシリーズB資金調達を実施、ステーブルコイン決済プラットフォームの拡大へ