「大きな調整」はまだ始まったばかりですか?

ビットコインは今年最も激しい下落を再び経験しました。日中の9万ドル付近から一気に8.36万ドル付近まで下落し、価格の急落とともに5億ドル以上のロングポジションが強制清算され、市場の恐怖指数は再び「極度の恐怖」に近づいています。

一見突然の暴落のように見えますが、実はより深い構造的な変化が隠されています。マクロの流動性が転換し、デリバティブのレバレッジが蓄積され、テクニカル面では中期的なブレイクダウンが発生し、これら三つの力がほぼ同時にビットコインに圧し掛かっています。

これまでの上昇は、市場全体が「利下げサイクル」への期待を前倒しで織り込んだようなものでした。しかし今、市場は再び価格を見直しています——本当の流動性がビットコインにどのような価格を支払う意思があるのかを再評価しているのです。

ビットコイン上昇の「前倒し効果」が顕在化

今年のビットコインの動きをより長いスパンで観察すると、明らかな現象が見えてきます。現物ETFが承認されて以降の急速な上昇は、そのスピードも規模も過去のどの上昇局面よりもはるかに大きいものでした。

このような「過度に急峻」な相場はマクロ経済学では期待の前倒しと呼ばれます。市場が将来の緩和や成長、資金流入をすべて前もって価格に織り込むことで、現実がすぐに実現しない場合、価格はより簡単にバランスを失ってしまいます。

今回の12.5万ドルの高値から8万ドル台への下落は、単なるテクニカルな調整ではなく、今年の過度な楽観ムードへの反動のように見えます。

この反動の最初のサインはETFから現れました。

11月、ビットコイン現物ETFは35億ドルもの純流出を記録し、2月以降で最も悪い月となりました。ETFは伝統的な資金の主要な投資手段であり、その流入・流出は「長期資金」の姿勢を示します。今や連続した流出は、外部からの新規資金の流入ペースが減速していることを意味します。

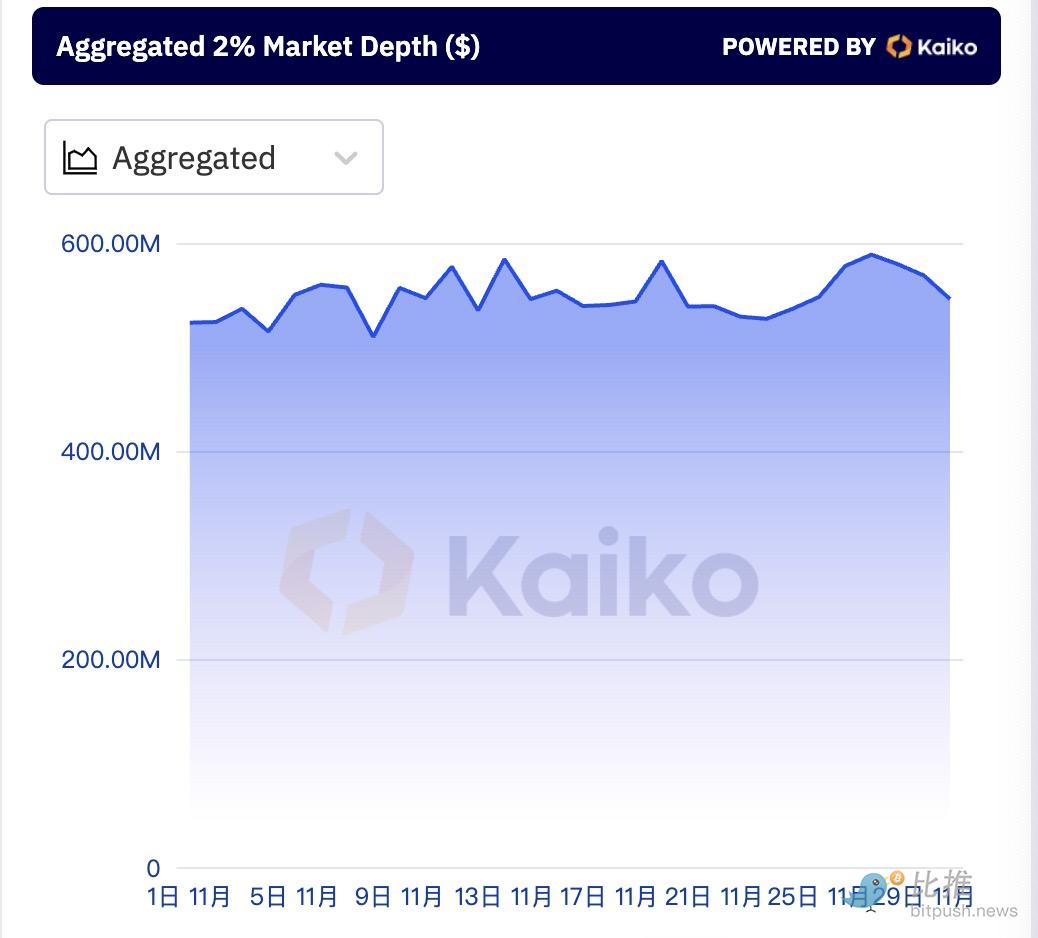

同時に、Kaikoのデータによると、ビットコインのオーダーブックの「市場の深さ」(大口取引による価格変動への耐性を測る指標)は先週末に5.687億ドル前後で推移し、10月初旬のピークである7.664億ドルを下回り、過去1ヶ月で約30%急減しました。どんな大口取引もより大きなボラティリティをもたらす——そしてこの時点でレバレッジ取引の規模が高止まりしているため、隠れた爆発点となっています。

利下げ期待が強まるほど、市場はむしろ緊張する

ビットコインの大きな変動のたびに、マクロ背景を無視することはできません。

表面的には、米連邦準備制度理事会(FRB)が12月に利下げする確率は市場でほぼ90%まで織り込まれており、これはリスク資産にとってプラス材料のはずです。しかし実際には、現在の「利下げ期待」はこれまでとは異なり、市場が中央銀行に緩和のシグナルを出すよう圧力をかけているような状況です。

問題は、利下げ自体がすぐに新たな流動性をもたらすわけではないという点です。

インフレがまだ2%の目標に戻っていない状況では、FRBが実際に緩和できる余地は非常に限られています。そのため、市場は「今後リスク資産を再び押し上げるだけの新しい資金が十分にあるのか」と疑い始めています。この疑念は通常、経済データには現れず、ボラティリティの高い資産が先に答えを出します。

より敏感なトリガーポイントは日本から来ました。

今週、日本銀行の幹部が異例にも利上げを検討する可能性を示唆し、この発言は「円キャリートレード」の逆転が起こるのではとの世界的な懸念を急速に引き起こしました——もし投資家が円を買い戻さざるを得なくなり、円を調達して米国株や暗号資産を買い続けられなくなれば、世界のリスク市場は「受動的なレバレッジ解消期」に入る可能性があります。

マクロの動揺下ではリスクセンチメントははるかに脆弱となり、ビットコインは最前線のリスク資産として真っ先に影響を受けます。

興味深い変化を振り返ると:下落の数日前、Myriadの予測市場では大多数のトレーダーが「ビットコインはまず10万ドルの新高値をつける」と考えていましたが、下落が始まるとこの期待は瞬時に反転し、約半数が「まず6.9万ドルまで下落する」と賭けました。

このようなセンチメントの激しい切り替えこそが、暗号市場の最も典型的な特徴です:

上昇時には市場はどんな好材料も信じます;

しかし急落が始まると、市場はすぐに最も悲観的なストーリーを受け入れます。

テクニカル面は中期ベアゾーンへ

トレーディングのテクニカル指標から見ると、現在のビットコインのテクニカル構造は実質的な変化を起こしており、アナリストのJose Antonio Lanzは次のように述べています:

トレーディングのテクニカル指標から見ると、現在のビットコインのテクニカル構造は実質的な変化を起こしており、アナリストのJose Antonio Lanzは次のように述べています:

-

50日移動平均線が200日移動平均線を下回り、典型的な「デッドクロス」を形成、これは中期トレンド転換の明確なシグナルです;

-

ADX(トレンドの強さを測る指標)が40に上昇、これは市場が明確な方向性と速いスピードのトレンドに入ったことを意味します;

-

Squeeze Momentumなどのモメンタム指標は、ベアのモメンタムの解放がまだ終わっていないことを示しています;

-

そして現在の価格帯である8.3万ドル付近は、過去数ヶ月の重要な中枢ポイントであり、ここを下回ると次の大きなサポートは7万ドル付近となります。

市場が底を探る動きが続く中、伝統金融の世界から注目すべきニュースがありました。これまで暗号資産を「投機資産」と見なして排除してきた資産運用大手Vanguardが、突如として顧客向けに暗号ETF取引を解禁すると発表しました。

この転換は、暗号市場が10月以降に時価総額で1兆ドル以上蒸発した背景で起こったもので、そのシグナルの意味は複雑です。トレンド調整局面で、単一の機関の参入がセンチメントを転換させるのに十分かどうかは、依然として疑問符がつきます。

なぜなら、市場は現在トレンド転換局面にあるようで、単なる押し目ではありません。トレンド的な下落は、感情的な下落よりも長く続くことが多く、短期的な好材料で転換するのはより困難です。

一般投資家にとって、このような環境下で最も重要なのは「どこまで下がるか」を予測することではなく、市場がなぜ今の状況に至ったのか、今後のボラティリティがどれだけ続く可能性があるのか、そして自分がそのボラティリティに耐えられるかどうかを理解することです。

リスクの再評価段階では、過剰な売りや誤った損切りが最も起こりやすいですが、同時に幻想に基づくポジションはすべて淘汰されます。

ビットコインは今まさにそのプロセスを進めています。

著者:Bootly

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

USDTの店頭価格が7元を下回り、価格逆転が発生

6200倍の大儲け、誰がMoore Threadsの最大の勝者か?

12月5日、Moore Threadsが正式に科創板に上場し、初値は650元で、発行価格の114.28元と比べて468.78%急騰しました。

主要資産の価格決定におけるK型乖離――「財政リスクプレミアム」の今後の展開

西南証券��は、現在の市場が「財政主導」によって動かされている危険で分裂した時期にあると考えており、従来のマクロ経済ロジックは機能せず、米国株とゴールドの両方が法定通貨の信用リスクをヘッジする手段となっていると指摘しています。

「影のFRB議長」ハセット氏が発言:来週、FRBは利下げすべきであり、25ベーシスポイントを予想

ハセット氏はメディアのインタビューで、FOMCが現在利下げにより傾いているようであり、利下げ幅は25ベーシスポイントになると予想していると述べた。