SharpLinkとUpexi:それぞれに長所と短所があるDAT

UpexiとSharpLinkは、企業資金調達と暗号通貨資金管理の境界が曖昧になる分野に進出しています。

UpexiとSharpLinkは、企業ファイナンスと暗号資産資金管理の境界が曖昧になる領域に足を踏み入れました。

執筆:Prathik Desai

翻訳:Block unicorn

前書き

最近、自分がどうやって乗り切っているのか本当に分かりません。山のような財務報告書に埋もれそうになりました。今では自分が数字を愛しているのか疑い始めています。分析が多すぎるからではなく、過去3週間で書いた6つの財務分析レポートのすべてが、企業の財務報告書では極めて珍しい情報を明らかにしたからです。

デジタルアセットトレジャリー(DATs)の財務状況はDeFi戦略と複雑に絡み合っており、企業の財務実績を分析するのが非常に困難になっています。

UpexiとSharpLink Gamingは今週、四半期決算を発表しました。これらは私が最近財務状況を深く調査した企業です。

一見すると、これらは普通の企業のように見えます:一方は消費者ブランドを販売し、もう一方はスポーツベッティングのアフィリエイトマーケティングを行っています。しかし、深く掘り下げてみると、実際にそれらの評価に影響を与え、収益性を決定し、全体像を形作っているのは、倉庫やECプラットフォームではなく、暗号資産であることが分かります。

UpexiとSharpLinkは、企業ファイナンスと暗号資産資金管理の境界が曖昧になる領域に足を踏み入れました。

本日の記事では、私がEthereumおよびSolanaのトレジャリーで発見した興味深い点と、投資家がこれらの経路を通じて暗号資産に触れる前に注意すべき事項についてご紹介します。

SharpLinkのETH部門

1年足らず前まで、私はSharpLinkをニッチなスポーツアフィリエイトマーケティング会社として説明していました。スーパーボウルの時期にしか思い出されないような会社です。その財務状況は他の中規模同業他社と大差なく、収益はわずかで、スポーツイベントのスケジュールによる季節変動の影響を受け、損益計算書にはしばしば赤字が見られました。

同社が30億ドルのバランスシートを持っている兆候は全くありませんでした。

すべてが変わったのは2025年6月のことです。同社は自らのイメージを刷新する決断を下しました:Ethereumを主要なトレジャリー資産に指定し、ETHを保有するリーディングカンパニーの一つとなったのです。

その後、同社はEthereum管理事業を中心に再編され、Joe Lubinが率いることになりました。このEthereum共同創設者であり、Consensysの創設者兼CEOは5月末にSharpLinkに加わり、取締役会会長に就任しました。

過去数ヶ月間、SharpLinkは資金をネイティブステーキング、流動性ステーキング、DeFiプロトコルに直接投入し、事業の重心をEthereumにシフトしました。3ヶ月後、この変化はすでに成果を上げています。

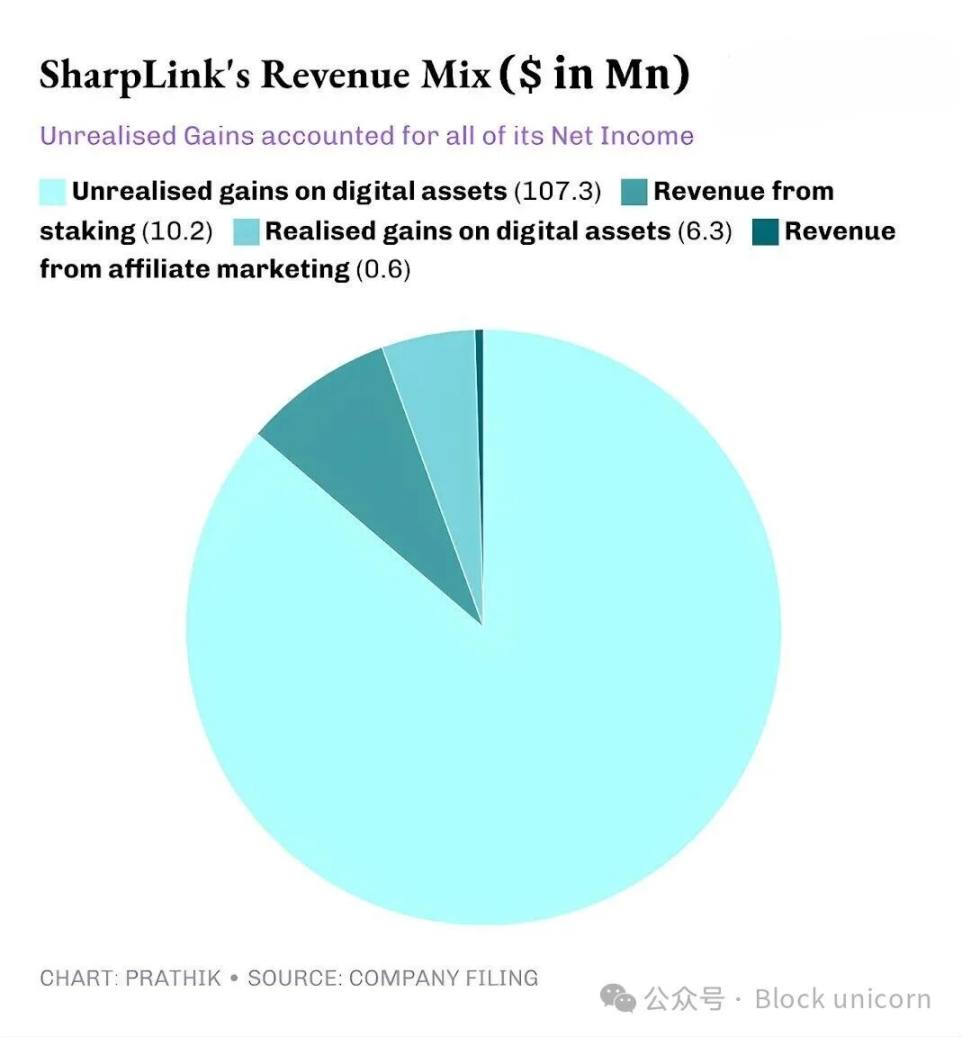

SharpLinkが発表した四半期収益は1,080万ドルで、前年同期の90万ドルから11倍に増加しました。そのうち1,020万ドルはETHトレジャリーのステーキング収入で、従来のアフィリエイトマーケティング事業からの収入はわずか60万ドルでした。

SharpLinkの総資産は2024年12月31日の260万ドルから、2025年9月30日には30億ドルに増加しました。

四半期末時点でSharplinkは817,747ETHを保有しており、11月初めには861,251ETHに増加しました。現在、ETH保有量で2番目に多い企業となっています。収益の11倍増は完全にこのトレジャリーによるものです。

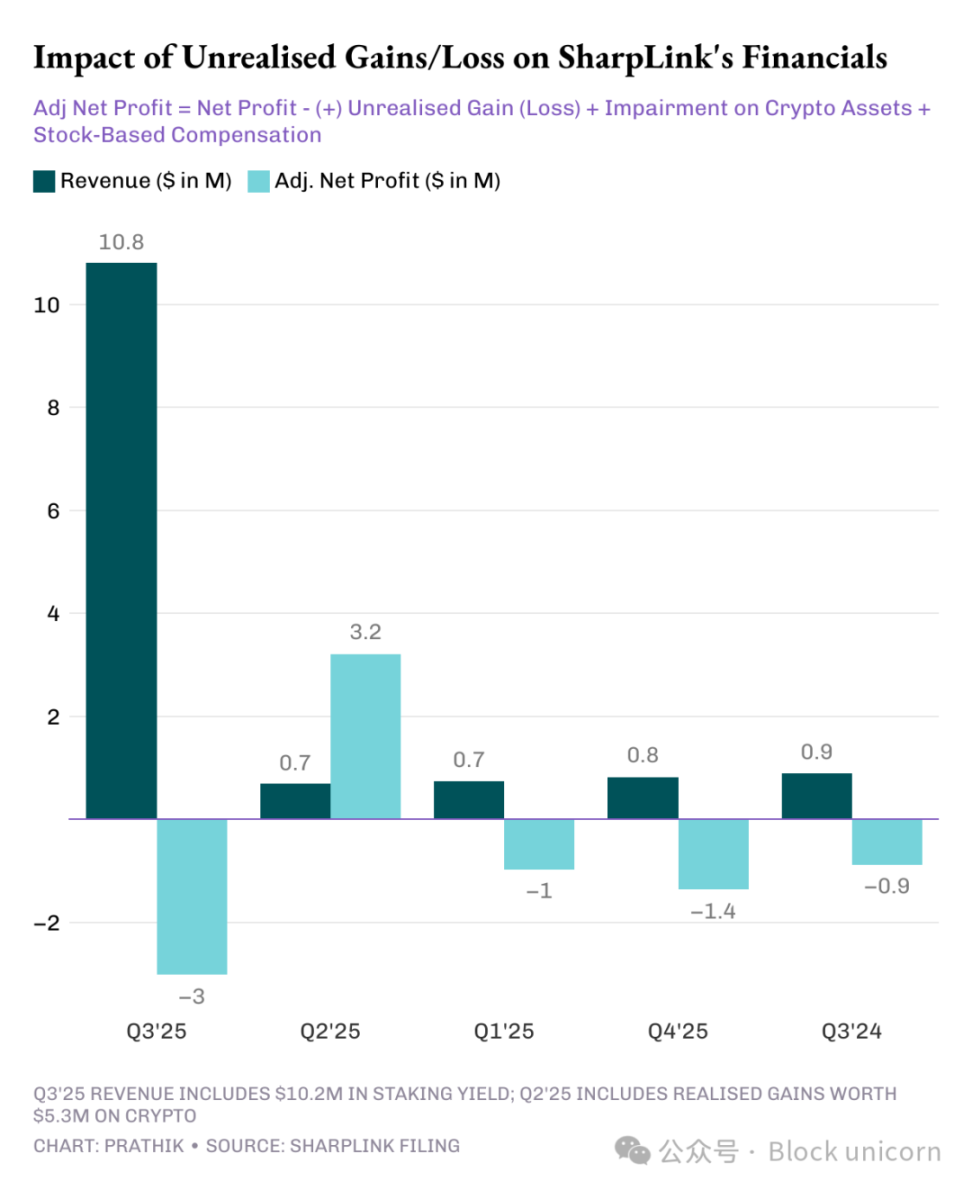

今四半期、SharpLinkの収益の約95%はETHステーキングによるリターンから得られました。純利益は100倍に急増し1億430万ドルとなりましたが、2024年第3四半期は90万ドルの純損失でした。しかし、ここには問題が隠れています。他の多くのDATプロジェクトと同様に、SharpLinkの全ての利益は保有するETHの未実現利益から来ています。

これは、米国一般会計原則(GAAP)が、会計期間末日に資産を市場公正価値で評価することを企業に求めているためです。関連会社からの利益貢献はごくわずかです。

したがって、これらの未実現利益は本質的にすべて非現金です。SharpLinkがステーキング報酬から得る収益もETHで支払われており、定期的に法定通貨に換金されているわけではありません。これこそが私の懸念点です。

非現金収入は会計上は収益と見なされますが、同社は9ヶ月間で820万ドルの営業キャッシュを消費し、給与、法務・監査費用、サーバー費用の支払いに充てています。

では、これらのドルはどこから来ているのでしょうか?

他の多くのDATsと同様に、SharpLinkは新株発行によってETHの追加取得資金を調達しています。同社は今年、株式発行で29億ドルを調達し、その後15億ドルの自社株買い承認で株式希薄化を相殺しました。

これは、DATでますます一般的になっているDeFiフライホイール効果の再現です。

SharpLinkは株式を発行し、その収益でETHを購入します。ETHをステーキングしてリターンを得、ETH価格の上昇による未実現利益を計上し、より高い会計上の利益を報告することで、さらに多くの株式を発行できるようになります。このサイクルが繰り返されます。

他のDAT事例でも述べたように、このモデルは上昇局面ではうまく機能します。数回のベアマーケットを経ても、企業のキャッシュリザーブが営業支出を維持できる限り、このモデルは正常に機能します。ETH価格の上昇はバランスシートを押し上げ、トレジャリー価値の成長が運営コストを上回り、市場は流動性が高く、リターン付きのEthereum公開代理を得ることができます。

価格が長期間横ばいになり(Ethereum保有者には珍しくないことです)、企業コストが高騰すると、この脆弱性が顕在化します。

このようなリスクは、bitcoin資金管理大手Strategyの事例でも見られました。

私は、ほぼすべてのDATプロジェクトがこれらのリスクに直面すると予想しています。どの暗号資産に投資しているかに関わらず、十分なキャッシュリザーブと健全な収益性がDATプロジェクトを支えるのでなければ。しかし、収益性の高い企業が暗号資産分野に全力投球するのは稀です。

StrategyがBTCを追い、SharpLinkがETHに賭けているとき、状況はまさにそうなっています。Solanaトレジャリーも同様の状況です。

UpexiのSolanaファクトリー

SharpLinkはほぼ完全にスポーツアフィリエイト企業からEthereumトレジャリー企業へと転換しましたが、Upexiは消費者ブランド企業の殻を残しつつも、すでにSolanaを受け入れています。

私はUpexiをしばらく注目してきました。運営面では、過去5会計年度の大半で業績はプラスでした。ブランド買収や収益成長も良好で、粗利益率も満足できるものでした。しかし、企業レベルでは、Upexiは過去4会計年度すべてで純損失を計上しています。

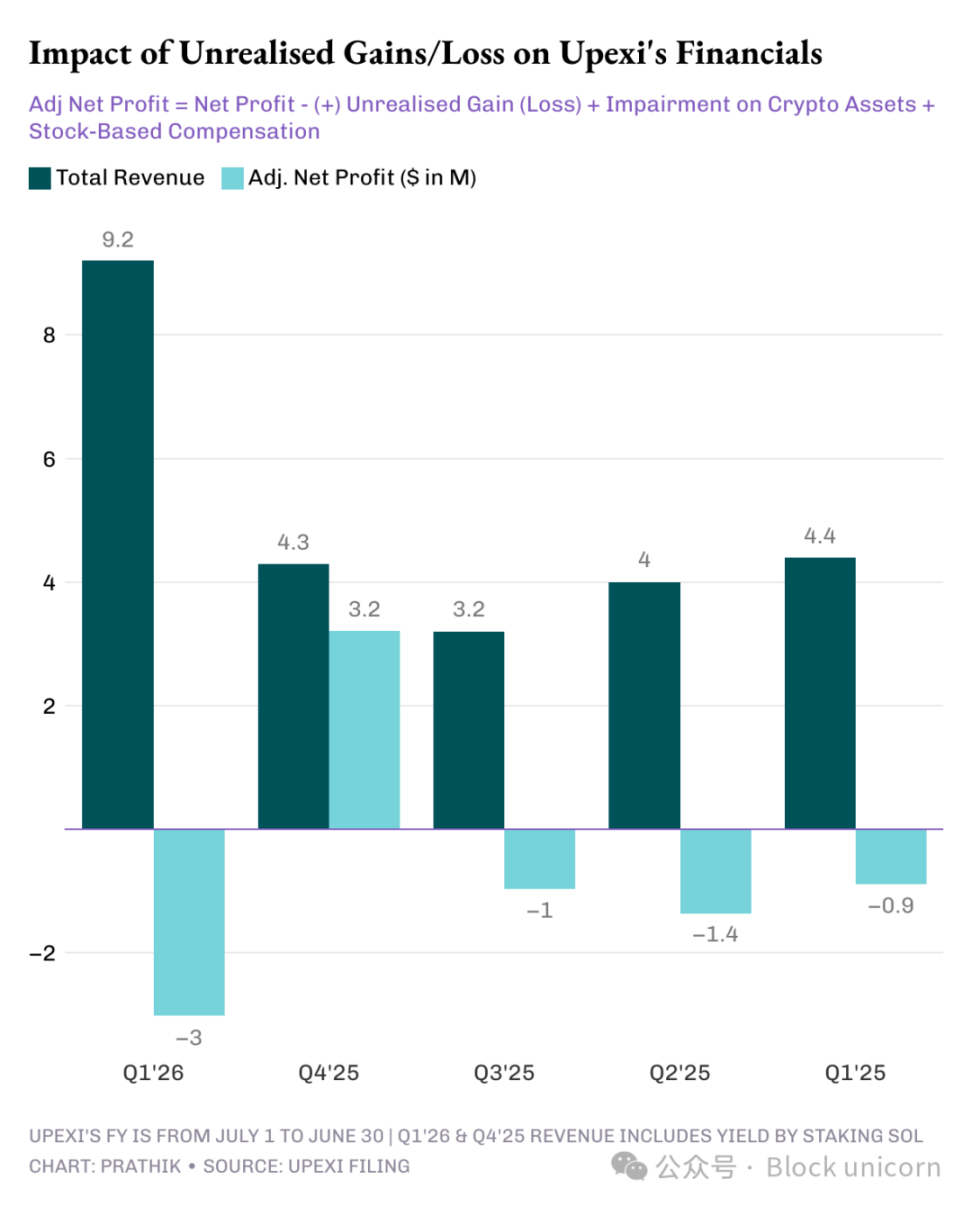

おそらくこのことが、同社がデジタル資産を財務報告書に組み込むきっかけとなったのでしょう。過去2四半期、この変化は小幅ながらも見られました。そして今四半期、デジタル資産は同社の財務報告書で主導的な地位を占めるようになりました。

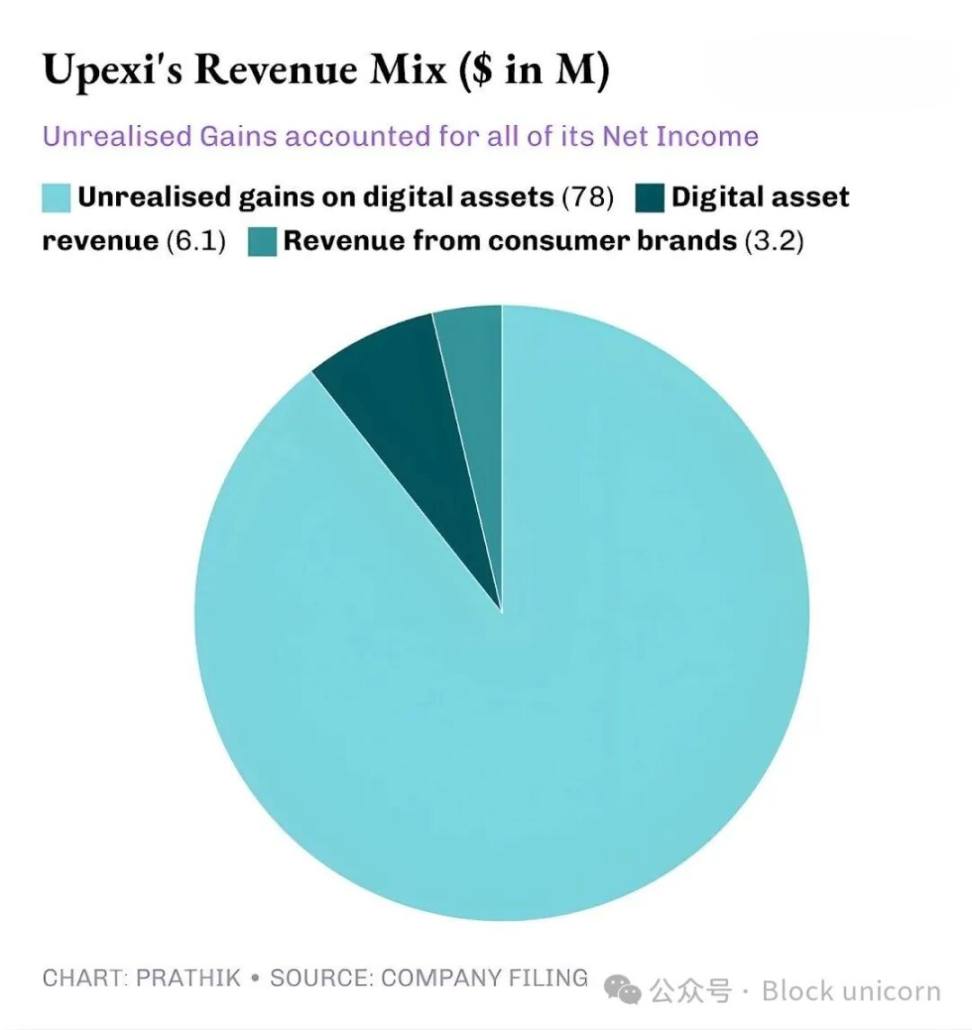

2025年第3四半期、Upexiの収益は920万ドルで、そのうち610万ドルがSOLステーキングによるもので、残りの310万ドルが消費者ブランド事業からのものでした。前四半期まで暗号資産事業の収益がゼロだった消費財企業にとって、収益の3分の2がデジタル資産ステーキングから得られるのは大きな飛躍です。

Upexiは現在、207万枚のSOLトークン(4億ドル超相当)を保有しており、その約95%がステーキングされています。今四半期だけで、ステーキング報酬として31,347枚のSOLトークンを獲得しました。

Upexiが他のDATと大きく異なるのは、ロックアップSOLの取得戦略です。

同社は市場価格から平均14%のディスカウントで約105万枚のロックアップSOLを購入し、アンロック期間は2026年から2028年まで様々です。

ロックアップされたトークンは現在売却できないため、取引価格は低くなります。これらのSOLトークンがアンロックされると、その価値は通常のSOLトークンと同じ水準まで自然に上昇し、Upexiはステーキング報酬とこれらSOLトークンの内在的な価格上昇の両方を得ることができます。

この戦略は、一般的なDATというよりはヘッジファンドに近いものです。しかし、Upexiのキャッシュフローを見てみると、やはりSharpLinkと同じ懸念が浮かび上がります。

この戦略は通常、ヘッジファンドで見られるものであり、一般的なDAT(デジタルアセットトレジャリー)ではありません。しかし、Upexiのキャッシュフローを精査すると、SharpLinkと同じ問題が見えてきます。

Upexiは純利益6,670万ドルを発表しましたが、そのうち未実現利益は7,800万ドルでした。それにもかかわらず、同社は営業キャッシュフローで980万ドルの流出を記録しました。SOLステーキングによる収益は法定通貨に換金されていないため、依然として非現金収入です。そこで、同社は他の資金リザーブ型DATがよく取る措置、すなわち資金調達を行いました。

Upexiは転換社債で2億ドルを調達し、5億ドルの株式ファイナンス枠を獲得しました。短期債務は2,000万ドルから5,000万ドルに増加しました。

同じフライホイールですが、リスクも同様です。もしSOLが1年間低迷したらどうなるのでしょうか?

SharpLinkとUpexiは、非常に巧妙なプロダクトを作り上げています。しかし、それが持続可能であるとは限りません。

簡単な答えはない

ここには私が無視できないパターンがあります。両社とも、経済状況が有利なときに論理的な財務システムを運用しています。ネットワーク活動に応じて拡張できるトレジャリーを構築し、収益源を補完するリターン構造を設計し、これらの取り組みによって、世界で最も重要な2つのLayer-1ブロックチェーンのトップ公開代理の一つとなっています。

しかし、両社のほぼすべての利益は未実現利益から生じており、獲得したトークン収入は流動性がなく、トレジャリー資産を現金化して利益を確定する体系的な動きは見られず、営業キャッシュはマイナスで、資本市場を利用して請求書を支払っています。

これは批判というよりも、DATアーキテクチャを採用するすべての企業が直面しなければならない現実とトレードオフです。

このモデルを持続させるには、次の2つのいずれかが起こる必要があります。すなわち、ステーキングが本当に企業のキャッシュエンジンとなり、デジタル資産購入のための資金を継続的に提供するか、企業がデジタル資産の計画的売却をデジタル資産戦略に組み込み、体系的な利益を実現することです。

これは不可能ではありません。SharplinkはETHステーキングで1,030万ドル、UpexiはSOLステーキングで608万ドルを稼ぎました。

これらの金額は決して小さくありません。その一部でも運営を支えるために法定通貨システムに再投入されれば、最終的な結果は変わるかもしれません。

それまでは、UpexiとSharplinkは同じジレンマに直面し続けます:非凡なイノベーションと資本市場の流動性のバランスです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

SolanaとXRPのETFが記録的なローンチを果たしたのに、なぜ価格はそれでも暴落しているのか?

Aaveが初の「本物の銀行のように感じられる」DeFiアプリをリリース、ついに暗号資産を誰もが利用できる時代が来るかもしれない

ビットコインのチャートは75,000ドルの底値を示唆するが、アナリストは2025年末までに40%の上昇を予測

ビットコインがついに反発、Nvidiaの決算発表を前に株式を上回る:BTCのラリーは続くのか?