マクロ解説:パウエルの「濃霧運転」と金融の「ハンガー・ゲーム」

新しい政策体制には、可視性の制限、自信の脆弱さ、流動性に依存した歪みという三つの特徴が現れています。

原文タイトル:"Driving in Fog" and the Financial Hunger Games

原文作者:arndxt,加密分析师

原文编译:叮当,Odaily

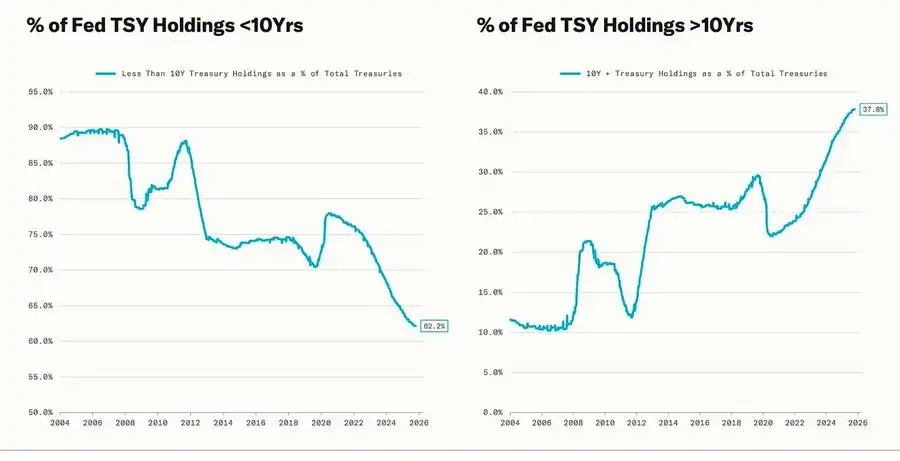

大幅な調整は量的緩和(QE)サイクルと一致しており、米連邦準備制度理事会(FRB)が意図的に保有資産の満期を延長し、長期金利を抑制する(この操作は「ツイストオペレーション」(Operation Twist)およびQE2/QE3と呼ばれる)。

パウエルの「霧の中で運転する」という比喩は、もはやFRB自身に限定されず、今日の世界経済全体を象徴するものとなっている。政策立案者、企業、投資家のいずれもが明確な視界を欠いた環境で手探りで進み、流動性の反射と短期的なインセンティブメカニズムに頼るしかない。

新しい政策体制は三つの特徴を示している:視界の制限、自信の脆弱さ、流動性主導の歪み。

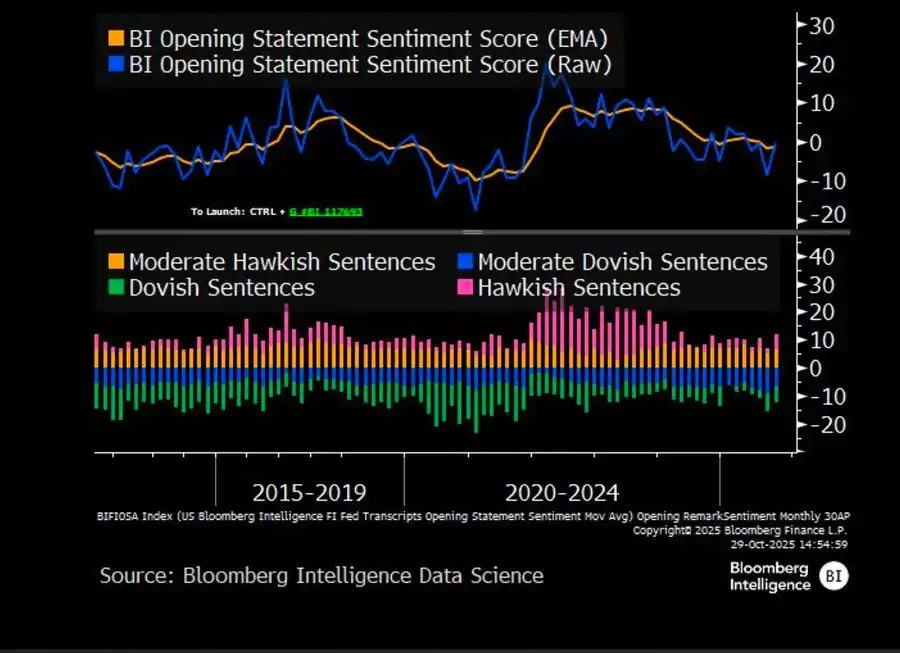

FRBの「タカ派的利下げ」

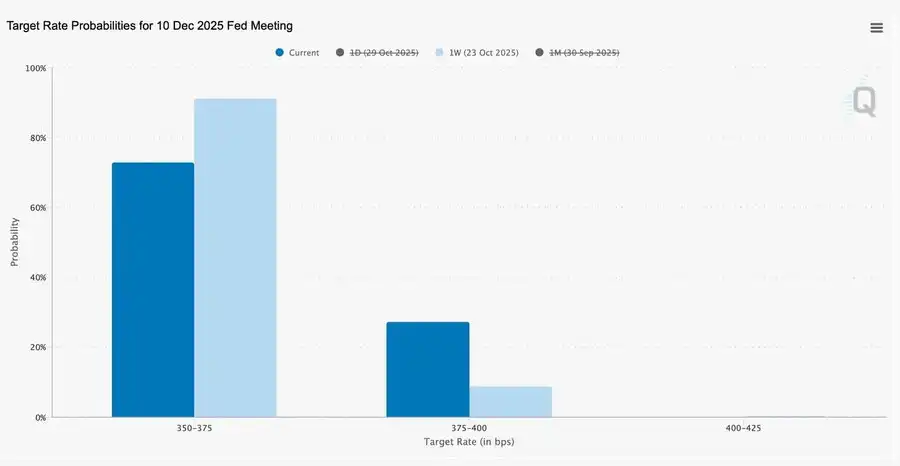

今回の25ベーシスポイントの「リスク管理型」利下げにより、金利レンジは3.75%–4.00%に引き下げられたが、これは緩和というよりも「選択肢を残す」動きである。

意見が真っ二つに分かれる中、パウエルは市場に明確なシグナルを送った:「ペースを落とせ——視界はすでに消えている」。

政府閉鎖によるデータの空白期間のため、FRBはほぼ「ブラインド運転」を強いられている。パウエルはトレーダーに対して非常に明確な示唆を与えた:12月に金利が発表されるかどうかは未定。利下げ期待は急速に後退し、短期金利カーブはフラット化、市場は「データ主導」から「データ欠如」への慎重な転換を織り込んでいる。

2025年:流動性「ハンガー・ゲーム」

中央銀行の度重なる介入により、投機行動が制度化された。今や、資産のパフォーマンスを決定するのは生産性ではなく、流動性そのもの——この構造はバリュエーションの膨張を招き、実体経済の信用は弱まっている。

議論はさらに拡大し、現在の金融システムへの冷静な見直しへと至る:パッシブ集中、アルゴリズムの自己反射、個人投資家のオプション熱狂——

· パッシブ資金とクオンツ戦略が流動性を主導し、ボラティリティはファンダメンタルズではなくポジションによって決まる。

· 個人投資家のコールオプション買いとガンマスクイーズが「ミーム銘柄」セクターで合成的な価格モメンタムを生み出し、機関投資家資金はますます狭い市場リーダー株に集中している。

· 司会者はこの現象を「金融版ハンガー・ゲーム」と呼ぶ——構造的な不平等と政策の自己反射性によって形作られたシステムで、小規模投資家は投機的サバイバリズムに追い込まれている。

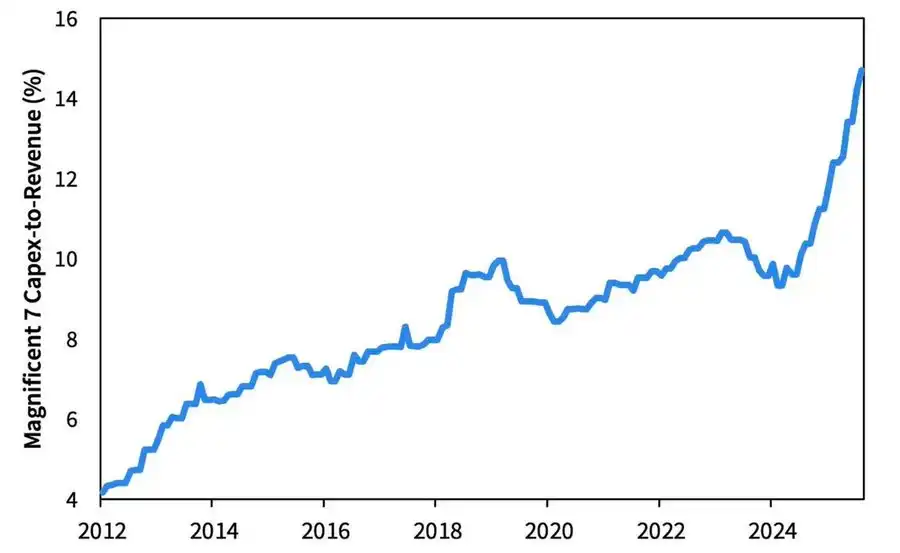

2026年展望:設備投資の繁栄と懸念

AI投資の波が「ビッグテック」をポストサイクルの工業化段階へと押し上げている——現状は流動性主導だが、将来はレバレッジ感応リスクに直面する。

企業収益は依然として好調だが、根底のロジックが変化している:かつての「軽資産キャッシュマシン」が重資本インフラプレイヤーへと転換している。

· AIとデータセンターの拡張は、初期はキャッシュフローに依存していたが、現在は記録的な債務調達へとシフト——例えばMetaの250億ドル超の債券発行。

· この転換は利益率の圧迫、減価償却の増加、リファイナンスリスクの上昇を意味し——次の信用サイクル転換への伏線となる。

構造的コメント:信頼、分配、政策サイクル

パウエルの慎重な口調から最後の内省まで、一貫した主線が貫かれている:権力の集中化と信頼の喪失。

政策による救済のたびに、最大の市場参加者が強化され、富の集中が進み、市場の完全性が持続的に損なわれている。FRBと財務省の協調オペレーション——量的引き締め(QT)から短期国債(Bill)購入への転換——はこの傾向を加速させている:流動性はピラミッドの頂点に集中し、一般家庭は停滞する賃金と増大する債務に苦しんでいる。

今や最も核心的なマクロリスクはインフレではなく、制度疲労である。市場は表面上は依然として繁栄しているが、「公正と透明性」への信頼は失われつつある——これこそが2020年代の真のシステミックな脆弱性である。

マクロウィークリー | 2025年11月2日更新

今号の内容:

· 今週のマクロイベント

· bitcoin熱度指標

· 市場概観

· 主要経済指標

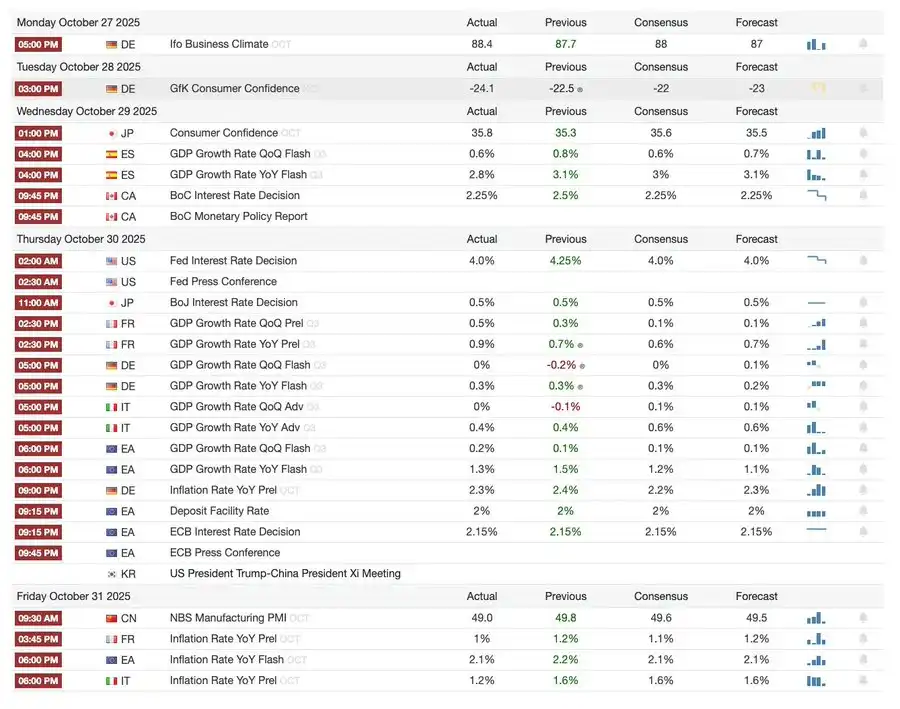

今週のマクロイベント

先週

来週

bitcoin熱度指標

市場イベントと機関の動向

· Mt. Goxは返済期限を2026年まで延長、約40億ドル相当のbitcoinが依然として凍結中。

· Bitwise Solana ETFは初週の運用規模が3.389億ドルに達し記録を更新、SECの承認が停滞しているにもかかわらず。

· ConsenSysは2026年にIPOを計画、引受幹事はJPMorganとGoldman Sachs、目標評価額は70億ドル。

· Trump Media GroupはTruth Predictをローンチ——ソーシャルメディアプラットフォームとCrypto.comが協力した初の予測市場。

金融・決済インフラのアップグレード

· Mastercardは最大20億ドルで暗号インフラスタートアップZerohashを買収。

· Western Unionは2026年にSolana上でステーブルコインUSDPTをローンチし、WUUSD商標を登録。

· CitiとCoinbaseが共同で機関向け24/7ステーブルコイン決済ネットワークをローンチ。

· CircleはArcテストネットを公開し、BlackRockやVisaを含む100以上の機関が参加。

エコシステムとプラットフォームの拡大

· MetaMaskはマルチチェーンアカウントをローンチ、EVM、Solanaをサポートし、まもなくbitcoinサポートも追加予定。

グローバルおよび地域の動向

· キルギスはBNBを担保としたステーブルコインをローンチ、同時にTrumpがCZを恩赦し、Binanceの米国市場復帰への道を開いた。

· 米国SOL現物ETF(シード資金を除く)への流入は1.992億ドル。

· 日本は完全準拠の円ステーブルコインJPYCをローンチ、2028年までに発行規模650–700億ドルを目指す。

· Ant Groupは「ANTCOIN」商標を登録し、香港のステーブルコイン市場に静かに復帰。

· AWSとMicrosoftのクラウドサービスが中断し、市場に混乱をもたらし、両社の説明は食い違っている。

· JPMorganのKinexysブロックチェーンが初のプライベートエクイティファンドのトークン化取引を完了し、機関採用をさらに推進。

· Tetherは米国国債の主要保有者の一つとなり、保有額は1350億ドル、年換算収益は100億ドル超。

· Metaplanetは純資産減少に対応するため自社株買いプログラムを開始。

· プライバシー資産取引の熱が高まり、ZEC価格は2021年の高値を突破したが、今週の上昇率はDASHに劣る。

· SharplinkはLinea上で2億ドル相当のETHをデプロイし、DeFi収益を獲得。

· スポーツベッティングが人気セクターとなる中、Polymarketは11月末に米国で正式に製品をローンチ予定。

· Securitizeは12.5億ドルのSPAC合併を通じて上場を発表。

· Visaは新たに4種類のステーブルコインと4つのチェーンの決済サポートを追加。

· 21SharesはHyperliquid ETFの申請を提出、より多くの暗号ファンドが市場に参入中。

· KRWQはBaseチェーン上で発行された初の韓国ウォンステーブルコインとなった。

市場概観

世界経済はインフレリスクから信頼リスクへの移行期にあり——今後の安定性は流動性ではなく政策の明確さにかかっている。

世界の金融政策は視界制限の段階に入りつつある。米国ではFOMCが金利を25ベーシスポイント引き下げて3.75%–4.00%とし、内部の意見対立が拡大している。パウエルは今後の追加緩和が「確定ではない」と示唆。政府閉鎖が続く中、意思決定者は重要なデータを得られず、政策判断ミスのリスクが高まっている。消費者信頼感の低下、不動産の減速は、景気の「ソフトランディング」の行方を刺激策ではなく市場心理が左右していることを示している。

G10諸国では:カナダ中銀が最後の利下げを完了、欧州中銀は2.00%の金利を維持、日本中銀は慎重に一時停止。各国共通の課題は、サービス業インフレが続く中でいかに経済成長を抑制するかである。一方、中国のPMIは再び縮小圏に落ち込み、回復力の弱さ、民間需要の低迷、政策の疲弊が浮き彫りとなっている。

政治リスクも重なり、米国政府の閉鎖は福祉プログラムの正常運営を脅かし、重要データの発表遅延を招き、財政運営への信頼を損なう可能性がある。債券市場はすでに利回り低下と経済成長鈍化を織り込み始めているが、真のリスクは制度的フィードバックメカニズムの崩壊にある——データ遅延、政策の優柔不断、国民の信頼低下が絡み合い、最終的に危機を招く。

主要経済指標

米国インフレ:緩やかな回復、道筋はより明確に

インフレ回復は主に供給要因によるもので、需要によるものではない。コア圧力は依然として制御されており、雇用の勢いが弱まることでFRBはインフレ再燃を招かずに利下げを継続する余地がある。

· 9月のインフレは前年比3.0%、前月比0.3%で、今年1月以来最速だが予想を下回り、「ソフトランディング」ストーリーを強化した。

· 食品とエネルギーを除くコアCPIは前年比3.0%、前月比0.2%で、価格基盤の安定を示している。

· 食品価格は2.7%上昇、そのうち肉類は8.5%上昇、移民制限による農業労働力不足が影響。

· 公共料金コストが顕著に上昇:電気料金+5.1%、天然ガス+11.7%、主にAIデータセンターの消費増が新たなインフレ要因となっている。

· サービス業インフレは3.6%に低下、2021年以来最低で、労働市場の冷却が賃金圧力を緩和していることを示す。

· 市場の反応は好調:株価上昇、金利先物は利下げ期待を強化、債券利回りは全体的に安定。

米国人口構造:臨界的転換点

純移民がマイナスとなり、経済成長、労働供給、イノベーション能力がいずれも課題に直面している。

米国は1世紀ぶりの人口減少を迎える可能性がある。出生数は死亡数を上回っているが、純移民がマイナスとなり、2024年の300万人の人口増加を相殺している。米国は人口構造の逆転に直面しており、これは出生率低下ではなく、政策による移民減少が原因である。短期的には労働力不足と賃金上昇、長期的リスクは財政負担とイノベーションの鈍化に集中する。この傾向が逆転しない限り、米国は日本の高齢化の轍を踏む可能性がある——経済成長の鈍化、コスト上昇、構造的生産性課題に直面する。

AEIの予測によれば、2025年の純移動は–52.5万人で、近代史上初のマイナスとなる。

· Pew Research Centerのデータによると、2025年前半の外国生まれ人口は150万人減、主因は強制送還と自主的な出国。

· 労働力増加が停滞し、農業、建設、医療などの業界で明らかな人手不足と賃金圧力が生じている。

· 米国の若者の28%は移民または移民の子供であり、移民がゼロになれば18歳未満人口は2035年までに14%減少し、年金と医療負担が増加する。

· 医師の27%、看護助手の22%が移民であり、供給が減少すれば医療業界の自動化とロボット化が加速する可能性がある。

· イノベーションリスク:移民はノーベル賞の38%、10億ドル規模のスタートアップの約50%に貢献しており、傾向が逆転すれば米国のイノベーションエンジンが損なわれる。

日本の輸出回復:関税の影響下での復活

米国の関税の影響を受けながらも、日本の輸出は反発を見せている。9月の輸出は前年比4.2%増で、4月以来初のプラス成長、主にアジアと欧州の需要回復によるもの。

数か月の縮小を経て、日本の輸出は成長を回復し、9月は前年比4.2%増、3月以来最大の伸びとなった。この反発は、米国との新たな貿易摩擦があっても、地域需要が依然として強く、サプライチェーンも調整済みであることを示している。

日本の貿易パフォーマンスは、自動車(主要輸出品目)への米国関税が課されているにもかかわらず、アジアと欧州の外需が初期的に安定していることを示している。輸入の回復は、円安と在庫補充サイクルの後押しで内需が緩やかに反発していることを示す。

展望:

· アジア域内サプライチェーンとエネルギー価格の正常化により、輸出は徐々に回復する見込み

· 米国の保護主義が2026年の輸出モメンタム維持の主な障害となる。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

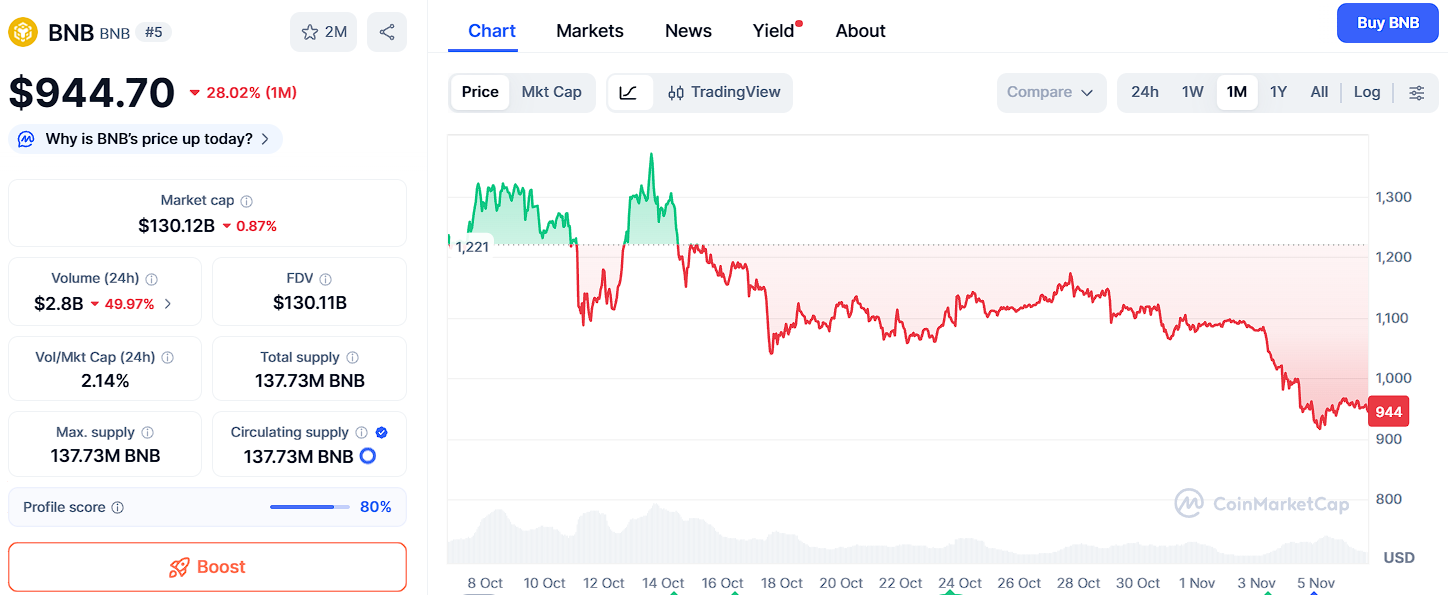

BNBは1,200ドルに達する可能性があるが、Ozak AIの予測はさらに大きなリターンを示唆

プライバシーが裁判に:Samourai Wallet共同創設者がコードを書いたことで収監

BETV Advisor AaronがPopChain Global Ecosystem Conferenceで基調講演を行う:ショート動画の価値主権を再構築

ビットコインアナリスト、価格予測が売り手のバイアスを反映している可能性を警告