ゴールドマン・サックス:「分散化」投資ポートフォリオにコモディティを組み入れるべきであり、「最も強く推奨する」のはゴールド

ゴールドマン・サックスは、米国の機関の信用リスクの上昇およびコモディティ供給の集中化が「テールリスク」を生み出していると考えており、投資家は分散投資のためにコモディティをポートフォリオに組み入れることを検討すべきだと述べています。

ゴールドマン・サックスは、米国機関の信用リスク上昇およびコモディティ供給の集中度が高まることで「テールリスク」が生じており、投資家は分散投資のためにコモディティをポートフォリオに組み入れることを検討すべきだと述べています。ゴールドはコモディティ分野で「最も強く推奨される」投資対象として挙げられており、2026年中期の目標価格4,000ドルを維持し、極端な場合には4,500ドル以上に上昇する可能性があるとしています。3つの構造的トレンド(エネルギーのリスク回避、防衛支出の増加、中央銀行によるドル分散化)が、コモディティの需給を体系的に引き締めており、中長期的な強気相場の見通しを支えています。

執筆:董静

出典:Wallstreetcn

米連邦準備制度の独立性リスクやサプライチェーンの集中などの要因を受け、ゴールドマン・サックスは、コモディティ、特にゴールドが伝統的資産リスクをヘッジするための重要なツールとなっていると指摘しています。

9月5日、Chasing Wind Trading Deskの情報によると、ゴールドマン・サックスは最新のコモディティ戦略リサーチレポートで、ベースシナリオでは今後12ヶ月のコモディティ指数のリターンは穏やかであるものの、投資家は分散投資のためにコモディティをポートフォリオに組み入れることを検討すべきであり、ゴールドは「最も確信度の高いロング(highest-conviction long)」と称されています。

レポートでは、米国機関の信用リスク上昇およびコモディティ供給の集中度が高まることで「テールリスク」が生じ、コモディティ価格が急騰し株式や債券が下落する可能性があるとしています。ゴールドはコモディティ分野で「最も強く推奨される」投資対象として挙げられており、同社はゴールドの2025年末の目標価格を3,700ドル/オンス、2026年中期を4,000ドル/オンスに据え置き、極端な場合には金価格が4,500ドル/オンスを超える可能性があると指摘しています。

ゴールドマン・サックスはまた、レポートの中で、3つの構造的トレンド(De-risking energy、Defense spending、Dollar diversification)がコモディティ市場の需給を体系的に引き締めていると強調し、特に供給が価格に反応しにくいゴールドや銅などの品目に言及しています。

コモディティ分散投資の価値が際立つ

レポートによれば、春以降、市場は関税の不確実性から関税の現実へと移行し、これが経済活動指標の安定に寄与し、米国の景気後退の確率を低下させています。

それにもかかわらず、ゴールドマン・サックスは、現在の米国の雇用成長の鈍化により、経済下振れリスクは依然として歴史的平均を上回っていると考えています。このような状況下で、コモディティはポートフォリオ分散化ツールとしての魅力がさらに高まっています。ゴールドマン・サックスは、コモディティがインフレや極端なリスクをヘッジする役割がますます重要になると予想しています。

ゴールドマン・サックスのベースシナリオでは、コモディティ指数は今後12ヶ月で穏やかなプラスリターンにとどまるとしています。

同社はゴールド(中央銀行による強力な買い)、銅(電力、インフラ、防衛需要)、米国天然ガス(LNG輸出)に対して強気の見方を維持していますが、石油市場の現在の供給過剰はさらに悪化すると予想しています。

ゴールドマン・サックスは、非OPEC(米国を除く)の石油供給の強い成長が2026年に世界市場で180万バレル/日の過剰をもたらし、最終的に2026年末までにブレント原油価格を1バレル50ドルの低水準に押し下げると予測しています。

FRB独立性リスクがゴールドの見通しを押し上げる

ゴールドマン・サックスは特に、FRBの独立性が損なわれるシナリオリスクを強調しています。もしFRBの独立性が損なわれれば、インフレ上昇、長期債価格の下落、株価下落、ドルの準備通貨としての地位の低下を招く可能性があります。これに対し、ゴールドは価値の保存手段として制度的信頼に依存しません。

レポートは、もし民間投資家が中央銀行のようにゴールドへの分散投資をさらに進めれば、金価格は4,500ドル/オンスを超えるテールリスクシナリオもあり得ると指摘しており、これは2026年中期のベース予測である4,000ドルを大きく上回っています。

ゴールドマン・サックスの試算によれば、米国債市場における民間保有資金の1%がゴールドに流入した場合、他の条件が変わらなければ、金価格は約5,000ドル/オンスに上昇するとのことです。したがって、ゴールドは同社のコモディティ分野で最も強く推奨されるロングポジションであり続けています。

コモディティ供給集中リスクの増大

コモディティ供給の集中度の増加は、もう一つの重大なリスクとなっています。

ゴールドマン・サックスによれば、主要コモディティの供給集中度が高まっており、主な生産地は中東、ロシア、米中など地政学的または貿易紛争のホットスポットに位置しています。このような状況下で、輸出制限などの「資源の武器化」ツールが頻繁に使用され、供給の中断が多発し、価格変動が激化し、輸入インフレが上昇しています。

レポートは、世界の大国間での重要資源の争奪が供給中断と価格変動リスクを高めていると指摘しています。ゴールドマン・サックスは、2022年のロシア・欧州天然ガス危機、紅海、パナマ運河の輸送障害を例に挙げ、サプライチェーンの脆弱性がコモディティ価格に与える影響を説明しています。

さらに、ゴールドマン・サックスは、OPEC+の余剰生産能力が低下しており、原油供給が中断した場合、原油価格がより急激に上昇しやすくなると述べています。

構造的「3Dトレンド」が中長期コモディティ強気相場を支える

ゴールドマン・サックスは、3つの構造的トレンド(De-risking energy、Defense spending、Dollar diversification)がコモディティ市場の需給を体系的に引き締めていると強調しています。

1、エネルギーのリスク回避:

世界的なエネルギー安全保障政策が電力網投資ブームを促進し、銅需要を大幅に押し上げています。ゴールドマン・サックスは、2030年までに電力網関連投資が世界の銅需要増加の60%を占め、銅価格は2027年に10,750ドル/トンに達すると予測しています。

2、防衛支出の増加:

欧州の軍事支出がGDP比で2024年の1.9%から2027年には2.7%に上昇すると予想されています。関連する金属装備支出が銅、ニッケル、鉄鋼などの工業用金属需要を大幅に押し上げ、金属価格に実質的な支えとなります。

3、中央銀行の「ドル分散化」:

2022年に西側諸国がロシアのドル資産を凍結して以来、世界の中央銀行によるゴールド購入は5倍に急増し、2022年以降のゴールド価格上昇(94%)の主要な原動力となっています。アジア新興国は今後数年間にわたりゴールド購入を続ける見込みであり、ゴールドの長期的な制度的買い需要を形成しています。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Coinpediaダイジェスト:今週の暗号資産ニュースハイライト|2025年11月29日

QNT価格がフォーリングウェッジを突破:強気の構造は150ドルまで押し上げることができるか?

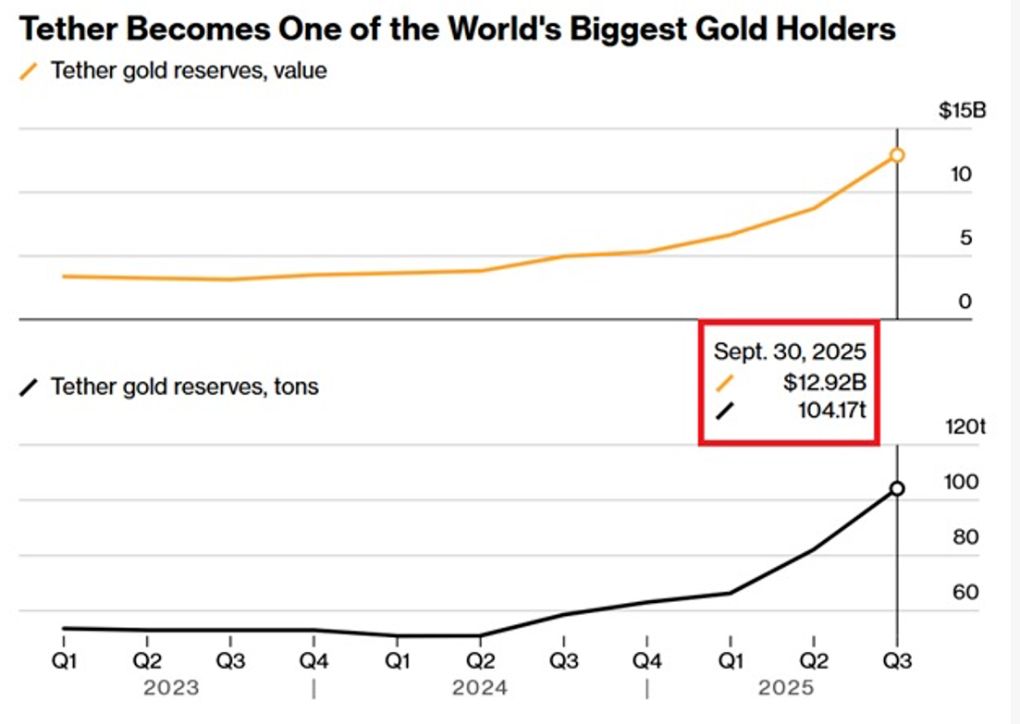

デジタルドルが金を蓄積、Tetherの金庫は驚くべきもの!

暗号資産の大暴落が一時停止:底打ちは近いのか?