ゴールドマン・サックスの急増するEthereum ETF保有は、��暗号資産への機関投資家の信頼を示す

- Goldman Sachsが主導する機関投資家によるEthereum ETFの急増により、288,294 ETH(7億2,180万ドル)を保有し、伝統的な金融が暗号資産をコア資産として再分類しています。 - Ethereumの3~6%のステーキング利回りと2,230億ドルのDeFi TVLが機関投資家の導入を促進し、Bitcoinの受動的な価値保存モデルと対照的です。 - SECの2025年ユーティリティトークンフレームワークとGENIUS Actが法的リスクを低減し、102億ドル規模のiShares ETHA ETFと第2四半期の流入の90%の支配を可能にしています。 - 個人投資家は機関投資家の流れに追随し、ETH ETFの流入は285億ドル、Bitcoinは11億7,000万ドルとなっています。

最近のGoldman Sachsなどの企業による機関投資家のEthereum ETF保有の急増は、伝統的な金融が暗号資産をどのように捉えているかにおける大きな変化を示しています。2025年第2四半期までに、機関投資家はETFを通じて388,301ETHをポートフォリオに追加し、Goldman Sachsは最大の保有者となり、Ethereum ETF資産として7億2,180万ドル(288,294ETHに相当)を管理しています[1]。これは、機関資本がEthereumを投機的資産ではなく、多様化されたポートフォリオの基盤的要素として扱うようになったことで、暗号資産の普及における重要な瞬間となっています。

機関投資家の採用:市場の正当性を促進する触媒

Goldman SachsのEthereum ETFへのコミットメントは、資産クラスに対する機関全体の信頼感を反映しています。同社の保有は、機関投資家によるEthereum ETF全体の29.8%(24.4億ドル)を占めており、利回りを生み出し実用性のある資産への戦略的転換を示しています[1]。この傾向は、Ethereumの構造的な優位性によって強調されています。すなわち、3~6%のステーキング利回りとデフレ的な供給ダイナミクスであり、これはBitcoinの受動的な価値保存モデルとは対照的です[2]。機関投資家にとって、Ethereumは分散型金融(DeFi)において2025年7月時点で2230億ドルのTotal Value Locked(TVL)を有し、プログラム可能なブロックチェーンプラットフォームとしての実用性をさらに確固たるものにしています[2]。

規制環境も重要な役割を果たしています。SECによる2025年のユーティリティトークン分類は、ステーキングデリバティブや機関流動性を可能にし、米国GENIUS法はステーブルコイン活動や現実資産のトークン化の枠組みを提供しました[4]。これらの進展により法的曖昧さが減少し、BlackRockのような企業がiShares Ethereum Trust(ETHA)などのプロダクトを立ち上げることを後押ししました。ETHAはEthereum ETF流入の90%を獲得し、2025年第2四半期には運用資産(AUM)が102億ドルに達しました[1]。

個人投資家の行動と市場ダイナミクス

機関投資家によるEthereum ETFの採用は、個人投資家の行動にも直接影響を与えています。2025年第2四半期におけるEthereum ETFへの純流入額は285億ドルで、Bitcoinの11.7億ドルの流出と比較して、Ethereumへの資本再配分が明確に示されています[1]。個人投資家は、規制の明確化と機関グレードの実用性に惹かれ、ETFを暗号資産への入り口としてますます利用しています。例えば、2025年8月21日にEthereum ETFへの2億8,700万ドルの流入があり、これが6.5%の価格急騰を引き起こし、機関投資家のフローによる流動性の影響を浮き彫りにしました[2]。

Bitcoin ETFの採用と歴史的に類似した動きもこの傾向を強化しています。Bitcoin ETFに配分した機関は、今やその戦略をEthereumにも拡大しており、2025年第1四半期の13F提出者によるETH ETF資産の92%は、Bitcoin ETFも保有している企業によるものです[5]。このクロスエクスポージャーは、EthereumのステーキングメカニズムやDeFiインフラがBitcoinの受動的モデルよりも高い資本効率を提供するため、利回りを生み出す資産への戦略的多様化を反映しています[3]。

暗号資産の未来への示唆

機関投資家によるEthereum ETFへの転換は、市場ダイナミクスを3つの主要な方法で再形成しています:

1. 流動性とボラティリティの緩和:Ethereum ETFは流動性を高め、価格変動を抑制しています。例えば、2025年2月に地政学的緊張による20%の価格下落があったにもかかわらず、Ethereum ETFは前月に6億2,160万ドルの流入を集めました[5]。

2. 企業財務への統合:SharpLink GamingやBitMine Immersionのような企業は、ステーキングやDeFiを通じて積極的な利回りを生み出すために多額のETHを配分しており、Ethereumが投機的トークンから戦略的準備資産へと移行していることを示しています[2]。

3. 規制上の正当性:SECによるETFの現物作成・償還メカニズムは取引コストを引き下げ、Ethereumを機関投資家と個人投資家の双方にとってよりアクセスしやすいものにしました[2]。

結論

Goldman SachsのEthereum ETF保有は孤立した出来事ではなく、より広範な機関投資家の採用の前兆です。EthereumがETF流入と資本効率でBitcoinを上回り続ける中、伝統的金融がブロックチェーン技術とどのように関わるかを再定義しています。個人投資家にとって、この傾向は規制された流動性の高い利回り資産として暗号資産にアクセスする道を提供し、過去の投機的熱狂とは一線を画しています。ETF主導の流動性とデフレ的供給ダイナミクスにより、Ethereumの価格は年末までに7,500ドルを目指す可能性があり、この資産はデジタル経済の中核的要素となる態勢が整っています[1]。

**Source:[1] Institutional investors add 388000 ETH to portfolio in Q2 via ... [2] Ethereum's Institutional Adoption and ETF-Driven Liquidity [3] Ethereum's Institutional Adoption and ETF Momentum Outpacing Bitcoin 2025 Capital Rotation Play Decentralized Finance [4] Ether ETFs: Key Trends, Institutional Adoption, and [5] Ethereum ETF Adoption Driven by Bitcoin ETF Allocators

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

ストラテジーのBitcoin投資が93%減少、Hamak StrategyがBTCトレジャリーと金探査強化のために300万ドルを調達

Strategyは、2024年11月以降、月間のBitcoin購入量が93%減少し、これまでの歴史的な蓄積ペースから後退しています。

LedgerがEthereum L2 Celoとの統合で資産対応範囲を拡大

ハードウェレット企業のLedgerは、Celoへの資産カバレッジをさらに拡大しました。

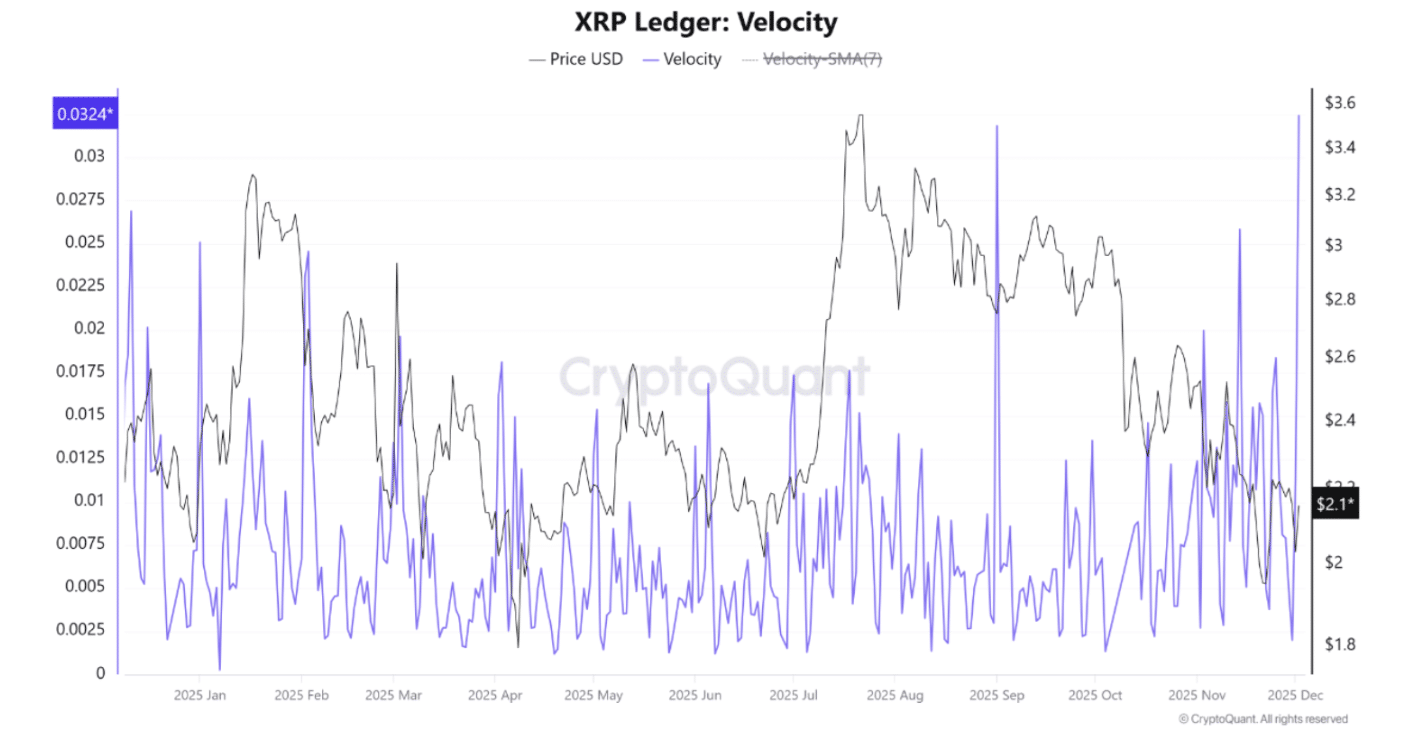

XRP ETFが記録を更新、ショートセラーが価格を設定

13日連続で資金流入が続き、現物XRP ETFの総資産は12月3日までに8億9500万ドルに達しました。

もしかすると来週、「RMP」という言葉が市場全体で話題になり、「新世代のQE」と見なされるかもしれません。

米連邦準備制度理事会(FRB)がバランスシート縮小(量的引き締め)を停止し、「量的引き締め」の時代が終わりました。市場の注目を集めるRMP(リザーブ・マネジメント・パーチェス)が新たなバランスシート拡大の一環として開始される可能性があり、毎月200億ドルの流動性が純増する見込みです。