USDTファウセット:ステーブルコインとDeFiの大規模普及に向けた�戦略的オンランプ

- USDTファーセットは無料でステーブルコインを配布し、参加障壁を下げることで、ゼロコストのオンボーディングと教育を通じてDeFiの普及を加速しています。 - ベネズエラやフィリピンなどの新興市場では、これらのファーセットが不安定な法定通貨体制や資本規制を回避することで金融包摂を実現しています。 - TRONの2025年における15兆ドル相当のステーブルコイントランザクションは、ファーセット主導の流動性がSunSwapやJustLendなどのDeFiプラットフォームの拡大に果たす役割を示しています。 - 規制リスク(例:EU MiCA)やペッグ外れの事象が課題となっています。

Tether(USDT)などのステーブルコインの台頭は、ブロックチェーンが投機的資産から実用的な金融インフラへと移行する上での礎となっています。この変革を推進するツールの中でも、USDTファウセット—新規ユーザーに無料でステーブルコインを配布するプラットフォーム—は、マスアダプションに深い影響を与えるゼロコストの配布メカニズムとして登場しました。参入障壁を下げ、分散型金融(DeFi)への信頼を醸成することで、これらのファウセットはステーブルコインの日常取引、国際送金、機関投資家向け金融サービスへの統合を加速させています。

USDTファウセットの仕組み:フィアットと暗号資産の架け橋

USDTファウセットは、ユーザーが教育動画の視聴、暗号資産ウォレットの作成、DeFiプラットフォームへの参加などの簡単なタスクを完了することで、少額(通常$0.10~$1)のTetherを提供します。このモデルは、ハイパーインフレーション、資本規制、銀行アクセスの制限などにより従来の金融システムが信頼できない新興市場で特に効果的です。例えば、ベネズエラでは、2013年以降ボリバルが99.9%価値を失ったため、USDTファウセットが資産保全や国際取引の生命線となっています。同様に、フィリピンでは、ゲーミフィケーションされたファウセットプラットフォームが、ブロックチェーンの基礎を学ぶことで報酬を得られる仕組みにより、2年間で100万人以上の新規暗号資産ウォレットユーザーを生み出しました。

彼らの成功の鍵は、リスクフリーのオンボーディングにあります。有料広告やエアドロップとは異なり、ファウセットはユーザーに資本の前払いを求めず、実質的な価値を提供します。このアプローチは摩擦を減らすだけでなく、ウォレット管理、トランザクションの検証、DeFiプロトコルの仕組みについてユーザーを教育します。その結果、ファウセット利用者は初回取引から6ヶ月以内にイールドファーミング、ステーキング、レンディングへ移行する確率が35%高くなっています。

ネットワーク効果:マイクロトランザクションからマクロインパクトへ

USDTファウセットの累積的効果は、流動性とアダプションの好循環を生み出します。2025年、TRONブロックチェーン—世界のUSDT供給量の99.2%を占める—は、ステーブルコイン取引で15兆ドルを処理し、そのうち51%が1,000ドル未満の小口取引でした。このマイクロトランザクション主導の流動性は、SunSwapやJustLendなどのDeFiプラットフォームの成長を後押しし、2025年第2四半期にはそれぞれ38億ドルのスワップ取引高、7億4,000万ドルの総預金額を記録しました。

このデータは重要な洞察を示しています:ゼロコスト配布はDeFiエコシステムを拡大させる。ユーザーにUSDTの保有と取引を促すことで、ファウセットはステーブルコイン流動性の基盤を作り、より高度な金融活動を支えます。例えば、USDTが自動複利ボールトやクロスチェーンスワップ(例:TRON-THORChain)に統合されることで、ユーザーはイールドファーミングで12%のAPYを得られ、DeFiへの関与がさらに深まっています。

ケーススタディ:新興市場における実世界でのインパクト

ナイジェリアの送金革命:

ナイジェリアでは、従来のチャネルによる送金手数料が平均12%であるのに対し、USDTファウセットはコストをほぼゼロにまで削減しました。ユーザーは教育タスクを完了することで無料のステーブルコインを獲得し、Mural Payなどのプラットフォームを通じて海外送金に利用しています。これにより、6ヶ月で暗号資産ウォレットの導入が25%増加し、多くのユーザーが保有資産で利息を得るためにDeFiレンディングプラットフォームへ移行しています。アルゼンチンの小売アダプション:

TRONと現地決済プロセッサーAEON Payとの提携により、2,000のアルゼンチン小売業者が店頭でUSDT決済を受け入れられるようになりました。補助金付きファウセット報酬により、20万人の新規ユーザーが日常支出にステーブルコインを採用し、インフレ圧力や資本規制を回避しています。東南アジアの機関投資家向けオンランプ:

シンガポールやタイでは、Canary Capitalなどの機関投資家がUSDTファウセットを活用し、小口投資家をDeFiにオンボードしています。無料のステーブルコインと教育コンテンツを組み合わせることで、これらの取り組みはTRONベースのプロトコルに8億6,000万ドルの流動性を呼び込み、TVLを93億ドルまで押し上げました。

課題と規制リスク

その将来性にもかかわらず、USDTファウセットは逆風に直面しています。特に米国とEUでの規制当局の監視は大きなリスクとなっています。例えば、EUのMiCA(Markets in Crypto-Assets)規制は、ステーブルコインに1:1のフィアット準備金を義務付け、アルゴリズム型モデルを禁止しており、これにより一部の欧州取引所でUSDTが上場廃止となっています。同様に、米国の規制当局もTetherの準備金の透明性について懸念を示しており、機関投資家の導入に不確実性をもたらしています。

さらに、ディペッグイベント—例えば2023年のUSDTが一時的に1ドルのペッグを失った事例—は、フィアット担保型ステーブルコインの脆弱性を浮き彫りにしています。USDTの優位性は依然として揺るぎませんが、投資家は流動性リスクを軽減するために準備金監査や規制動向を注視する必要があります。

投資への示唆:資本配分のポイント

投資家にとって、USDTファウセットの成長とDeFiアダプションにおける役割は、2つの主要な投資機会を示します:

1. TRONベースのDeFiプロトコル:

SunSwapやJustLendなどのプラットフォームは、TRONの15兆ドルに及ぶステーブルコイン取引量の恩恵を直接受けています。TVLの成長やユーザー獲得指標は、ファウセット主導の流動性による強い追い風を示しています。

2. クロスチェーンインフラプロバイダー:

USDTの相互運用性を実現するプロジェクト、例えばTHORChain(BTC/ETHスワップ用)やChainlink CCIP(クロスチェーンメッセージング用)は、ステーブルコインのユーティリティ拡大に不可欠です。

結論:新たな金融包摂の時代へ

USDTファウセットは単なるマーケティングツールではなく、マスアダプションのための戦略的レバーです。ステーブルコインとDeFiへのアクセスを民主化することで、フィアットとブロックチェーンのギャップを埋め、流動性・教育・信頼の自己強化サイクルを生み出しています。規制リスクは依然として存在しますが、ゼロコスト配布モデルの長期的な可能性は否定できません。投資家にとって重要なのは、堅牢なインフラ(例:TRONのStake 2.0)とユーザー中心の設計を兼ね備えたエコシステムに注目し、次の暗号資産アダプションの波が拡張性と持続性を両立するようにすることです。

最終的に、ファウセットは単なる無料トークンの供給源ではなく、新たな金融パラダイムへのゲートウェイなのです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

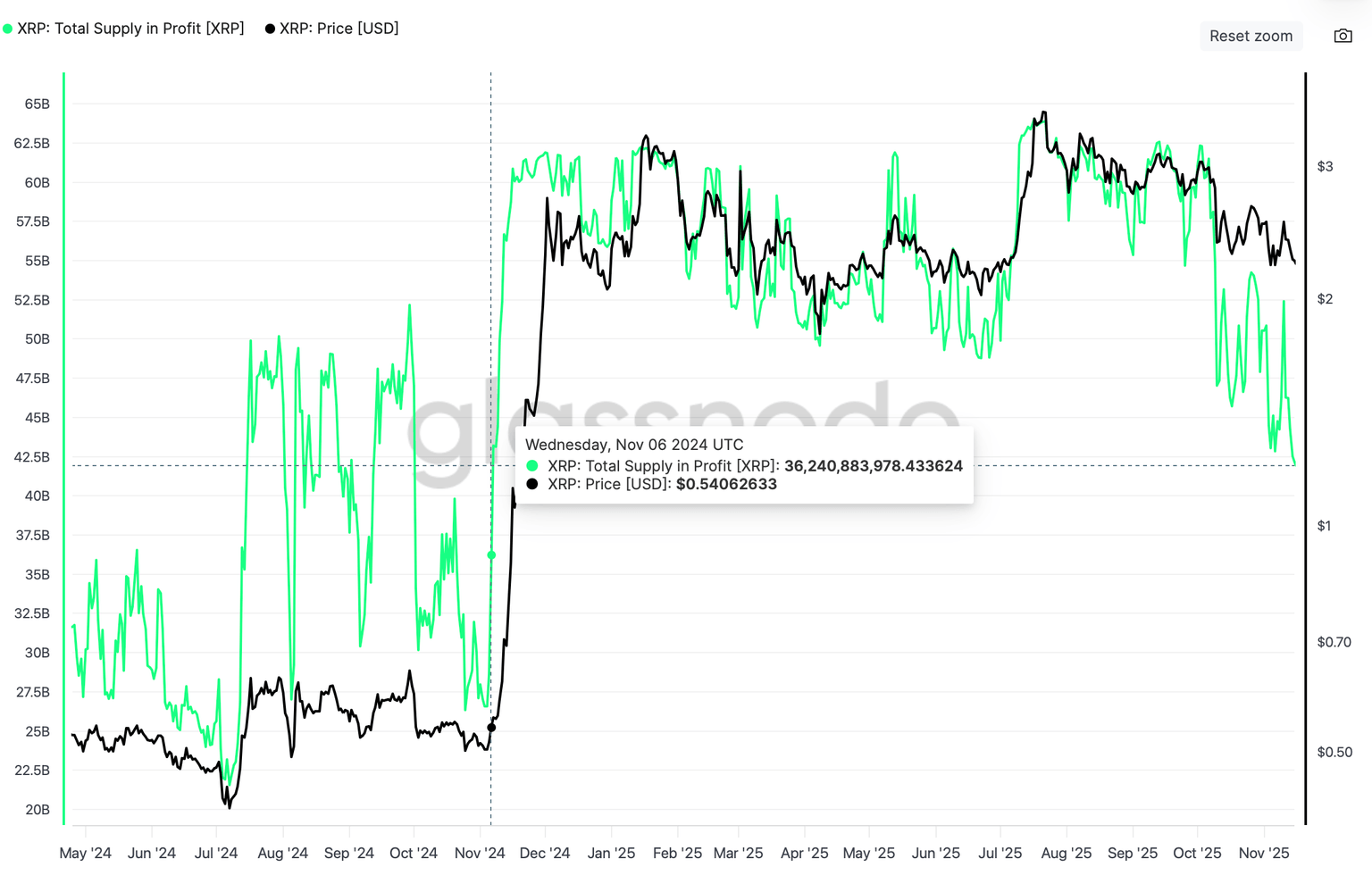

リップル社がインフラ拡大を進める中、XRPは2026年に史上最高値を更新する可能性があるとの年間価格予測。

ギャビン・ニューサムがCZ、Ross Ulbricht、Arthur Hayesをトランプの「犯罪仲間」と名指し

驚くべき動き:Bitcoin OGが主要な市場の変動で270,000ETHをアンステーク

暗号資産の売り圧力の中、bitcoinトレーダーは日本銀行の利上げに警戒している。