連邦準備制度のハト派転換:Stephen Miranの指名が市場とインフレ動向をどう変えるか

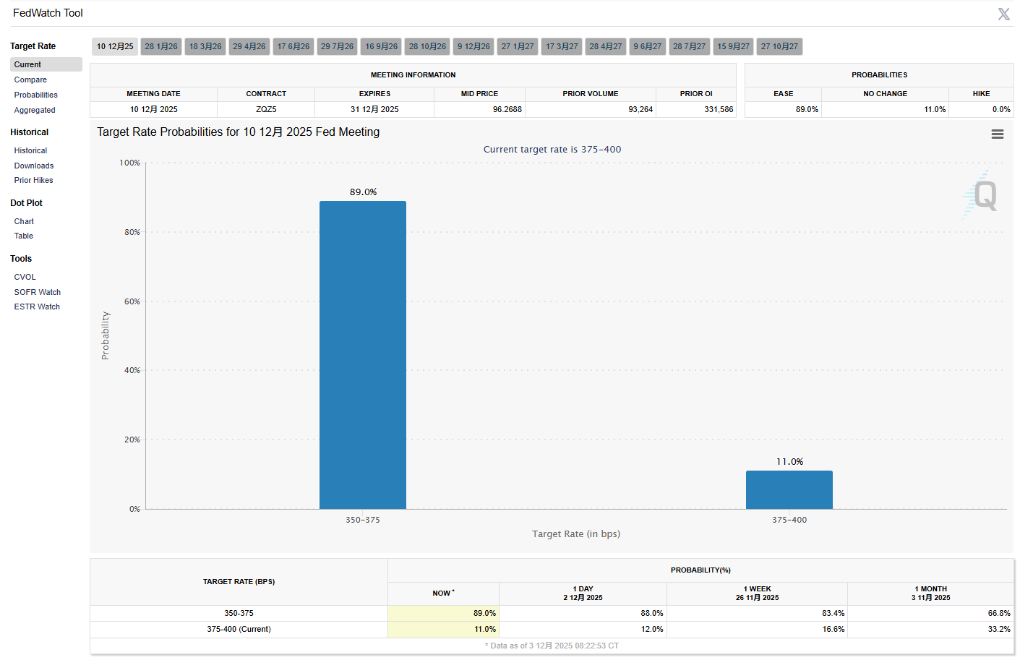

- Stephen MiranのFRB承認は、ドル安と金利引き下げを伴うハト派への転換を示しており、これが世界の市場を再形成することになる。 - DXYは6か月で10%下落し、金価格は急騰。9月の25ベーシスポイント利下げの確率が90%に達していることを反映している。 - Miranの通貨切り下げ戦略のもと、グロース株、長期米国債、コモディティがインフレヘッジとして上昇している。 - 投資家は、インフレリスクを注視しつつ、ポートフォリオをテック・輸出企業、金、非米国株式にリバランスすることが推奨されている。

Stephen Miranが連邦準備制度理事会(Federal Reserve Board of Governors)に承認されたことは、米国の金融政策における重要な転換点を示しています。トランプ大統領の経済政策の主要な設計者として、Miranのハト派的な姿勢――意図的なドル安政策と緩和的な利下げに基づく――は、従来の市場ダイナミクスを覆す可能性があります。投資家は今後、トランプの「リセット」されたグローバル経済観にますます同調するFedの影響を考慮しなければなりません。そこでは、インフレリスクや資産クラスのパフォーマンスが、戦略的な通貨切り下げや構造改革によって再構築されることになります。

Miranのハト派的設計図:ドル切り下げと利下げ政策

Miranの経済哲学は明確です:低金利、ドル安政策、そしてFedをより広範な政権目標に従わせる再編成です。彼が提唱する「Mar-a-Lago Accord」――グローバルな貿易と債務の再構築によるドル切り下げの枠組み――は、すでにトランプの積極的な関税政策に影響を与えています。今やFedの理事として、Miranはこれらのアイデアを制度化する立場にあります。

市場はすでに彼の影響を織り込んでいます。米ドル指数(DXY)は6か月で10%以上下落し、金やその他のコモディティは急騰しています。先物市場では、9月のFOMC会合で25ベーシスポイントの利下げが90%の確率で織り込まれており、ハト派への転換が期待されています。Miranがこの重要な時期に退任するAdriana Kugler理事の後任となることで、彼の政策がFedの短期的な方向性を支配することが確実となりました。

主要資産クラスへの影響

株式:グロース株と輸出企業が輝く

ドル安と低金利は、特に成長志向や輸出主導型セクターの株式に追い風となります。例えばテックセクターは、米国債務の低コスト化と米国製品への世界的な需要増加の恩恵を受けます。過去のデータもこれを裏付けており、ハト派サイクル時に一貫してアウトパフォームしてきました。投資家は、半導体メーカーや航空宇宙企業など、Miranの産業政策の優先分野と一致する純輸出比率の高い企業への比重を高めるべきです。

債券:長期米国債の魅力が増す

Miranのハト派的姿勢は、債券利回りをさらに低下させ、長期米国債の価格を押し上げる可能性が高いです。10年米国債利回りはすでに3.5%を下回っており、Fedが利下げを示唆する中でさらなる下落が予想されます。これは下落トレンドを示しており、投資家は債券ポートフォリオをより長期満期に拡大することを検討すべきです。ただし注意が必要です。ドル安がインフレを再燃させ、Fedの2%目標を超えた場合、実質リターンが損なわれる可能性があります。

コモディティ:インフレヘッジとしての金と工業用金属

Miranの指導下でのドル安は、コモディティをインフレや通貨安の重要なヘッジ手段と位置付けます。特に金は、数か月ぶりの高値を記録しており、1985年のPlaza Accordの影響を彷彿とさせます。これは逆相関関係を示しています。銅や石油などの工業用金属も、ドル安によって外国人バイヤーにとってより手頃になるため、恩恵を受ける見込みです。投資家は、金ETFやエネルギー株への配分を増やし、このトレンドを活用すべきです。

投資家のための戦略的アクション

- ハト派に有利なセクターへのリバランス:テックや製造業などのグロース株へのエクスポージャーを増やし、金利に敏感なバリュー株の保有を減らす。

- 債券の満期延長:債券ポートフォリオを長期米国債やインフレ連動債(TIPS)にシフトし、利下げ前に高い利回りを確保する。

- ドル安へのヘッジ:ポートフォリオの10~15%を金やコモディティに配分し、通貨リスク分散のために米国外株式も検討する。

- インフレ指標の監視:PCE指数やコアCPIを注視し、インフレが2%を超えて加速する場合は、短期債や現金同等物へのシフトで損失を抑える。

結論:ハト派時代を乗り切る

Stephen Miranの承認は、Fedがもはや政治的影響から隔離されていないことを示しています。彼のハト派政策――低金利、ドル安、構造改革――は、資産評価やインフレダイナミクスを再構築するでしょう。この戦略は成長を刺激し輸出を拡大する可能性がある一方で、インフレの過剰な加速や通貨のボラティリティというリスクも伴います。今この変化を活用しつつ、潜在的な失策へのヘッジを行う投資家こそが、米国金融史の次章に最も備えられるでしょう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

アジア・モーニング・ブリーフィング:PolymarketのベッターはSaylorが弱気市場に備えているにもかかわらず、大規模な戦略的購入を依然として期待

トランプ氏が指名したCFTCおよびFDICの候補者、上院で前進し機関の引き継ぎに近づく

ETFが相次いで上場しているのに、コイン価格は下落している。ETFの承認は本当に好材料と言えるのか?

一方ではVanguardがbitcoin ETF取引を解禁する一方で、CoinSharesはXRP、Solana Staking、Litecoin ETFの申請を撤回しており、機関投資家の各仮想通貨ETFに対する姿勢に大きな分裂が生じている。

ADP雇用統計が予想外の結果、FRBの利下げは間近か?