Tim misterius yang mendominasi Solana selama tiga bulan kini meluncurkan koin mereka sendiri di Jupiter?

Sebuah tim anonim tanpa situs web resmi atau komunitas telah menguasai hampir setengah volume transaksi di Jupiter hanya dalam 90 hari.

Untuk menyelami lebih dalam proyek misterius ini, kita harus terlebih dahulu menyaksikan revolusi transaksi on-chain yang sedang berlangsung di Solana.

HumidiFi menyumbang 42% dari volume transaksi Jupiter

Sumber: Dune, @ilemi

Bagaimana Proprietary AMM Merestrukturisasi Transaksi On-Chain

Dalam konteks AMM, toxic order flow mengacu pada arbitrase frekuensi tinggi yang memanfaatkan koneksi latensi rendah dan algoritma canggih untuk secara proaktif menangkap perbedaan harga dan dengan cepat melakukan arbitrase delta harga antara on-chain dan tempat penemuan harga (biasanya bursa terpusat seperti Binance). Keuntungan yang diambil oleh toxic order flow ini pada akhirnya ditanggung oleh trader, penyedia likuiditas, dan market maker on-chain.

Di pasar keuangan tradisional yang menggunakan Central Limit Order Book (CLOB) untuk mencocokkan perdagangan, market maker profesional dapat menghadapi toxic order flow dengan berbagai cara (seperti menyesuaikan spread atau menghentikan kuotasi). Dengan menganalisis pola order flow, mereka dapat mengidentifikasi trader dengan keunggulan informasi dan menyesuaikan kuotasi untuk mengurangi kerugian akibat adverse selection. Oleh karena itu, market maker yang beroperasi di Solana secara alami memilih DEX seperti Phoenix yang menggunakan CLOB. Namun, selama periode "meme frenzy" Solana dari 2024 hingga awal 2025, jaringan Solana yang kewalahan oleh permintaan yang belum pernah terjadi sebelumnya, kesulitan menangani order market maker, dan pembaruan kuotasi memerlukan komputasi mahal yang signifikan, menyebabkan peningkatan tajam biaya market maker.

Serangkaian masalah praktis yang rumit memaksa sekelompok market maker AMM paling berpengalaman untuk secara fundamental memikirkan kembali cara kerja pasar on-chain, sehingga melahirkan struktur pasar baru yang revolusioner.

Paradigma baru ini dikenal sebagai Proprietary AMM (Prop AMM), yang bertujuan untuk menyediakan spread lebih rendah dan likuiditas on-chain yang lebih efisien sekaligus meminimalkan risiko eksploitasi oleh arbitrase frekuensi tinggi.

SolFi, ZeroFi, dan Obric adalah tiga Proprietary AMM awal, yang tidak membuka antarmuka kontrak secara publik tetapi langsung menyediakan antarmuka ke jalur perdagangan utama seperti Jupiter dan menuntut agar Jupiter mengarahkan order ke AMM mereka. Desain ini membuat sangat sulit bagi arbitrase profesional eksternal seperti Wintermute untuk berinteraksi langsung dengan kontrak karena mereka tidak dapat memahami atau memprediksi logika perdagangan, sehingga mencegah penggantian kuotasi market maker dan masalah adverse selection oleh entitas yang memiliki keunggulan informasi.

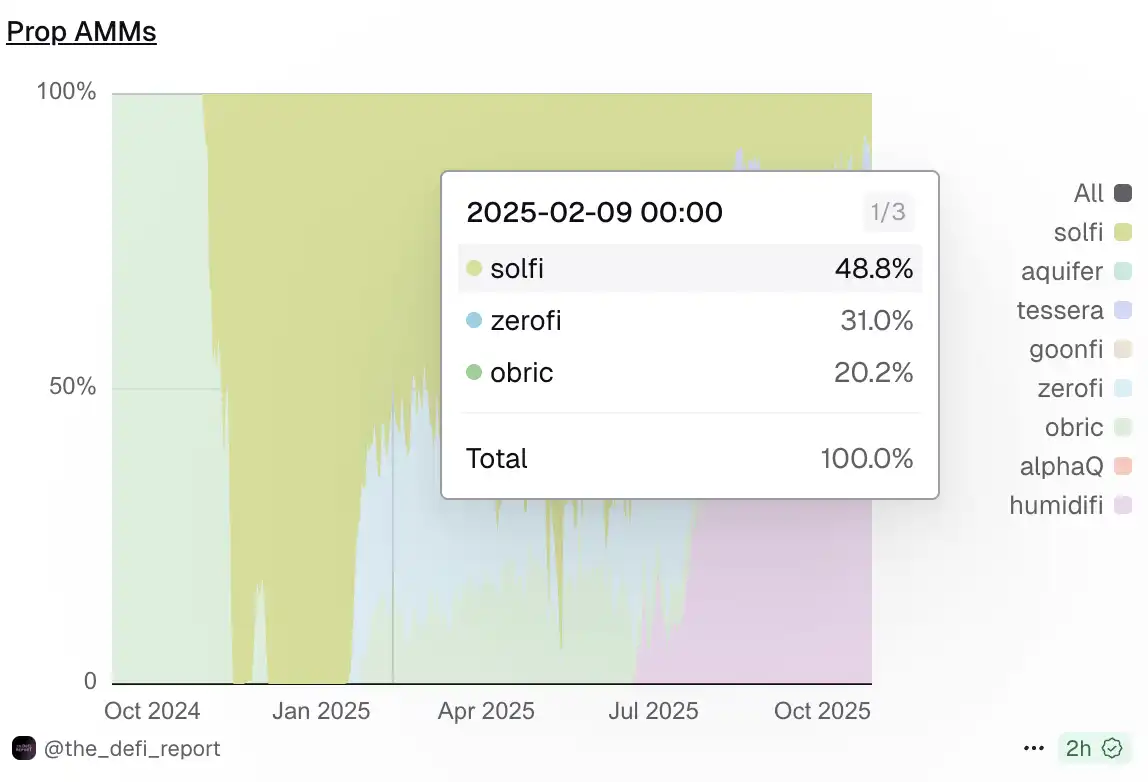

Pada Februari 2025, SolFi, ZeroFi, dan Obric adalah tiga proprietary AMM utama.

Sumber: Dune @the_defi_report

Blitzkrieg HumidiFi

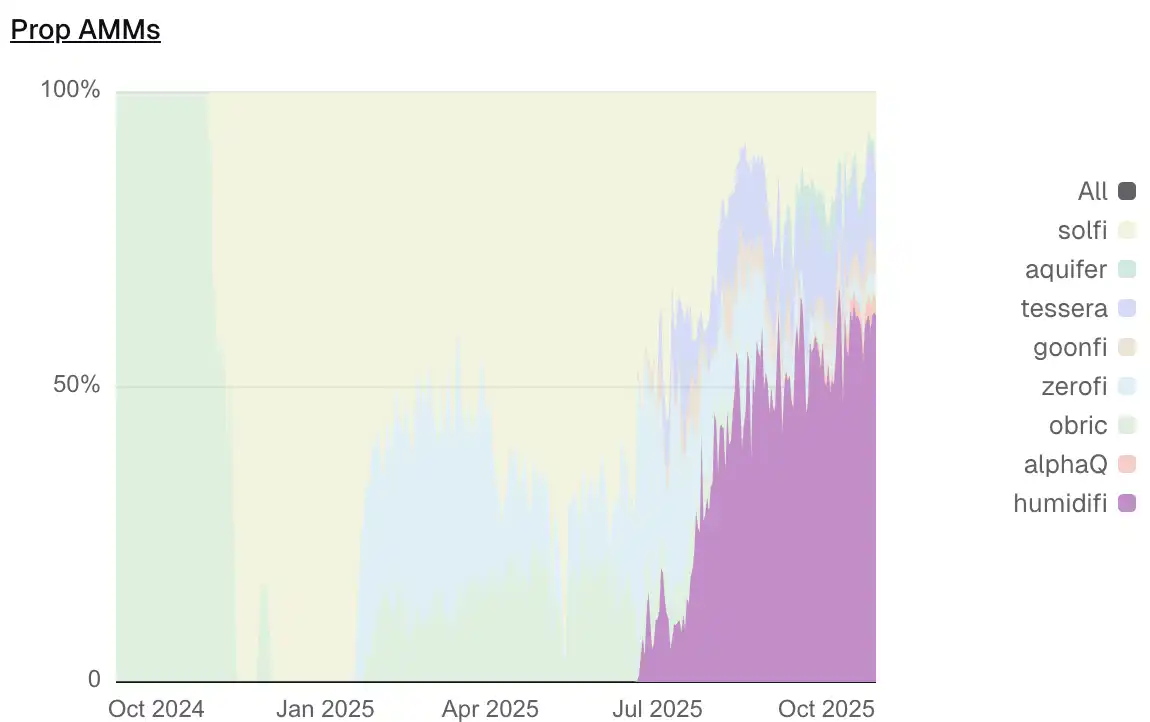

Persaingan di antara proprietary AMM semakin memanas pada Juli 2025, dan sebuah proyek bernama HumidiFi dengan cepat membentuk ulang seluruh lanskap pasar.

HumidiFi secara resmi diluncurkan pada pertengahan Juni 2025, dan hanya dua bulan kemudian, telah menguasai 47,1% dari seluruh volume perdagangan proprietary AMM, menjadikannya pemimpin pasar yang tak terbantahkan. Sebaliknya, SolFi yang sebelumnya mendominasi, pangsa pasarnya anjlok dari 61,8% dua bulan sebelumnya menjadi 9,2%.

Sumber: Dune @the_defi_report

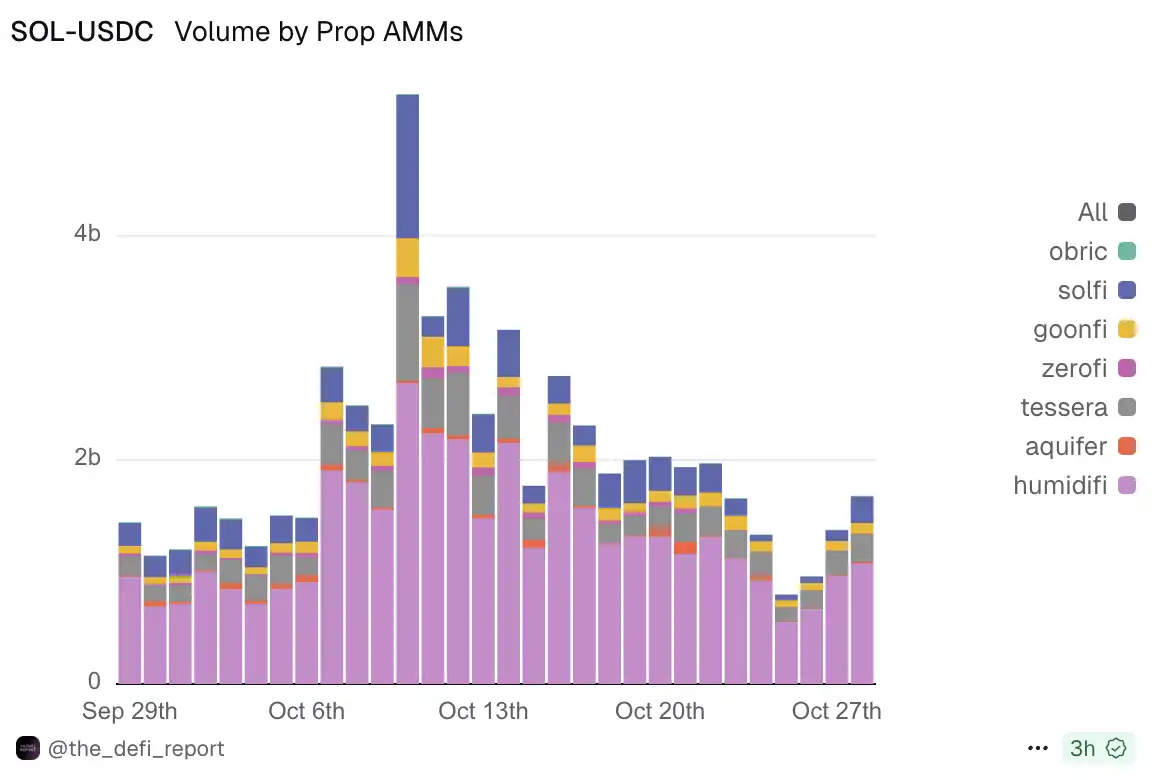

Dominasi HumidiFi sangat terlihat pada pasangan perdagangan SOL/USDC. Pada 28 Oktober, HumidiFi memproses $1,08 miliar dalam perdagangan SOL/USDC hanya dalam satu hari, menyumbang 64,3% dari total volume hari itu untuk pasangan tersebut.

Sumber: Dune @the_defi_report

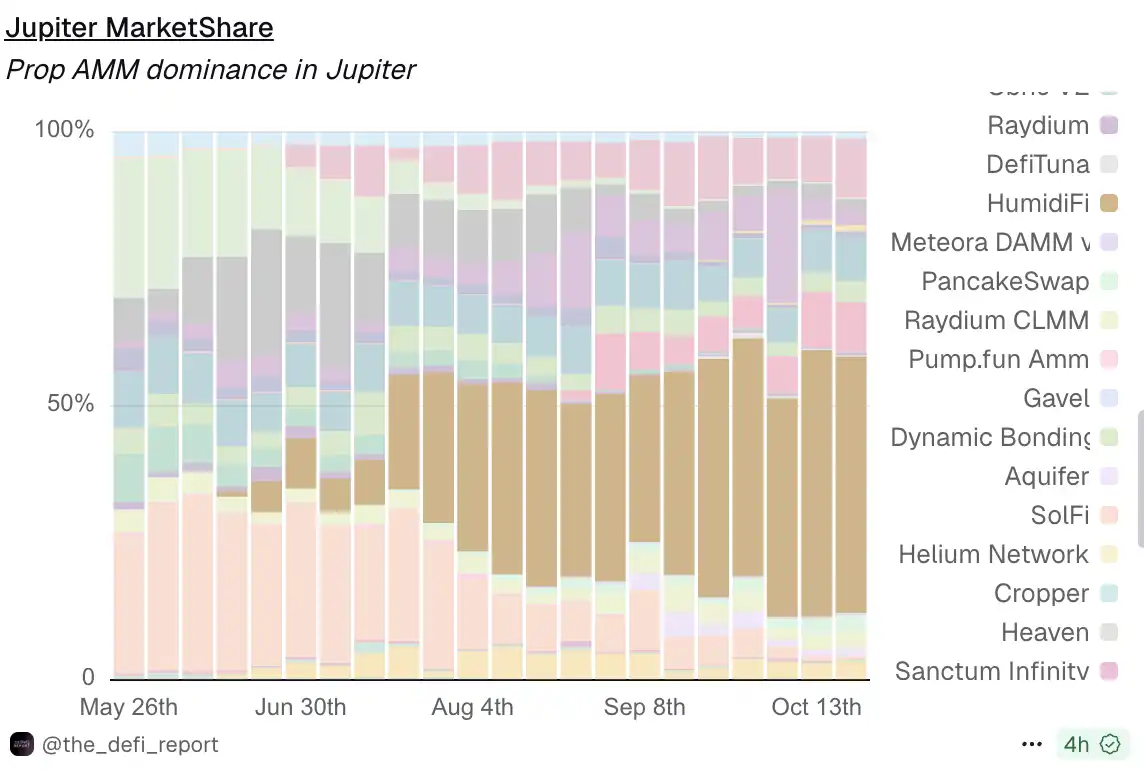

HumidiFi juga menunjukkan tingkat penetrasi tinggi dalam routing Jupiter. Sebagai agregator yang memegang pangsa pasar 86,4% di Solana, pilihan routing Jupiter sangat menentukan pengalaman nyata para trader. Data per 20 Oktober menunjukkan bahwa HumidiFi memegang pangsa pasar 46,8% di Jupiter, lebih dari empat kali lipat dari TesseraV di posisi kedua (10,7%).

Sumber: Dune @the_defi_report

Jika dilihat secara keseluruhan ekosistem AMM self-custody, dominasi HumidiFi tetap kuat. Pada 28 Oktober, total volume perdagangan semua AMM self-custody mencapai $21,8 miliar, dengan HumidiFi sendiri menguasai $13,5 miliar, menyumbang 61,9% yang signifikan. Angka ini tidak hanya jauh melampaui SolFi di posisi kedua dengan $3,09 miliar, tetapi bahkan melebihi total volume perdagangan pesaing peringkat 2-8.

Sumber: Dune @the_defi_report

Kemenangan HumidiFi ini diraih hampir sepenuhnya dalam mode "stealth". Tidak memiliki situs web resmi, tidak ada akun Twitter awal, dan tidak ada informasi tentang anggota tim yang pernah diungkapkan.

HumidiFi tidak membutuhkan pemasaran, airdrop, atau storytelling. Ia hanya perlu menyediakan spread harga dan harga eksekusi yang lebih baik daripada pesaingnya di setiap transaksi. Ketika algoritma routing Jupiter berulang kali memilih HumidiFi, pasar telah memberikan suaranya dengan caranya sendiri.

Perlombaan Menuju Batas Kecepatan dan Biaya

Kunci keberhasilan HumidiFi terletak pada menekan biaya komputasi pembaruan oracle hingga batas ekstrem dan dengan cerdas mengubah keunggulan teknologi ini menjadi dominasi pasar mutlak melalui mekanisme lelang Jito.

Pertama, HumidiFi memiliki konsumsi sumber daya yang rendah. Menurut data dari @bqbrady, setiap pembaruan oracle HumidiFi hanya mengonsumsi 799 CU (Compute Units). Sebagai perbandingan, pesaing utamanya SolFi membutuhkan 4.339 CU. TesseraV, yang dioperasikan oleh market maker papan atas Wintermute, juga membutuhkan 1.595 CU, dua kali lipat dari HumidiFi.

Sumber: X, @bqbrady

HumidiFi juga memanfaatkan keunggulan konsumsi CU rendah untuk mendapatkan prioritas transaksi mutlak dalam infrastruktur MEV Solana, Jito auction. Dalam Jito auction, prioritas transaksi tidak ditentukan oleh tip absolut, tetapi oleh Tip per CU. HumidiFi membayar sekitar 4.998 lamports sebagai biaya untuk setiap pembaruan oracle. Karena konsumsi CU-nya yang sangat rendah (799 CU), rasio Tip per CU-nya mencapai 6,25 lamports/CU yang luar biasa.

Menurut data dari Brennan Watt, seorang engineer di Anza, pengembang inti Solana, HumidiFi menggunakan 6 kali lebih sedikit CU dibandingkan SolFi Prop AMM yang sebelumnya menjadi andalan dan membayar lebih dari 8 kali lipat biaya gas.

Keunggulan utama lain dari HumidiFi adalah frekuensi pembaruan oracle. HumidiFi memperbarui oracle-nya 17 kali per detik, jauh melampaui pesaing utamanya (SolFi 13 kali, TesseraV 11 kali, dan ZeroFi 10 kali).

Dalam volatilitas pasar kripto yang intens, kemampuan pelacakan harga hampir real-time ini memungkinkannya selalu berada di dekat nilai wajar, menghindari peluang bagi arbitrase, dan menyediakan likuiditas yang lebih ketat tanpa perlu melindungi diri dengan memperlebar spread.

Selain itu, HumidiFi juga unggul dalam pengendalian biaya. Biaya operasional harian HumidiFi hanya $2.247. Sebagai perbandingan, meskipun SolFi mengelola aset di bawah pengelolaan (AUM) 5 kali lebih besar dari HumidiFi ($80 miliar vs. $16 miliar), biaya hariannya hanya 20% lebih rendah dari HumidiFi yaitu $1.785.

Perkembangan Terkait Token WET

Berdasarkan halaman demo yang telah diungkapkan, alokasi dibagi menjadi tiga bagian:

Sebuah whitelist (aturan akuisisi akan ditentukan) dapat memastikan sebagian alokasi.

Staker JUP dapat mengamankan alokasi berdasarkan jumlah yang mereka staking.

Alokasi publik mengikuti model first-come, first-served (FCFS), dengan sirkulasi on-chain langsung setelah terisi, tanpa periode penguncian.

Perlu dicatat bahwa tim HumidiFi secara eksplisit menyatakan di Twitter bahwa tidak ada "alokasi VC", yang sangat jarang di lingkungan pasar saat ini yang didominasi oleh presale VC dan proyek FDV tinggi dengan sirkulasi rendah.

Proprietary AMM adalah perlombaan "winner-takes-all", dan HumidiFi telah mencapai posisinya yang dominan saat ini berkat keunggulan teknologinya. Namun, ini juga berarti bahwa begitu pesaing baru membuat terobosan dalam efisiensi CU atau kecepatan oracle, mereka dapat dengan cepat menggerus pangsa pasarnya. Perang Prop AMM ini jelas baru saja dimulai.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

Solana (SOL) kembali ditolak dari resistance utama, namun tren masih naik

Pola XRP Menyerupai Lonjakan Sebelum 2017, Mengisyaratkan Potensi Breakout

Analisis Harga Ethereum: Trader Mengincar Breakout Menuju $5.000 Seiring Meningkatnya Momentum