La logique de manipulation et les stratégies de survie derrière ce « plus grand liquidation de l’histoire »

Vendredi dernier, le marché des cryptomonnaies a connu sa chute la plus violente depuis 2020.

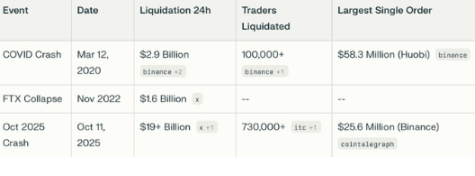

En seulement deux heures, plus de 19 milliards de dollars de positions longues ont été liquidées de force,

Bitcoin a chuté de plus de 20 % en un instant, plongeant le marché dans la panique.

Mais était-ce vraiment un simple « accident » ?

Ou bien s'agissait-il d'une nouvelle « chasse » soigneusement orchestrée par des opérateurs institutionnels ?

❶ Déclencheur de la vague de liquidations : ce n’est pas Trump, mais une anticipation stratégique

Le marché estime généralement que la cause directe de la chute est l’annonce par Trump

« d’une taxe de 100 % sur les importations chinoises ».

Mais l’argent vraiment intelligent a commencé à bouger 24 heures avant l’annonce :

Plusieurs portefeuilles de baleines ont commencé à transférer du BTC vers les plateformes d’échange ;

Des adresses anciennes ont ouvert des positions courtes, ce qui est rare ;

Les carnets d’ordres montraient déjà une pression vendeuse accrue la veille de la nouvelle.

Tous ces signes pointent vers une seule conclusion :

Cette chute était « anticipée ».

❷ Scénario institutionnel répété : copie du schéma du krach du COVID-19 de 2020

L’histoire ne se répète jamais exactement, mais elle rime souvent.

La structure actuelle est identique à celle de mars 2020, avant le krach du COVID-19 :

Optimisme excessif du marché

Accumulation excessive de levier

Un événement macroéconomique externe déclenche une réaction en chaîne

Enfin, une « récolte précise » élimine l’effet de levier excessif

Après le dernier krach, les institutions ont accumulé massivement à bas prix, lançant le bull run épique de 2021.

Et cette fois-ci — tout se déroule au même rythme.

❸ Derrière les données : la panique est un masque, l’accumulation est la réalité

Les données on-chain montrent :

Les baleines accumulent à nouveau du BTC ;

Les flux de stablecoins vers les exchanges augmentent ;

Après les liquidations, les fonds se dirigent vers des adresses de détention à long terme (HODL wallets).

La panique n’est qu’apparente, la reconstruction de positions est la réalité.

En surface, le marché semble saigner, mais en coulisses, c’est le moment d’or pour la redistribution du capital.

❹ Deux destins pour les particuliers : liquidés ou éduqués

Ces derniers jours,

les joueurs à fort effet de levier sans gestion du risque ont été complètement éliminés du marché ;

les spéculateurs émotionnels à court terme ont été forcés de vendre à perte au plus bas.

Ce n’est pas un hasard, mais le mécanisme de sélection du marché.

Les faibles sont liquidés, les forts sont forgés.

Chaque chute est un « examen d’entrée » pour les acteurs clés du bull run.

❺ Que faire ensuite : protéger le capital, attendre la reconstruction

Après une liquidation de cette ampleur,

le marché entre généralement dans une phase de reconstruction structurelle de 2 à 3 semaines.

Pendant cette période :

Le levier restera bas (OI en baisse) ;

Les taux de financement redeviendront neutres ;

Les flux de capitaux sur le marché spot s’intensifieront ;

La volatilité diminuera, et la blockchain commencera à montrer des signaux d’« accumulation lente ».

La véritable reprise viendra des achats sur le marché spot, et non d’un rebond à effet de levier.

Si le marché se reconstruit calmement, vous verrez les premiers signes de la prochaine hausse.

Conclusion :

Cette liquidation de 19 milliards de dollars

n’est pas la fin du marché crypto, mais une « purification » cyclique.

Quand le levier tombe à zéro, que les émotions se calment et que les capitaux se rassemblent à nouveau —

c’est le début d’un nouveau cycle.

Souvenez-vous de ceci :

« Un krach de marché n’est pas la fin de la richesse, mais le point de départ de la redistribution du capital. »

Si vous êtes encore là, toujours rationnel, et prêt à attendre la reconstruction structurelle,

alors vous avez déjà une longueur d’avance sur 90 % des gens.

La prochaine flambée commencera ici.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Les bandes de Bollinger de Bitcoin répètent le signal haussier « parabolique » de la fin 2023

Le Royaume-Uni adopte une loi reconnaissant officiellement la crypto comme une troisième catégorie de propriété

Mardi, le Royaume-Uni a adopté une loi reconnaissant les actifs numériques comme une troisième catégorie de propriété. L'organisme professionnel local CryptoUK a déclaré que cela donne aux crypto-monnaies une « base juridique plus claire » dans les affaires criminelles ou les litiges connexes.