La fête a une fin : pouvons-nous prévoir l'effondrement à l'avance ?

Rétrospective sur les principaux krachs du marché dans l'histoire des crypto-monnaies.

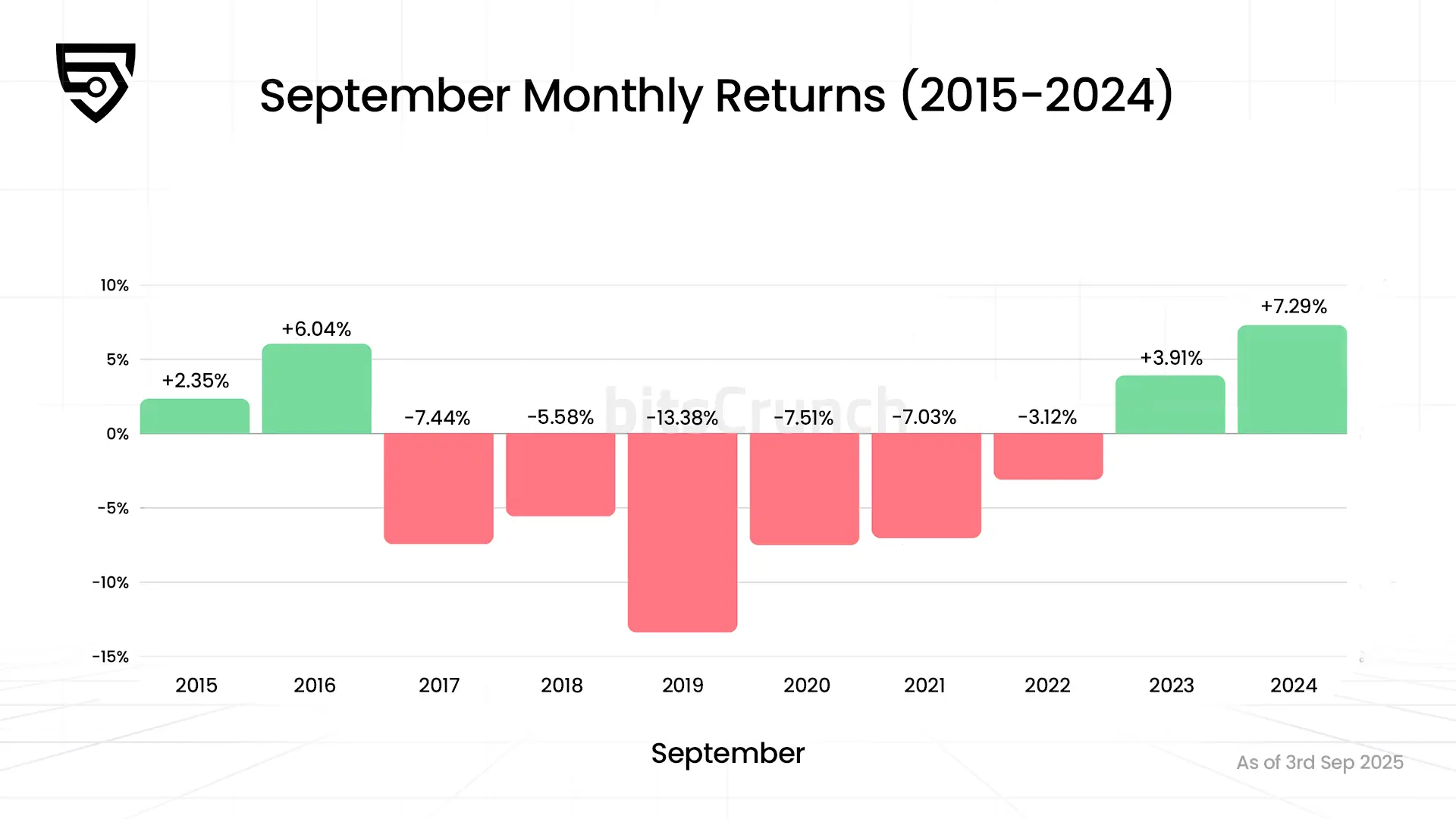

En septembre, le marché des cryptomonnaies connaît souvent une période agitée. Selon les données historiques de bitsCrunch, ce mois est fréquemment marqué par une baisse des cours et une volatilité accrue, ce qui en fait une période à surveiller pour de nombreux investisseurs. Cependant, l’ajustement saisonnier n’est qu’un reflet de la volatilité extrême de ce marché — ce qui est vraiment saisissant, ce sont les krachs qui se sont produits, et qui pourraient se reproduire.

En analysant plus de 14 ans de données de marché, de schémas de krachs et de comportements de trading, nous pouvons entrevoir, à travers les chiffres, l’histoire des effondrements du marché des cryptomonnaies.

L’évolution des krachs des actifs cryptographiques

Les krachs des cryptomonnaies ne sont pas des événements aléatoires, mais une étape inévitable dans la maturation de l’écosystème crypto. Les données de bitsCrunch montrent que le marché a connu à ses débuts des « krachs dévastateurs » avec des baisses allant jusqu’à 99 %, alors qu’aujourd’hui, on observe plutôt des « ajustements relativement modérés » de 50 % à 80 %.

Les chutes mémorables du Bitcoin

Le « krach apocalyptique » de 2011 (baisse de 99 %)

Le premier grand krach du Bitcoin fut particulièrement brutal. En juin 2011, le prix du Bitcoin atteignait 32 dollars — un chiffre astronomique à l’époque — avant de s’effondrer de 99 % pour tomber à seulement 2 dollars. À ce moment-là, la plus grande plateforme d’échange de Bitcoin au monde, Mt. Gox, a subi une faille de sécurité, faisant chuter le prix du Bitcoin jusqu’à 1 centime (bien que ce prix ait été en grande partie le résultat d’une manipulation humaine). Malgré tout, le « traumatisme psychologique » causé par ce krach était bien réel, et il a fallu des années au Bitcoin pour regagner la confiance du marché.

L’éclatement de la bulle de 2017-2018 (baisse de 84 %)

Il s’agit du krach le plus « emblématique » de l’histoire des cryptomonnaies : en décembre 2017, le prix du Bitcoin a atteint un sommet de 20 000 dollars, mais en décembre 2018, il était tombé à environ 3 200 dollars. À l’époque, la bulle des ICO (Initial Coin Offering) avait propulsé tous les actifs à des niveaux absurdes, mais la « gravité du marché » a fini par s’imposer.

La « cruauté » de ce krach réside dans sa durée — contrairement aux marchés précoces où les chutes étaient rapides et brèves, ce krach ressemblait davantage à un « accident de train au ralenti », s’étalant sur plus d’un an, épuisant même la patience des HODLers les plus convaincus.

Le « Jeudi Noir » du Covid-19 en 2020 (baisse de 50 %)

Les 12 et 13 mars 2020 resteront gravés dans l’histoire des cryptomonnaies — en deux jours, tous les actifs ont vu leur prix « perdre le contrôle » simultanément. Le Bitcoin est passé d’environ 8 000 dollars à 4 000 dollars en moins de 48 heures. Ce krach se distingue par le fait qu’il s’est produit en synchronisation avec les marchés traditionnels, mais par la suite, les actifs cryptographiques ont connu une envolée spectaculaire.

L’« hiver crypto » de 2021-2022 (baisse de 77 %)

Du sommet de près de 69 000 dollars du Bitcoin en novembre 2021 à son point bas d’environ 15 500 dollars en novembre 2022, ce krach n’a pas été provoqué par des piratages de plateformes ou une panique réglementaire, mais par une vague de ventes déclenchée par des forces macroéconomiques et le comportement des investisseurs institutionnels. À ce moment-là, les « acteurs institutionnels » étaient officiellement entrés sur le marché, modifiant radicalement la logique des baisses.

Les « heures les plus sombres » d’Ethereum

L’attaque du DAO en 2016 (baisse de 45 %)

Le 18 juin 2016, le fonds d’investissement décentralisé nouvellement créé, le « DAO », a été victime d’un piratage, entraînant une perte de 50 millions de dollars et une chute de plus de 45 % du prix d’Ethereum. Mais la simple perte en dollars ne reflète pas toute l’ampleur de l’événement : en mai 2016, le DAO avait levé 150 millions de dollars en Ethereum via une levée de fonds, et à la même période, le prix d’Ethereum avait atteint un sommet d’environ 20 dollars.

La bulle et l’éclatement des ICO et des NFT

Ethereum est devenu le « pilier central » de la vague des ICO — début 2017, son prix était inférieur à 10 dollars, mais en janvier 2018, il dépassait les 1 400 dollars. Mais lorsque la bulle des ICO a éclaté, Ethereum a été encore plus durement touché que Bitcoin. Fin 2021, après la vague des NFT, le prix d’Ethereum a commencé à baisser depuis son sommet, et cette tendance baissière s’est poursuivie jusqu’en 2024.

Données de classification des krachs

Selon notre analyse, nous classons les krachs des cryptomonnaies en différentes catégories : « krachs d’extinction » (baisse de plus de 80 %), comme ceux de 2011 et 2017-2018 ; « ajustements majeurs » (baisse de 50 % à 80 %), comme pendant la pandémie de Covid-19 et le marché baissier du début de cette année ; « fluctuations régulières » (baisse de 20 % à 50 %).

Les modes de reprise varient selon le type de krach : les krachs extrêmes nécessitent 3 à 4 ans pour une récupération complète, et après la reprise, on observe souvent une « surperformance » de 2,5 à 5 fois ; les ajustements majeurs ont un cycle de reprise de 18 à 30 mois.

Pendant les grands krachs, la liquidité ne diminue pas simplement, elle « disparaît presque ». Les écarts entre prix d’achat et de vente s’élargissent de 5 à 20 fois, la profondeur du marché diminue de 60 % à 90 % lors des pics de stress ; le volume des transactions explose de 300 % à 800 % au début de la panique, et peut même dépasser 1 000 % lors de la « capitulation des investisseurs ». Cela crée un cercle vicieux : la baisse des prix réduit la liquidité, la baisse de liquidité amplifie la volatilité des prix, et une volatilité accrue comprime encore davantage la liquidité.

Peut-on anticiper les krachs ?

Les données de bitsCrunch révèlent clairement les différences de comportement entre les types d’investisseurs lors des krachs. Pour les investisseurs particuliers, la corrélation entre la baisse des prix et les ventes paniques atteint 87 % ; ils dépendent fortement du sentiment sur les réseaux sociaux, et leur tendance à « acheter haut, vendre bas » est remarquablement stable.

Le comportement des investisseurs institutionnels est tout autre : 65 % d’entre eux adoptent une stratégie « contracyclique » lors des krachs, leur gestion du risque est plus solide, mais lorsqu’ils décident de vendre, ils amplifient la chute ; de plus, leur sensibilité aux facteurs macroéconomiques est bien supérieure à celle des particuliers.

Le sentiment sur les réseaux sociaux peut servir de « signal d’alerte précoce » pour les grands krachs, reflétant les risques du marché 2 à 3 semaines à l’avance ; tandis que le volume de recherches Google pour « Bitcoin crash » est un « indicateur retardé », atteignant son pic lorsque le krach se produit réellement. Par ailleurs, lorsque l’« indice de peur et de cupidité » tombe sous 20, la précision de la prévision d’une forte volatilité du marché atteint 70 %.

L’un des changements les plus notables dans la dynamique du marché des cryptomonnaies est l’augmentation de sa corrélation avec les marchés traditionnels en période de crise. La volatilité des cryptomonnaies évolue en synchronisation avec les prix des actions, tout en fluctuant inversement avec le prix de l’or. Plus précisément, en période de crise, le coefficient de corrélation entre Bitcoin et l’indice S&P 500 est de 0,65 à 0,85 (corrélation fortement positive), avec l’or de -0,30 à -0,50 (corrélation modérément négative), et avec le VIX (indice de la peur) de 0,70 à 0,90 (corrélation extrêmement positive).

Nous pouvons donc identifier une série d’« indicateurs d’alerte précoce » : baisse de l’activité sur le réseau, indice de peur et de cupidité, divergence du RSI (Relative Strength Index) (peut alerter 2 à 4 semaines à l’avance), élargissement des spreads de crédit, etc.

Conclusion

Les krachs des cryptomonnaies ne sont pas des événements aléatoires — ils suivent des règles, des causes et une trajectoire évolutive. Bien que ce marché reste très volatil, il devient de plus en plus analysable, prévisible, et même, dans une certaine mesure, contrôlable.

Comprendre cela ne vise pas à fuir la volatilité, mais à apprendre à coexister avec elle. Les krachs reviendront, mais ils ressembleront de plus en plus à une tempête qu’à un tsunami.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La mise à niveau Fusaka dans un mois, le pari d’extension le plus audacieux d’Ethereum à ce jour

La mise à niveau Fusaka devrait augmenter la capacité de données d’Ethereum par 8, renforcer la défense contre les attaques DoS et introduire de nouveaux outils pour les développeurs.