La tokenisation des RWA attire d'importants capitaux de capital-risque en 2025, alors que les entreprises financent des plateformes qui amènent l'énergie, le crédit et les actifs de trésorerie onchain, élargissant les rails des stablecoins et créant de nouveaux marchés de crédit institutionnels pour le rendement et le prêt onchain.

-

Les VCs privilégient la tokenisation des actifs du monde réel pour débloquer de nouveaux rendements et de la liquidité institutionnelle onchain.

-

Les actifs énergétiques, le crédit programmable et l'infrastructure des stablecoins ont mené les récentes levées de fonds en seed et en série A.

-

La valeur des actifs onchain est passée à 28 milliards de dollars en 2025 contre 15 milliards plus tôt dans l'année, signalant une adoption rapide.

Explosion de la tokenisation : la tokenisation des RWA attire des financements VC vers l'énergie, le crédit et l'infrastructure des stablecoins — lisez les dernières levées, données de marché et enseignements stratégiques.

Qu'est-ce qui stimule la croissance de la tokenisation des RWA en 2025 ?

La tokenisation des actifs du monde réel s'accélère alors que le capital-risque cible des plateformes qui convertissent des actifs physiques et financiers en tokens échangeables onchain. L'intérêt institutionnel, la demande de rendements alternatifs et la croissance des écosystèmes de stablecoins injectent massivement du capital dans l'infrastructure de tokenisation et le crédit programmable.

Comment les sociétés de capital-risque soutiennent-elles l'infrastructure de tokenisation ?

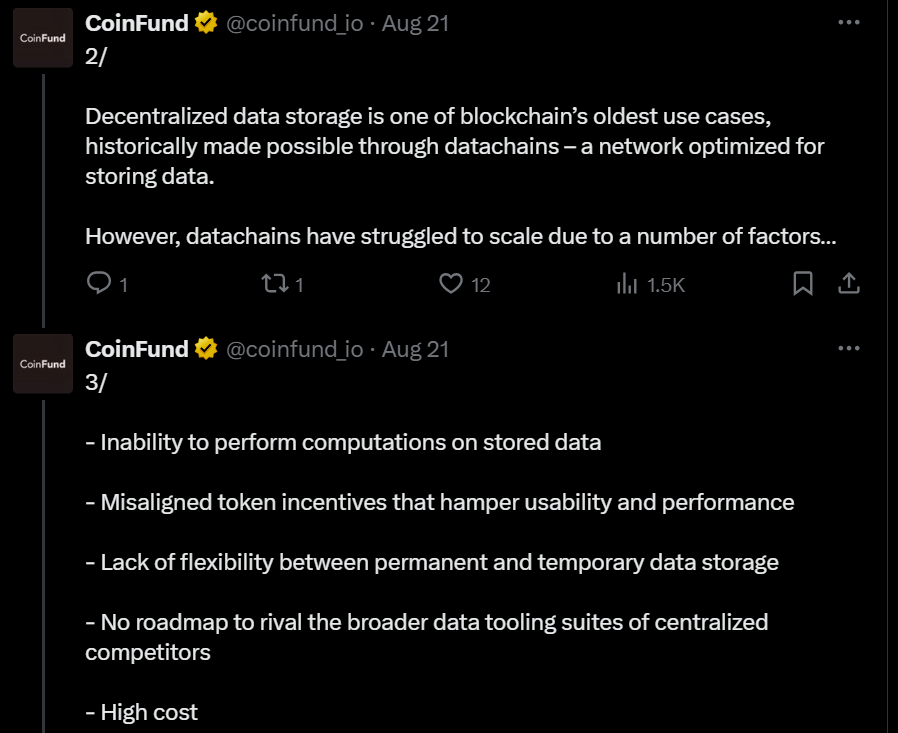

Les principales entreprises et acteurs de l'écosystème ont lancé des programmes d'accélération et financé des startups axées sur la conservation, la conformité, les datachains et la plomberie du crédit. La tendance se concentre sur la création de flux de trésorerie vérifiables, de levées de fonds conformes à la réglementation et de rails de stablecoins sécurisés pour soutenir la participation institutionnelle.

La tokenisation explose alors que les VCs soutiennent des startups qui amènent les actifs énergétiques onchain, établissent de nouveaux marchés de crédit et élargissent l'infrastructure des stablecoins.

La tokenisation des actifs du monde réel (RWA) est devenue une priorité pour les investisseurs en capital-risque, qui voient dans la combinaison de l'adoption institutionnelle de la blockchain et la recherche de rendements diversifiés un vecteur de croissance durable.

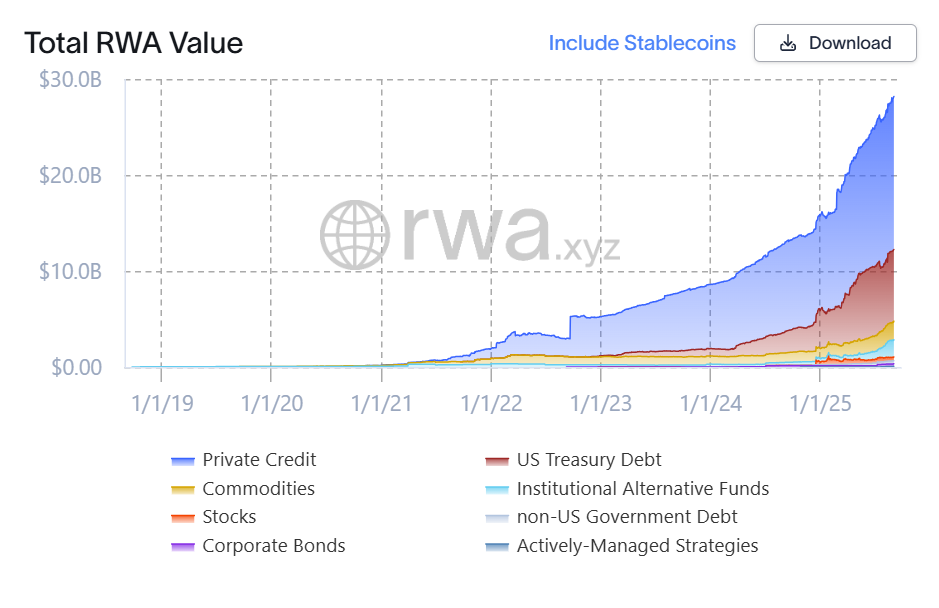

En 2025, le total des actifs onchain a grimpé à environ 28 milliards de dollars contre 15 milliards plus tôt dans l'année, reflétant des afflux rapides de capitaux et des cas d'utilisation qui s'étendent au-delà du crédit privé et des trésoreries pour inclure les actions et l'infrastructure énergétique.

Le secteur des RWA a connu une croissance rapide au cours des deux dernières années. Source : RWA.xyz

Pourquoi les actifs énergétiques deviennent-ils un axe de la tokenisation ?

L'infrastructure énergétique — solaire, stockage et data centers — offre des flux de trésorerie prévisibles et des contrats à long terme qui se prêtent bien aux titres tokenisés. Les startups emballent des micro-participations dans des projets pour offrir aux investisseurs particuliers et institutionnels un accès à des rendements liés aux revenus énergétiques.

Quelles récentes levées de fonds illustrent ce changement ?

Plural a clôturé un tour de table seed de 7,13 millions de dollars pour intégrer des actifs énergétiques onchain, mené par Paradigm avec la participation de Maven 11, Neoclassic Capital et Volt Capital. Ce tour souligne la conviction des investisseurs que l'énergie tokenisée jouera un rôle alors que la demande en IA et data centers augmente.

Comment évoluent les datachains et le crédit programmable ?

Irys a levé 10 millions de dollars pour construire une blockchain layer‑1 optimisée pour les applications gourmandes en données, permettant de stocker de grands ensembles de données à moindre coût et de les transformer en actifs économiques programmables. Credit Coop a levé 4,5 millions de dollars pour connecter les prêteurs à des flux de trésorerie d'entreprise vérifiables et à des marchés de prêts onchain.

Source : CoinFund

Credit Coop rapporte avoir traité plus de 150 millions de dollars de volume, avec 8,5 millions de dollars de prêts actifs en cours — preuve que le crédit programmable dépasse le stade de la preuve de concept pour des déploiements productifs.

Quand les fournisseurs d'infrastructure stablecoin sont-ils financés ?

Les rails des stablecoins reçoivent d'importants investissements alors que les volumes de transactions et la demande d'intégration augmentent. Utila a levé 22 millions de dollars dans une extension de série A pour développer des solutions de conservation, de portefeuille et de conformité qui aident les entreprises à opérer avec des stablecoins.

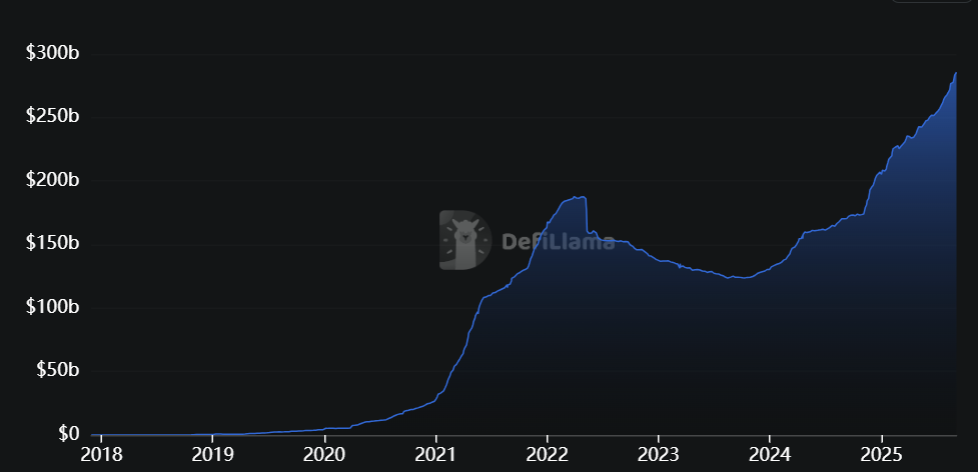

La capitalisation du marché des stablecoins a dépassé 285 milliards de dollars. Source : DefiLlama

Utila rapporte avoir traité plus de 60 milliards de dollars de transactions, soulignant l'échelle à laquelle les opérations sur stablecoins fonctionnent désormais et pourquoi les entreprises ont besoin d'infrastructures robustes.

Quelles autres levées notables montrent l'étendue du marché ?

Yellow Network a réalisé une vente de tokens Reg D levant plus de 1 million de dollars pour développer une infrastructure de trading cross‑chain, soutenue par des fondateurs de l'industrie. Ces levées indiquent l'appétit des investisseurs pour une infrastructure réglementée et orientée institutionnelle à travers les couches de conservation, de trading et de conformité.

Foire aux questions

Quelle est la croissance du marché onchain des RWA en 2025 ?

Les actifs du monde réel onchain ont atteint environ 28 milliards de dollars en 2025 contre 15 milliards plus tôt dans l'année, portés par le crédit tokenisé, les trésoreries et l'expansion de la tokenisation de l'énergie et des actions.

Les projets énergétiques peuvent-ils être tokenisés en toute sécurité ?

Oui. Les projets énergétiques tokenisés combinent des registres de propriété onchain avec des cadres juridiques off‑chain et des flux de trésorerie vérifiés pour créer des instruments échangeables, bien qu'une conservation et une conformité robustes restent essentielles.

Ces ventes de tokens sont-elles conformes à la réglementation ?

De nombreuses levées récentes ont utilisé des canaux d'investisseurs accrédités et des structures Reg D ; les entreprises mettent l'accent sur la conformité et les cadres réglementés pour attirer le capital institutionnel.

Points clés à retenir

- Focus du capital : Les VCs privilégient la tokenisation des RWA pour accéder à de nouveaux pools de rendement.

- Cas d'usage : L'énergie, le crédit programmable et l'infrastructure des stablecoins mènent l'activité de financement actuelle.

- Signe de marché : Le total des actifs onchain approche les 28 milliards de dollars en 2025, reflétant une adoption rapide et une participation institutionnelle croissante.

Conclusion

La tokenisation passe d'expérimentations de niche à une infrastructure institutionnelle. Avec le soutien du capital-risque pour les plateformes d'énergie, de datachains, de crédit programmable et d'opérations sur stablecoins, l'écosystème RWA onchain est prêt pour une croissance supplémentaire. Attendez-vous à plus d'offres réglementées et d'intégrations d'entreprise dans les prochains trimestres ; suivez COINOTAG pour une couverture continue et des rapports basés sur les données.