En el último mes, los holders de bitcoin a largo plazo han vendido de manera inédita aproximadamente 400.000 BTC, con un valor superior a 40.000 millones de dólares, convirtiéndose en el principal motor de la profunda corrección actual del mercado.

Bajo la doble presión de una liquidez macroeconómica cada vez más restringida y la venta concentrada de grandes ballenas a nivel micro, el mercado cripto está atravesando una dura prueba. Este artículo analizará en profundidad la verdad detrás de esta ola de ventas, interpretará sus causas macro y micro, y, tomando como referencia los ciclos históricos, intentará identificar señales de fondo en la caída actual del mercado.

I. Las ballenas al descubierto: la verdad detrás de la venta de 400.000 BTC

Mientras el mercado aún especulaba sobre las causas de la caída, los datos on-chain ya señalaban la dirección: esta vez no se trata de ventas de pánico por parte de minoristas, sino de una acción colectiva de holders a largo plazo.

1. Magnitud de la venta revelada por los datos

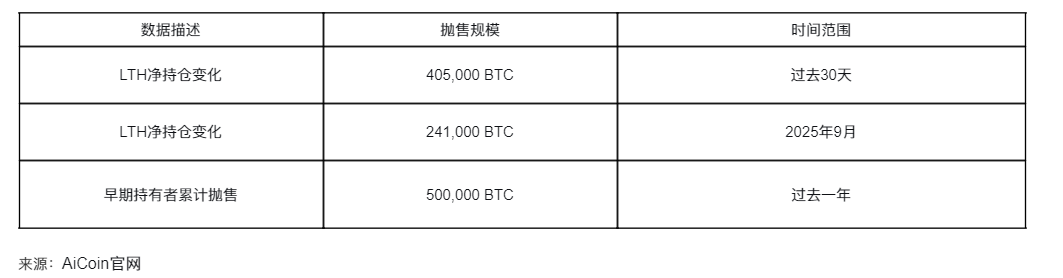

Según datos publicados por Maartunn, analista de la plataforma de análisis blockchain CryptoQuant,

● En los últimos 30 días, los holders a largo plazo (LTH) han reducido su posición neta en bitcoin en 405.000 BTC. Calculado al precio promedio del período, el valor total de estos bitcoins vendidos supera los 40.000 millones de dólares.

● No se trata de un hecho aislado. Ya a principios de septiembre de 2025, este grupo había comenzado a reducir posiciones, con una venta neta semanal de hasta 241.000 BTC.

● La firma de investigación 10x Research señala además que, en el último año, los holders tempranos han vendido en total alrededor de 500.000 BTC.

2. ¿Quiénes son los “holders a largo plazo”?

En el análisis on-chain, los “holders a largo plazo” se definen claramente como direcciones que han mantenido bitcoin por más de 155 días. Son el grupo más firme del mercado, y suelen considerarse el “lastre” del ecosistema. Cuando este grupo actúa de forma colectiva y masiva, suele anticipar un cambio importante en la tendencia del mercado.

3. Renovación de capital: el relevo entre viejos y nuevos jugadores

El analista blockchain @EmberCN señaló en X: “Esto se parece más a un relevo de capital entre viejos y nuevos jugadores, y no a una huida de pánico”. Los holders tempranos, tras grandes subidas, optan por realizar ganancias y asegurar beneficios. Sus bitcoins vendidos están siendo absorbidos por capital institucional recién llegado (principalmente a través de ETF spot de bitcoin).

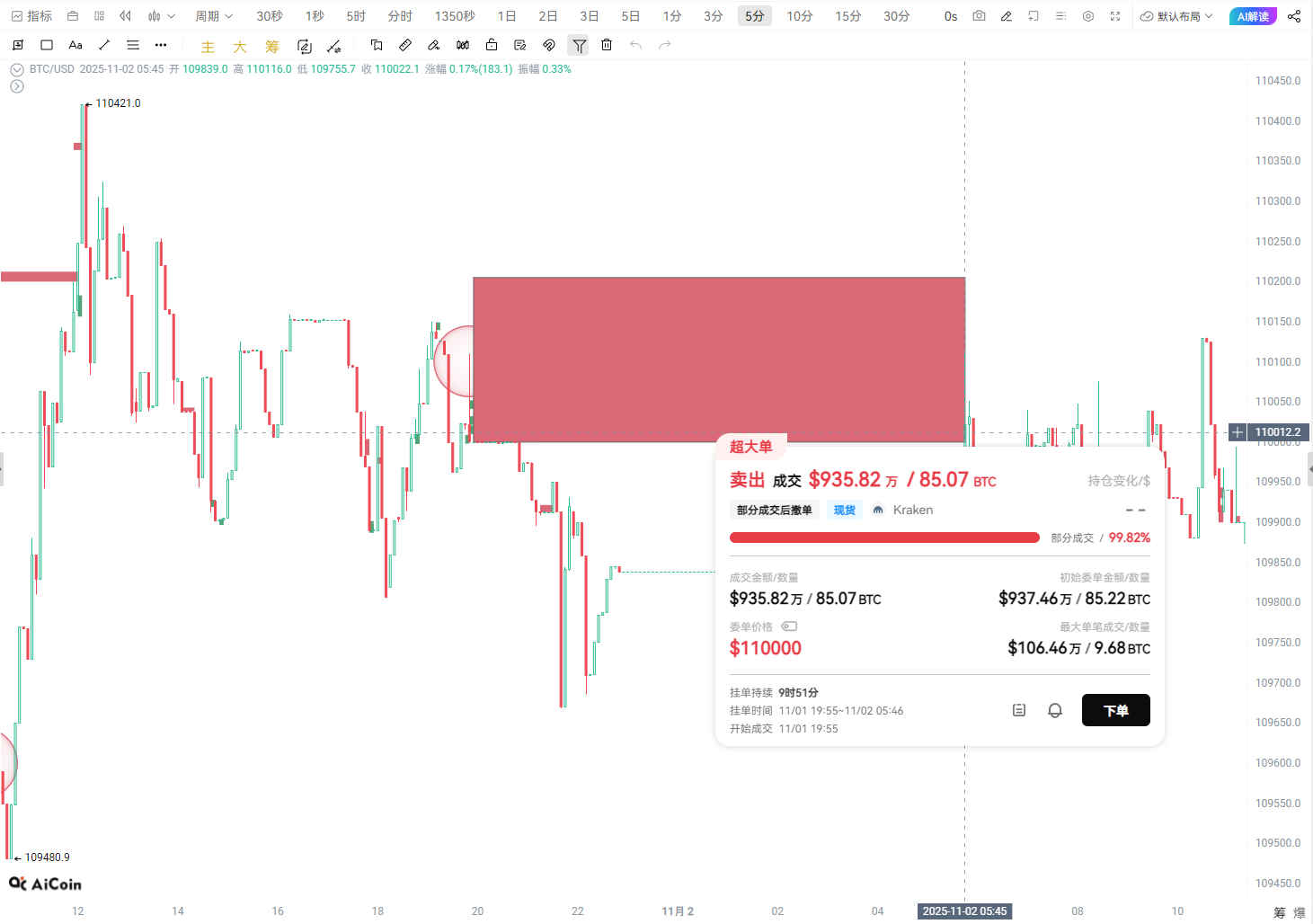

4. Casos concretos de ballenas salen a la luz

Además de la acción colectiva de los holders a largo plazo, los movimientos de algunas “ballenas antiguas” han impactado fuertemente en el sentimiento del mercado.

● El caso más emblemático es el de una ballena que mantuvo bitcoin durante más de 14 años y, con la ayuda de Galaxy Digital, vendió de una sola vez 80.000 BTC a finales de julio de 2025. Parte de la operación se realizó en exchanges y parte OTC.

Según fuentes cercanas, esta venta formó parte de una “estrategia de herencia” del cliente, destinada a evitar los elevados impuestos sucesorios de Estados Unidos. La noticia generó preocupación sobre una posible salida masiva de los holders históricos.

II. Causas de la caída: doble presión macro y micro

La caída actual del mercado es resultado de la combinación del entorno macroeconómico y la estructura interna del mercado, formando una típica “doble matanza de Davis”.

1. Contexto macro: la marea de liquidez se retira

● El giro en la política monetaria de la Reserva Federal es el factor clave. Para combatir la inflación persistente, la Fed pasó de “pausar subas de tasas” a principios de 2025 a “discutir subas de tasas”, manteniendo el ajuste cuantitativo. Esto drenó liquidez de los mercados globales, afectando primero a los activos de riesgo.

● “Solo cuando baja la marea se sabe quién nadaba desnudo”. Esta frase de Warren Buffett describe perfectamente el contexto actual. El índice dólar se fortaleció gracias a los sólidos datos económicos de EE.UU., provocando el regreso de capitales desde criptomonedas y otros activos de riesgo hacia Estados Unidos.

● Los riesgos geopolíticos tampoco pueden ignorarse. La escalada de tensiones comerciales entre China y EE.UU. y otras incertidumbres han reforzado el apetito por activos seguros como el efectivo.

2. Razones micro: ventas de ballenas y liquidaciones apalancadas

Dentro del mercado, el efecto demostración de las ballenas y la reacción en cadena de posiciones apalancadas han generado un círculo vicioso.

● Además de la acción colectiva de los holders a largo plazo, el trading apalancado jugó un rol de “acelerador” durante la caída. Según plataformas de monitoreo on-chain como Lookonchain, varias ballenas conocidas por su “alta tasa de éxito” han sufrido grandes pérdidas no realizadas en operaciones recientes.

● Por ejemplo, la ballena de la dirección “0xc2a3…” fue liquidada por operar en largo con apalancamiento x40, perdiendo 6,3 millones de dólares. Estas liquidaciones en cadena intensifican la presión vendedora, generando una “espiral de muerte” de caída-liquidación-más caída.

III. Leyes históricas: ¿se está reescribiendo el ciclo?

El mercado cripto siempre ha tenido la teoría del “ciclo de cuatro años”, pero este ciclo es especialmente complejo por sus cambios estructurales.

Fuente: AiCoin

1. Lecciones de los ciclos históricos

Mirando hacia atrás, cada ciclo tuvo sus propios motores y causas de finalización.

● El ciclo 2013-2016 ganó atención por la crisis de Chipre y terminó con el colapso de Mt.Gox;

● El ciclo 2016-2019 alcanzó su pico por la fiebre de las ICO y entró en bear market tras la represión regulatoria;

● El ciclo 2019-2022 marcó máximos históricos por la “gran liquidez” de los bancos centrales, y luego se desplomó por las subas agresivas de tasas de la Fed y los colapsos de LUNA/FTX.

2. Diferencias fundamentales de este ciclo

La diferencia clave de este ciclo es que las instituciones, a través de los ETF, se han convertido en uno de los actores principales. El ingreso de gigantes financieros tradicionales como BlackRock y Fidelity cambió el modelo anterior, dominado por minoristas y el relato del halving.

● Jacob Smyth, socio gerente del fondo cripto APE Capital, afirma: “Estamos presenciando un cambio estructural fundamental en el mercado. El guion tradicional del ‘ciclo de cuatro años’ puede haber sido reescrito; bitcoin está pasando de ser un activo marginal a una opción de inversión mainstream”.

IV. Búsqueda del fondo: cuatro señales clave

Aunque no se puede predecir el fondo absoluto, podemos evaluar si el mercado está en zona de piso a través de los siguientes indicadores.

1. “Fondo de política” en la liquidez macro

● Seguir de cerca la política monetaria de la Fed. Las señales clave incluyen: la Fed deteniendo oficialmente el QT y la reanudación del gasto fiscal tras el fin del shutdown del gobierno de EE.UU. Estos serán los catalizadores más directos para un rebote del mercado. Actualmente, el QT de la Fed se ha desacelerado mucho y el tamaño del balance está en el límite del rango objetivo. Cualquier giro dovish podría ser la oportunidad para el rebote.

2. Fundamentos on-chain: la oferta de stablecoins como indicador adelantado

● La historia muestra que cuando la oferta de las principales stablecoins (como USDT, USDC) vuelve a crecer de manera estable, el mercado tiene suficiente “munición” para entrar. Según CryptoQuant, aunque el mercado cae, la oferta de stablecoins sigue en tendencia alcista. Esto es una señal de resiliencia.

3. Sentimiento de mercado en “miedo extremo”

● Cuando el “índice de miedo y codicia” permanece en zona de “miedo extremo” y los medios y comunidades discuten mayoritariamente el “fin del bull market”, suele indicar un pesimismo excesivo y que el fondo se está gestando.

4. Disminución de la presión vendedora de holders a largo plazo

● Cuando los datos on-chain muestran que la velocidad de venta de los LTH se desacelera notablemente o se detiene, y vuelven a acumular, será una señal positiva fuerte. Por ahora, las ventas continúan pero a menor ritmo; hay que seguir observando.

V. Opiniones de mercado y perspectivas futuras

● Li Ming, estratega jefe de Quantum Capital, opina: “Esto no es el fin del ciclo, sino un cambio de ciclo. El traspaso de bitcoins de los LTH a los ETF es un proceso de consolidación de las bases del mercado. Cuando la presión macro se alivie, la próxima subida impulsada por capital regulado será más saludable”.

● Sarah Chen, analista de la firma on-chain ByteTree, señala: “Los datos muestran que, aunque el precio cae, la oferta de stablecoins sigue aumentando lentamente, lo que indica que el capital externo no ha salido del todo y espera el momento adecuado. El verdadero riesgo sería un ajuste macro más duro de lo esperado”.

● WhaleWatcher, observador anónimo de ballenas, advierte: “La ballena que vendió 80.000 BTC es solo el comienzo. He detectado movimientos leves y de prueba en varias ‘direcciones antiguas’. Si actúan en conjunto, el fondo podría ser más profundo de lo que imaginamos”.

● El sentimiento general del mercado está pasando de la expectativa al pánico. Los inversores temen la incertidumbre macro y posibles ventas adicionales de ballenas; el FOMO ha desaparecido por completo.

● Para los inversores, en esta etapa es más importante seguir de cerca la evolución de las señales clave mencionadas y gestionar el riesgo, que intentar predecir el precio. La historia muestra que cada gran cambio de manos sienta las bases para el próximo bull market; solo que esta vez, los que compran no son minoristas, sino BlackRock y Fidelity.