Pulso del Mercado de BTC: Semana 38

Durante la última semana, el mercado logró recuperarse hasta los $116k ante la expectativa de un recorte de tasas por parte de la Fed, pero ahora enfrenta una renovada presión de venta.

Resumen

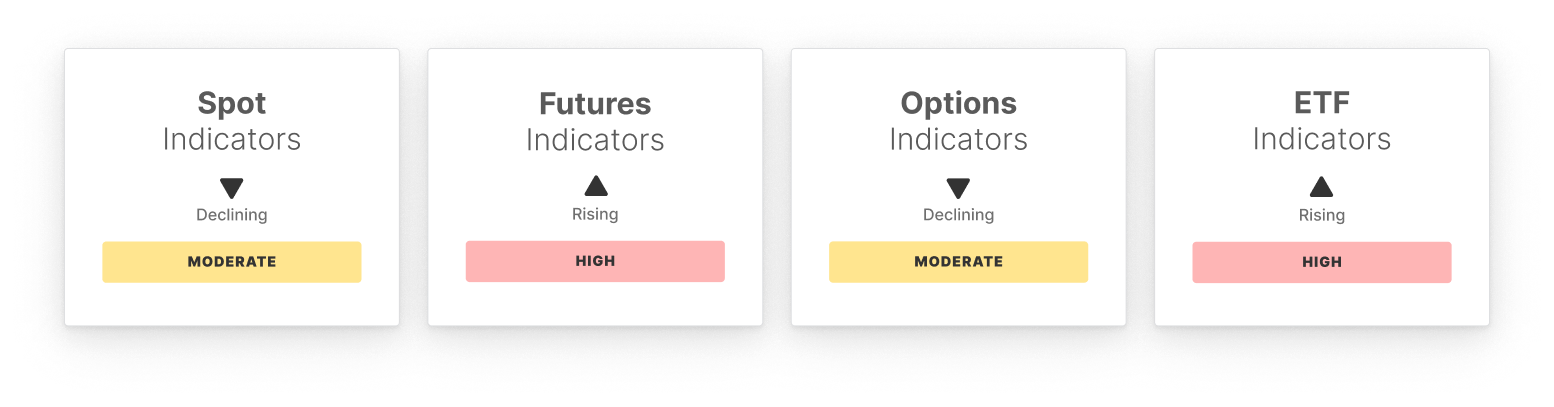

En el mercado spot, el RSI se disparó hacia territorio de sobrecompra, mientras que el CVD se debilitó y los volúmenes se mantuvieron estables, reflejando un fuerte impulso pero una convicción limitada a medida que los vendedores presionaban ante la fortaleza.

El mercado de futuros mostró una participación elevada, con un aumento en el open interest y un pico en el CVD perpetuo debido a flujos agresivos del lado comprador. Sin embargo, un financiamiento más suave destacó una menor demanda de posiciones largas, lo que sugiere que el apalancamiento sigue activo pero el sentimiento se está inclinando hacia la cautela.

En el mercado de opciones, el open interest creció, pero los spreads de volatilidad cayeron por debajo del rango y el skew disminuyó drásticamente, lo que apunta a una reducción en las coberturas y un tono más complaciente. Los traders parecen menos defensivos, aunque esto aumenta el riesgo de sorpresas si la volatilidad reaparece.

Los flujos hacia los ETFs spot de Estados Unidos se fortalecieron significativamente, con entradas netas muy por encima del rango y volúmenes de negociación estables, señalando una robusta demanda institucional. El ETF MVRV subió, manteniendo a los holders en ganancias y reforzando el optimismo cauteloso de los inversores de TradFi.

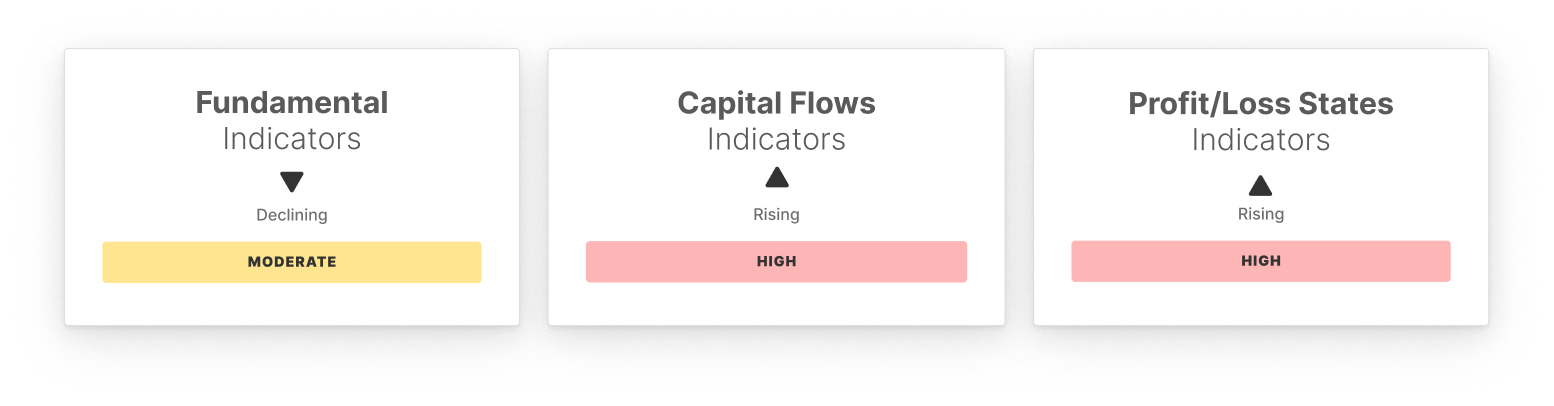

Los fundamentos on-chain fueron mixtos, con las direcciones acercándose a mínimos del ciclo, pero el volumen de transferencias aumentando, lo que sugiere flujos de capital renovados a pesar de una actividad de usuarios más tranquila. Las comisiones bajaron, subrayando una menor demanda de espacio en bloque y una presión especulativa contenida.

Los flujos de capital señalaron equilibrio, con el cambio en el realized cap estable, la relación STH/LTH subiendo levemente y la proporción de capital caliente aumentando, mostrando una presencia especulativa moderada pero una estructura subyacente estable.

Las métricas de rentabilidad mejoraron, con el suministro en ganancia, el NUPL y el realized P/L en alza. Esto destaca una rentabilidad generalizada de los inversores y un sentimiento más fuerte, aunque la realización de ganancias elevada aumenta el riesgo de agotamiento de la demanda.

En resumen, el mercado se benefició de un impulso impulsado por factores macro, con entradas en ETFs y acumulación en futuros apoyando la recuperación. Sin embargo, el debilitamiento de los flujos spot, el financiamiento más suave y el aumento en la toma de ganancias apuntan a una presión de venta emergente. El sentimiento está mejorando, pero la fragilidad persiste, dejando a Bitcoin vulnerable si la demanda no se sostiene.

Indicadores Off-Chain

Indicadores On-Chain

¡No te lo pierdas!

Inteligencia de mercado inteligente, directo a tu correo.

Suscribite ahoraPor favor, leé nuestro Aviso de Transparencia al utilizar datos de exchanges.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Divergencia de políticas entre EE.UU. y Japón: ¿El aumento del 80% en la tasa de interés de Japón provoca un cambio en los flujos de fondos del mercado global?

Suba de las tasas de interés en Japón, recorte de tasas por parte de la Fed y fin de la reducción del balance: ¿hacia dónde fluirá el capital global?

La importante actualización de Ethereum para 2025 se ha completado: la red principal ahora es más rápida y barata.

El 4 de diciembre, la segunda gran actualización de Ethereum de este año, Fusaka (correspondiente al Epoch 411392), se activó oficialmente en la red principal de Ethereum.

Solana y Base sellan un poderoso puente de Chainlink para mover liquidez

La tendencia bajista de XRP encuentra soporte mientras aparece una divergencia alcista