Pulso del Mercado BTC: Semana 36

Bitcoin retrocedió hasta $107K, poniendo a prueba el costo base de los holders a corto plazo, un nivel clave para el sentimiento del mercado. El último informe de Market Pulse destaca condiciones de spot sobrevendidas, posiciones cautelosas en futuros, nuevas entradas de fondos en los ETF y una actividad on-chain débil, lo que indica que la fragilidad persiste.

Resumen

Con el precio alejándose aún más del ATH hasta los $107k, el mercado ahora se encuentra en la base de costo de los holders de corto plazo. Este nivel clave históricamente ha funcionado como un campo de batalla entre compradores y vendedores, haciendo que la posición actual sea especialmente crítica para el sentimiento a corto plazo.

En el mercado spot, el impulso se debilitó aún más ya que el RSI cayó a territorio de sobreventa, mientras que los volúmenes de negociación disminuyeron, reflejando una convicción menguante. El CVD spot mostró una presión de venta en descenso, insinuando una estabilización tentativa, pero en general las señales apuntan a una demanda frágil.

El mercado de futuros reveló una postura cautelosa. El interés abierto se contrajo, los pagos de financiamiento disminuyeron y el CVD perpetuo mejoró levemente, lo que sugiere una reducción del apalancamiento y un apetito alcista en retroceso. Los traders parecen menos dispuestos a asumir riesgos, subrayando una postura defensiva tras la reciente volatilidad.

En el mercado de opciones, la participación se contrajo a medida que el interés abierto cayó, mientras que los spreads de volatilidad se estrecharon, lo que apunta a complacencia. Sin embargo, el skew de 25-delta se disparó por encima de los extremos históricos, destacando una fuerte demanda de protección a la baja y reforzando una inclinación defensiva entre los operadores de opciones.

Los flujos a través de los ETFs spot estadounidenses mostraron señales mixtas. Los flujos netos volvieron a territorio positivo con entradas, pero los volúmenes de negociación se contrajeron y las ratios MVRV disminuyeron, lo que indica un comportamiento cauteloso de toma de ganancias. El interés institucional sigue presente pero es mucho más selectivo tras la reciente debilidad del precio.

En el lado de la demanda on-chain, las direcciones activas y las comisiones permanecen bajas, señalando una actividad orgánica débil, aunque los volúmenes de transferencia se dispararon a medida que grandes entidades se reposicionaron en medio de la volatilidad. Esta divergencia resalta la baja participación minorista, compensada por movimientos estratégicos de jugadores más grandes.

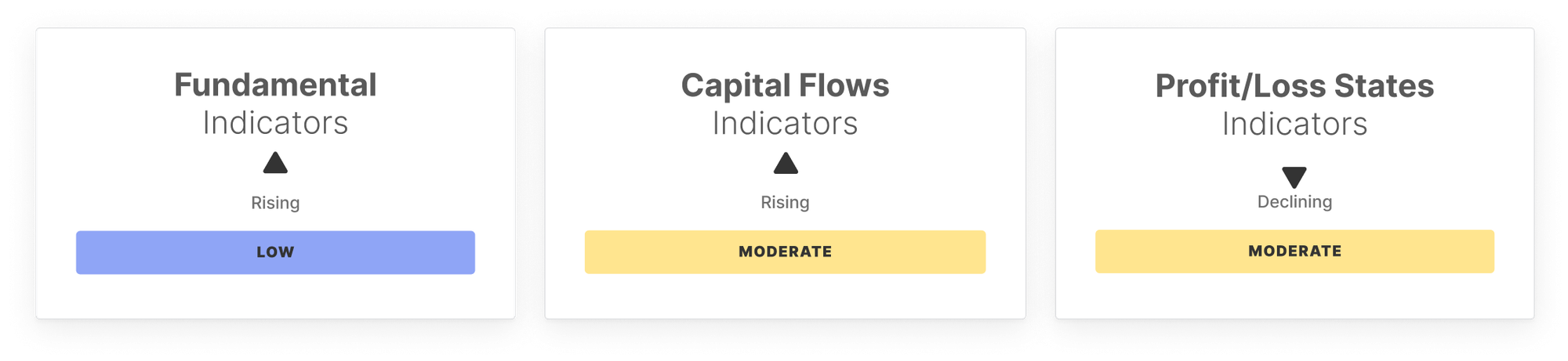

Las métricas de flujo de capital sugirieron una convicción en enfriamiento. Las entradas de Realized Cap se desaceleraron, el Hot Capital Share presionó su límite superior y la relación de suministro STH/LTH aumentó, reflejando una mayor actividad especulativa pero un soporte frágil por parte de los holders de largo plazo.

Los estados de ganancia y pérdida se debilitaron notablemente. El porcentaje de suministro en ganancia disminuyó, el NUPL se acercó a territorio de pérdida y el P/L realizado se estabilizó en equilibrio. En conjunto, estas tendencias confirman la disminución de ganancias no realizadas, una convicción frágil y una postura cautelosa en toda la base de inversores.

En resumen, la estructura del mercado sigue siendo frágil, con presiones bajistas dominando en los mercados spot, de futuros y en métricas on-chain. Las entradas a los ETF proporcionaron un colchón temporal, pero la contracción de volúmenes y la rentabilidad decreciente resaltan la falta de convicción. Si bien son posibles rebotes a corto plazo, el sentimiento general sigue siendo defensivo, con riesgos inclinados hacia una mayor consolidación a menos que resurja una demanda más fuerte.

Indicadores Off-Chain

Indicadores On-Chain

¡No te lo pierdas!

Inteligencia de mercado inteligente, directo a tu casilla de correo.

Suscribite ahoraDescargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Meta evalúa recortes profundos en su unidad de metaverso mientras los tokens cripto del sector colapsan: informe

Reality Labs ha perdido más de 70 mil millones de dólares desde 2021, y Horizon Worlds sigue teniendo dificultades para crecer y mantener la participación de los usuarios. Los criptoactivos vinculados al metaverso se desplomaron desde sus máximos a principios de 2025, lo que indica que la narrativa del mundo virtual ha perdido en gran medida su impulso.

El Diario: Ethereum lanza Fusaka, Citadel provoca reacción negativa en DeFi, la policía arresta a dos hombres por asesinato vinculado a criptomonedas, y más

Ethereum activó su decimoséptima actualización importante, Fusaka, el miércoles por la noche, iniciando así un nuevo calendario de hard-forks dos veces al año y llegando apenas siete meses después de Pectra. Citadel Securities instó a la SEC a regular los protocolos DeFi como bolsas y agentes de bolsa, argumentando que exenciones generales fragmentarían la supervisión del mercado y debilitarían la protección de los inversores.

Los mercados cripto muestran una "fuerza silenciosa" mientras los saldos de bitcoin en exchanges alcanzan mínimos de varios años, según analistas

Bitcoin se ha mantenido por encima de los $93,000 mientras los saldos en exchanges caen hacia mínimos de varios años, lo que ajusta las condiciones de oferta. Ethereum superó los $3,200 gracias a fuertes flujos posteriores al Fusaka y a una renovada acumulación por parte de “shark wallets”. Analistas afirman que se está formando un entorno de liquidez netamente positivo por primera vez desde principios de 2022.

Aave profundiza la integración con CoW mediante swaps protegidos contra MEV y nuevos préstamos flash basados en intenciones

Aave Labs y CoW Swap han ampliado su asociación para impulsar todas las funciones de intercambio en Aave.com utilizando la red de solucionadores protegida contra MEV de CoW Protocol. La colaboración también presenta lo que describen como el primer producto de flash loans diseñado para infraestructura basada en intenciones, permitiendo una liquidez más eficiente y programable.