هناك قنبلة محتملة بقيمة 8 مليارات دولار في DeFi، وحتى الآن انفجر فقط 100 مليون دولار

انفجار Stream Finance والأزمة النظامية.

مديرو الصناديق، هذا الدور الذي كان يُوثق به في سوق الأسهم ثم تم تجريده من هالته، كان يحمل في فترات ازدهار سوق الأسهم الصينية أحلام الثروة لعدد لا يحصى من المستثمرين الأفراد.

في ذلك الوقت، كان الجميع يلاحق مديرو الصناديق خريجي الجامعات المرموقة وذوي السير الذاتية اللامعة، ويعتقدون أن الصناديق أقل خطورة وأكثر احترافية من التداول المباشر في الأسهم.

ومع ذلك، عندما ينخفض السوق، يدرك المستثمرون أن ما يسمى بـ"الاحترافية" لا يمكنها مقاومة المخاطر النظامية، والأسوأ من ذلك، أنهم يحصلون على رسوم الإدارة والمكافآت على الأداء، فإذا ربحوا فهو بفضل مهاراتهم، وإذا خسروا فالخسارة تقع على المستثمرين.

اليوم، عندما يأتي دور "مدير الصندوق" إلى السلسلة باسم جديد "Curator" (المشرف)، تصبح الأمور أكثر خطورة. فهم لا يحتاجون لاجتياز أي اختبارات مؤهلة، ولا يخضعون لأي مراجعة من الجهات التنظيمية، ولا يحتاجون حتى للكشف عن هويتهم الحقيقية.

كل ما عليهم فعله هو إنشاء "خزينة" على بروتوكول DeFi، واستخدام عوائد سنوية مبالغ فيها كطُعم، لجذب مئات الملايين من الدولارات من الأموال. وأين تذهب هذه الأموال، وكيف تُستخدم، لا يعرف المستثمرون شيئًا عنها.

93 مليون دولار تتبخر

في 3 نوفمبر 2025، عندما أعلنت Stream Finance فجأة تعليق جميع عمليات الإيداع والسحب، بلغت العاصفة التي اجتاحت عالم DeFi ذروتها.

في اليوم التالي، أصدرت الإدارة بيانًا رسميًا: أحد مديري الصناديق الخارجيين تعرض لتصفية مراكزه خلال تقلبات السوق العنيفة في 11 أكتوبر، مما أدى إلى خسارة حوالي 93 مليون دولار من أصول الصندوق. وانخفض سعر العملة المستقرة الداخلية لـStream، xUSD، بشكل حاد، من 1 دولار إلى أدنى مستوى عند 0.43 دولار خلال ساعات قليلة.

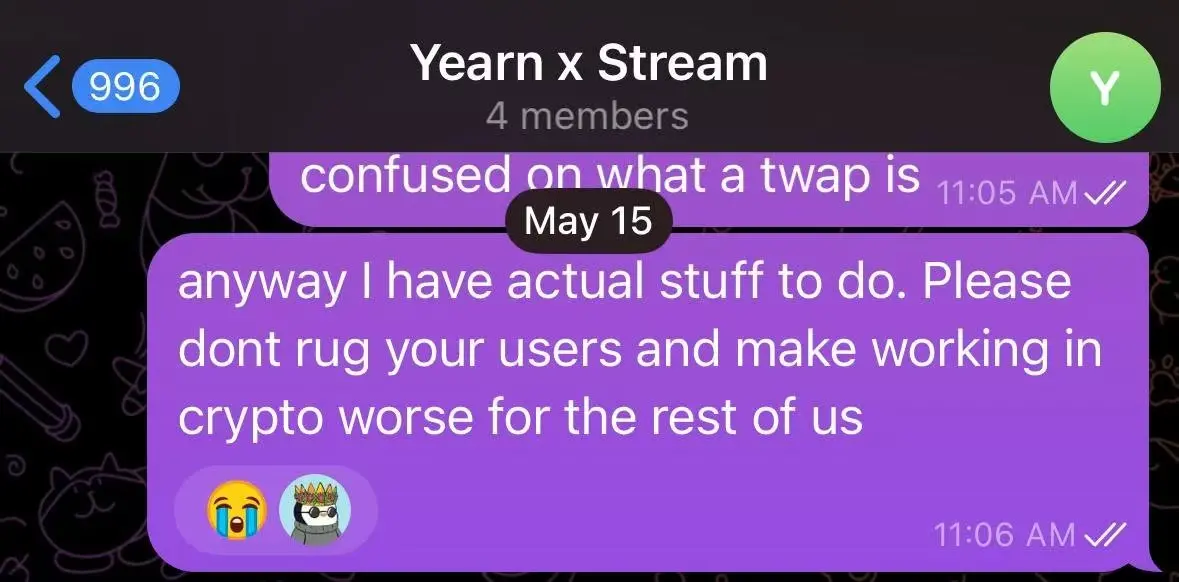

لم تكن هذه العاصفة بلا مقدمات. قبل 172 يومًا، كان مطور Yearn الأساسي Schlag قد حذر فريق Stream. وفي قلب العاصفة، قالها صراحة:

"يكفي أن تتحدث معهم مرة واحدة، وتستعرض Debank الخاص بهم لخمس دقائق، لتدرك أن النهاية ستكون سيئة."

حوار سابق بين Yearn Finance وStream Finance

في جوهرها، Stream Finance هي بروتوكول DeFi لتجميع العوائد، يسمح للمستخدمين بإيداع الأموال في خزائن يديرها ما يسمى بـ"المشرفون الخارجيون" (Curator) لتحقيق عوائد. ويدعي البروتوكول أنه يوزع الأموال على استراتيجيات متنوعة على السلسلة وخارجها لتحقيق الأرباح.

حدثت هذه الكارثة بسبب سببين رئيسيين: الأول أن المشرف استخدم أموال المستخدمين في تداولات خارج السلسلة غير شفافة وتعرض للتصفية في 11 أكتوبر؛ والثاني أن محللي السلسلة اكتشفوا أن Stream Finance استخدمت أيضًا إقراضًا متكررًا مع بروتوكول Elixir وعملة deUSD، حيث استخدمت رأس مال حقيقي صغير لرفع رافعة مالية عدة مرات. هذا النمط من "الوقوف على القدم اليسرى للوصول إلى السماء"، رغم أنه ليس السبب المباشر للخسائر، إلا أنه ضاعف بشكل كبير من المخاطر النظامية للبروتوكول ومهد الطريق لانهيارات متتالية لاحقة.

تسببت هاتان المشكلتان معًا في سلسلة من ردود الفعل الكارثية: تم تجميد 160 مليون دولار من أموال المستخدمين، وواجه النظام البيئي بأكمله مخاطر نظامية بقيمة 285 مليون دولار، ونتج عن بروتوكول Euler ديون معدومة بقيمة 137 مليون دولار، بينما كانت 65% من عملة deUSD الخاصة بـElixir مدعومة بأصول Stream، مما جعل 68 مليون دولار على حافة الانهيار.

فما هو إذًا هذا النمط من "Curator" الذي كشفه المطورون المخضرمون بسهولة، ومع ذلك جذب أكثر من 8 مليارات دولار من الأموال؟ وكيف دفع DeFi من مثالية الشفافية والثقة إلى هذه الأزمة النظامية؟

التحول القاتل في DeFi

لفهم جذور هذه الأزمة، يجب أن نعود إلى أصل DeFi.

البروتوكولات التقليدية مثل Aave وCompound، تكمن جاذبيتها الأساسية في مبدأ "القانون هو الكود". كل إيداع وكل قرض يجب أن يتبع القواعد المكتوبة في العقود الذكية، بشكل علني وشفاف وغير قابل للتغيير. يودع المستخدمون أموالهم في تجمع أموال عام ضخم، ويجب على المقترضين تقديم ضمانات زائدة للحصول على القروض.

تُدار العملية بالكامل بواسطة الخوارزميات، دون تدخل بشري، والمخاطر نظامية وقابلة للحساب، مثل ثغرات العقود الذكية أو مخاطر التصفية في ظروف السوق القصوى، لكنها ليست مخاطر بشرية من "مدير صندوق".

ومع ذلك، في هذا الدورة، اعتمدت بروتوكولات DeFi الجديدة مثل Morpho وEuler نمطًا جديدًا لإدارة الأموال من أجل تحقيق عوائد أعلى. فقد اعتبروا أن نموذج تجمع الأموال العام في Aave غير فعال، حيث يتم تجميد الكثير من الأموال دون تحقيق أقصى عائد.

لذا، قدموا "Curator" (المشرف المحترف). لم يعد المستخدمون يودعون أموالهم في تجمع موحد، بل يختارون خزائن يديرها مشرفون. يودع المستخدمون أموالهم في الخزائن، ويتولى المشرفون مسؤولية استثمار هذه الأموال وتحقيق العوائد.

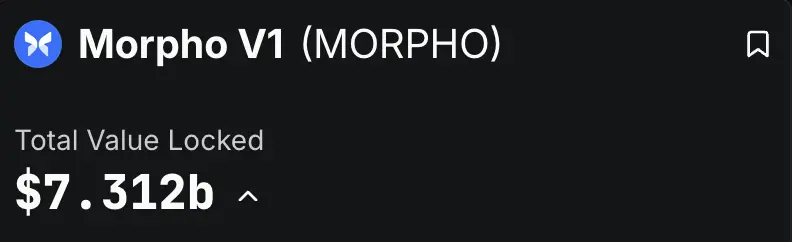

انتشر هذا النمط بسرعة مذهلة. ووفقًا لبيانات DeFiLlama، تجاوزت القيمة الإجمالية المقفلة في بروتوكولي Morpho وEuler وحدهما 8 مليارات دولار حتى الآن، حيث بلغت Morpho V1 وحدها 7.3 مليارات دولار، وEuler V2 حوالي 1.1 مليار دولار. هذا يعني أن أكثر من 8 مليارات دولار من الأموال الحقيقية تدار من قبل عدد كبير من المشرفين ذوي الخلفيات المختلفة.

يبدو هذا رائعًا: المحترفون يديرون الأموال، والمستخدمون يحصلون بسهولة على عوائد أعلى من Aave. لكن إذا أزلنا هذه القشرة الفاخرة لـ"إدارة الأموال على السلسلة"، نجد أن جوهرها يشبه إلى حد كبير P2P.

الخطر الأساسي في P2P كان أن المستخدمين العاديين كممولين لا يمكنهم تقييم الجدارة الائتمانية الحقيقية للطرف المقترض، وكان الوعد بعوائد عالية يخفي خلفه مخاطر تخلف عن السداد لا يمكن التنبؤ بها.

نمط Curator أعاد إنتاج هذا الخطر بدقة، فالبروتوكول نفسه مجرد منصة وساطة، وأموال المستخدمين تبدو وكأنها تذهب إلى مشرفين محترفين، لكنها في الواقع تذهب إلى صندوق أسود.

خذ Morpho كمثال، يمكن للمستخدمين على موقعه رؤية خزائن مختلفة يديرها مشرفون مختلفون، كل خزينة تعرض عائدًا سنويًا مغريًا ووصفًا مختصرًا للاستراتيجية.

على سبيل المثال، "Gauntlet" و"Steakhouse" في هذه الصورة هما مشرفا الخزائن المعنيين

كل ما على المستخدم فعله هو النقر على زر الإيداع ليضع أصوله مثل USDC في الخزينة. لكن المشكلة تكمن هنا: باستثناء الوصف الغامض للاستراتيجية والعائدات التاريخية المتقلبة، غالبًا لا يعرف المستخدمون شيئًا عن العمليات الداخلية للخزينة.

المعلومات الأساسية حول مخاطر الخزينة مخفية في صفحة "Risk" غير بارزة. وحتى إذا دخل المستخدم هذه الصفحة، فلن يرى سوى تفاصيل الحيازات، أما المعلومات الأساسية مثل نسبة الرافعة المالية والتعرض للمخاطر، فلا أثر لها.

حتى مشرف هذه الخزينة لم يقدم إفصاحًا عن المخاطر

من الصعب على المستخدمين عديمي الخبرة تقييم أمان الأصول الأساسية للخزينة

قال الرئيس التنفيذي لـMorpho، Paul Frambot: "Aave هو بنك، أما Morpho فهو البنية التحتية للبنك." لكن ما تعنيه هذه العبارة ضمنيًا هو أنهم يوفرون الأدوات فقط، أما "الأعمال المصرفية" الحقيقية، أي إدارة المخاطر وتخصيص الأموال، فقد تم تفويضها لهؤلاء المشرفين.

ما يسمى بـ"اللامركزية" يقتصر فقط على لحظة الإيداع والسحب، أما أهم مرحلة في دورة حياة الأصول، وهي إدارة المخاطر، فهي بالكامل في يد "مشرف" مجهول وغير مقيد.

بالفعل: "اللامركزية في الإيداع، المركزية في الإدارة".

كانت بروتوكولات DeFi التقليدية أكثر أمانًا لأنها استبعدت إلى أقصى حد متغير "الإنسان". أما نمط Curator في DeFi فقد أعاد أكبر وأخطر متغير، وهو الإنسان، إلى البلوكشين. عندما تحل الثقة محل الكود، وتتحول الشفافية إلى صندوق أسود، تنهار أسس أمان DeFi.

عندما يتواطأ "المشرف" مع البروتوكول

نمط Curator لم يفتح سوى صندوق باندورا، أما التواطؤ الضمني في المصالح بين البروتوكول والمشرفين فقد أطلق العنان للشيطان داخله.

عادة ما يكسب المشرفون من رسوم الإدارة والمكافآت على الأداء. هذا يمنحهم دافعًا قويًا لملاحقة استراتيجيات عالية المخاطر وعالية العائد. فالأموال أموال المستخدمين، وإذا خسروا فلا مسؤولية عليهم، أما إذا ربحوا، فالأرباح الكبيرة تذهب إلى جيوبهم.

هذه الآلية التحفيزية التي "تخصخص الأرباح وتعمم المخاطر" تكاد تكون مصممة خصيصًا للمخاطر الأخلاقية. كما انتقد مؤسس DeFiance Capital، Arthur، هذا النمط قائلاً: "إذا أخطأت، فهي أموالك. إذا أصبت، فهي أموالي."

والأسوأ من ذلك أن البروتوكول نفسه لا يلعب دور المنظم، بل يصبح شريكًا في هذه اللعبة الخطرة. فلكي يجذب TVL (القيمة الإجمالية المقفلة) في ظل المنافسة الشرسة، يحتاج البروتوكول إلى عوائد سنوية عالية لجذب المستخدمين. وهذه العوائد العالية يخلقها المشرفون الذين يتبعون استراتيجيات جريئة.

لذا، لا يكتفي البروتوكول بغض الطرف عن سلوكيات المشرفين الخطرة، بل قد يشجعهم أو يتعاون معهم لفتح خزائن ذات عوائد عالية كوسيلة تسويقية.

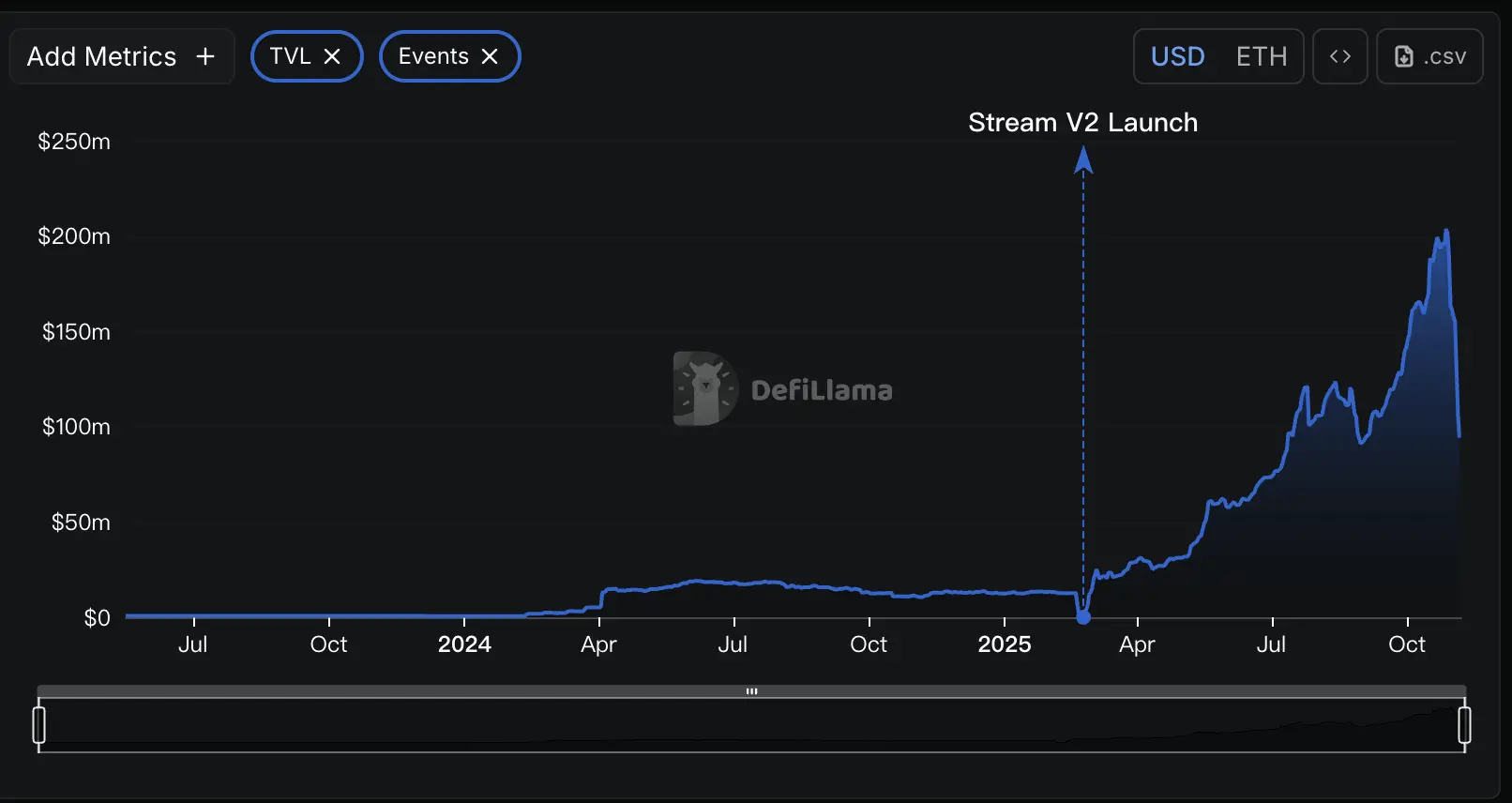

Stream Finance مثال نموذجي على هذه العمليات غير الشفافة. وفقًا لتحليل بيانات السلسلة، تدعي Stream أن لديها TVL بقيمة 500 مليون دولار، لكن بيانات DeFillama تظهر أن TVL لم تتجاوز 200 مليون في أفضل حالاتها، ما يعني أن أكثر من ثلاثة أخماس أموال المستخدمين ذهبت إلى استراتيجيات خارج السلسلة يديرها متداولون غامضون، بعيدًا عن الشفافية التي يجب أن يتمتع بها DeFi.

بيان آخر من بروتوكول Curator، RE7 Labs، بعد انفجار Stream، كشف هذا التواطؤ بوضوح. فقد اعترفوا بأنهم حددوا "مخاطر الطرف المقابل المركزي" خلال العناية الواجبة قبل إدراج عملة xUSD الخاصة بـStream، لكنهم قرروا إدراجها وإنشاء تجمع إقراض مستقل لها بسبب "الطلب الكبير من المستخدمين والشبكة". أي أنهم اختاروا الرقص مع المخاطر من أجل الشعبية والاهتمام.

عندما يصبح البروتوكول نفسه مروجًا ومستفيدًا من الاستراتيجيات عالية المخاطر، تصبح مراجعة المخاطر مجرد حبر على ورق. ما يراه المستخدمون لم يعد تحذيرًا حقيقيًا من المخاطر، بل خدعة تسويقية مدبرة بعناية. يتم إقناعهم بأن العوائد السنوية ذات الرقمين أو الثلاثة أرقام هي سحر DeFi، دون أن يدركوا أن خلفها فخ يؤدي إلى الهاوية.

سقوط أحجار الدومينو

في 11 أكتوبر 2025، شهد سوق العملات المشفرة مجزرة. في غضون 24 ساعة فقط، بلغت التصفية على مستوى الشبكة ما يقارب 20 مليار دولار، وأدت هذه التصفية إلى أزمة سيولة ومخاطر خفية تنتقل إلى نظام DeFi بأكمله.

تشير التحليلات على تويتر إلى أن العديد من مشرفي بروتوكولات DeFi سعوا وراء العوائد من خلال استراتيجية عالية المخاطر خارج السلسلة: "بيع التقلب" (Selling Volatility).

جوهر هذه الاستراتيجية هو المراهنة على استقرار السوق، فطالما بقي السوق هادئًا، يمكنهم جني الأرباح باستمرار، لكن إذا حدثت تقلبات عنيفة، قد يخسرون كل شيء. وانهيار السوق في 11 أكتوبر كان الشرارة التي فجرت هذه القنبلة.

كانت Stream Finance أول حجر دومينو مهم يسقط في هذه الكارثة. وأكدت الإدارة لاحقًا أن أحد مديري الصناديق الخارجيين تعرض لتصفية مراكزه خلال تقلبات السوق العنيفة في 11 أكتوبر، مما أدى إلى خسارة حوالي 93 مليون دولار من أصول الصندوق. ورغم عدم الكشف عن الاستراتيجية المستخدمة، تشير التحليلات إلى تداول المشتقات عالية المخاطر.

لكن هذه كانت مجرد بداية الكارثة. نظرًا لاستخدام رموز Stream مثل xUSD وxBTC كضمان وأصول في بروتوكولات DeFi، أدى انهيارها إلى سلسلة من ردود الفعل في جميع أنحاء الصناعة.

وفقًا لتحليل أولي من مؤسسة Yields and More للأبحاث في DeFi، بلغت الديون المباشرة المتعلقة بـStream حوالي 285 مليون دولار، وكشفت شبكة ضخمة من العدوى المالية: أكبر المتضررين كان بروتوكول Elixir، الذي أقرض 68 مليون دولار من USDC لـStream، وهو ما يمثل 65% من احتياطي عملة deUSD المستقرة الخاصة به.

RE7 Labs، الشريك السابق، أصبح الآن ضحية أيضًا. فقد واجهت خزائنه في عدة بروتوكولات إقراض مخاطر ديون معدومة بملايين الدولارات بسبب قبول xUSD وأصول Elixir كضمان.

وانتشرت العدوى بشكل أوسع عبر مسارات "إعادة الضمان" المعقدة، حيث تم رهن رموز Stream في بروتوكولات إقراض رئيسية مثل Euler وSilo وMorpho، وهذه البروتوكولات متداخلة مع بروتوكولات أخرى. انهيار عقدة واحدة ينتقل بسرعة عبر هذه الشبكة المالية المعقدة إلى النظام بأكمله.

القنبلة الموقوتة التي زرعتها تصفية 11 أكتوبر لم تقتصر على Stream Finance وحدها. كما حذرت Yields and More: "خريطة المخاطر هذه لا تزال غير مكتملة، ونتوقع اكتشاف المزيد من تجمعات السيولة والبروتوكولات المتضررة."

واجه بروتوكول آخر، Stables Labs وعملته المستقرة USDX، مؤخرًا وضعًا مشابهًا وتعرض لتساؤلات من المجتمع.

كشفت مشاكل مثل Stream Finance عن العيوب القاتلة في نمط Ce-DeFi: عندما تغيب الشفافية ويتركز النفوذ في أيدي قلة، تصبح أموال المستخدمين رهينة لنزاهة المشروع، دون وجود قيود تقنية أو تنظيمية فعالة.

أنت... هو ذلك العائد

من بنك Aave الشفاف على السلسلة إلى صندوق Stream Finance الأسود لإدارة الأصول، شهد DeFi تطورًا قاتلًا في بضع سنوات فقط.

عندما يتحول حلم "اللامركزية" إلى احتفال بـ"غياب التنظيم"، وتخفي رواية "الإدارة الاحترافية" واقع غياب الشفافية في إدارة الأموال، نحصل، كما قال مطور Yearn Schlag، ليس على نظام مالي أفضل، بل على "قطاع مصرفي أسوأ".

أعمق درس في هذه الأزمة هو أنه يجب علينا إعادة تقييم القيمة الأساسية لـDeFi: الشفافية أهم بكثير من مجرد شعار اللامركزية.

نظام لامركزي غير شفاف أخطر بكثير من نظام مركزي خاضع للتنظيم. لأنه لا يملك ضمانات الثقة المؤسسية والقيود القانونية، ولا آليات التوازن المفتوحة والقابلة للتحقق التي يجب أن تتوفر في النظام اللامركزي.

قال Matt Hougan، كبير مسؤولي الاستثمار في Bitwise، مقولة شهيرة لكل مستثمري عالم التشفير: "لا يوجد في السوق عائد سنوي من رقمين بلا مخاطر."

لكل مستثمر يجذبه العائد السنوي المرتفع، يجب أن يسأل نفسه قبل النقر على زر "الإيداع" في المرة القادمة:

هل تفهم حقًا من أين يأتي هذا العائد؟ إذا لم تفهم، فأنت... هو ذلك العائد.

رابط المقال الأصلي

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

قامت DTCC و JPMorgan بتحديد الجدول الزمني على السلسلة، لكن التجربة تعتمد على زر "التراجع" المثير للجدل

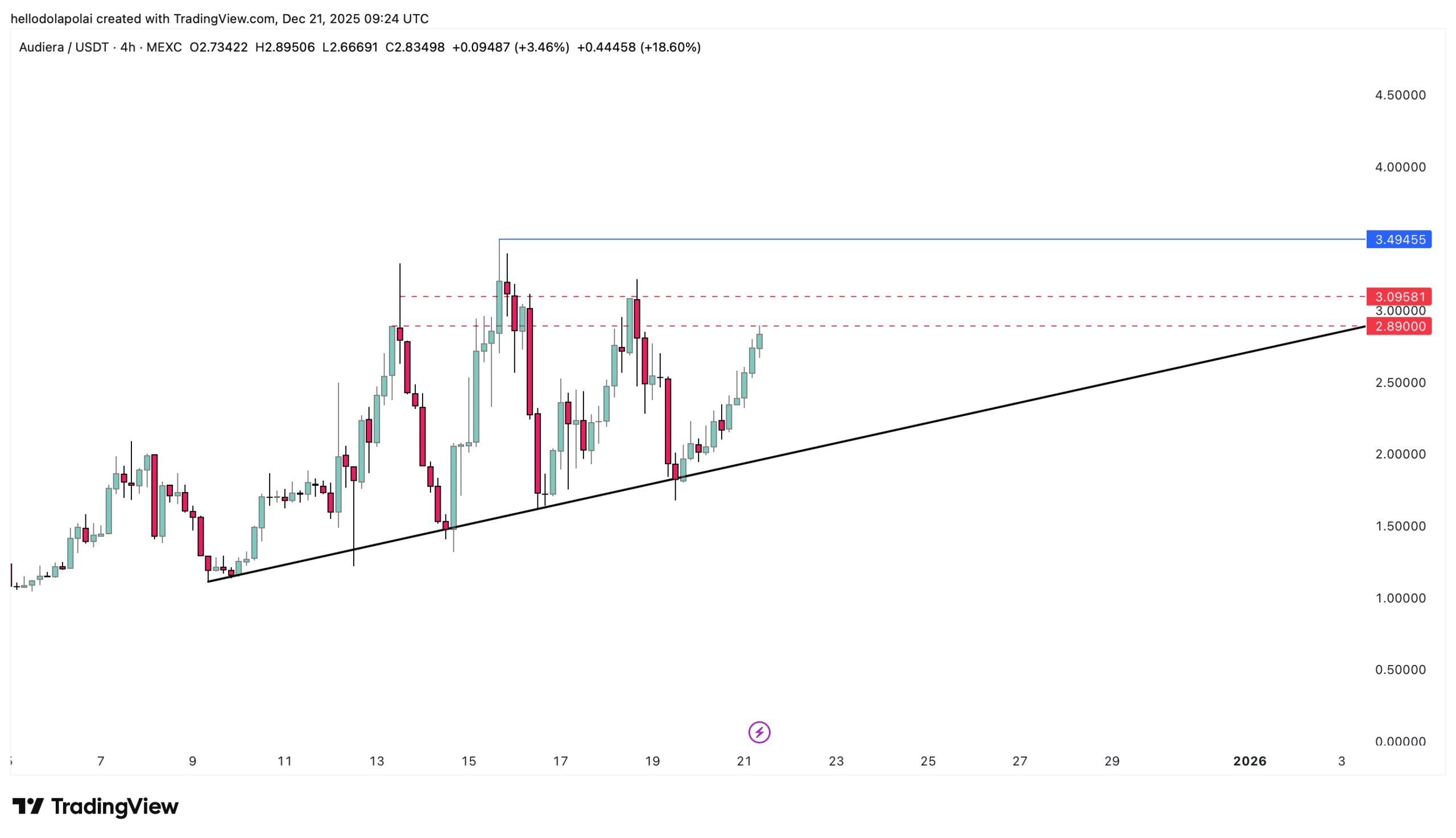

BEAT تزداد سخونة، وترتفع بنسبة 30%! مستوى رئيسي يقف قبل أعلى مستوى تاريخي لـ Audiera

Trending news

المزيدقامت DTCC و JPMorgan بتحديد الجدول الزمني على السلسلة، لكن التجربة تعتمد على زر "التراجع" المثير للجدل

تقرير Bitget اليومي (22 ديسمبر) | مجلس النواب الأمريكي يخطط لتوفير ملاذ ضريبي آمن للعملات المستقرة وعمليات Staking للأصول الرقمية؛ هذا الأسبوع ستشهد رموز H وXPL وSOON عمليات فتح قفل كبيرة؛ مؤشر القوة النسبية (RSI) لـ BTC يقترب من أدنى مستوى له منذ 3 سنوات