هل ستصبح MicroStrategy أكبر فقاعة في البيتكوين؟ من 638,000 BTC إلى حقيقة المخاطر النظامية المحتملة

منذ عام 2020، بدأت MicroStrategy تدريجيًا في تحويل نفسها من شركة برمجيات إلى أكبر جهة مؤسسية حاملة للبيتكوين في العالم. حتى الآن، بلغت حيازتها 638,460 بيتكوين، أي ما يقارب 3% من إجمالي المعروض المتداول عالميًا.

في نظر العامة، يبدو هذا وكأنه أقوى تعبير عن الإيمان والدعم للبيتكوين؛ ومع ذلك، بعد دراسة هيكلها التمويلي ومنطق السوق بعمق، يجب أن نعترف: ربما تكون هذه الشركة أيضًا أكبر نقطة خطر محتملة في سوق البيتكوين.

من شركة برمجيات إلى "صندوق بيتكوين"

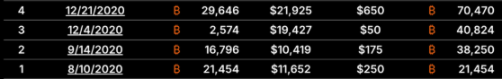

بدأت MicroStrategy في شراء البيتكوين عام 2020، حين وصف الرئيس التنفيذي Michael Saylor البيتكوين بأنه "ذهب رقمي".

ومنذ ذلك الحين، جمعت الشركة أكثر من 8 مليارات دولار عبر إصدار السندات والأسهم وغيرها من الوسائل، واستمرت في زيادة حيازتها من البيتكوين.

متوسط تكلفة حيازتها يقارب 73,000 دولار لكل بيتكوين، وهو أعلى من سعر السوق الحالي.

في جوهر الأمر، لم تعد MicroStrategy شركة برمجيات تقليدية، بل أصبحت صندوق بيتكوين عالي الرافعة المالية.

سعر السهم وفقاعة الإيمان

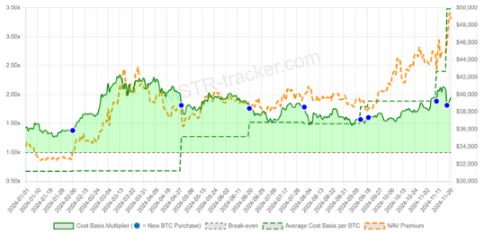

قبل ظهور البيتكوين ETF، أصبحت أسهم MicroStrategy (MSTR) لفترة من الزمن قناة بديلة للمستثمرين للحصول على تعرض للبيتكوين:

عندما يشتري المستثمرون أسهم MSTR، فإنهم يراهنون بشكل غير مباشر على البيتكوين.

ظل سعر السهم لفترة طويلة أعلى من صافي قيمة البيتكوين التي تحتفظ بها الشركة (NAV)، مع علاوة وصلت إلى 2–3 أضعاف.

وجود هذه العلاوة يعتمد بالكامل على ثقة السوق وحماسه تجاه Saylor، وليس على أساسيات الشركة.

بمجرد أن تهتز ثقة السوق، ستتبخر علاوة سعر السهم، وستتوقف قنوات إعادة التمويل لـ MicroStrategy على الفور.

مخاطر التركيز ومفارقة روح البيتكوين

القيمة الأساسية للبيتكوين تكمن في اللامركزية، لكن MicroStrategy تسيطر بمفردها على ما يقارب 3% من المعروض.

هذا الخطر المتمثل في التركيز يعني: إذا اضطرت الشركة للبيع بسبب الديون أو ضغوط التشغيل، سيواجه السوق صدمة نظامية.

"إذا كانت MicroStrategy يمكن أن تبيع، فمن الذي لن يبيع؟" هذا الخوف قد يطلق سلسلة من ردود الفعل، شبيهة بانهيار Mt.Gox أو 3AC.

الرافعة المالية والعد التنازلي

تعتمد معظم مشتريات MicroStrategy للبيتكوين على تدوير الديون وتمويل الأسهم:

ومع استحقاق الديون تدريجيًا بعد عام 2026، ستواجه الشركة ضغوط سداد ضخمة.

إذا لم يعد سوق رأس المال يدعم إصدار أسهم جديدة لجمع الأموال، فسيكون بيع البيتكوين هو الخيار الوحيد تقريبًا.

وبمجرد بدء التصفية، قد تؤدي صدمة بيع 638,000 بيتكوين إلى سحق سيولة السوق مباشرة وإثارة حالة من الذعر المتسلسل.

الخلاصة

تكشف قصة MicroStrategy عن مفارقة في سوق العملات المشفرة:

استمرارها في الشراء منح البيتكوين شرعية مؤسسية وسرّع من تبنيها عالميًا؛

لكن في الوقت ذاته، أصبحت أكبر خطر تركيز في النظام بأكمله.

اليوم، الجميع يصفق لمشتريات MicroStrategy، لكن في الوقت نفسه، الجميع قلق من سؤال واحد: عندما تتوقف عن الشراء، أو حتى تبدأ في البيع، هل ستصبح البجعة السوداء التي تقضي على السوق؟

قد يظل مستقبل البيتكوين مشرقًا، لكن يجب أن نعترف: MicroStrategy ليست المنقذ الأبدي، وقد تكون أيضًا نقطة تفجير الأزمة القادمة.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

تحليل أسعار العملات المشفرة 11-6: BITCOIN: BTC، ETHEREUM: ETH، SOLANA: SOL، POLKADOT: DOT، OPTIMISM: OP

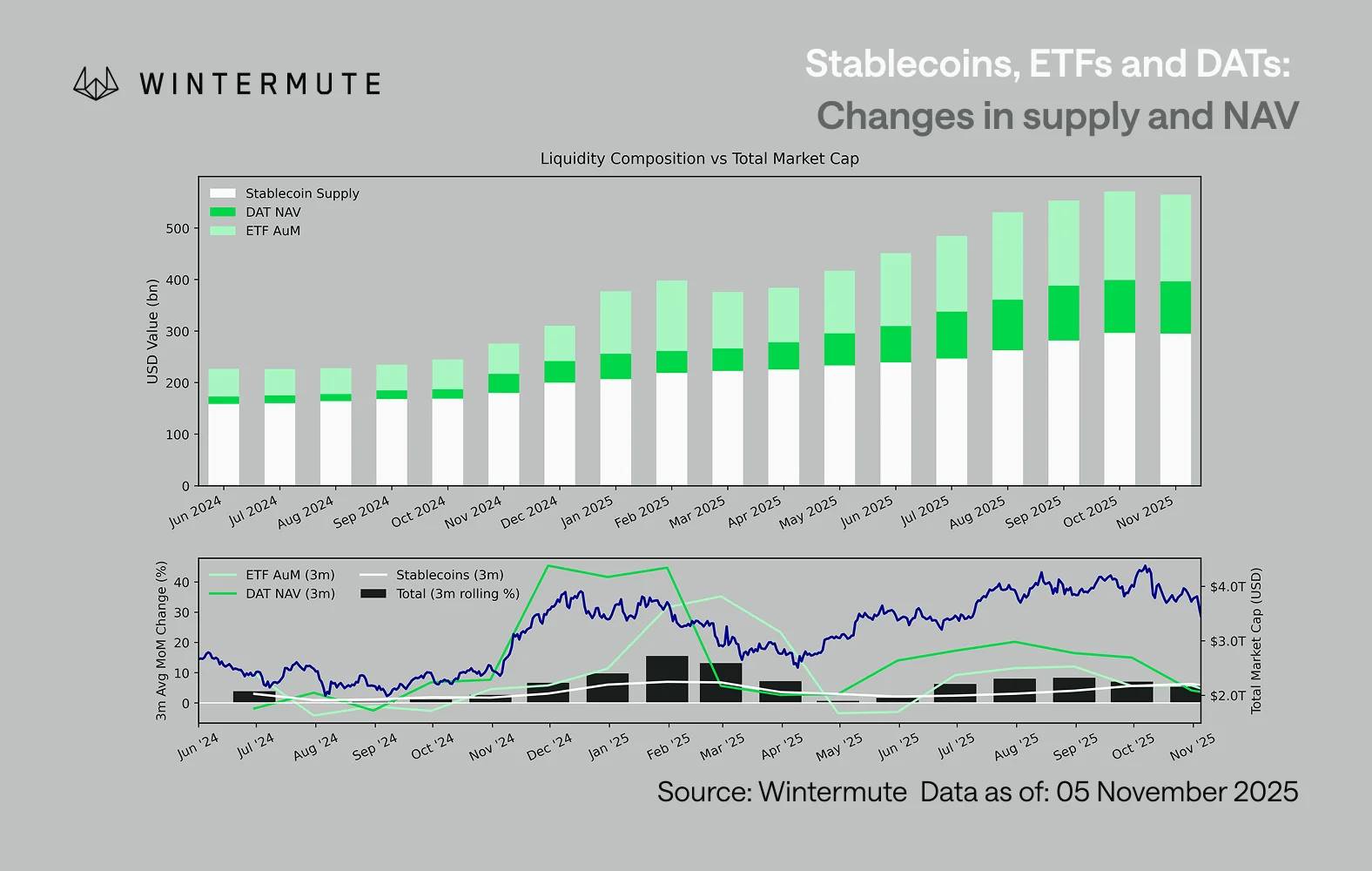

Wintermute: السيولة، شريان الحياة لصناعة العملات المشفرة في خطر

السيولة هي العامل الحاسم في كل دورة من دورات العملات المشفرة.

راي داليو ينشر مقالاً جديداً: هذه المرة مختلفة، الاحتياطي الفيدرالي يحفز الفقاعة

نظرًا لأن الجانب المالي للسياسات الحكومية أصبح الآن شديد التحفيز، فإن التيسير الكمي سيعمل بشكل فعال على تحويل ديون الحكومة إلى نقود، بدلاً من مجرد إعادة ضخ السيولة في النظام الخاص.

قامت مشهورة البيتكوين المتفائلة "كاثي وود" بتخفيض السعر المستهدف بسبب "استبدال" العملات المستقرة.

خفضت كاثي وود هدفها الصاعد لسعر البيتكوين في عام 2030 بحوالي 300,000 دولار، بعد أن كانت تتوقع سابقًا أن يصل السعر إلى 1.5 مليون دولار.