Shares Silver Trust: عدسة التمويل السلوكي على فرص المخالفة �في سوق متقلب

يعكس صندوق iShares Silver Trust (SLV) تحيزات المستثمرين السلوكية، وخاصة تأثير الانعكاس، مما يؤدي إلى تقلبات حادة في الأسعار في عام 2025 وسط المخاطر الجيوسياسية وتغيرات معنويات السوق. الدور المزدوج للفضة كأصل نقدي وصناعي يزيد من حساسيتها للمحفزات النفسية، مع وجود عجز هيكلي في العرض وارتفاع الطلب الصناعي (مثل الطاقة الشمسية والسيارات الكهربائية) مما يخلق أرضية سعرية قوية. المستثمرون المعاكسون يستفيدون من مؤشرات SLV الفنية المبالغ في بيعها (RSI عند 24.84) وإشارة "توجه صعودي".

لطالما كان iShares Silver Trust (SLV) بمثابة مقياس لمعنويات المستثمرين في قطاع المعادن الثمينة. فمنذ عام 2020 وحتى 2025، عكس أداؤه تقلبات حالة عدم اليقين الاقتصادي العالمي، وضغوط التضخم، وتغير تفضيلات المخاطر. ومع ذلك، تحت سطح تحركات أسعاره تكمن قصة أعمق: قصة تتشكل من خلال الانحيازات النفسية والأنماط السلوكية للمشاركين في السوق. بالنسبة للمستثمرين المخالفين للتيار، فإن فهم هذه الديناميكيات هو المفتاح لاكتشاف إمكانيات الفضة كتحوط نفسي وأصل استراتيجي.

الانحيازات السلوكية وتأثير الانعكاس في أسواق الفضة

تكشف المالية السلوكية أن المستثمرين غالبًا ما يتصرفون بشكل غير عقلاني، مدفوعين بانحيازات معرفية مثل سلوك القطيع، تجنب الخسارة، وتأثير الانعكاس. يصف تأثير الانعكاس، وهو حجر الأساس في نظرية الاحتمالات، كيف يعكس الأفراد تفضيلاتهم للمخاطر اعتمادًا على ما إذا كانوا يرون أنفسهم في مجال المكاسب أو الخسائر. وفي سياق الفضة، تجلت هذه الثنائية بوضوح في عام 2025.

خلال فترات المكاسب في السوق، مثل الارتفاع بنسبة 17% في الربع الأول من عام 2025، أظهر المستثمرون سلوكًا تجنبيًا للمخاطر بشكل كلاسيكي، حيث قاموا بجني الأرباح وبيع أسهم SLV. كان ذلك واضحًا في تدفق 16 مليون سهم خارج الصندوق خلال موجة البيع في أبريل 2025، والتي أثارتها التوترات الجيوسياسية وإعلانات الرسوم الجمركية في عهد ترامب. وعلى العكس، خلال الانخفاض بنسبة 11.6% خلال أربعة أيام في أبريل 2025، تبنى المستثمرون في مجال الخسائر سلوكًا محبًا للمخاطرة، حيث ضاعفوا مراكزهم على أمل تعويض الخسائر السابقة. لقد خلق هذا التأرجح العاطفي بين الحذر والتهور بيئة متقلبة، حيث أصبحت تقلبات أسعار الفضة مرتبطة بعلم النفس بقدر ارتباطها بالأساسيات.

الهوية المزدوجة للفضة: نقدية وصناعية

ما يميز الفضة عن الذهب هو دورها المزدوج كأصل نقدي وسلعة صناعية في آن واحد. هذه الثنائية تضخم حساسيتها تجاه الانحيازات السلوكية. فعلى سبيل المثال، اتسع نسبة الذهب إلى الفضة—وهي مقياس يحظى بمتابعة واسعة—إلى 92:1 في عام 2025، مما يشير إلى انخفاض قيمة الفضة مقارنة بالذهب. فسر المستثمرون ذلك كمحفز نفسي لزيادة مخصصاتهم للفضة، وهو توجه عززته الأساسيات الهيكلية.

لقد ارتفع الطلب الصناعي على الفضة، مدفوعًا بدورها الحيوي في الألواح الشمسية، المركبات الكهربائية (EVs)، والإلكترونيات. وبحلول عام 2024، ظهر عجز هيكلي في المعروض بلغ 182 مليون أونصة، مع توقع أن يستهلك تصنيع الطاقة الشمسية وحده 20% من المعروض السنوي للفضة بحلول عام 2030. في الوقت نفسه، تبرز الاختلالات في السوق الفعلي—مثل علاوة قدرها دولار واحد للفضة في نيويورك مقارنة بأسعار لندن وارتفاع معدلات التأجير—تفضيلًا متزايدًا للأصول الملموسة على العقود الورقية. تخلق هذه العوامل أرضية قوية لأسعار الفضة، حتى مع استمرار الانحيازات السلوكية في دفع التقلبات قصيرة الأجل.

فرص المخالفين للتيار ضمن إطار سلوكي

بالنسبة للمستثمرين الذين يسعون لاستغلال التسعير الخاطئ في السوق، يقدم SLV حالة جذابة. فالأداء الأخير للصندوق—متفوقًا في المبيعات على صناديق الذهب مثل SPDR Gold Shares (GLD)—يعكس تحولًا في المعنويات نحو الفائدة المزدوجة للفضة. وعلى الرغم من تدفق خارجي بقيمة 312.7 مليون دولار خلال الشهر الماضي، فقد جذب SLV تدفقات داخلية بقيمة 3.61 مليار دولار و4.29 مليار دولار خلال 3 و6 أشهر على التوالي. يشير هذا النمط إلى انتقال من عمليات الاسترداد التكتيكية إلى التراكم الاستراتيجي، خاصة في آسيا وأمريكا الشمالية.

من الناحية الفنية، يقع SLV في منطقة بيع مفرط، حيث يبلغ مؤشر القوة النسبية (RSI) 24.84 ومؤشر Williams %R عند -95.51. وقد تشكل "تقاطع ذهبي"، حيث يتقاطع المتوسط المتحرك لمدة 50 يومًا (34.37 دولار) فوق المتوسط المتحرك لمدة 200 يوم (30.31 دولار)، وهو إشارة صعودية. تعتبر مستويات الدعم الرئيسية مثل 34.63 دولار، ومستويات المقاومة مثل 35.03 دولار، حاسمة للمتداولين لمراقبتها. وبينما يظل مؤشر MACD هبوطيًا، فإن اختراق مستوى 34.63 دولار قد يؤكد استئناف الاتجاه الصاعد.

توصيات استراتيجية للمستثمرين

- التموضع لتحقيق مكاسب مخالفة للتيار: قم بتجميع SLV بالقرب من دعم 34.63 دولار مع وقف خسارة دون 34.00 دولار. يوصى بتخصيص حجم مركز بنسبة 5–10% من محفظة متنوعة، لتحقيق توازن بين التعرض للذهب والأسهم.

- الاستفادة من الأساسيات الهيكلية: ركز على الطلب الصناعي طويل الأجل، خاصة في الطاقة المتجددة والمركبات الكهربائية. تتوقع UBS انتعاشًا محتملاً في أسعار الفضة بنسبة 25.7% لتصل إلى 38 دولار للأونصة بحلول نهاية 2025.

- تقليل المخاطر السلوكية: استخدم المؤشرات الفنية مثل RSI والمتوسطات المتحركة لتوقيت الدخول، مما يقلل من تأثير اتخاذ القرار العاطفي.

الخلاصة: الفضة كتحوط نفسي

يجسد Shares Silver Trust (SLV) تقاطع المالية السلوكية وديناميكيات السوق الهيكلية. فحركات أسعاره لا تدفعها الأساسيات الاقتصادية فقط، بل أيضًا الانحيازات النفسية للمستثمرين. بالنسبة للمخالفين للتيار، يخلق هذا فرصة غير متناظرة: فرصة للاستفادة من التسعير الخاطئ في السوق مع التحوط ضد التطرفات العاطفية لتأثير الانعكاس. ومع اقتراب الفضة من العتبة النفسية البالغة 40 دولار للأونصة—وهو مستوى لم يُر منذ عام 2011—يقدم تلاقي علم النفس السلوكي والطلب الهيكلي حالة نادرة وجذابة للاستثمار الاستراتيجي.

في عالم تتشكل فيه الأسواق بشكل متزايد من خلال السلوك البشري، تقدم الهوية المزدوجة للفضة كأصل نقدي وصناعي عدسة فريدة للتنقل في حالة عدم اليقين. بالنسبة للمستثمرين المستعدين للنظر إلى ما وراء ضوضاء التقلبات قصيرة الأجل، يمثل SLV ليس مجرد رهان على سلعة، بل تحوط نفسي ضد لا عقلانية الحشود.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

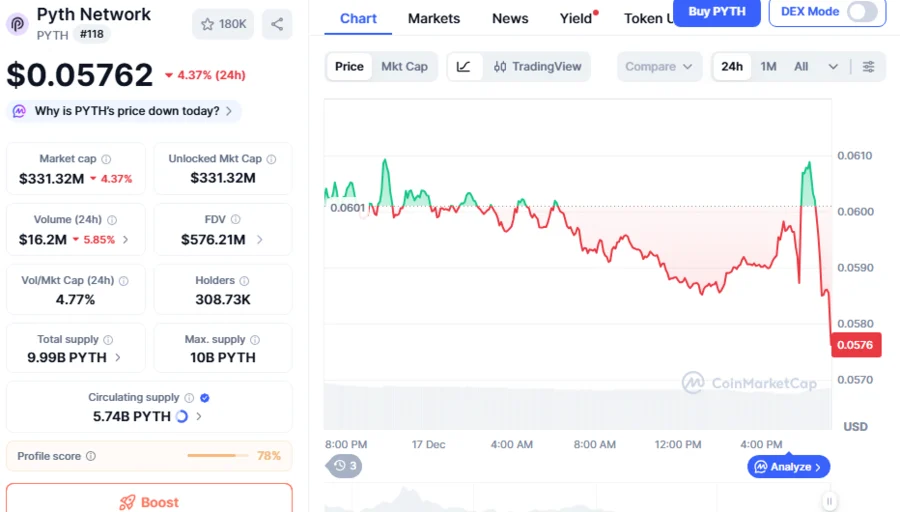

انخفض PYTH بنسبة 76٪ مع استمرار ضعف سوق العملات الرقمية، هل يمكن أن يؤدي احتياطي شبكة PYTH الجديد إلى تحفيز انتعاش السوق؟

SIA: من منصة تداول AI فائقة إلى نظام بيئي AI على السلسلة يمكنه "العمل"

نجاح مذهل: بيع رمز FUN الخاص بـ Sport.Fun يحقق الهدف بنسبة 100% في يوم واحد