الاستراتيجية التراكمية لـ BitMine Immersion في ETH ودراسة Ethereum كتحوط ماكرو اقتصادي

- تحتفظ BitMine Immersion (BMNR) بـ 1.71 مليون ETH (8.82 مليار دولار)، وهي أكبر خزينة Ethereum، ممولة من خلال برنامج ATM بقيمة 24.5 مليار دولار مما رفع صافي قيمة الأصول بنسبة 74% خلال ستة أسابيع. - العرض التضخمي المنخفض لـ Ethereum (معدل الحرق 1.32%) وعائدات التخزين بين 8–12% جذبت تدفقات إلى صناديق ETF بقيمة 19.2 مليار دولار، متجاوزة تدفقات Bitcoin البالغة 548 مليون دولار. - الوضوح التنظيمي (تصنيف هيئة SEC كسلعة، قانون GENIUS) والدعم المؤسسي (ARK، Galaxy) جعلا تبني Ethereum أمرًا طبيعيًا، مما يعزز جاذبيته كتحوط اقتصادي. - Ethereum يتفوق على Bitcoin والأسهم خلال سياسة التيسير من الاحتياطي الفيدرالي.

برزت BitMine Immersion Technologies (BMNR) كقوة رائدة تغير قواعد اللعبة في إدارة خزينة Ethereum المؤسسية، حيث تعتمد على استراتيجية مزدوجة تجمع بين التراكم العدواني لـ ETH وتوليد العوائد لإعادة تعريف تخصيص رأس المال للشركات. حتى أغسطس 2025، تمتلك BitMine ما يقارب 1.71 مليون ETH (8.82 مليار دولار)، مما يجعلها أكبر خزينة Ethereum في العالم وثاني أكبر خزينة عملات رقمية بعد MicroStrategy [1]. يتم تمويل هذا التراكم من خلال برنامج أسهم بقيمة 24.5 مليار دولار يُباع في السوق (ATM)، والذي أدى إلى ارتفاع صافي قيمة الأصول (NAV) للسهم الواحد في BitMine بنسبة 74% خلال ستة أسابيع، من 22.84 دولار إلى 39.84 دولار [3]. تجمع الشركة في نهجها بين تعدين Bitcoin بتقنية التبريد بالغمر لتوليد تدفقات نقدية قصيرة الأجل، وتخزين Ethereum لخلق قيمة طويلة الأجل، مستهدفة عوائد سنوية تتراوح بين 8–12% من خلال شراكات مع منصات تخزين مؤسسية [3].

لقد جعل موقع Ethereum الكلي كأصل هجين—جزء منه مخزن للقيمة وجزء منه مولد للعوائد—منه وسيلة تحوط جذابة للمحافظ المؤسسية. على عكس نموذج العرض الثابت لـ Bitcoin، تخلق ديناميكيات Ethereum بعد الدمج بيئة انكماشية من خلال معدل الحرق السنوي البالغ 1.32% وفقًا لـ EIP-1559، وإقفال التخزين الذي يقلل المعروض المتداول بنسبة 3–5% سنويًا [2]. هذا الضغط الانكماشي، إلى جانب عوائد التخزين التي تتفوق على الأصول التقليدية ذات الدخل الثابت، جذب تدفقات بقيمة 19.2 مليار دولار إلى صناديق Ethereum ETF بحلول الربع الثاني من 2025، متفوقًا بشكل كبير على تدفقات Bitcoin البالغة 548 مليون دولار في نفس الفترة [1]. تعكس استراتيجية BitMine هذا الاتجاه، حيث يتم تخزين 30% من ETH الخاص بها لتوليد دخل سلبي مع الحفاظ على السيولة من خلال مشتقات التخزين السائل [1].

تعزز حجة Ethereum كوسيلة تحوط اقتصادية كلية من خلال ارتباطه بدورات خفض أسعار الفائدة من الاحتياطي الفيدرالي. خلال دورة التيسير 2024–2025، تفوق أداء Ethereum على Bitcoin والأسهم، حيث ارتفع بنسبة 13% عندما أشار الاحتياطي الفيدرالي إلى سياسة نقدية متساهلة [1]. يُعزى هذا التفوق إلى بيتا Ethereum البالغة 4.7، مما يضخم حساسيته للسياسة النقدية مقارنة ببيتا S&P 500 البالغة 1.0 [1]. بالإضافة إلى ذلك، أدى دمج Ethereum في التمويل اللامركزي (DeFi) وترميز الأصول الواقعية (RWA) إلى تنويع حالات استخدامه، مما يجعله أصلًا استراتيجيًا للمؤسسات التي تسعى للتعرض للنمو المدفوع بالابتكار [3].

لقد ساهمت الرياح التنظيمية المواتية في تطبيع تبني Ethereum المؤسسي. أدى إعادة تصنيف لجنة الأوراق المالية والبورصات الأمريكية (SEC) لـ Ethereum كسلعة في عام 2025، إلى جانب إطار عمل GENIUS Act للعملات المستقرة المدعومة بالكامل بالاحتياطي، إلى تقليل مخاطر الامتثال لخزائن الشركات [2]. وقد وضع داعمو BitMine المؤسسيون، بمن فيهم Cathie Wood من ARK Invest و Galaxy Digital، Ethereum كحجر أساس في النظام المالي القادم، مدفوعًا بدوره في إصدار العملات المستقرة وبنية الذكاء الاصطناعي التحتية [1]. أتاح هذا الوضوح التنظيمي لـ BitMine أن تلعب دور "المشتري الأرضي" أثناء تقلبات السوق، مما ساهم في استقرار أسعار ETH وإظهار الثقة طويلة الأجل [3].

ومع ذلك، فإن فائدة Ethereum الاقتصادية الكلية ليست خالية من المخاطر. لا تزال تقلباته أعلى من الذهب أو Bitcoin، وقد تؤدي التغيرات التنظيمية إلى تعطيل تبنيه المؤسسي [2]. ومع ذلك، فإن مزيج ديناميكيات العرض الانكماشي، وعوائد التخزين، والتقدم التنظيمي يضع Ethereum كوسيلة تحوط اقتصادية كلية متفوقة مقارنة بالأصول التقليدية. على سبيل المثال، تتفوق عوائد تخزين Ethereum البالغة 3–5% على نموذج الذهب عديم العائد واستراتيجية "hodl" السلبية لـ Bitcoin [1]. لقد جعل هذا العرض المزدوج للقيمة—ارتفاع السعر بالإضافة إلى العائد—من Ethereum أصلًا مفضلًا للشركات ذات الكفاءة الرأسمالية، خاصة في بيئة أسعار الفائدة المنخفضة.

في الختام، يجسد تراكم ETH الاستراتيجي من BitMine Immersion إدارة خزينة مؤسسية تعيد تعريف تخصيص رأس المال للشركات. من خلال الاستفادة من نموذج العرض الانكماشي لـ Ethereum، وعوائد التخزين، والوضوح التنظيمي، أنشأت BitMine دورة تراكم وخلق قيمة ذاتية التعزيز. مع اقتراب القيمة السوقية لـ Ethereum من 150 مليار دولار وتسارع التبني المؤسسي، تصبح حجة Ethereum كوسيلة تحوط اقتصادية كلية—متفوقة على Bitcoin والذهب—أكثر إقناعًا. بالنسبة للمستثمرين، الرسالة واضحة: لم يعد Ethereum أصلًا مضاربيًا بل حجر أساس استراتيجي مولد للعوائد في الاقتصاد اللامركزي.

المصدر:[1] BitMine Immersion (BMNR) Reigns as the #1 ETH Treasury in the World [1][2] Ethereum's Institutional Inflection Point: A $12000+ Future [2][3] BitMine's Ethereum Accumulation: A Strategic Play for Institutional Dominance in Web3 Finance [3]

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

عندما تجعل الذكاء الاصطناعي مخطط الشموع يتحدث

تزايد الضغوط الهبوطية على Ethereum: ثلاثة عوامل حرجة تهدد سعر ETH

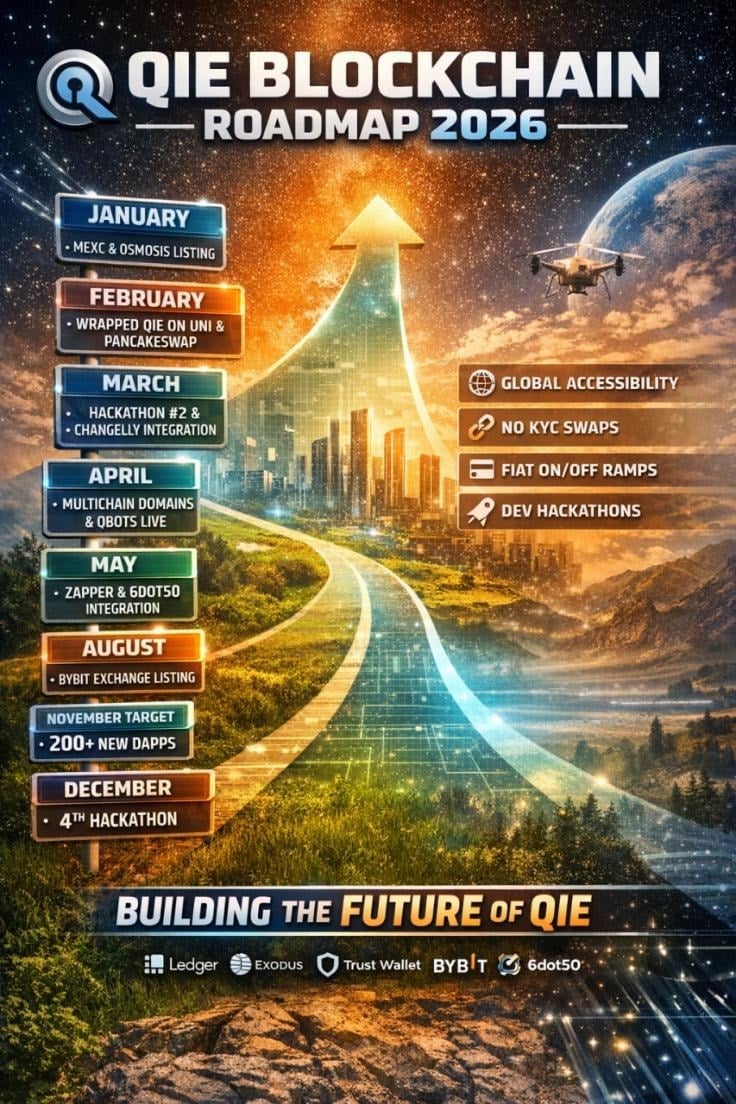

خارطة طريق QIE لعام 2026: بناء البنية التحتية للاستخدام الحقيقي للويب 3