نشاط الحيتان وزخم الشبكة: فك شفرة معنويات مستثمري العملات الرقمية في عام 2025

تُظهر أسواق العملات المشفرة في عام 2025 نضجها من خلال نشاط "الحيتان" والزخم الشبكي كمؤشرات مؤسسية. قامت "حيتان" Ethereum بنقل 3.8٪ من ETH إلى محافظ مؤسسية، بينما فضّلت "حيتان" Bitcoin التخزين البارد طويل الأجل. تكشف مقاييس الشبكة مثل إجمالي القيمة المقفلة (TVL) البالغ 200 مليار دولار لـ Ethereum، وتقلبات معدل التجزئة، عن إعادة تخصيص رأس مال استراتيجية وتأثيرات تنظيمية. يُعيد التبني المؤسسي (951,000 BTC محتفظ بها من قبل الشركات) تشكيل سلوك التجزئة ويحقق استقرارًا في التقلبات من خلال البنية التحتية المدفوعة من "الحيتان".

في عام 2025، دخل سوق العملات الرقمية مرحلة جديدة من النضج، حيث لم يعد شعور المستثمرين مدفوعًا فقط بالمضاربات الفردية، بل أصبح يعتمد على إشارات مؤسسية متقدمة متجسدة في نشاط الحيتان وزخم الشبكة. هذه المقاييس—بدءًا من معاملات الحيتان على السلسلة إلى إجمالي القيمة المقفلة (TVL) وتقلبات معدل الهاش—أصبحت أدوات حاسمة للتنبؤ باتجاه السوق، وثقة المؤسسات، وشهية المخاطر. تستعرض هذه المقالة كيف تعيد هذه المؤشرات تشكيل مشهد العملات الرقمية وما تكشفه عن تطور نفسية المستثمرين.

نشاط الحيتان: مقياس استراتيجي لثقة المؤسسات

أصبحت معاملات الحيتان—أي التحركات الكبيرة لأصول العملات الرقمية—مؤشرًا رائدًا على تموضع المؤسسات. على سبيل المثال، نقلت حيتان Ethereum نسبة 3.8% من ETH المتداول إلى محافظ مؤسسية في الربعين الثاني والثالث من عام 2025، مما يشير إلى تفضيل الرهان على البنية التحتية بدلاً من التداول المضاربي [1]. يتماشى هذا الاتجاه مع ارتفاع TVL في Ethereum إلى 200 billions دولار، مدفوعًا ببروتوكولات DeFi وحلول الطبقة الثانية [2]. وعلى النقيض من ذلك، أعطت حيتان Bitcoin الأولوية بشكل متزايد للتخزين البارد طويل الأجل، كما ظهر في تحويل 40,000 BTC (4.35 billions دولار) في يوليو 2025، والذي عكس نظرة هبوطية على المدى القصير ولكن استراتيجية صعودية على المدى الطويل [1].

توضح الهجرات عبر السلاسل أيضًا إعادة تخصيص رأس المال بشكل استراتيجي. فقد أبرز تحويل بقيمة 2.59 billions دولار من BTC إلى ETH في عام 2025 كيف تستفيد الحيتان من منصات DeFi لتعظيم العوائد، وغالبًا ما يتزامن ذلك مع تطورات تنظيمية مثل قانون BITCOIN الأمريكي [1]. هذه التحركات ليست عشوائية؛ بل هي ردود محسوبة على التحولات الاقتصادية الكلية والبنية التحتية المؤسسية مثل تداول OTC في Galaxy Digital الذي استوعب تحويل 80,000 BTC (8.6 billions دولار) في يوليو 2025، مما خفف من تقلبات السوق الأوسع [1].

زخم الشبكة: ما وراء تقلبات الأسعار

توفر مقاييس زخم الشبكة—معدل الهاش، TVL، وحجم المعاملات—رؤية أكثر دقة لصحة السوق. على سبيل المثال، انخفض معدل هاش Bitcoin في منتصف عام 2025 بسبب موجات الحر في الولايات المتحدة، مما أثار مخاوف بشأن ربحية التعدين [4]. ومع ذلك، تم تعويض هذا التقلب الموسمي بتحول الولايات المتحدة إلى مركز التعدين المهيمن، مما استقر الشبكة وعزز جاذبية Bitcoin كأصل استراتيجي [5]. وبالمثل، أدى تحديث Pectra في Ethereum إلى تحسين كفاءة الرهان، مع وصول TVL إلى 200 billions دولار بحلول الربع الثاني من 2025 [2].

يلعب شعور وسائل التواصل الاجتماعي أيضًا دورًا. فقد أظهرت المشاعر المستندة إلى الفيديو على TikTok دقة توقع أعلى بنسبة 20% لعوائد أسعار العملات الرقمية على المدى القصير مقارنة بمقاييس النص على Twitter [3]. يتماشى هذا مع العلاقة على شكل حرف U بين مؤشر Crypto Fear and Greed Index (FGI) وتزامن الأسعار: فعندما تبلغ الجشع ذروته، تصبح تحركات الأسعار أكثر تزامنًا، بينما يدفع الخوف إلى التباعد [1]. على سبيل المثال، عندما انخفض FGI إلى أقل من 10 في أبريل 2025، عكس نطاق سعر Bitcoin بين 80,000 و85,000 دولار حالة خوف شديدة، ومع ذلك خفف نشاط الحيتان من عمليات البيع الذعرية من خلال امتصاص التقلبات عبر البنية التحتية المؤسسية [1].

ثقة المؤسسات ونضج السوق

كان صعود السوق في 2025 مدعومًا بتبني المؤسسات. حيث تحتفظ خزائن الشركات الآن بـ 951,000 BTC (100 billions دولار)، مع تجاوز iShares Bitcoin Trust (IBIT) التابع لـ BlackRock حيازات MicroStrategy [1]. أدى هذا التحول إلى تغيير سلوك المستثمرين الأفراد، حيث أصبحت عمليات البيع الذعرية أكثر اعتدالًا بفضل الاستراتيجيات المؤسسية. على سبيل المثال، تزامن تراكم ADA بنسبة 10.3% خلال 24 ساعة على Cardano مع ارتفاع بنسبة 40% منذ بداية العام في مؤشر MVRV Z-score، مما يشير إلى ثقة المؤسسات في العملات البديلة ذات الوضوح التنظيمي [1].

علاوة على ذلك، ارتفعت نسبة الحيتان—أي نسبة Bitcoin المحتفظ بها من قبل العناوين الكبيرة—بنسبة 12% منذ بداية العام، مما يعكس تزايد تراكم المؤسسات [1]. يدعم هذا الاتجاه توسع DeFi، حيث تمثل مجمعات سيولة العملات البديلة 27% من TVL ومشاريع مثل Pendle وSonic تؤمن قيمة كبيرة [2]. وقد وضعت هذه التطورات DeFi كمحرك أساسي لفائدة Bitcoin، حيث أطلقت قيمة أصول حقيقية (RWA) على السلسلة بقيمة 19.8 billions دولار بحلول الربع الأول من 2025 [1].

الخلاصة: التنقل في الوضع الطبيعي الجديد

يتميز سوق العملات الرقمية في 2025 بعلاقة تكافلية بين نشاط الحيتان، زخم الشبكة، وشعور المستثمرين. أصبحت الاستراتيجيات المؤسسية الآن هي السائدة، مع تحليلات السلسلة والرؤى السلوكية التي توجه القرارات. بالنسبة للمستثمرين، يكمن المفتاح في تحقيق التوازن بين المخاطر من خلال التنويع، ومراقبة تحركات الحيتان، والاستفادة من أدوات مثل متوسط التكلفة بالدولار [3]. ومع نضوج السوق، ستزداد ضبابية الخط الفاصل بين نشاط الحيتان ومقاييس الشعور، مما يتطلب نهجًا شاملاً للتعامل مع التقلبات واغتنام الفرص.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

وصلت أمان Bitcoin إلى أعلى مستوى تاريخي، لكن دخل المعدنين انخفض إلى أدنى مستوى له على الإطلاق، فأين ستكون نقطة النمو الجديدة لإيرادات شركات التعدين؟

تبرز المفارقة الحالية في شبكة bitcoin بشكل خاص، حيث أن البروتوكول أصبح أكثر أماناً من أي وقت مضى بسبب القوة الحسابية العالية، بينما يواجه قطاع التعدين الأساسي ضغوطاً من حيث تصفية رأس المال وعمليات الاندماج.

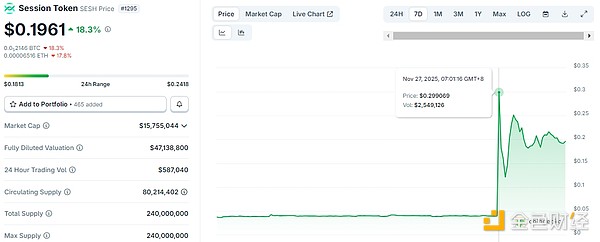

ما هو تطبيق الاتصالات الخاصة Session وSimpleX الذي تبرع به Vitalik؟

لماذا تدخل Vitalik؟ من تشفير المحتوى إلى خصوصية البيانات الوصفية.

تصاعد الصراع الخفي: تعرض Hyperliquid لهجوم "انتحاري"، لكن الحرب الحقيقية قد تكون بدأت للتو

نفذ المهاجم هجومًا "انتحاريًا" كلفه 3 ملايين دولار، لكن من المحتمل أنه حقق توازنًا بين الأرباح والخسائر من خلال التحوط الخارجي، ويبدو أن هذا كان بمثابة "اختبار ضغط" منخفض التكلفة لقدرات الدفاع لدى البروتوكول.