2025年對於Ethereum而言,無疑是充滿矛盾與爭議的一年。儘管有大V帶貨,各種DAT,各種技術升級,黑客宣傳,但是二級市場的表現卻不如人意:Ethereum陷入了一種「尷尬」的中間地帶:在資產屬性上,它似乎缺乏Bitcoin作為「數字黃金」那般純粹的商品屬性與避險共識;在技術性能與費用捕獲上,它又面臨著Solana、Hyperliquid等高性能鏈的激烈競爭,後者在吞吐量和費用捕獲上似乎更符合投資者的青睞和估值模型。此外,2024年的Dencun升級並未重現Ethereum的昔日榮光,反而成為了吞噬敘事的夢魘。

這種「高不成低不就」的感知,引發了靈魂之問:Ethereum還有前景嗎?它到底屬於什麼範疇?它是否具備清晰且可持續的商業模式?

Fusaka升級後,Ethereum能否為自己正名?

引言:兩場相隔60年的「無牆」烏托邦實驗

我相信很多人都不會想到向來以嚴刑峻法著稱的新加坡其實在早年間也有自己的「烏托邦」美夢?其實,李光耀也曾幻想用「愛」來感化囚犯,但是現實給了他狠狠一耳光。

1950年代的新加坡是一個私會黨(黑幫)橫行的時代,據統計,當時候活躍的私會黨團隊達到300多個,且涉及人數多到了5萬多人(占到當時居住人口的6%),基本滲透了新加坡的各行各業,不僅帶來許多社會秩序的問題,也影響了當時的經濟發展。時任新加坡「大管家」的人民行動黨黨魁李光耀決定採取雷霆手段,頒布了當時震驚司法的《刑事法臨時條款》(又稱55號法案)——這項方案基本上賦予警察對認為可能威脅社會安全的人士,可以在不過堂的情況下,對嫌疑人進行長期拘留。

這個方案的效果對於社會秩序的調整可謂是立竿見影,但這對於監獄管理來說就是一個噩夢了。由於在短時間內增加了n多嫌犯/犯人,當時候的樟宜監獄可謂是人滿為患,幾乎到了崩潰的邊緣。

就在人權鬥士與治安管理處爭論不休之時,彼時的工人黨領袖Devan Nair提出了一個「烏托邦監獄模式」,即一個監獄+社區+農場的混合模式,沒有手銬腳鐐、高牆、重兵把守,旨在讓囚犯通過集體勞動、社區信任等模式洗心革面並融入社會。Nair認為高牆和威壓只會激發人性之惡,給予信任和自由才能重塑人格。

這個看似瘋狂的實驗議案在激烈的辯論之後居然在1960年通過了,地點就定在新加坡本島以南的安樂島(Pulau Senang)這個是不到1平方公里的小島,周圍水勢湍急防止犯人逃走。當時候安樂島監獄長Daniel Dutton堅信人性本善,認為只要給予信任和有尊嚴的勞動,罪犯也能在「無牆監獄」中自我救贖,所以島上沒有圍牆,沒有鐵絲網,甚至看守也不配槍。

彼時的安樂島可謂是一片荒涼,但是隨著第一批、第二批犯人辛勤的建設,安樂島也開始初具規模,除了有食堂、宿舍、倉庫之外,還通了自來水和電,從外人來看,這就是一個大型社區,而不是監獄。在安樂島的每個人都需要幹活,參與建設,包括獄警(Dutton自己也與犯人同吃同住),作息時間是早8到晚5,下午5點之後就是自由時間,並且還有雙休。也正如Nair的假設,在這種社區環境下服役的犯人「出獄」之後的再犯率僅僅只有5%,這段「佳話」還引來了西方媒體的報導,甚至聯合國考察團的參訪,被譽為是「人類改造歷史的奇蹟」。

就當Dutton覺得一切向好時,殊不知安樂島社區裡的「貪心」和「不甘心」正悄悄作祟。有些囚犯抱怨工作太過辛苦?有些抱怨提前出獄的為什麼不是自己?有些抱怨分工不均,自己總是做最累的活兒,但是獲得的工分(credit)卻少?這種情緒逐漸在囚犯之間展開。導火索是1963年7月的一次碼頭週末趕工事件,當時的數個木工因為是週末遂撂挑子不幹,Dutton一怒之下將參與罷工的囚犯遣返回樟宜監獄。這一事件將不滿的情緒推上頂峰。

1963年7月12日,原本寧靜的安樂島上升起了黑煙。囚犯們在早上循例獲得生產工具(鐵鍬、砍刀、鋤頭)後向看守的獄警發動了無差別攻擊。囚犯們手持鋤頭和巴冷刀發動了暴動,砍死了堅信他們會改邪歸正的Dutton,燒毀了自己親手搭建的房子、食堂等等,一起燒掉的還有他們回歸社會的念想,還有新加坡政府對人性本善的執念。

這座被稱為「安樂」的島嶼,原本是一場舉世矚目的社會學實驗場。在這裡,數百名從樟宜監獄轉移來的最兇狠的私會黨徒,被給予了前所未有的自由——然而,這一天,理想主義在烈火中化為灰燼。

2024年3月,Ethereum也啟動了屬於它的「安樂島實驗」——Dencun升級(EIP-4844)。

核心開發者們像當年的Dutton一樣,拆除了L1與L2之間昂貴的「經濟圍牆」(Gas費)。他們懷揣著「以Rollup為中心」的宏大願景,相信只要給L2(Layer 2)提供幾乎免費的Blob數據空間,L2就會通過繁榮的生態反哺主網,構建一個互利共贏的烏托邦。

但歷史總是押著相同的韻腳。就像安樂島的囚犯沒有選擇感恩而是選擇了暴亂,2025年的L2也沒有選擇反哺,而是對L1發動了一場無聲的「經濟掠奪」。

第一章 「尷尬」起源:2025年的身份迷失

1.1 既非黃金,亦非科技股的困境

在2025年的大部分時間裡,Ethereum在資本市場的定位顯得尤為模糊。投資者習慣於將加密資產歸類為兩個極端:一端是作為價值存儲的「數字商品」(如BTC),另一端是具有高增長潛力、依靠用戶流量變現的「科技股」(如Solana)。Ethereum曾經試圖同時佔據這兩端——既是「Ultra Sound Money」,又是「世界計算機」。

然而,2025年的市場環境無情地剝離了這種雙重敘事的紅利。

作為商品的尷尬:儘管ETH在DeFi中扮演著核心抵押品的角色,但其供應量的動態變化(通脹與通縮的反覆切換)以及Staking機制的存在,使其難以像 BTC那樣被簡單定義為「數字黃金」。 BTC的固定總量和能源錨定使其商品屬性堅如磐石,而Ethereum的複雜性使其在保守型機構眼中顯得面目模糊。

作為科技股的尷尬:若將其視為科技平台,其核心指標——營收——在2025年前三季度出現了災難性的下滑。8月份的數據顯示,儘管ETH價格一度逼近歷史新高,但網絡協議收入卻同比暴跌75%,僅為3920萬美元。對於習慣於通過市盈率或現金流折現模型估值的傳統投資者而言,這簡直是商業模式崩潰的信號。

1.2 競爭格局中的「夾心層」效應

在競爭維度上,Ethereum也遭受了雙向擠壓。

上方壓力: BTCETF的持續流入和主權國家的戰略儲備敘事,進一步鞏固了BTC作為宏觀資產的地位。相比之下,EthereumETF雖然獲批,但資金流入規模始終未能與BTC同日而語,反映出主流資本對其「數字石油」定位的認知滯後。

下方衝擊:Solana憑藉其單體架構帶來的極致性能和低廉成本,在2025年幾乎壟斷了支付、DePIN、AI Agent、meme和高頻消費級應用的增長。數據顯示,Solana鏈上的穩定幣流轉速度和生態系統收入在某些月份甚至超過了Ethereum主網。同時Hyperliquid也憑藉Perp dex龍頭的地位吸引了眾多巨鯨用戶和交易員,HLP的費用捕獲能力甚至都讓ETH看不到其車尾燈。

這種「上不著天,下不著地」的狀態,正是「尷尬」論調的溫床。市場不禁白眼:如果價值存儲不如 BTC,高性能應用不如Solana,費用捕獲能力不如Hyperliquid,Ethereum的護城河究竟在哪裡?

第二章 監管定調:數字大宗商品的法律重構

2.1 「Project Crypto」與監管哲學的轉向

2025年11月12日,美國SEC主席Paul Atkins在費城聯邦儲備銀行的演講中,正式揭開了名為「Project Crypto」的監管重置計劃。這一計劃的核心目標是結束長達數年的「Regulation by Enforcement」,轉向建立一個基於經濟現實的清晰分類框架。

在此次講話中,Atkins主席明確駁斥了「一旦是證券,永遠是證券」的觀點(就是打臉前任)。他引入了「代幣分類法(Token Taxonomy)」,指出數字資產的屬性是流動的、是會改變的。一個代幣在初始發行階段可能作為Investment Contract的一部分被出售,但這並不意味著該資產本身永遠背負證券的枷鎖。(注意:對於Ethereum而言,這個邏輯非常重要。)

SEC認為,當一個網絡的去中心化程度達到一定閾值,以至於持有者不再依賴於某個中心化實體的「Essential Managerial Effort」來獲取收益時,該資產便脫離了Howey Test的管轄範圍。

Ethereum 擁有超過110萬驗證者、全球分布最廣的節點網絡,因此得證:ETH不屬於證券範疇。

2.2 《數字資產市場清晰度法案》(CLARITY Act)

2025年7月,美國眾議院通過了《數字資產市場清晰度法案》(CLARITY Act)。該法案在法律層面上完成了對Ethereum身份的「撥亂反正」。

管轄權劃界:法案明確將「源自去中心化區塊鏈協議」的資產——並在文中特指 BTC和ETH——劃歸商品期貨交易委員會(CFTC)管轄。

數字大宗商品的定義:法案將數字大宗商品定義為「可以在人與人之間獨占擁有和轉移,而不必依賴中介機構,並記錄在加密安全的公共分佈式帳本上的任何可替代數字資產」。

銀行的角色:法案允許銀行註冊為「數字商品經紀商」,為客戶提供ETH的託管和交易服務。這意味著,ETH在銀行的資產負債表上,將不再被視為高風險的未定性資產,而是與黃金、外匯類似的商品資產。

2.3 質押(Staking)收益與商品屬性的兼容性

根據傳統的證券法:一個能產生利息的資產,還能叫「商品」嗎?傳統的商品如原油或小麥,持有本身不僅不產生收益,往往還需要支付倉儲成本。Ethereum的質押機制使其更像是一種股權或債券。

2025年的監管框架解決了這一認知矛盾:

資產層(Asset Layer):ETH代幣本身是商品。它是網絡的Gas和安全保證金,具有實用價值和交換價值。

協議層(Protocol Layer):原生的協議級質押被視為一種「勞動」或「服務提供」。驗證者通過提供計算資源和資本鎖定來維護網絡安全,其獲得的獎勵是對這種服務的報酬,而非被動投資收益。

服務層(Service Layer):只有當中心化機構(如交易所)提供託管式的質押服務,並承諾特定回報時,這種「服務」才構成投資合同。

這種二分法使得ETH得以保留其「生息」特性,同時享有「商品」的監管豁免權。機構投資者開始將ETH視為一種「Productive Commodity」——既具備商品的抗通脹屬性,又具備類似債券的收益率。Fidelity 在其報告中指出,這種獨特的屬性組合使ETH成為了投資組合中不可或缺的「互聯網債券」。

第三章 商業模式的崩塌與重建:從Dencun到Fusaka

解決了身份問題,接下來是更尖銳的經濟問題:ETH賺錢嗎?它的現金流從哪裡來?到哪裡去?

With all due respect ,2025年前三季度的收入斷崖就是一次失敗的技術擴容方案,是一次技術宅妄圖用技術重塑商業環境和人性的幻想,而無奈的社區則是寄希望12月的Fusaka升級能改變眼下的窘境,但是還能夠嗎?

3.1 Dencun升級後的「收入悖論」

2024年3月的Dencun升級引入了EIP-4844(Blob交易),旨在通過提供廉價的數據存儲空間來降低L2的交易成本。從技術上講,這是一次巨大的成功——L2的Gas費從數美元降至幾美分,極大地促進了L2生態的繁榮。然而,從經濟模型上看,這是一次「災難」。

Blob市場的定價機制最初完全基於供需。由於預留的Blob空間供給遠大於L2早期的需求,Blob的Base Fee長期維持在1 wei(即0.000000001 Gwei)的極低水平。

這就導致了L2網絡(如Base, Arbitrum)雖然向用戶收取高額的gas費用,但向EthereumL1支付的「租金」卻微乎其微。數據顯示,Base在某些單日能產生數十萬美元的收入,但僅向Ethereum支付幾美元的費用。

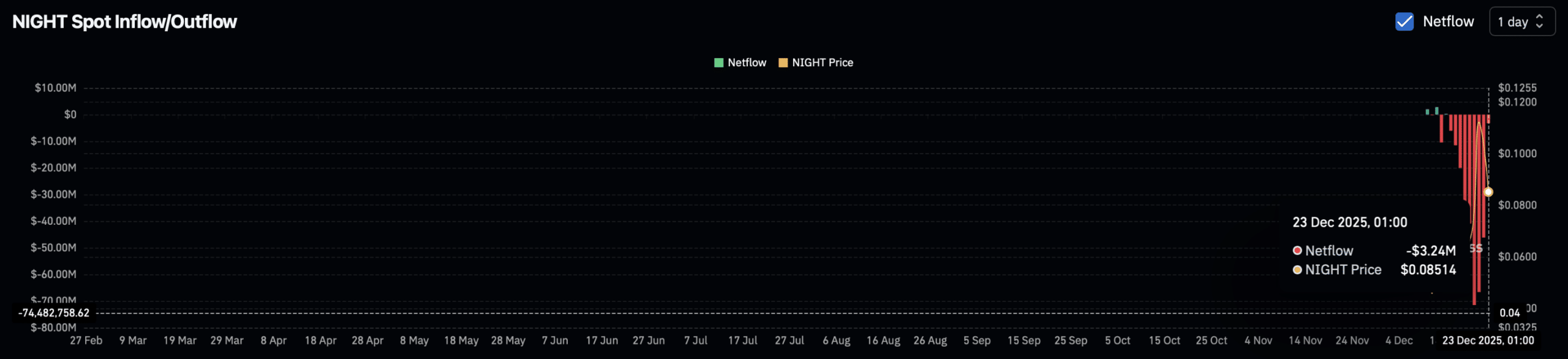

由於L1執行層的交易大量遷移至L2,且L2並未通過Blob銷毀足夠的ETH,導致EIP-1559的銷毀機制失效。2025年第三季度,Ethereum的供應量年化增長率回升至+0.22%,喪失了「通縮資產」的敘事。

這種「L2吃大肉,L1喝西北風」的局面,被社區形象地稱為「寄生蟲」效應,直接導致了外界對Ethereum商業模式可持續性的深度懷疑。

3.2 戰略轉折點:Fusaka升級(2025年12月3日)

幸好面對ETH商業模式的質疑,Ethereum「高冷」的開發者社區並未「堅持理想」、坐視不管。2025年12月3日各位盼星星盼月亮的Fusaka升級,它,終於來了。

此次升級的核心在於「修復」L1與L2之間的價值捕獲鏈條,說白了就是,L2要向L1朝貢。

3.2.1 核心修復:EIP-7918(Blob基礎費用與執行成本綁定)

Fusaka升級中最具商業意義的提案是EIP-7918。該提案徹底改變了Blob的定價邏輯。

EIP-7918引入了一個「保底價格」機制——提價。它規定,Blob的基礎費用不再允許無限制地跌至1 wei。相反,Blob的最低價格將與L1的執行層Gas價格掛鉤(具體為L1 Base Fee的1/15.258)。

這意味著,只要Ethereum主網依然繁忙(例如有打新、DeFi交易或NFT鑄造),L1的Gas Price就會上漲,進而自動抬高L2購買Blob空間的「地板價」。L2無法再以近乎免費的價格使用Ethereum的安全性。

升級激活後,Blob的基礎費用瞬間飆升了1500萬倍(從1 wei跳升至0.01-0.5 Gwei區間。雖然對於L2用戶而言,單筆交易成本依然低廉(約0.01 usd),但對於Ethereum協議而言,這意味著成千倍的收入增長。L2的繁榮是L1收入的直接驅動力。

3.2.2 供給側擴容:PeerDAS(EIP-7594)

為了防止漲價扼殺L2的發展,Fusaka同步引入了PeerDAS(對等數據可用性採樣)。

PeerDAS允許節點無需下載完整的數據塊(Blob),只需隨機採樣一小部分數據碎片即可驗證數據的可用性。這極大地降低了節點的頻寬和存儲壓力(降低約85%)。

這一技術突破使得Ethereum能夠大幅增加Blob的供應量。升級後,每個區塊的目標Blob數量將分階段從6個提升至14個甚至更多。

通過EIP-7918提高單價下限,同時通過PeerDAS增加銷售總量,Ethereum成功構建了一個「量價齊升」的銷售模式。

3.3 新商業模式的閉環

這就是Fusaka激活的後·Ethereum商業模式,基本可以概括為 「基於安全服務的B2B稅收模型」 :

上游(L2網絡):Base, Optimism, Arbitrum等L2作為「分銷商」,負責捕獲終端用戶,處理高頻、低價值的交易。

核心產品(區塊空間):EthereumL1出售兩種核心商品:

高價值執行空間:用於L2的結算證明、複雜的DeFi原子交易。

大容量數據空間(Blob):用於L2存儲交易歷史數據。

通過EIP-7918,L2必須為這兩種資源支付與其經濟價值相匹配的「租金」。這些租金(ETH)絕大部分被銷毀,轉化為全體ETH持有者的價值提升;小部分支付給驗證者,形成質押收益。

正向循環螺旋:

L2越繁榮 -> L2對Blob需求越大 -> 即使單價低,總量大且有保底 -> ETH銷毀量增加 -> ETH通縮/稀缺 -> 網絡安全性提升 -> 吸引更多高價值資產。

市場是否有人埋單?有,根據著名分析師Yi老師的估算,Fusaka升級後,2026年Ethereum的ETH銷毀率有望提升8倍?!

第四章 估值體系:如何為「信任件」定價?

在明確了商業模式後,下一個問題:如何對這種新型資產進行估值?由於Ethereum兼具商品、資本資產和貨幣屬性,單一的估值模型似乎無法表達”ETH的偉大“。對此,華爾街的精英們給出了他們的看法:

4.1 現金流折現(DCF)模型:科技股視角

儘管被定義為大宗商品,但ETH擁有清晰的現金流,這使得它能夠套用傳統的DCF模型。

在2025年Q1的研報中,21Shares基於Ethereum的交易費收入和銷毀機制,採用三階段增長模型進行推演。即使在保守的折現率(15.96%)假設下,其計算出的ETH公允價值也達到了 $3,998 ;而在較為樂觀的假設下(折現率11.02%),公允價值高達 $7,249。

Fusaka升級後的EIP-7918機制,為DCF模型中的「未來收入增長率」提供了堅實的支撐。市場分析認為這不再需要擔心L2吸血導致收入歸零,而是可以根據L2的預期增長規模,線性推導L1的保底收入。

4.2 貨幣溢價模型:大宗商品視角

除了現金流,Ethereum還享有一部分無法通過DCF捕捉的價值——貨幣溢價。這是作為結算貨幣和抵押品所帶來的價值。

ETH是DeFi生態(TVL超過100億美元)的核心抵押品。無論是鑄造穩定幣(如DAI)、借貸還是衍生品交易,ETH都是最底層的信任錨。

NFT市場、L2的Gas費支付,均以ETH計價。

隨著ETF的鎖倉(截至2025年Q3已達27.6億美元和企業財庫的囤積(如Bitmine持有366萬枚ETH,ETH的流動性供應日益緊縮。這種供需關係的緊張,賦予了它類似黃金的溢價。

4.3 「信任件(Trustware)」定價

Consensys在2025年的報告中提出了 「信任件(Trustware)」 的概念。

Ethereum銷售的不是簡單的計算能力(這是AWS做的),而是 「去中心化的、不可篡改的最終性(Finality)」 。

隨著RWA上鏈,EthereumL1將從「處理交易」轉向「保護資產」。其價值捕獲將不再僅僅依賴於TPS,而是依賴於其所保護的資產規模。

如果Ethereum保護了全球10萬億美元的資產,哪怕它每年僅收取0.01%的安全稅,其市值也必須足夠龐大以抵禦51%攻擊。這種「安全預算」的邏輯,使得Ethereum的市值與其承載的經濟體量呈正相關。

對於「信任件」的宣傳來說,沒有什麼比黑客盜取資金後把盜來的資金換成ETH更有說服力,沒有之一。

第五章 競爭格局:模組化護城河與RWA戰場

5.1 Ethereum vs. Solana:批發與零售的分野

2025年的數據清晰地展示了公鏈市場的結構性分化:

Solana類似於Visa或納斯達克,追求極致的TPS和低延遲,適合高頻交易、支付和消費級應用(DePIN)。Ethereum則演變成了SWIFT或美聯儲結算系統(FedWire),它不追求快速處理每一筆買咖啡的交易,而是專注於處理L2網絡提交的、包含成千上萬筆交易的「結算包」。

這種分工是成熟市場的必然演進。高價值、低頻的資產(如國債代幣化、大額跨境結算)依然首選Ethereum,因為其安全性和去中心化程度更高;而低價值、高頻的交易則流向Solana。

5.2 RWA的統治力

在RWA這一這一被視為未來萬億級市場的領域,Ethereum展現了極強的統治力。儘管Solana增長迅速,但在BlackRock的BUIDL基金、Franklin Templeton的鏈上基金等標杆項目中,Ethereum依然是首選底座。

機構的選擇邏輯很清晰,對於數億乃至數十億美元的資產,安全性的優先級遠高於速度。Ethereum經過十年驗證且從未當機的記錄,構成了其最深的護城河。

Ethereum迷失了嗎?在2025年完成了向數字經濟「底層鑄幣稅」模型的驚險一躍,只是不知道這次的信仰之躍,會不會落在乾草垛?