加密貨幣ETF基金資金流出:BlackRock及其他發行商仍在賺錢嗎?

BlackRock的加密貨幣ETF手續費收入下滑38%,ETF業務難逃市場週期魔咒。

Original Article Title: When Wrappers Run Red

Original Article Author: Prathik Desai, Token Dispatch

Original Article Translation: Luffy, Foresight News

在2025年10月的前兩週,Bitcoin現貨ETF分別錄得320億美元和270億美元的資金流入,創下2025年最高和第五高的單週淨流入紀錄。

在此之前,Bitcoin ETF原本有望在2025年下半年實現「無連續資金流出週」的里程碑。

然而,歷史上最嚴重的加密貨幣清算事件卻意外發生。這次事件導致價值1,900億美元的資產蒸發,至今仍困擾著加密市場。

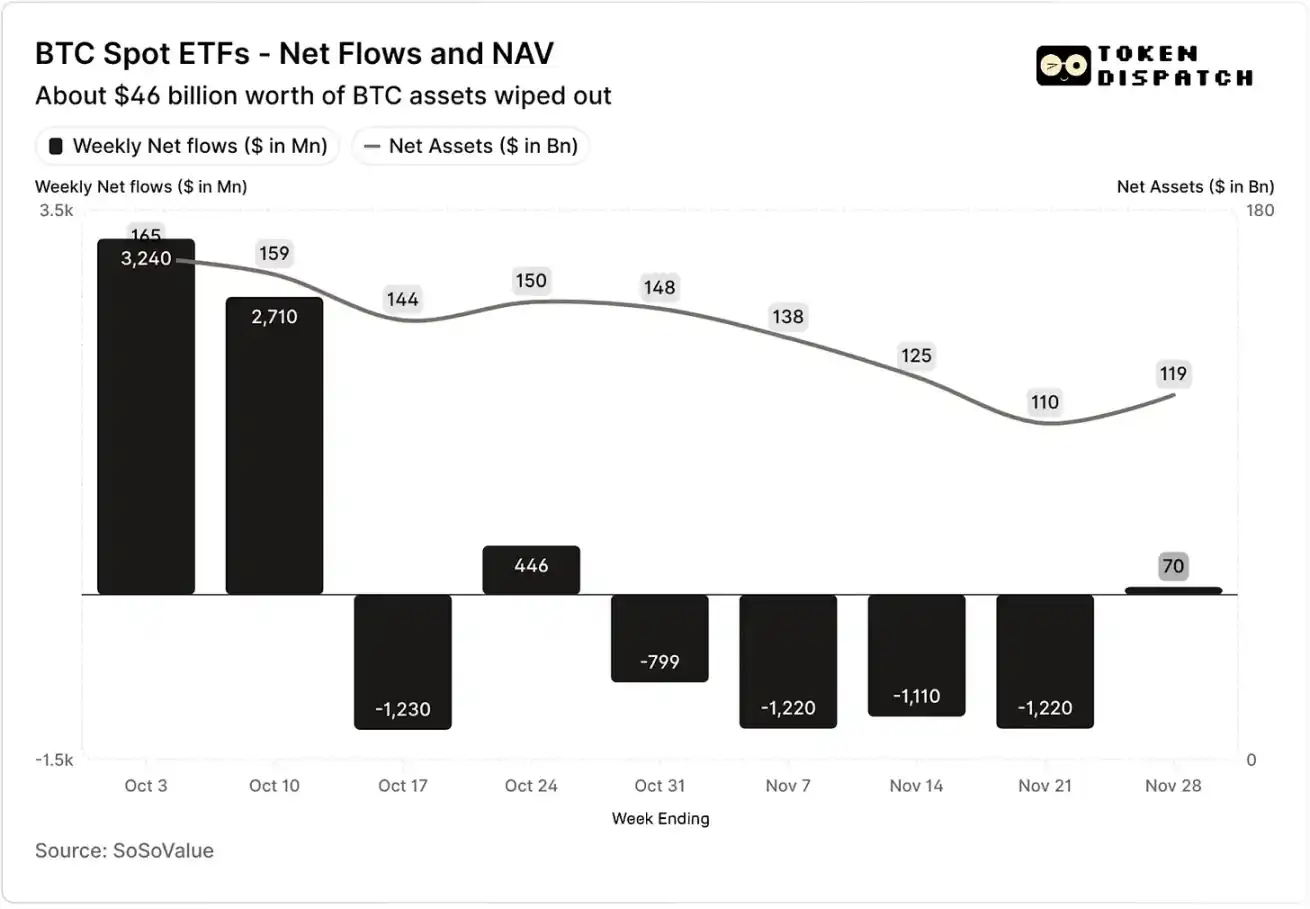

10月與11月Bitcoin現貨ETF的資金淨流與資產淨值

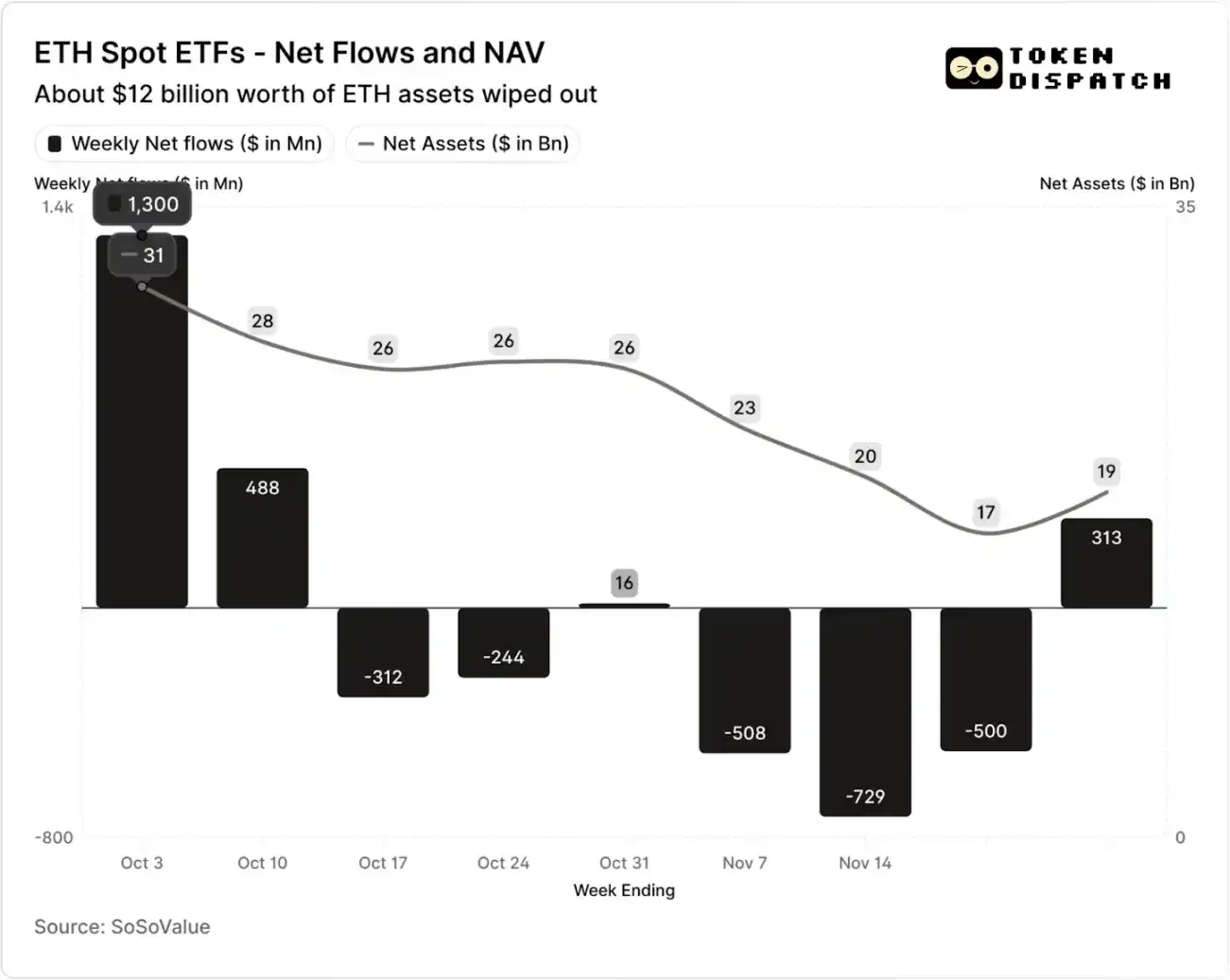

10月與11月Ethereum現貨ETF的資金淨流與資產淨值

然而,在清算事件發生後的七週內,Bitcoin與Ethereum ETF有五週出現資金流出,分別累計超過500億美元和200億美元。

截至11月21日當週,Bitcoin ETF發行商管理的資產淨值(NAV)已從約1.645兆美元縮水至1.101兆美元,而Ethereum ETF的資產淨值則幾乎腰斬,從3,060億美元降至1,690億美元。這一下降部分原因來自Bitcoin與Ethereum本身價格下跌,以及部分代幣被贖回。在不到兩個月的時間裡,Bitcoin與Ethereum ETF的合計資產淨值蒸發了約三分之一。

資金流動的退潮不僅反映了投資者情緒,也直接影響ETF發行商的費用收入。

Bitcoin與Ethereum現貨ETF是BlackRock、Fidelity、Grayscale、Bitwise等機構的「印鈔機」。每隻基金都會根據管理資產規模收取費用,通常以年費率表示,但實際上是根據每日資產淨值計算。

每天,持有Bitcoin或Ethereum份額的信託基金都會出售部分持倉以支付交易費用及其他運營開支。對發行商而言,這意味著其年收入大致等於管理資產規模(AUM)乘以費率;對持有人而言,則會導致持有代幣數量隨時間逐漸稀釋。

ETF發行商的費率範圍在0.15%至2.50%之間。

資金贖回或流出本身不會直接導致發行商盈虧,但流出會導致發行商最終管理的資產規模縮減,從而降低可收費的資產基數。

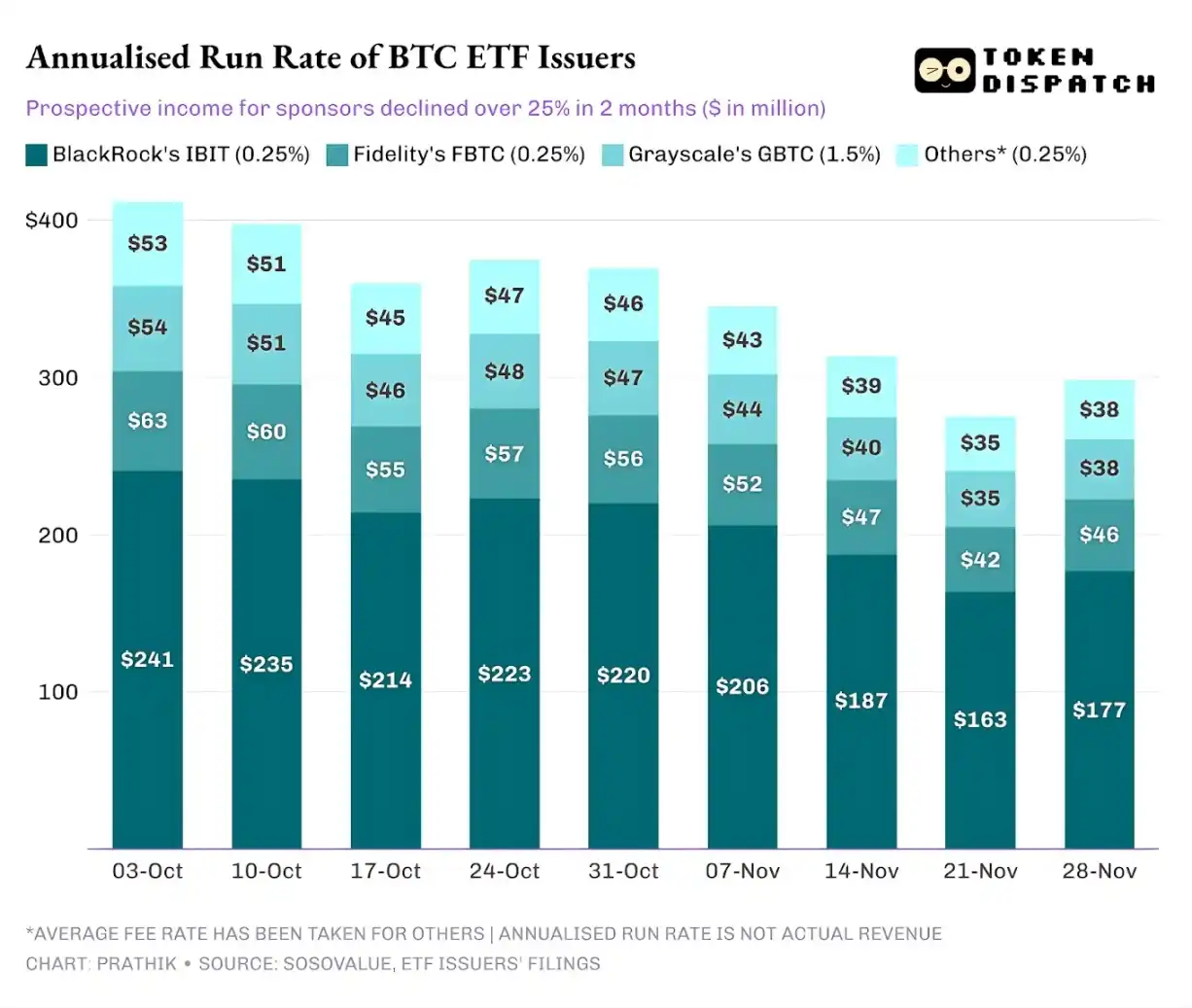

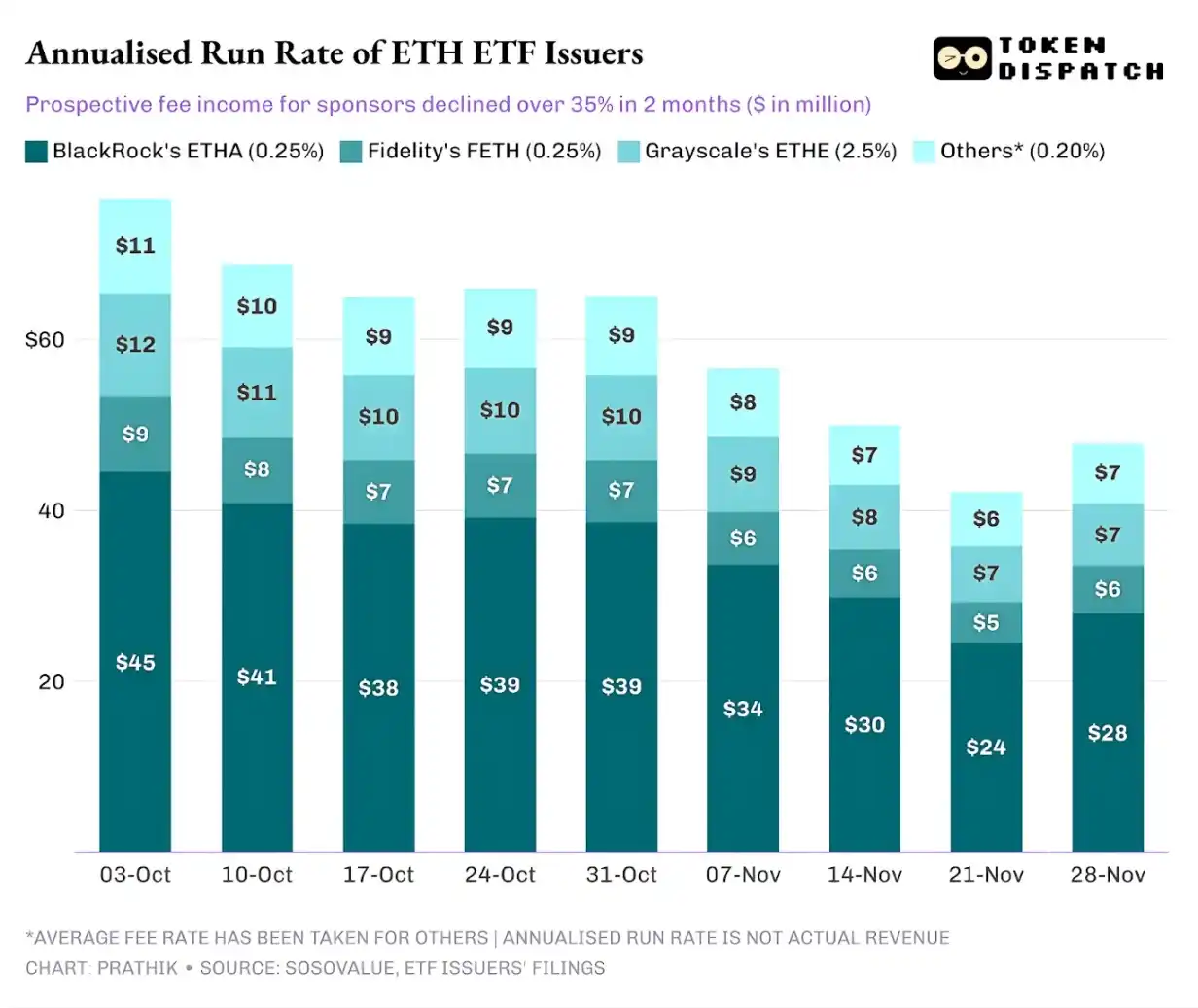

10月3日,Bitcoin與Ethereum ETF發行商管理的總資產達到1,950億美元,考慮到上述費率水平,其費用池規模相當可觀。然而,到11月21日,這些產品剩餘的資產規模僅約1,270億美元。

如果以週末管理資產規模計算年化費用收入,過去兩個月,Bitcoin ETF的潛在收入下降超過25%;Ethereum ETF發行商受影響更大,過去九週年化收入下降了35%。

發行規模越大,跌得越重

從單一發行商的角度來看,資金流動背後有三種略有不同的趨勢。

對BlackRock而言,其業務特徵體現在「規模經濟」與「週期波動」的結合。其IBIT與ETHA已成為主流投資者通過ETF配置Bitcoin與Ethereum的默認選擇。這讓全球最大資產管理機構能以0.25%的費率,基於龐大的資產基數收費,尤其在10月初資產規模創新高時,收益十分可觀。但這也意味著,當大戶在11月選擇降低風險時,IBIT與ETHA成為最直接的拋售標的。

數據足以證明這一點:BlackRock的Bitcoin與Ethereum ETF年化費用收入分別下降28%與38%,超過行業平均的25%與35%跌幅。

Vanguard的情況與BlackRock類似,但規模相對較小。其FBTC與FETH基金同樣呈現「先流入後流出」的節奏,10月的市場熱情最終在11月被資金流出取代。

Grayscale的故事則更多關於「歷史遺留問題」。曾幾何時,GBTC與ETHE是眾多美國投資者通過券商賬戶配置Bitcoin與Ethereum的唯一規模化渠道。但隨著BlackRock、Vanguard等機構引領市場,Grayscale的壟斷地位不復存在。更糟糕的是,其早期產品的高費率結構,導致過去兩年持續承受資金流出壓力。

10月與11月的市場表現也驗證了這一投資者傾向:牛市時資金轉向低費率產品,市場轉弱時則大幅減倉。

早期Grayscale加密產品的費率是低成本ETF的6-10倍。雖然高費率能提升收入數字,但過高的成本會不斷驅趕投資者,削弱產生費用收入的管理資產規模。留下的資金往往受限於稅收、投資規則、運營流程等摩擦成本,而非主動投資者選擇;每一次流出都提醒市場:一旦有更優選擇,更多持有人會拋棄高費產品。

這些ETF數據揭示了當前加密貨幣機構化進程的幾個關鍵特徵。

10月與11月的現貨ETF市場證明,加密ETF管理業務與標的資產市場一樣具有週期性。當資產價格上漲、市場情緒積極時,資金流入推動費用收入上升;但一旦宏觀環境變化,資金會迅速撤離。

雖然大型發行機構已在Bitcoin與Ethereum資產上建立高效「費用通道」,但10月與11月的波動證明,這些通道同樣會受到市場週期衝擊。對發行商而言,核心問題是如何在新一輪市場衝擊下留住資產,避免宏觀趨勢變化後費用收入大幅波動。

雖然發行商無法阻止投資者在拋售潮中贖回份額,但能產生收益的產品在一定程度上可以對沖下行風險。

備兌買權ETF能為投資者帶來權利金收入(註:備兌買權是一種期權交易策略,投資者持有標的資產同時賣出等量買權合約,通過收取權利金以提升組合收益或對沖部分風險),從而抵消部分標的資產價格下跌;抵押型產品也是一個可行方向。不過,這類產品需經監管審查後方可正式推向市場。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

以太坊進行「Fusaka 升級」,持續「擴容和提效」,強化鏈上結算能力

以太坊已啟用「Fusaka」關鍵升級,透過 PeerDAS 技術將 Layer-2 數據容量提升 8 倍,並結合 BPO 分叉機制與 Blob 底價機制,有望大幅降低 Layer-2 營運成本,確保網路長期的經濟可持續性。

開盤 1 分鐘跌 1/3,26 分鐘「腰斬」,「特朗普概念」被市場拋棄

與特朗普家族相關的加密貨幣項目曾是市場追捧的明星,但如今正經歷一場急劇的信任崩塌。

美聯儲能打贏獨立性保衛戰?鮑威爾留任或成關鍵勝負手

美國銀行認為,特朗普提名新任聯準會主席並不足以令人擔憂,如果鮑威爾繼續擔任理事,白宮施壓的空間將大幅受限。此外,一個偏鷹派的委員會也會讓迎合特朗普降息期望的主席束手無策。

Trust Wallet透過Myriad開放政治與體育博彩