科技股迎來抄底資金,黃金也在急跌後反彈,bitcoin 卻獨自沉淪,「一蹶不振」。這背後到底發生了什麼?此前風光無限的加密貨幣市場為何「慘不忍睹」?

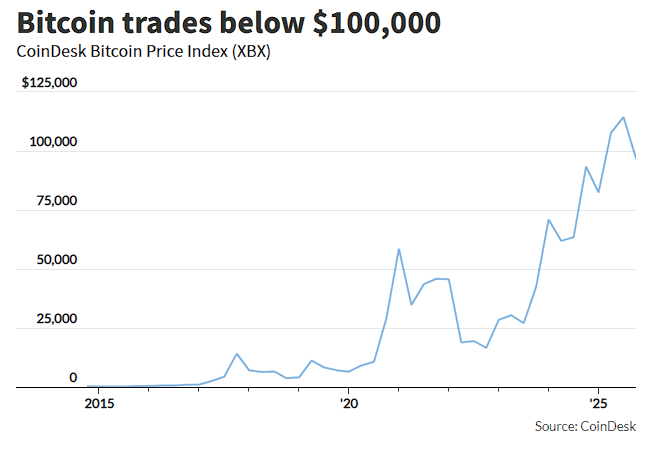

週五(11月14日),美股市場出現戲劇性反轉,在經歷了開盤初期的恐慌性拋售後,資金抄底科技股,納斯達克和標普500指數在觸及關鍵技術支撐位後強勢反彈。而黃金在盤中最多狂瀉超150美元之後,也反彈至4080美元附近,但 bitcoin 卻成為明顯的例外:當日下跌5%,跌破94000美元關口,創下6個月新低。

這是 bitcoin 連續第三週下跌,也是過去六週中的第五次下跌。更令人震驚的是,自10月10日的閃崩以來,加密貨幣市場的衝擊波至今未見減弱跡象——所有加密貨幣的總市值損失已超過1萬億美元。

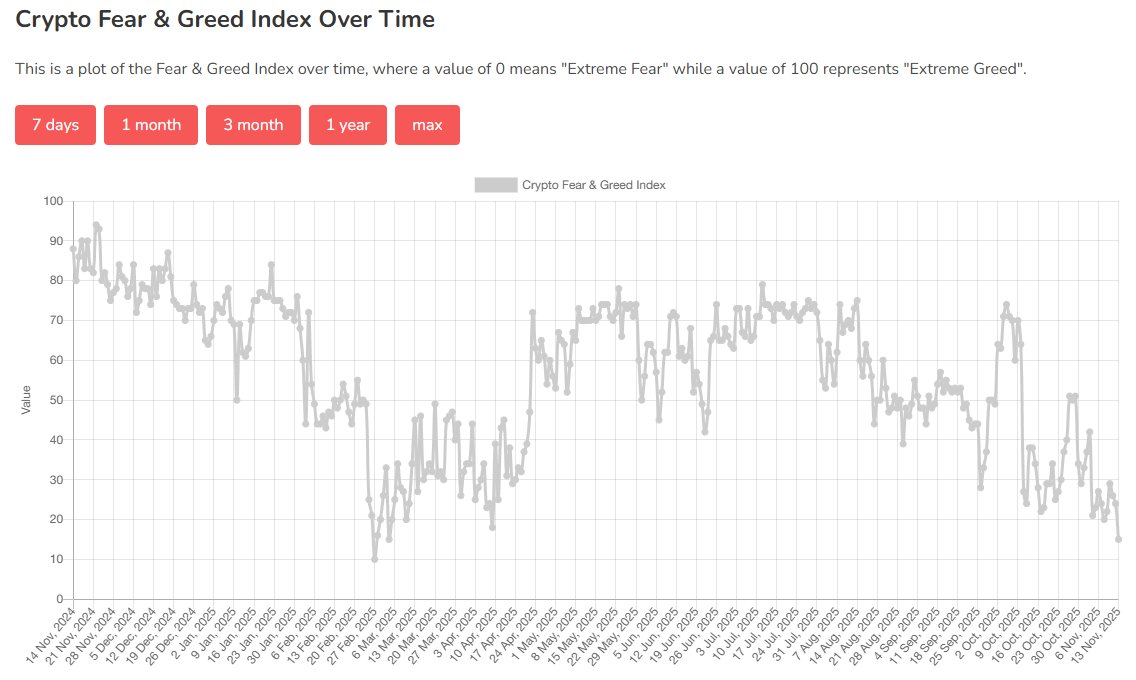

這一反差揭示了 bitcoin 市場的異常處境:在與納斯達克100指數保持0.8高度相關性的同時,bitcoin 卻呈現出「跟跌更大,跟漲更弱」的不對稱特徵。更值得關注的是,據 Wallstreetcn 文章,幣圈恐慌與貪婪指數已跌至15點,創下今年2月以來最低水平,而上一次該指數跌破20點後,bitcoin 在一個月內暴跌25%。

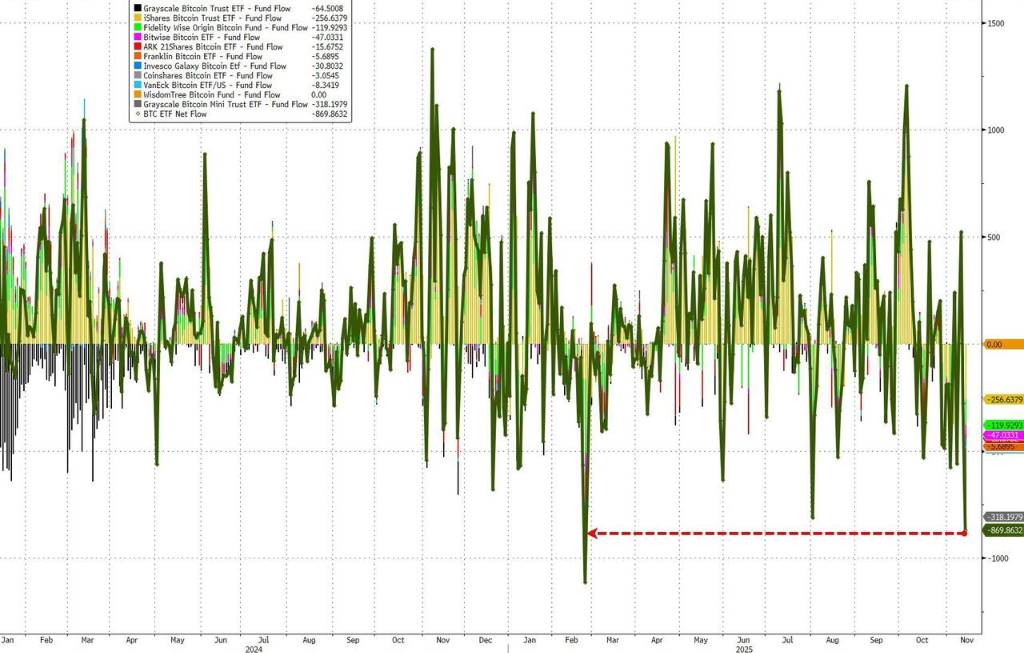

與此同時,多重因素正在共同壓制 bitcoin。長期持有者在過去30天內拋售了約81.5萬枚 bitcoin,創下2024年初以來的最高紀錄;市場流動性枯竭導致 bitcoin ETF 連續五週淨流出。連特朗普家族的加密貨幣相關財富也未能倖免,其持有的 World Liberty Financial 代幣和 American Bitcoin 股票均從高點回落約30%。

科技股絕地反擊,bitcoin 逆勢暴跌

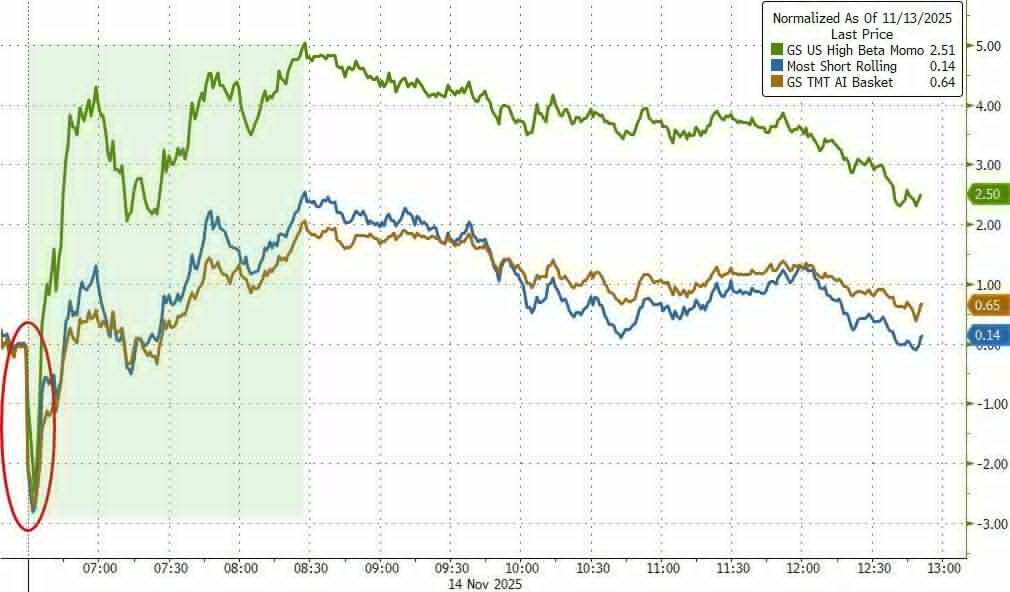

週五市場走勢堪稱「冰火兩重天」。納斯達克100指數和標普500指數在觸及50日均線支撐位後迅速反彈,小盤股也在100日均線處找到支撐。據 Goldman Sachs 交易員 Scott Rubner 描述,市場情緒在上午經歷了從「絕對恐慌」(凌晨4點至9點30分)到「強勢回歸」(上午10點至11點)的戲劇性轉變。

這種V型反轉並非偶然。Goldman Sachs 數據顯示,2025年標普500指數單日下跌至少1.5%後,次日平均反彈1.1%。

ETF 交易活動成為早盤抄底的主力軍,占當日交易量的37%,遠高於27%的年內平均水平。科技股巨頭 Mag7 指數在觸及50日均線後強勁反彈,全週持平,對沖基金的回補需求處於96%分位。

然而,bitcoin 卻完全沒有參與這場反彈盛宴。週五 bitcoin 下跌5%,最低觸及94519美元,為5月6日以來最低點,全週跌幅達9.14%,創下自2月28日當週以來最差單週表現。自10月5日觸及126272美元的歷史高點以來,bitcoin 已累計下跌約25%。

這種分化在市場流動性改善的背景下顯得尤為刺眼。Goldman Sachs 交易員指出:

對沖基金在全線買入,需求處於96%分位;高貝塔動量股、最多空頭股和AI領軍股均從開盤下跌3%反彈至收漲3%。但 bitcoin 市場卻持續承壓,表明其正經歷與傳統風險資產不同的困境。

「跟跌更狠,跟漲更弱」的畸形關聯

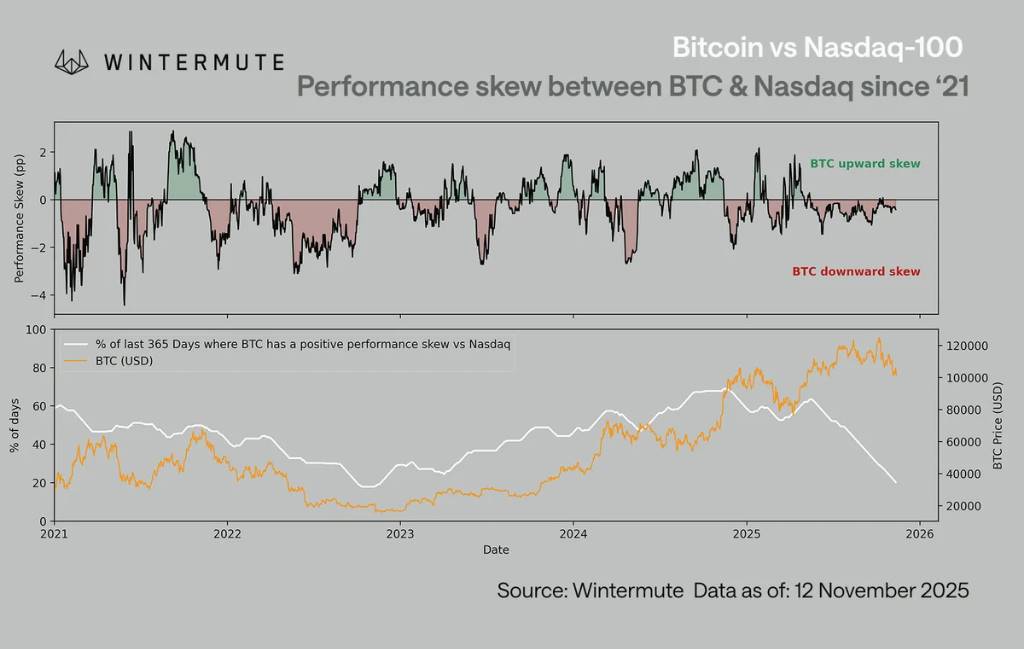

bitcoin 與納斯達克100指數的相關性依然高達0.8左右,但這種關聯卻呈現出一種畸形狀態——bitcoin 只在下跌時與股市同步,在上漲時卻反應遲鈍。

數據顯示,今年以來 bitcoin 與納指的表現偏差(performance skew)明顯為負:

當納指上漲時,bitcoin 的漲幅明顯偏小;而當納指下跌時,bitcoin 卻跌得更狠。這不是相關性的崩潰,而是一種不對稱性的體現——bitcoin 只吸收下行風險,卻無法分享上行收益。

更值得注意的是,這種負面偏差在365天滾動基礎上已達到2022年末熊市以來的最高水平——那正是 bitcoin 在上一輪週期見頂一年後的時期。

歷史經驗顯示,如此規模的負向不對稱性通常出現在市場情緒極度疲弱、價格接近底部的時期,而非高位時期。這種反常現象背後的邏輯是什麼?

市場注意力轉移是關鍵因素。2025年,原本在加密貨幣領域流動的敘事資本——新代幣發行、基礎設施升級、散戶參與——已經轉向股票市場。

大型科技股成為機構和散戶尋求高貝塔增長的磁石。相比2020-2021年的狂熱期,如今風險偏好的邊際增量更多流向納斯達克,而非數字資產。

這意味著 bitcoin 保留了作為宏觀風險資產下跌時的高貝塔屬性,卻失去了上漲時的敘事溢價。它只是作為宏觀風險的「高貝塔尾部」在反應,而非獨立的投資主題。

流動性結構的改變則加劇了這種不對稱。穩定幣發行量已經見頂,ETF 資金流入放緩,交易所市場深度未能恢復到2024年初的水平。

這種脆弱性在股市回調時放大了 bitcoin 的負面反應,導致其下行參與度持續高於上行參與度。

幣圈恐慌指數暴跌至年內最低

市場情緒指標正在印證這種極度悲觀的氛圍。據 Wallstreetcn 文章,11月13日,幣圈恐慌與貪婪指數暴跌至15點,創下今年2月以來的最低水平。

這一「極端恐慌」讀數令人警覺——上一次該指數跌破20點是在2月27日,隨後一個月內 bitcoin 價格下跌25%至7.5萬美元。

市場情緒分析平台 Santiment 的報告顯示,bitcoin、ethereum 和 XRP 三大加密貨幣的負面討論急劇上升,正面/負面情緒比率大幅下降,情緒水平遠低於正常值。

這表明負面討論正主導市場敘事,投資者信心持續低迷。

自10月11日的大規模清算事件後,關鍵情緒指標顯示市場情緒始終未能恢復,反而進一步惡化。

儘管 Santiment 將這種極端負面情緒解讀為可能預示局部底部的看漲信號,但當前的價格走勢顯然還未出現明確的反轉跡象。

巨鯨拋售加劇,長期持有者集中出貨

在 bitcoin「一蹶不振」之際,多重因素正在共同壓制 bitcoin。

據報導,bitcoin 跌破10萬美元關鍵里程碑的背後,「巨鯨」(持有1000個 bitcoin 以上的大戶)和長期持有者的拋售成為顯著推手。

區塊鏈數據顯示,過去30天內,長期 bitcoin 持有者已出售約81.5萬枚 bitcoin,這是自2024年初以來的最高拋售活動。更關鍵的是,持有 bitcoin 超過七年的巨鯨錢包,以每小時超過1000枚 bitcoin 的速度持續賣出。

這種拋售呈現出「持續的、交錯的分配」特徵,而非突然的協調性拋售。分析顯示,許多早期持有者將10萬美元視為一個心理門檻——這是他們多年來一直談論的獲利了結水平。自2024年12月 bitcoin 首次突破10萬美元以來,長期持有者的拋售就開始加速。

bitcoin 行業資深人士、Swan Bitcoin 執行長 Cory Klippsten 表示:

「我認識的很多早期持有者,自2017年我進入這個領域以來,就一直在談論10萬美元這個數字。出於某種原因,這是人們一直說會賣出一些的水平。」

然而,真正令人擔憂的不是拋售本身,而是市場吸收這些拋售的能力正在減弱。去年底和今年初,當長期持有者出售 bitcoin 時,其他買家會介入支撐價格,但這種動態似乎已經改變。

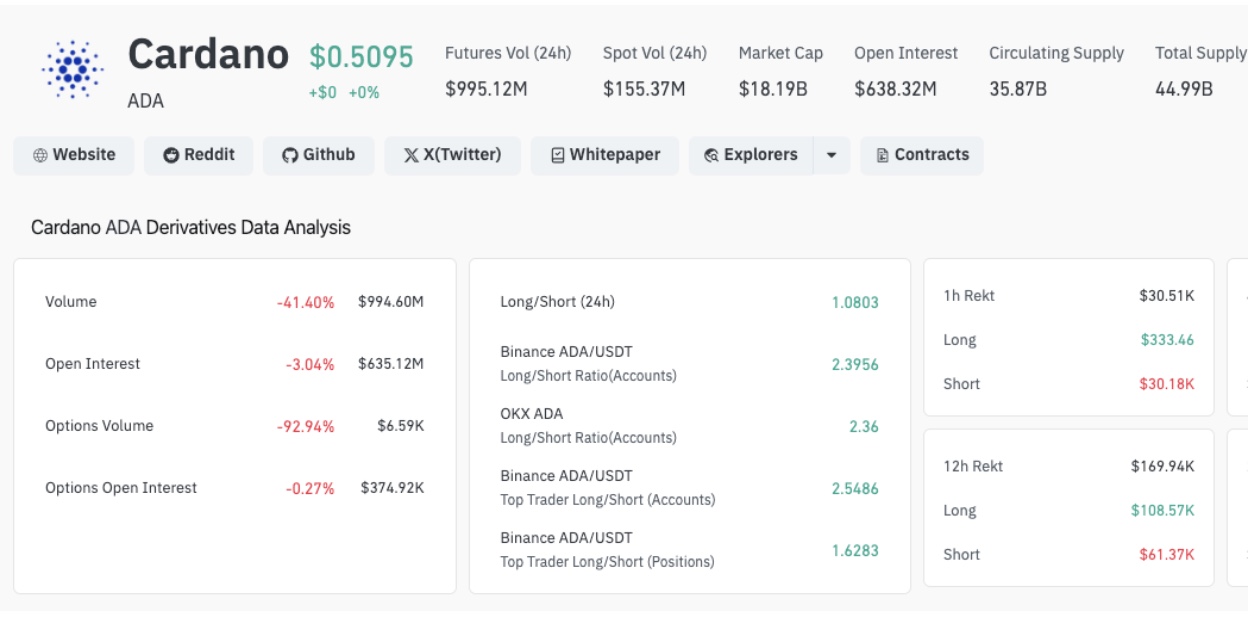

ETF 資金流動印證了需求疲軟。截至週四,本週 bitcoin ETF 淨流出3.113億美元,這將是連續第五週出現資金外流,為3月14日以來最長的連續流出紀錄。過去五週累計流出26億美元,僅次於3月28日結束的五週33億美元的流出規模。

特朗普家族財富也難逃重創

隨著加密貨幣市場的動盪,特朗普總統家族從加密貨幣中獲得的財富也在縮水。

自10月5日 bitcoin 觸及126272美元高點以來的一個月內,特朗普及其家族持有的與加密貨幣相關的股票和代幣均大幅下跌。

特朗普家族的加密貨幣投資組合包括 Trump Media & Technology Group,以及區塊鏈公司 World Liberty Financial 和 bitcoin 礦企 American Bitcoin。World Liberty Financial 代幣以及 American Bitcoin 和 DJT 的股票自 bitcoin 10月高點以來均下跌約30%。

根據特朗普6月中旬的政府財務披露表,總統通過其子 Don Jr. 名下的可撤銷信託間接持有近1.15億股 DJT 股份,按週五價格計算價值約13億美元,較10月初的近20億美元大幅縮水。

World Liberty 網站顯示,特朗普及其家族持有約225億枚 World Liberty Financial 代幣,按週五價格計算價值約34億美元,低於45億美元的峰值。Eric Trump 持有 American Bitcoin 7.5%的股份,該持股目前價值約3.4億美元,較峰值的4.8億美元下降。

儘管特朗普政府為推動加密貨幣行業做出了諸多努力——包括建立 bitcoin「戰略儲備」、美國證券交易委員會撤銷對 Coinbase 和 Binance 等公司的訴訟——但這些政策利好未能阻止加密貨幣市場的大幅回調。