策略不再「FOMO」了嗎?這是否是此次Bitcoin下跌的原因?

比特幣下跌,是因為機構沒有買入嗎?

Original Article Title: 為什麼比特幣最大買家突然停止累積?

Original Article Author: Oluwapelumi Adejumo, Crypto Slate

Original Article Translation: Luffy, Foresight News

在2025年大部分時間裡,由於企業數位資產金庫(DAT)與交易所交易基金(ETF)意外結盟,共同構築了比特幣的堅實支撐基礎,讓比特幣的支撐位看似牢不可破。

企業透過發行股票和可轉換債券來收購比特幣,而ETF的資金流入則悄然吸收了新供應。兩者合力建立了強勁的需求基礎,幫助比特幣抵禦了金融環境收緊的壓力。

然而,如今這一基礎開始出現鬆動。

11月3日,Capriole Investments創辦人Charles Edwards在X平台發文表示,隨著機構累積速度放緩,他的看多觀點已經減弱。

他指出:「這是7個月來首次,機構淨流入低於每日挖礦供應,這是一個令人擔憂的發展。」

比特幣機構買入量,來源:Capriole Investments

比特幣機構買入量,來源:Capriole Investments

Edwards表示,即使其他資產表現優於比特幣,這一指標仍然是他保持樂觀的關鍵原因。

然而,目前約有188家企業金庫持有大量比特幣頭寸,許多公司除了比特幣曝險外,業務模式相對單一。

比特幣金庫累積放緩

沒有哪家公司能比最近更名為「Strategy」(前稱MicroStrategy)更能代表企業比特幣交易。

在Michael Saylor的帶領下,這家軟體製造商已轉型為比特幣金庫公司,目前持有超過674,000枚比特幣,穩居全球單一企業持有量最大的位置。

然而,近幾個月來,其購買步伐明顯放緩。

第三季度,Strategy僅增加了約43,000枚比特幣持倉,為今年季度購買量最低。考慮到該公司在此期間的比特幣購買量驟降至僅數百枚,這一數字並不令人意外。

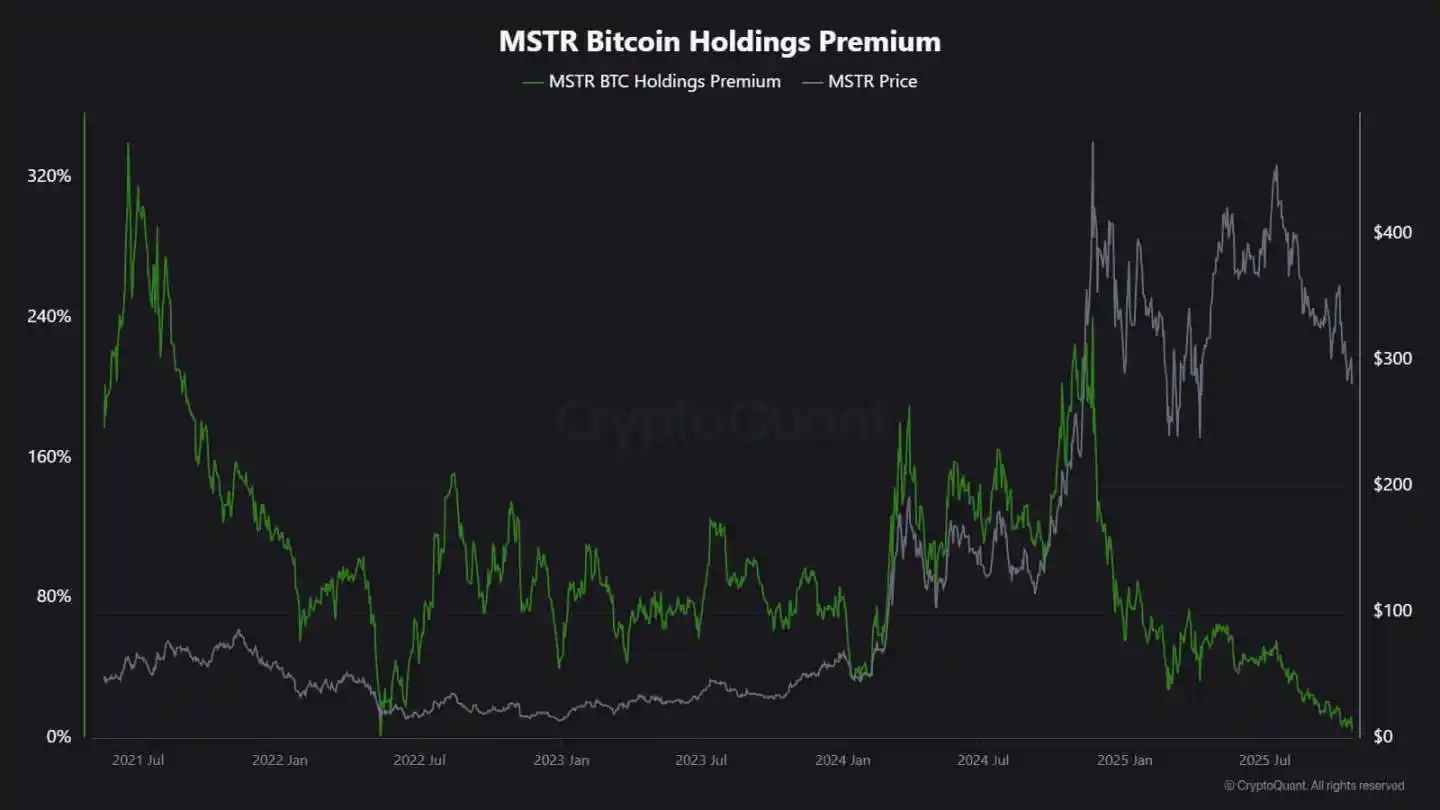

CryptoQuant分析師J.A. Maarturn解釋稱,累積放緩可能與Strategy的淨資產價值(NAV)下滑有關。

他表示,投資者此前為Strategy資產負債表上的每1美元比特幣支付了高額「NAV溢價」,本質上讓股東能夠通過槓桿受益於比特幣價格上漲。然而,自年中以來,這一溢價已大幅收窄。

隨著估值溢價減少,發行新股購買比特幣已不再帶來顯著升值,企業融資增持的動力也隨之下降。

Maarturn指出:「融資難度上升,股票發行溢價已從208%降至4%。」

Strategy股票溢價,來源:CryptoQuant

同時,累積降溫的趨勢並不僅限於Strategy。

在東京上市的Metaplanet公司此前效仿這家美國先驅,但在股價大幅下跌後,近期交易價格已低於其比特幣持倉的市值。

對此,該公司批准了股票回購計劃,並引入新的資金指引以擴大比特幣金庫。此舉展現了公司對資產負債表的信心,但也凸顯了投資者對「加密金庫」商業模式的熱情正在消退。

事實上,比特幣金庫累積放緩已導致部分企業合併。

上個月,資產管理公司Strive宣布收購規模較小的比特幣金庫公司Semler Scientific。合併後,這些公司將持有近11,000枚比特幣。

這些案例反映的是結構性限制,而非信仰動搖。當股票或可轉債發行不再享有市場溢價時,資金流入枯竭,企業累積自然放緩。

ETF資金流表現如何?

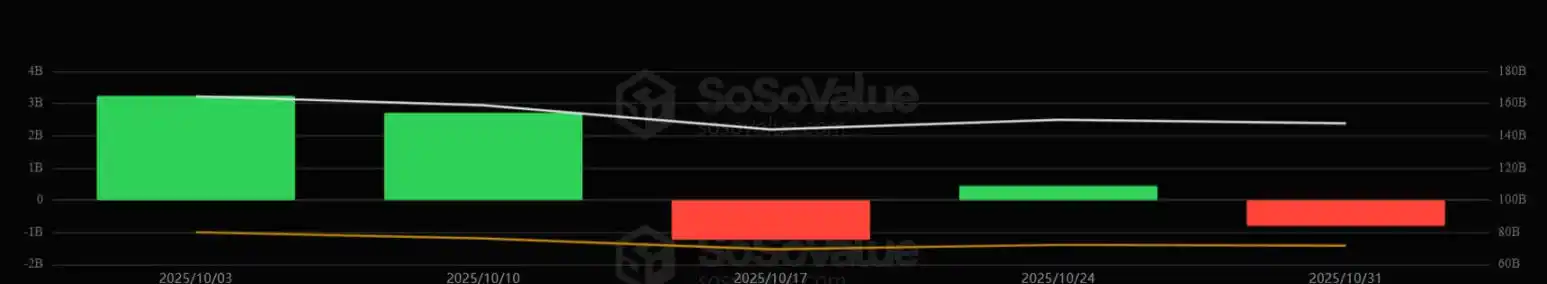

長期以來被視為「新供應吸收器」的現貨比特幣ETF,也出現了類似的疲軟跡象。

在2025年大部分時間裡,這些金融投資工具主導了淨需求,申購量持續超過贖回量,尤其是在比特幣飆升至歷史新高期間。

然而,到10月底,這些基金的資金流動變得不穩定。受利率預期影響,投資組合經理調整倉位,風控部門降低曝險,部分周度資金流轉為負值。這種波動標誌著比特幣ETF行為進入新階段。

宏觀環境收緊,對快速降息的希望逐漸消退,流動性條件轉冷。儘管如此,市場對比特幣曝險的需求依然強勁,但已從「穩定流入」轉為「脈衝式流入」。

SoSoValue的數據清楚反映了這一轉變。10月前兩周,加密資產投資產品吸引了近60億美元流入;但到月底,隨著贖回超過200億美元,部分流入被抹去。

比特幣ETF周度資金流,來源:SoSoValue

這一模式表明,比特幣ETF已經發展為真正的雙向市場。它們仍能提供深度流動性和機構進入渠道,但不再僅僅是單向累積工具。

當宏觀信號波動時,ETF投資者的退出速度可能與進場速度一樣快。

市場對比特幣的影響

這一轉變並不一定意味著比特幣將出現下跌,但確實預示著波動性上升。 隨著企業和ETF的吸收能力減弱,比特幣的價格走勢將越來越受短線交易者和宏觀情緒影響。

Edwards認為,在這種情境下,新的催化劑——如貨幣寬鬆、監管明朗化或股市風險偏好回歸——可能會重新點燃機構買盤。

然而,目前邊際買家更加謹慎,價格發現對全球流動性週期的敏感度提升。

影響主要體現在兩個方面:

首先,曾經作為支撐的結構性買單正在減少。在吸收不足時期,日內波動可能加劇,因為缺乏穩定買家來抑制波動。2024年4月的減半在技術上減少了新供應,但如果沒有持續需求,僅靠稀缺性無法保證價格上漲。

其次,比特幣的相關特徵正在轉變。隨著資產負債表累積降溫,該資產可能再次跟隨整體流動性週期動態。實際利率上升和美元走強期間可能帶來價格壓力,而寬鬆條件下則有望在風險偏好反彈中重拾領導地位。

本質上,比特幣正重新進入宏觀反身性階段,表現更像高貝塔風險資產,而非數位黃金。

同時,這一切並不否定比特幣作為稀缺、可編程資產的長期敘事。相反,它反映了機構動態影響力的提升——那些曾經讓比特幣免受散戶波動影響的機構,如今正加深其與更廣泛資本市場的聯動,鞏固其主流投資組合配置地位。

未來幾個月將考驗比特幣在缺乏企業和ETF自動流入的情況下,能否維持其價值儲存屬性。

從歷史類比來看,比特幣往往展現出適應性。當一個需求渠道減弱時,另一個渠道會出現——無論是來自主權儲備、金融科技整合,還是宏觀寬鬆週期中散戶的重新參與。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

BeInCrypto x ICP Hubs 網路研討會:新創企業的行銷基礎

在這個以程式碼速度運行的行業中,信任依然是唯一無法偽造或急於求成的事物。這正是近期BeInCrypto x ICP Hubs線上研討會中所強調的核心訊息。會中,由BeInCrypto首席策略合作夥伴官兼ICP Hubs評審團成員Alevtina Labyuk帶領進行了深入討論。

BlackRock 斥資2.13億美元增持 Bitcoin,加劇市場對跌破10萬美元的擔憂

BlackRock向Coinbase轉移價值2.13億美元的bitcoin,令交易員感到不安,重新引發對價格跌破10萬美元的擔憂。

美國的穩定幣賭局可能適得其反,反而讓中國取得優勢

Yanis Varoufakis警告,美國試圖通過穩定幣主導數字金融的舉措可能會適得其反,導致全球市場不穩,而中國有紀律的國家主導模式則正在增強實力。

冷錢包,溫暖用戶體驗,熱辣價格:Kraster 推出卡片大小的硬體錢包,實現安全的加密貨幣管理

Kraster 團隊的區塊鏈工程師、金融科技專家與網絡安全專家,目前正在羅馬舉辦的 SiGMA Europe 2025(11月3日至6日)展示全新 Kraster Wallet。參觀者可以在展位上觀看錢包的現場演示,了解其技術設計,並學習該錢包如何在便利性與自我託管的數位資產管理之間取得平衡。