穩定幣進入3000億美元時代:三大主線揭示下一個增長週期

作者:Biteye 核心貢獻者Louis

編輯:Biteye 核心貢獻者 Denise

社群:@BiteyeCN

原文標題:3000億美元新藍海:穩定幣生態的三條主線

01、引言:穩定幣生態的歷史轉折

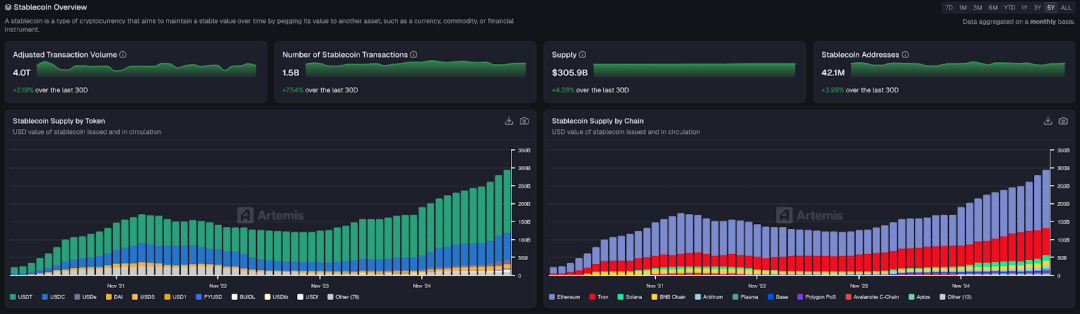

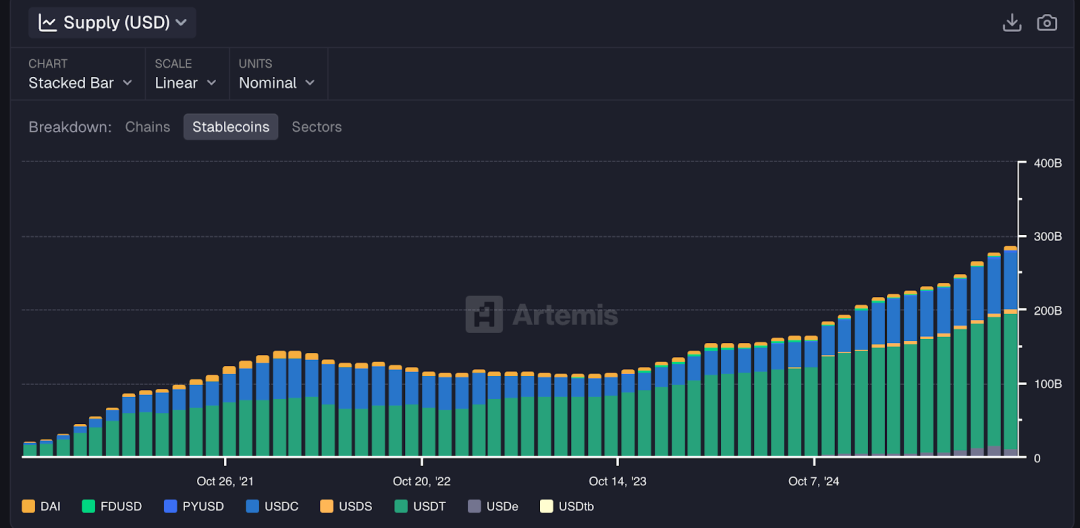

2024-2025年,全球穩定幣市場正經歷前所未有的爆發式增長,截至10月,穩定幣總市值已突破3000億美元,較2024年底的1663億美元,年增長率高達82.9%。這一增長不僅刷新了歷史紀錄,更標誌著穩定幣從邊緣投機工具向主流金融基礎設施的根本性轉變。

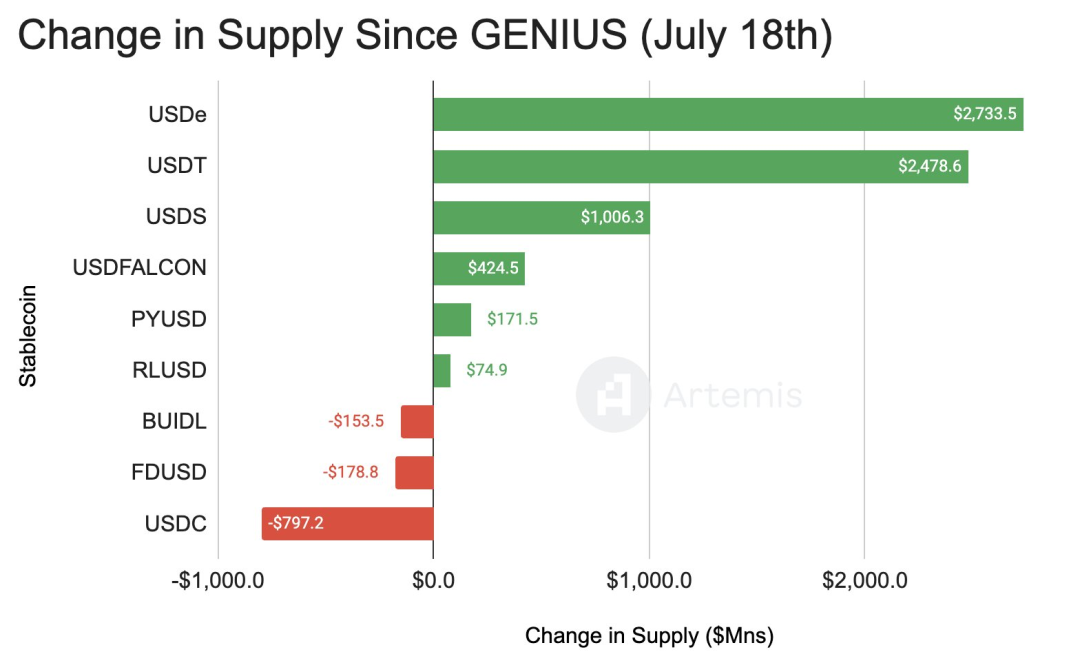

監管環境的歷史性突破為這一增長提供了強勁推動力:2025年7月,美國GENIUS法案正式簽署成為法律,建立了首個聯邦層級的穩定幣支付框架。與此同時,歐盟MiCA法規於2024年12月全面生效,為穩定幣行業的規範化發展奠定了堅實基礎。

雖然USDT和USDC仍佔據主導地位,但其市場份額已從91.6%下降至83.6%。穩定幣市場正在悄然發生變化,新興穩定幣項目迅速崛起,如:

-

Ethena的USDe市值達110億美元

-

PayPal的PYUSD市值突破27.6億美元

-

RWA支持穩定幣市場規模達350億美元,年增長46%

02、穩定幣專用公鏈:基礎設施革命

傳統區塊鏈在處理穩定幣交易時暴露出顯著痛點:以太坊的高昂gas費用經常達到數十美元,交易確認時間從數秒到數分鐘不等;Tron雖然費用較低,但面臨中心化風險和技術限制。

新一代專用穩定幣公鏈通過技術創新實現了質的突破,這些公鏈普遍支持1000+TPS的高吞吐量、零或極低手續費,以及亞秒級的交易確認。更重要的是,它們將穩定幣設計為原生gas代幣,徹底消除了加密貨幣價格波動對用戶體驗的影響。

Plasma:Tether生態的旗艦項目

Plasma作為賽道的領軍項目,總融資達7580萬美元,包括2025年2月由Bitfinex和Framework Ventures領投的2050萬美元A輪融資,以及彼得·蒂爾、Bybit等知名投資方的參與。2025年9月25日主網測試啟動後,TVL迅速達到53億美元。

技術層面,Plasma採用定制的PlasmaBFT共識機制,實現了亞秒級最終確認性和2000+TPS的處理能力。其核心創新在於Paymaster系統,使USDT轉帳實現真正的零手續費,同時支持自定義gas代幣和機密支付功能。該項目已集成Chainlink預言機,並通過非託管比特幣橋接pBTC,構建了完整的DeFi生態。

Stable:機構級USDT優化方案

Stable定位為「現實世界的支付軌道」,專注機構級USDT應用。該項目2025年7月獲得2800萬美元種子輪融資,由Franklin Templeton、Hack VC、PayPal Ventures和Bitfinex聯合投資。項目採用StableBFT共識,支持10kTPS和秒級最終確認性,同時保持EVM兼容性。

Stable的技術特色在於使用USDT作為原生gas代幣,通過帳戶抽象實現P2P轉帳零手續費。企業功能包括批量轉移聚合、合規私有轉移和跨鏈USDT0支持。項目已集成PayPal的PYUSD穩定幣,重點發展法幣出入金通道和借記卡發行業務。

Arc:Circle的專屬生態

Circle公司開發的Arc被定位為「穩定幣金融的家園」,深度集成Circle生態系統。該項目使用USDC作為原生gas代幣,確保美元計價的可預測費用結構。技術上採用Malachite BFT共識引擎,支持3000TPS和亞秒級最終確認性。

Arc的獨特之處在於內建FX引擎,支持基於詢價的穩定幣轉換,以及可選隱私功能實現合規屏蔽。項目還在探索可逆USDC交易以應對詐騙問題,並與德國證券交易所合作推進歐盟市場採用。

從融資規模和技術進展來看,Plasma憑藉Tether生態的支持和最早的主網上線時間佔據領先優勢。Stable通過機構級定位和PayPal合作構建差異化競爭力,而Arc則依託Circle的合規優勢和USDC生態地位。三個項目都採用了BFT共識機制,相比傳統PoS的機率最終確認性更適合支付場景。

03、生息穩定幣:創新收益模式

生息穩定幣通過將收益直接內嵌到穩定幣中,為用戶提供了超越傳統銀行儲蓄的收益體驗。

Ethena USDe

USDe的市值從2024年1月的8600萬美元暴漲至2025年10月的110.4億美元,增幅達到驚人的13750%,躍升為全球第三大穩定幣。

USDe的技術創新在於採用delta中性策略維持穩定性,通過質押ETH和WBTC等資產,同時在交易所開設對沖期貨頭寸,創造出無方向性風險敞口。sUSDe為持有者提供2.56%-3.72%的年化收益,收益來源包括以太坊質押獎勵、永續合約融資費率和穩定幣固定收益。

Sky生態系統

Sky生態系統(前身MakerDAO)通過品牌升級和產品創新重塑了去中心化穩定幣借貸市場。USDS作為獎勵型穩定幣,市值達到80億美元,通過Sky儲蓄利率機制為用戶提供4.75%的年化收益。

收益來源於協議盈餘,包括借貸費用和清算收入,通過SSR機制分配給儲蓄用戶。該項目還推出了SubDAO重組的Endgame計畫,通過Spark、Grove、Keel等專業化子協議提供不同服務。

04、穩定幣支付基礎設施:全球金融重塑

2025年穩定幣跨境支付處理量達到46萬億美元,相當於Visa吞吐量的50%以上。傳統跨境支付的費用結構通常為2-7%,包括轉帳費、匯率差價和中介費用,而穩定幣可將成本降至0.5-2%,在高頻跨境場景中節省50-80%。更重要的是,穩定幣結算時間從傳統的3-5個工作日縮短至3分鐘以內,大幅減少了預融資需求和現金流中斷。

BVNK的強勢崛起

BVNK作為穩定幣基礎設施提供商,2025年業務實現強勁增長,年處理交易量超過200億美元,主要服務Worldpay、Flywire和dLocal等企業客戶。Citi Ventures於2025年10月戰略投資BVNK,支持其全球穩定幣支付軌道擴展。同時,Coinbase和Mastercard正談判收購BVNK,估值15-25億美元,這將是史上最大穩定幣收購,凸顯其在企業級穩定幣支付中的核心地位。

Stripe的創新布局

Stripe推出了穩定幣訂閱支付功能,支持USDC在Base和Polygon鏈上的自動扣款,針對AI和SaaS公司需求。該功能結算成本減半,AI公司報告20%支付量轉向穩定幣。Stripe還推出Open Issuance平台,幫助企業發行自定義穩定幣,並集成AI代理支付工具。

05、穩定幣AI集成應用:未來金融

隨著AI代理經濟的崛起,傳統的API密鑰和訂閱模式已無法滿足機器間自主交易的需求,催生了專門為AI代理優化的支付協議和基礎設施。

KITE AI:構建代理互聯網的Layer-1

KITE AI作為該領域的領軍項目,致力於構建首個專為AI代理經濟優化的Layer-1區塊鏈。KITE完成了1800萬美元A輪融資,由PayPal Ventures和General Catalyst領投。

項目的核心創新在於三大技術支柱:加密代理身份系統(AIR – Agent Identity Resolution)、可編程權限管理和鏈上歸因智能證明(PoAI)。AIR作為代理應用商店,解決了AI代理間的信任問題,開發者可通過低代碼介面部署自定義代理並接入生態市場。

近日,KITE與Brevis宣布戰略夥伴關係,利用零知識證明技術增強代理身份和支付模組的透明度與自治性。該合作首批模組部署於BNB Chain,後續將擴展至KITE L1以實現跨鏈證明中繼。

x402協議:重新定義HTTP支付標準

x402協議由Coinbase、Google和Cloudflare等科技巨頭共同推動。當客戶端(如AI代理或應用程式)訪問受保護資源時,伺服器返回402狀態碼和JSON格式的支付詳情,包括金額、幣種和收款地址。客戶端隨後構建簽名支付交易,並通過X-PAYMENT標頭重新發送請求。Coinbase等第三方促進者驗證鏈上支付後,伺服器授予資源訪問權限。整個過程實現了去信任化執行,支付在鏈上結算以確保可稽核性。

x402的技術優勢在於其原生HTTP集成和極低的交易成本。基於Base的USDC結算可在2秒內完成,gas費用低於0.0001美元,協議費用為零。

06、投資展望與風險評估

穩定幣子賽道正在從概念走向現實,從投機走向應用。在四大新興賽道中,專用穩定幣公鏈展現出最清晰的投資價值。Plasma憑藉Tether生態支持和53億美元TVL驗證了市場需求,技術護城河明顯。隨著企業級支付需求爆發,這類基礎設施項目有望獲得溢價估值。企業級支付解決方案受益於監管環境改善,BVNK的15-25億美元收購估值反映了傳統金融巨頭對穩定幣基礎設施的認可。AI集成應用雖處於早期階段,但技術創新和應用場景驗證速度超預期,適合風險偏好較高的投資者布局。生息穩定幣風險收益比最為複雜,合成模型在極端市場下的脫錨風險不容忽視。

監管風險仍是最大變數。雖然GENIUS法案和MiCA法規為行業發展提供了框架,但具體實施細則和執法標準仍在演變中,穩定幣賽道項目需要持續關注合規成本和政策變化。競爭風險隨著傳統金融巨頭入場而加劇,Stripe、Visa、Mastercard等公司的戰略布局將重塑市場格局,新興項目需要在技術創新和生態建設方面保持領先優勢。

在穩定幣新賽道的投資,需在技術創新、監管合規和市場需求三個維度找到平衡點。隨著2025年關鍵項目的陸續上線和監管框架的進一步明確,這一輪穩定幣基礎設施升級有望重塑全球支付格局,為早期參與者帶來豐厚回報。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Pickle Robot 聘請 Tesla 資深人士擔任首位財務長

Egrag Crypto對XRP持有者表示:你們不需要任何評論,這張圖表就足夠了

2026年將有100檔新的加密貨幣ETF,而這些ETF將共享一個可怕的「單點故障」,可能導致全球85%的資產被凍結

中國加密貨幣交易所創辦人回應「比特幣熊市已到來」的說法,並分享其預期