為什麼不輕易嘗試做空?讓我們從做市商的角度談談

Bugsbunny—e/acc2024/11/29 04:18

顯示原文

作者:Bugsbunny—e/acc

我將從做市商和流動性的角度與您討論這個問題

1. 從做市商的角度看市場節奏

從2024年4月到9月,大多數做市商和項目方的主要任務是“吸籌”,即通過各種手段讓市場上的籌碼流入他們手中。在這一階段,仿冒產品和VC幣尤為典型。

目前,這一吸籌階段已基本完成,接下來的主要目標是“派籌”。派籌的核心目的是通過推高價格和市場熱度,引導用戶購買這些籌碼,將籌碼從做市商/項目方轉移到市場。

這種市場邏輯意味著在派籌的早期階段,價格通常會上漲,貿然做空將面臨巨大的反向壓力。

2. 從流動性角度分析當前市場環境

流動性是市場增長的核心驅動力,最近的宏觀因素正在改善流動性預期。

選舉結果帶來的市場信心:特朗普選舉勝利後,市場對加密資產的態度明顯轉向積極。BTC的資產屬性進一步升級,預計加密貨幣友好的敘事將主導未來四年。

合規痛點的緩解:今年的合規壓力逐漸緩解,市場對未來的監管前景更加明確,這為風險資產的反彈提供了政策空間。

C. 美聯儲淨流動性預期改善:目前,美聯儲的淨流動性處於低位,2024年的流動性反彈幾乎是大概率事件,這對美股和加密貨幣市場等所有權益資產構成潛在利好。

基於這些因素,試圖在上升趨勢中做空市場無異於逆勢而行,風險極大。

如果必須做空,該如何操作?

1. 明確交易計劃以避免盲目操作

開倉做空前,必須明確以下幾點:

持倉邏輯:這次做空的目的是對沖風險還是試圖抄頂?

設置止損:明確止損點,以避免市場快速反彈造成的突發損失。

獲利目標:清楚自己的預期目標水平,不要貪心。

2. 傾向於對沖而非清倉

在上升週期中,做空操作應更傾向於對沖現貨風險,而非單純淨空。例如:

參考對沖工具:在美股市場中,SQQQ(3倍做空納斯達克的ETF)是一個不錯的對沖工具,但需明確此工具僅適用於風險對沖,不適合長期持有。

使用看跌期權:購買看跌期權以對沖現貨的下行風險。期權的優勢在於成本明確(權利金)且最大損失可控。

3. 合理配置資金並控制風險

在任何時候,都需要確保做空操作佔用的資金比例較低,以避免資金緊張

由於市場逆向波動引起的連鎖效應。特別是在加密貨幣市場高度波動的環境中,風險控制是首要任務。

摘要

在市場趨勢明確和流動性預期改善的背景下,做空風險極高。如果必須做空,請明確您的交易邏輯,仔細計劃,並優先使用對沖工具以降低風險。

0

3

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

PoolX: 鎖倉獲得新代幣空投

不要錯過熱門新幣,且APR 高達 10%+

立即參與

您也可能喜歡

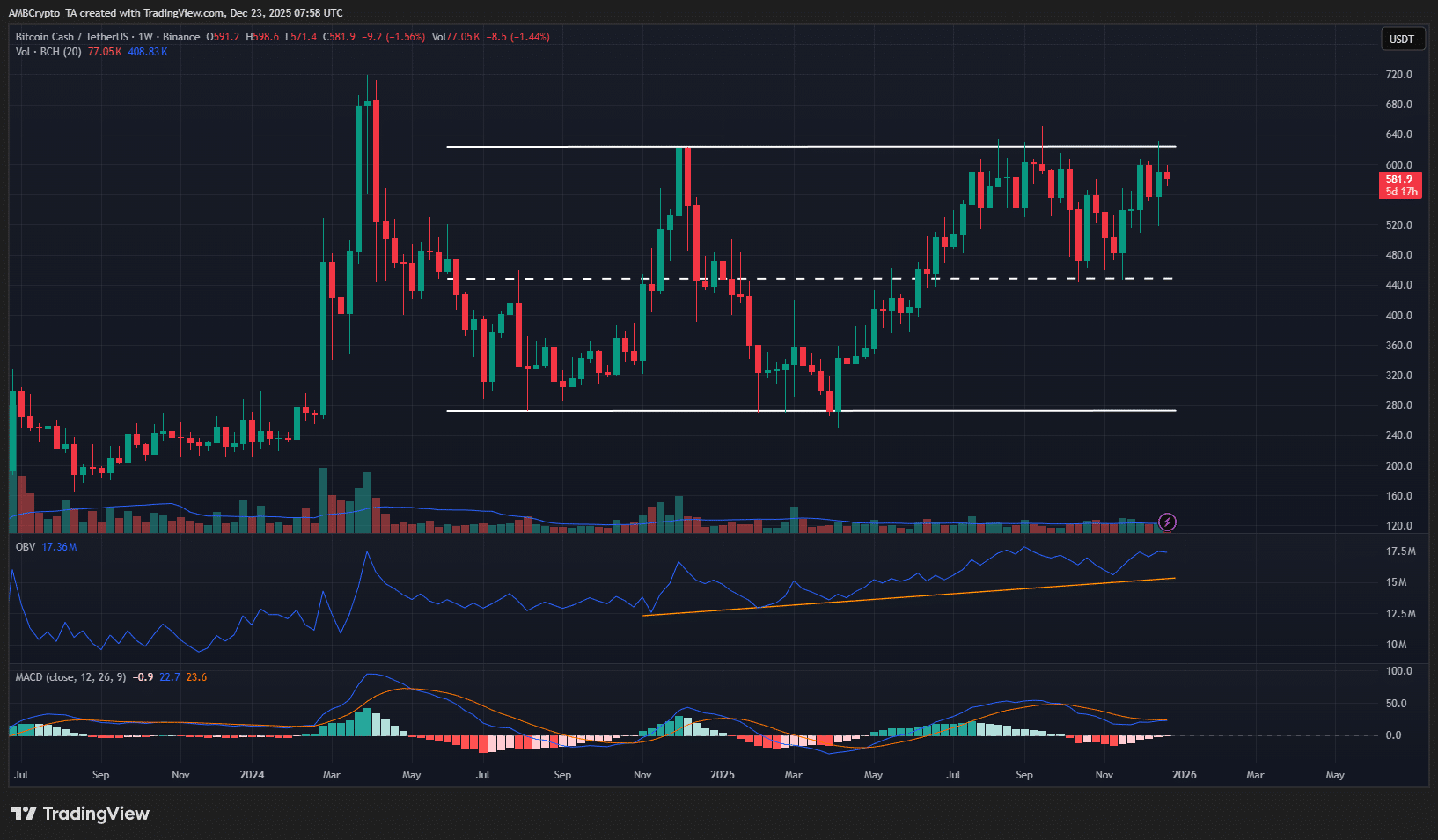

Bitcoin Cash——為何在突破624美元前買入BCH存在風險

AMBCrypto•2025/12/23 21:04

Falcon Finance通過Chainlink價格預言機和CCIP加強USDF擴展

BlockchainReporter•2025/12/23 21:02

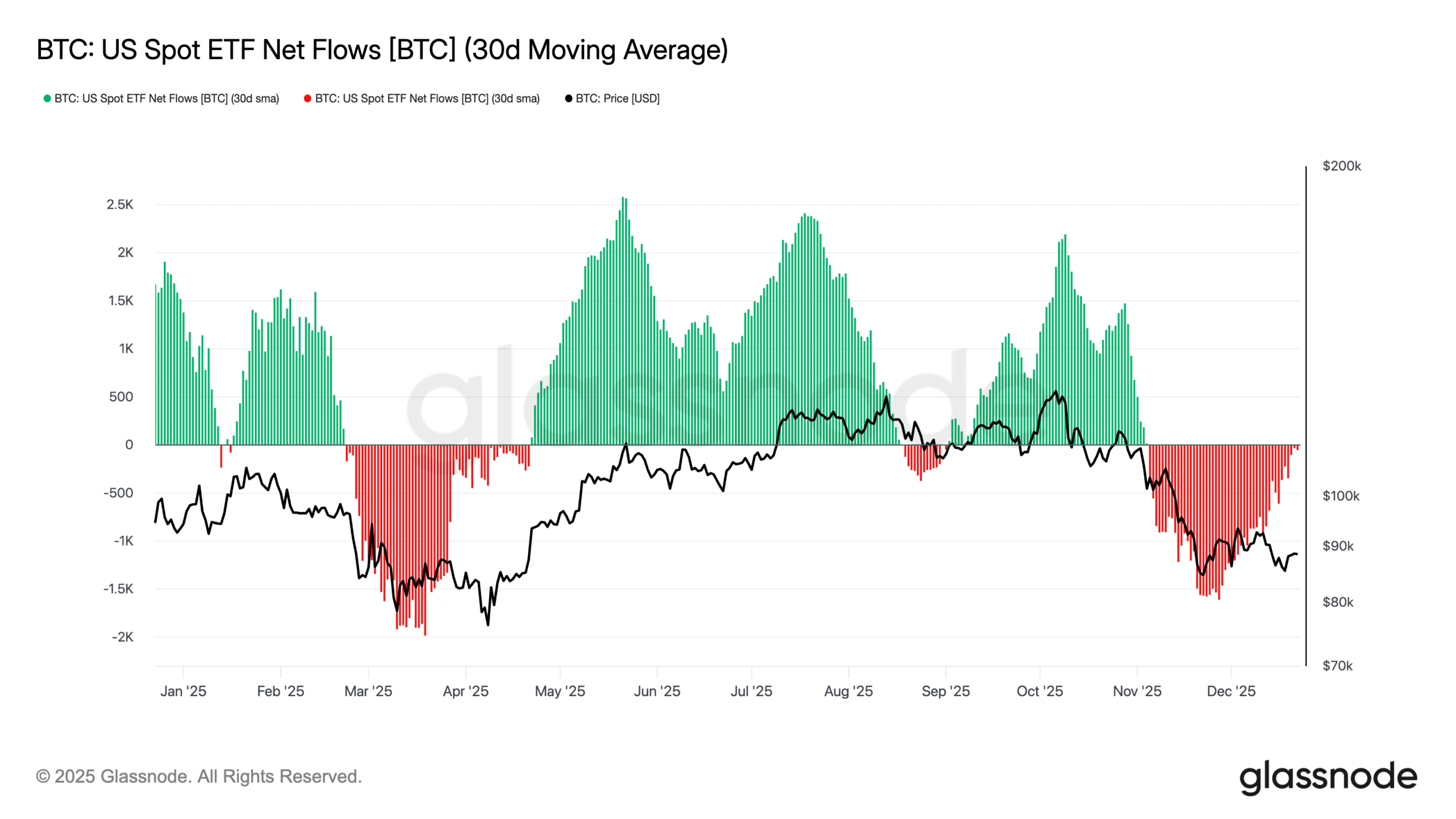

Bitcoin與Ethereum ETF持續出現資金流出,機構投資者需求減弱

AMBCrypto•2025/12/23 20:35

Zoox因車道跨越問題發布軟體召回

TechCrunch•2025/12/23 20:08

加密貨幣價格

更多Bitcoin

BTC

$87,751.9

-0.77%

Ethereum

ETH

$2,970.38

-0.75%

Tether USDt

USDT

$0.9993

-0.02%

BNB

BNB

$844.44

-1.42%

XRP

XRP

$1.88

-0.80%

USDC

USDC

$1

+0.04%

Solana

SOL

$124.38

-0.35%

TRON

TRX

$0.2827

-0.53%

Dogecoin

DOGE

$0.1294

-1.60%

Cardano

ADA

$0.3636

-1.72%

如何出售 PI

Bitget 上架 PI:在 Bitget 上快速購買或出售 PI!

立即交易

還不是 Bitget 用戶嗎?新用戶可獲得價值 6,200 USDT 的迎新大禮包

立即註冊