"Đợt điều chỉnh lớn" chỉ mới bắt đầu?

Bitcoin lại một lần nữa trải qua đợt giảm mạnh nhất trong năm nay: từ mức gần 90,000 USD trong ngày rơi xuống gần 83,600 USD, cùng với cú lao dốc giá là hơn 500 triệu USD vị thế long bị thanh lý bắt buộc, chỉ số sợ hãi trên thị trường lại tiến sát mức “cực kỳ sợ hãi”.

Một đợt giảm giá tưởng chừng như đột ngột, nhưng lại ẩn chứa những thay đổi cấu trúc sâu xa hơn. Thanh khoản vĩ mô đang chuyển hướng, đòn bẩy phái sinh tích tụ, các chỉ báo kỹ thuật đã xuất hiện phá vỡ trung hạn, ba lực lượng này gần như đồng thời đè nặng lên Bitcoin.

Đợt tăng giá trước đó giống như đã “tiêu hóa trước” toàn bộ kỳ vọng của thị trường về “chu kỳ cắt giảm lãi suất”; còn hiện tại, thị trường đang định giá lại — đánh giá lại xem dòng tiền thực sự sẵn sàng trả mức giá nào cho Bitcoin.

Hiệu ứng “tiêu trước” của đà tăng Bitcoin bắt đầu lộ diện

Nếu đặt diễn biến của Bitcoin năm nay trong một chu kỳ dài hơn, sẽ thấy một hiện tượng rõ rệt: kể từ khi ETF giao ngay được phê duyệt, đợt tăng giá nhanh chóng đó về tốc độ và quy mô đều vượt xa bất kỳ giai đoạn tăng giá nào trước đây.

Kiểu thị trường “quá dốc” này trong kinh tế vĩ mô được gọi là kỳ vọng tiêu trước: thị trường định giá trước toàn bộ sự nới lỏng, tăng trưởng hoặc dòng tiền sẽ chảy vào trong tương lai, nhưng khi điều kiện thực tế chưa được hiện thực hóa ngay, giá sẽ dễ rơi vào trạng thái mất trọng lượng hơn.

Đợt giảm từ đỉnh 125,000 USD xuống hơn 80,000 USD lần này không chỉ là một đợt điều chỉnh kỹ thuật thông thường, mà giống như một cú phản tác dụng đối với tâm lý lạc quan quá mức trong năm nay.

Tín hiệu đầu tiên của cú phản tác dụng này đến từ ETF.

Tháng 11, ETF Bitcoin giao ngay ghi nhận dòng tiền rút ròng lên tới 3.5 tỷ USD, là tháng tệ nhất kể từ tháng 2. ETF là công cụ phân bổ vốn chính của dòng tiền truyền thống, dòng vào ra của nó thường đại diện cho thái độ của “dòng tiền dài hạn”. Nay dòng tiền liên tục rút ra, đồng nghĩa với việc tốc độ của dòng tiền mới từ bên ngoài đã chậm lại.

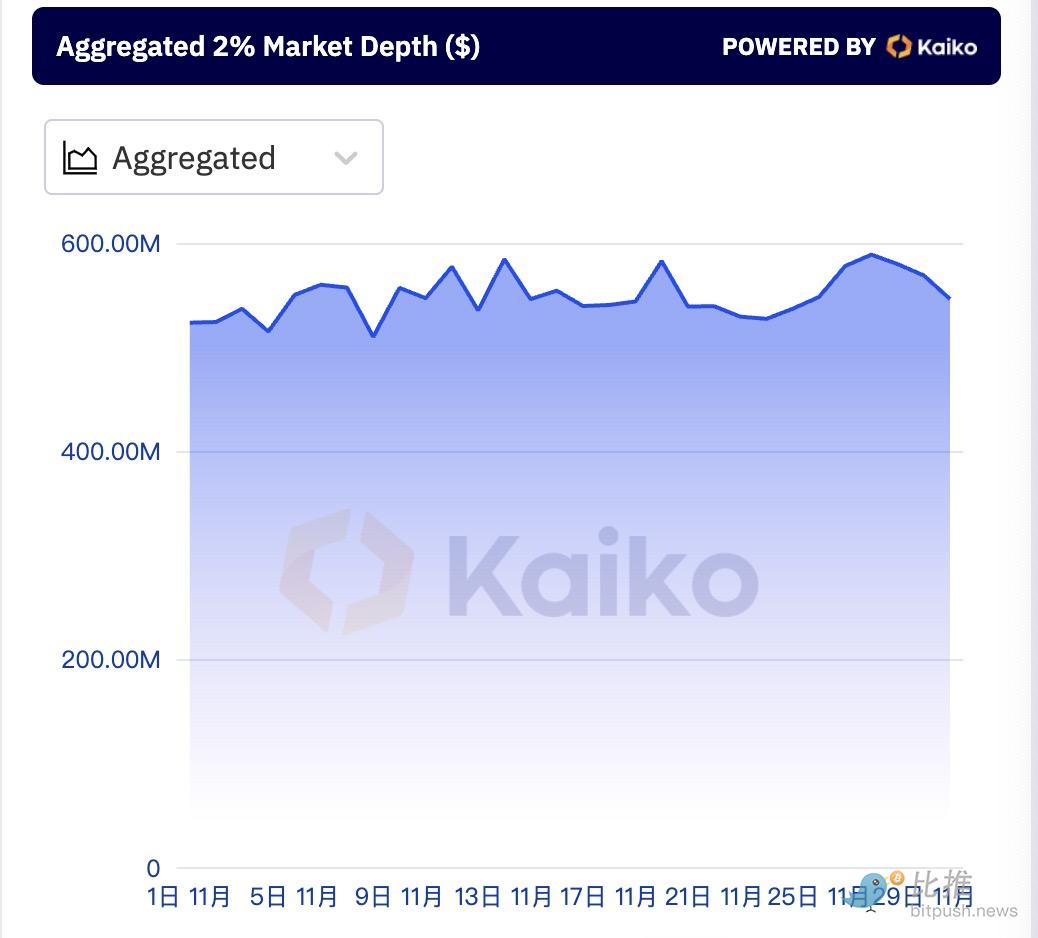

Đồng thời, dữ liệu từ Kaiko cũng cho thấy, “độ sâu thị trường” của sổ lệnh Bitcoin (chỉ số đo lường khả năng chống chịu biến động giá khi có giao dịch lớn) vào cuối tuần trước chỉ quanh mức 568.7 triệu USD, thấp hơn mức đỉnh 766.4 triệu USD đầu tháng 10, giảm gần 30% trong một tháng qua. Bất kỳ giao dịch lớn nào cũng sẽ gây ra biến động mạnh hơn — trong khi quy mô giao dịch đòn bẩy lại đang ở mức cao, trở thành một điểm kích nổ tiềm ẩn.

Kỳ vọng cắt giảm lãi suất càng mạnh, thị trường càng căng thẳng

Mỗi lần biến động lớn của Bitcoin đều không thể bỏ qua bối cảnh vĩ mô.

Bề ngoài, xác suất Fed cắt giảm lãi suất vào tháng 12 đã được thị trường định giá gần 90%, điều này lẽ ra có lợi cho tài sản rủi ro. Nhưng thực tế, kỳ vọng “cắt giảm lãi suất” hiện tại khác với trước đây, nó giống như thị trường đang ép ngân hàng trung ương phải phát đi tín hiệu nới lỏng.

Vấn đề là, bản thân việc cắt giảm lãi suất không thể ngay lập tức mang lại thanh khoản mới.

Trong bối cảnh lạm phát vẫn chưa trở lại mục tiêu 2%, không gian nới lỏng thực sự mà Fed có thể cung cấp là rất hạn chế. Do đó, thị trường bắt đầu nghi ngờ: liệu trong tương lai còn đủ tiền mới để thúc đẩy tài sản rủi ro tăng trở lại không? Sự nghi ngờ này thường không thể hiện qua số liệu kinh tế, mà các tài sản biến động mạnh sẽ là những cái tên trả lời đầu tiên.

Điểm kích hoạt nhạy cảm hơn đến từ Nhật Bản.

Tuần này, quan chức Ngân hàng Trung ương Nhật Bản hiếm hoi phát biểu có thể xem xét tăng lãi suất, phát biểu này nhanh chóng làm dấy lên lo ngại toàn cầu về khả năng “giao dịch chênh lệch lãi suất đồng yên” sẽ đảo chiều — nếu nhà đầu tư buộc phải mua lại đồng yên, thay vì tiếp tục vay đồng yên để mua cổ phiếu Mỹ hoặc tài sản tiền mã hóa, thì thị trường rủi ro toàn cầu có thể bước vào một giai đoạn “giảm đòn bẩy thụ động”.

Tâm lý rủi ro dưới tác động vĩ mô trở nên mong manh hơn nhiều, và Bitcoin với tư cách là tài sản rủi ro hàng đầu, chịu ảnh hưởng đầu tiên.

Nhìn lại một thay đổi thú vị: chỉ vài ngày trước khi giảm giá, phần lớn nhà giao dịch trên thị trường dự đoán của Myriad còn cho rằng Bitcoin “sẽ lập đỉnh mới ở 100,000 USD trước”; nhưng sau khi đà giảm xuất hiện, kỳ vọng này lập tức đảo ngược, gần một nửa số người đặt cược “sẽ giảm về 69,000 USD trước”.

Sự chuyển đổi cảm xúc dữ dội này là đặc trưng nhất của thị trường crypto:

Khi tăng giá, thị trường sẵn sàng tin vào bất kỳ tin tốt nào;

Nhưng chỉ cần giảm mạnh, thị trường cũng sẽ ngay lập tức ôm lấy những câu chuyện bi quan nhất.

Phân tích kỹ thuật bước vào vùng trung hạn xu hướng giảm

Nếu quan sát từ các chỉ báo kỹ thuật giao dịch, cấu trúc kỹ thuật của Bitcoin hiện tại đã có sự thay đổi thực chất, nhà phân tích Jose Antonio Lanz nhận định:

Nếu quan sát từ các chỉ báo kỹ thuật giao dịch, cấu trúc kỹ thuật của Bitcoin hiện tại đã có sự thay đổi thực chất, nhà phân tích Jose Antonio Lanz nhận định:

-

Đường trung bình 50 ngày cắt xuống dưới đường trung bình 200 ngày, hình thành “giao cắt tử thần” điển hình, đây là tín hiệu đảo chiều xu hướng trung hạn rõ ràng;

-

ADX (chỉ báo đo sức mạnh xu hướng) tăng lên 40, nghĩa là thị trường đang bước vào một xu hướng rõ ràng với tốc độ khá nhanh;

-

Các chỉ báo động lượng như Squeeze Momentum vẫn cho thấy động lượng phe bán chưa kết thúc;

-

Và vùng giá hiện tại quanh 83,000 USD chính là vùng trung tâm quan trọng của vài tháng qua, nếu thủng, vùng hỗ trợ lớn tiếp theo sẽ là quanh 70,000 USD.

Ngay trong quá trình thị trường tiếp tục dò đáy, một tin tức từ thế giới tài chính truyền thống rất đáng chú ý: tập đoàn quản lý tài sản khổng lồ Vanguard, vốn luôn coi crypto là “tài sản đầu cơ” và từ chối tham gia, bất ngờ thông báo sẽ mở giao dịch ETF crypto cho khách hàng.

Sự chuyển hướng này diễn ra trong bối cảnh vốn hóa thị trường crypto đã bốc hơi hơn 1 nghìn tỷ USD kể từ tháng 10, ý nghĩa tín hiệu của nó khá phức tạp. Trong một đợt điều chỉnh theo xu hướng, liệu sự tham gia của một tổ chức đơn lẻ có đủ để xoay chuyển tâm lý hay không vẫn là một dấu hỏi.

Bởi vì thị trường hiện tại giống như đang ở giai đoạn đảo chiều xu hướng, chứ không chỉ đơn giản là kiểm tra lại hỗ trợ. Đà giảm theo xu hướng thường kéo dài lâu hơn giảm do cảm xúc, và cũng khó đảo chiều chỉ nhờ tin tốt ngắn hạn.

Đối với nhà đầu tư thông thường, điều quan trọng nhất trong môi trường này không phải là dự đoán “sẽ giảm đến đâu”, mà là hiểu tại sao thị trường lại đi đến ngày hôm nay, biến động trong tương lai còn có thể kéo dài bao lâu, và bản thân mình có chịu được biến động đó không.

Giai đoạn định giá lại rủi ro là lúc dễ xuất hiện bán tháo quá mức, cũng dễ xuất hiện giảm sâu; nhưng nó cũng sẽ loại bỏ tất cả các vị thế dựa trên ảo tưởng.

Bitcoin đang hoàn thành quá trình này.

Tác giả: Bootly

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Bank of America ủng hộ giới hạn phân bổ crypto ở mức 4%, chấm dứt các hạn chế đối với cố vấn và bổ sung phạm vi phủ sóng bitcoin ETF: báo cáo

Bank of America được cho là sẽ cho phép các khách hàng của Merrill, Private Bank và Merrill Edge phân bổ từ 1%–4% danh mục đầu tư của họ vào crypto. Ngân hàng cũng sẽ bắt đầu đưa các ETF Bitcoin giao ngay của BlackRock, Bitwise, Fidelity và Grayscale vào phạm vi phân tích của CIO kể từ ngày 5 tháng 1. Sự thay đổi của BoA chấm dứt chính sách lâu dài ngăn hơn 15.000 cố vấn chủ động đề xuất các sản phẩm crypto.

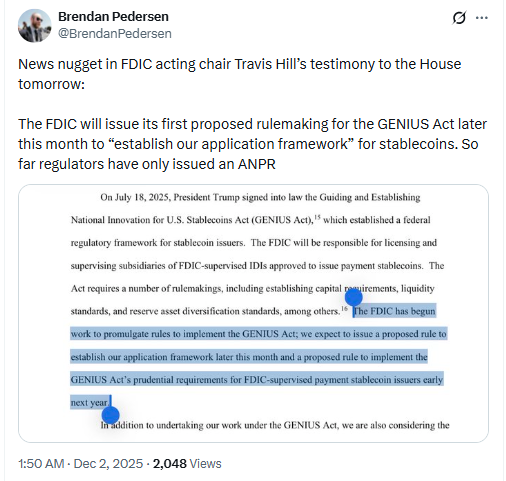

FDIC chuẩn bị thực thi bộ quy tắc stablecoin mới của Mỹ theo Đạo luật GENIUS

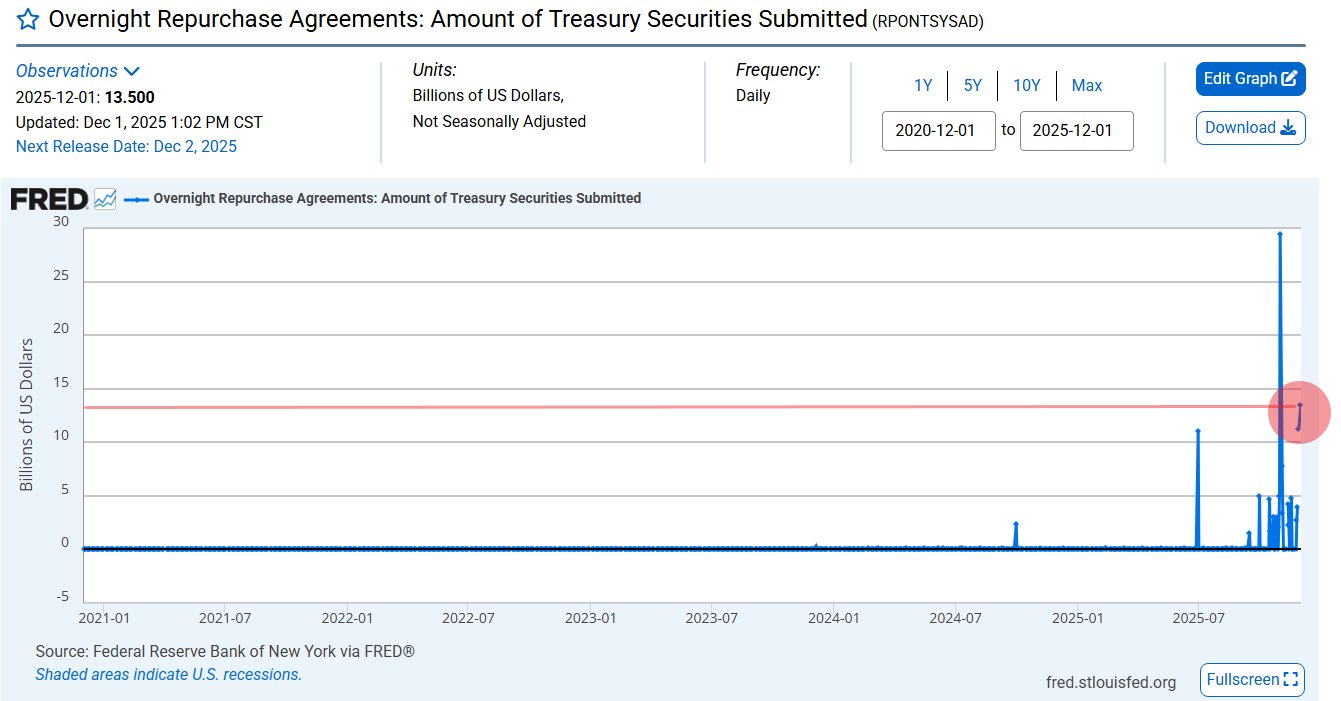

Cục Dự trữ Liên bang Mỹ kết thúc QT với việc bơm thanh khoản 13,5 tỷ đô la, thị trường crypto sẽ tăng trưởng?

Cục Dự trữ Liên bang Mỹ đã kết thúc việc thắt chặt định lượng vào ngày 1 tháng 12 và đã bơm 13.5 tỷ đô la vào hệ thống ngân hàng thông qua các hợp đồng repo qua đêm, làm dấy lên hy vọng cho sự tăng trưởng của thị trường crypto.

Chiến lược của Bitcoin và Saylor gặp rủi ro: Vốn hóa thị trường của MSTR giảm xuống thấp hơn lượng BTC nắm giữ

Việc Bitcoin giảm xuống dưới 90,000 USD đã khiến cổ phiếu của Strategy giảm xuống thấp hơn giá trị lượng BTC mà công ty này đang nắm giữ.