Trading Strategy: xUSD qulashi sabablarini chuqur tahlil qilish

"Yuqori xavf, yuqori daromad" qoidasi har doim amal qiladi, lekin undan foydalanish uchun siz xavfni haqiqatan ham tushunishingiz kerak.

Asl muallif: Trading Strategy

Asl tarjima: BlockBeats

Tahririyatdan: xUSD ning qulashi butun DeFi dunyosiga kuchli signal bo‘ldi. Ushbu maqolada Stream Finance qanday qilib qora quti operatsiyalari, haddan tashqari leveraj va likvidatsiya ustuvorligi dizayni orqali DeFi ning asosiy ruhiga zid harakat qilgani chuqur tahlil qilinadi. Shuningdek, sohada kapitalni haqiqatan ham mas’uliyatli, shaffof va barqaror loyihalarga yo‘naltirish uchun, jumladan, yanada qat’iy vault texnik xavf ballari kabi choralarni joriy etish orqali qanday kafolatlash mumkinligi muhokama qilinadi.

Soxta neytral strategiya

Stream xUSD o‘zini DeFi stablecoin sifatida ko‘rsatgan “tokenlashtirilgan xedj fond” bo‘lib, strategiyasi “delta neytral” deb da’vo qilgan. Biroq, yaqinda Stream bir qator shubhali harakatlardan so‘ng to‘lovga qodir emas holatga tushib qoldi.

O‘tgan besh yil ichida bir nechta loyihalar shunga o‘xshash modelni sinab ko‘rdi — “neytral daromad strategiyasi” orqali daromad hosil qilish va o‘z tokeniga dastlabki likvidlik yaratish. Muvaffaqiyatli misollar qatoriga MakerDAO, Frax, Ohm, Aave, Ethena va boshqalar kiradi.

Ushbu nisbatan “haqiqiy” DeFi loyihalaridan farqli o‘laroq, Stream strategiya va pozitsiyalarni oshkor qilishda jiddiy shaffoflik yetishmasligiga ega edi. U da’vo qilgan 500 million dollar TVL dan atigi taxminan 150 million dollarni zanjirda kuzatish platformalarida (masalan, DeBank) ko‘rish mumkin edi. Keyinchalik ma’lum bo‘ldiki, Stream aslida mablag‘larning bir qismini off-chain o‘z savdo strategiyalariga yo‘naltirgan va ularning ba’zilari likvidatsiyaga uchragan, natijada taxminan 100 million dollar yo‘qotilgan.

@CCNDotComNews xabariga ko‘ra, shu haftaning dushanba kuni Balancer DEXda yuz bergan 120 million dollarlik xakerlik hodisasi Stream qulashi bilan bog‘liq emas.

Gap-so‘zlarga ko‘ra (hali tasdiqlanmagan, chunki Stream aniq ma’lumot bermagan), yo‘qotishlarning bir qismi off-chain “volatillikni sotish” (selling volatility) strategiyasi bilan bog‘liq.

Kvant moliyasida “volatillikni sotish” (yoki short volatility, short vol) — bu bozor volatilligi pasayganda yoki barqaror bo‘lganda foyda olishga qaratilgan savdo strategiyasi. Uning mantig‘i shundaki, asosiy aktiv narxi kam harakat qilganda, opsion qiymati qisqaradi yoki nolga tenglashadi, sotuvchi esa premiumni foyda sifatida oladi.

Biroq, bu strategiya juda yuqori xavfga ega — bozor keskin o‘zgarib, volatillik oshsa, sotuvchi katta yo‘qotishlarga duch kelishi mumkin. Bu xavf ko‘pincha “bug‘ mashinasi oldida tanga terish” deb tasvirlanadi.

Tizimli qulash

10-oktabrda (UTC+8 vaqti bilan 11-oktabr), ya’ni “Qizil juma” deb atalgan kunda, men keskin volatillik o‘sishini boshdan kechirdim.

Bu tizimli leveraj xavfi aslida kripto bozorida uzoq vaqtdan beri to‘planib kelayotgan edi va fitil esa 2025-yilda Tramp atrofidagi bozor hayajoni bo‘ldi. Tramp 10-oktabr juma kuni tushdan keyin yangi boj siyosatini e’lon qilganda, barcha bozorlar vahimaga tushdi va bu vahima tezda kripto bozoriga ham tarqaldi.

Vahima paytida, birinchi bo‘lib vahimaga tushganlar foyda ko‘radi — shuning uchun hamma likvid qilinishi mumkin bo‘lgan aktivlarni sotishni boshladi va bu zanjirli likvidatsiyani keltirib chiqardi.

Avvaldan to‘plangan leveraj xavfi tizimli leverajni yuqori darajaga olib chiqqanligi sababli, perpetual kontraktlar bozori barcha leveraj pozitsiyalarining silliq chiqib ketishini ta’minlash uchun yetarli chuqurlikka ega emas edi. Bunday vaziyatda, avtomatik leverajdan chiqish (ADL) mexanizmi ishga tushadi va ba’zi yo‘qotishlarni “ijtimoiylashtiradi”, ya’ni hali foyda olayotgan treyderlarga taqsimlaydi.

Bu esa allaqachon aqldan ozgan bozor tuzilmasini yanada buzdi.

Ushbu voqea natijasida yuzaga kelgan volatillik kripto bozorida o‘n yilda bir marta uchraydigan o‘zgarish bo‘ldi. Shunga o‘xshash qulash 2016-yil boshidagi kripto davrida ham bo‘lgan, lekin o‘sha paytda bozor ma’lumotlari yetarli emas edi. Shuning uchun, hozirgi algoritmik treyderlar asosan so‘nggi yillardagi “barqaror volatillik” ma’lumotlariga asoslanib strategiyalar tuzadi.

Bunday keskin volatillik tarixiy namunalarining yo‘qligi sababli, hatto 2 barobar leverajli yengil pozitsiyalar ham bu to‘lqinda to‘liq likvidatsiyaga uchradi.

“Qizil juma”dan so‘ng, birinchi “jasad” suv yuzasiga chiqqani — bu Stream bo‘ldi.

“Delta neytral fond” ta’rifi shuki: nazariy jihatdan pul yo‘qotmasligi kerak.

Agar pul yo‘qotsa, ta’rifga ko‘ra, u delta neytral emas.

Stream o‘zini doim delta neytral fond deb ko‘rsatgan, lekin aslida mablag‘larni shaffof bo‘lmagan, off-chain o‘z strategiyalariga yo‘naltirgan.

Albatta, “delta neytral” mutlaq qora-oq chiziq emas, lekin orqaga qarab ko‘rilganda, ko‘plab mutaxassislar Stream strategiyasi haddan tashqari xavfli bo‘lganini va uni haqiqiy neytral deb bo‘lmasligini aytishdi — chunki bunday strategiya orqaga teskari ta’sir qilsa, oqibatlari juda og‘ir bo‘ladi. Haqiqatda ham shunday bo‘ldi.

Stream ushbu yuqori xavfli savdolarda asosiy kapitalini yo‘qotganda, darhol to‘lovga qodir emas holatga tushdi.

DeFi’da xavf — bu normal holat, biroz pul yo‘qotish qo‘rqinchli emas.

Agar siz 100% asosiy kapitalingizni qaytara olsangiz, hatto 10% orqaga chekinish ham halokatli emas, ayniqsa yillik daromadingiz 15% bo‘lsa.

Lekin Stream misolida muammo shundaki: u nafaqat xavfli strategiya ishlatgan, balki boshqa bir stablecoin protokoli Elixir orqali “aylanma kredit” leveraj operatsiyasini amalga oshirib, xavfni maksimal darajaga yetkazgan.

Aralash xavf ekspozitsiyasi

Aylanma kredit — bu DeFi kredit bozoridagi leverajli daromad farming strategiyasi. U doimiy ravishda kiritilgan garovni garov sifatida ishlatib kredit olishni o‘z ichiga oladi — odatda olingan aktivlar qo‘shimcha garov sifatida ishlatiladi — bu esa foiz stavkasi, likvidlik farming mukofotlari yoki boshqa kredit protokollaridan (masalan, Aave, Compound yoki Euler) olinadigan daromad ekspozitsiyasini oshiradi. Bu “aylanma” hosil qiladi va tashqi kapitalsiz samarali sarmoyani bir necha barobar oshirish imkonini beradi, foydalanuvchiga o‘zidan qarz olib, yana protokolga qaytarib berishga ruxsat beradi.

Stream xUSD hamyonida muomaladagi xUSD ning 60% leveraj bilan ishlatilgan.

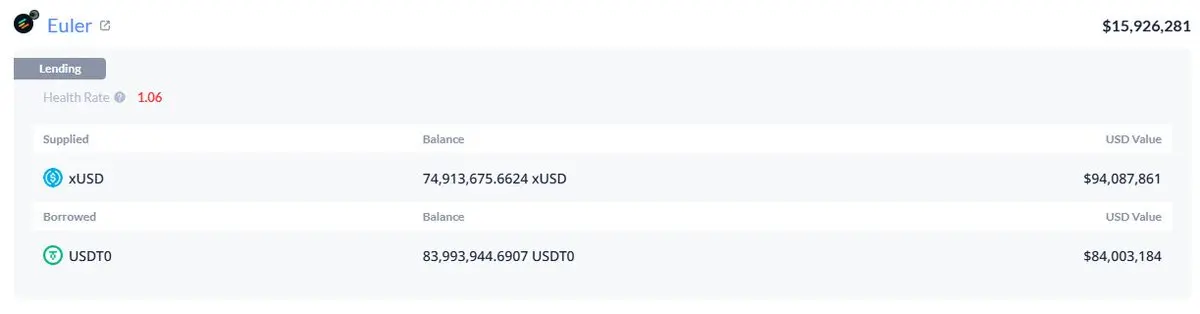

Ular o‘z mahsulotlari mablag‘larini aralashtirib yuborganligi sababli, qanchasi aylanma kredit orqali o‘zini kafolatlash uchun ishlatilganini aniq bilmaymiz. Lekin aniqki, bu tarkibda Plasma Euler’da 95 million dollarlik pozitsiya bor.

xUSD ning eng katta xavf ekspozitsiyasi quyidagilarni o‘z ichiga oladi:

mHYPE (uning likvidlik buferi bo‘sh ko‘rinadi).

RLP (uning shaffoflik sahifasidagi raqamlar hamyon ma’lumotlariga mos kelmaydi va Binance’da -25 million dollarlik balans ko‘rsatilgan).

xUSD xavf ekspozitsiyasi izohi

Boshqa e’tiborga molik xavf ekspozitsiyasi boshqa daromad tokenlariga, masalan rUSD ga yo‘naltirilgan. rUSD ning taxminan 30% kafolati o‘zining rUSD’sidan iborat.

Bundan tashqari, deUSD ham bor, uning 30% kafolati mF-ONE hisoblanadi.

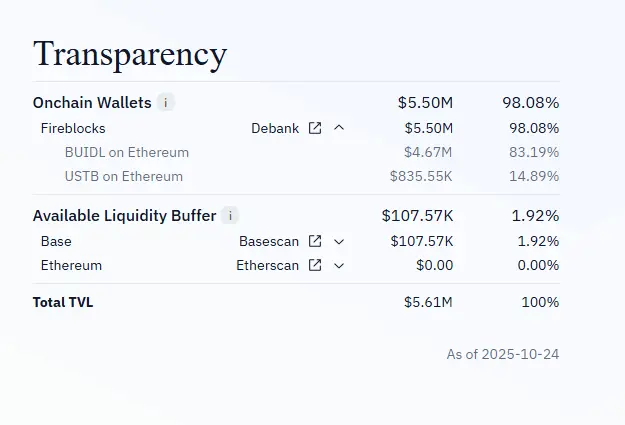

mF-ONE aktivlarining katta qismi off-chain joylashgan bo‘lib, 16 million dollarlik “likvidlik buferi”ga ega ekanini da’vo qiladi, lekin bu mablag‘ aslida 100% mTBILL’da saqlanadi.

mTBILL taxminan 15 million dollar yetishmaydi, lekin u atigi 100 ming dollarlik “likvidlik buferi”ga ega, yana 5 million dollar esa BUIDL’da.

xUSD shaffoflik isboti

Yana bir muammo shundaki, Elixir o‘zini off-chain protokolda “likvidatsiya ustuvorligi”ga ega deb da’vo qilmoqda — ya’ni, agar Stream oxir-oqibat bankrot bo‘lsa, Elixir birinchi bo‘lib asosiy kapitalini qaytarib oladi, boshqa DeFi foydalanuvchilari esa kamroq pul oladi yoki umuman ololmaydi.

Elixir rasmiy bayonoti

Stream faoliyati juda shaffof bo‘lmagani, aylanma leveraj va xususiy savdo strategiyalari mavjudligi sababli, oddiy foydalanuvchilarning aniq yo‘qotishlari qancha ekanini bilmaymiz. Hozirda Stream xUSD stablecoin narxi 1 dollardan atigi 0,6 dollarni tashkil qilmoqda.

Eng achinarlisi, bu haqda investorlar oldindan ogohlantirilmagan. Ko‘plab foydalanuvchilar hozirda Stream va Elixir’dan juda norozi — nafaqat pul yo‘qotishdi, balki yo‘qotishlar “ijtimoiylashtirildi”, natijada Wall Street’dan bo‘lgan, erta chiqib ketgan boylar foydasini saqlab qoldi.

Bu voqea boshqa kredit protokollari va ularning aktiv menejerlariga ham ta’sir ko‘rsatdi:

“O‘zini Euler’da garovga kredit olayapman deb o‘ylaganlarning barchasi aslida vositachi orqali garovsiz kredit berayotgan edi.” — InfiniFi’dan Rob

Bundan tashqari, Stream na ochiq shaffof on-chain ma’lumotga, na pozitsiya va foyda-yo‘qotishlarni oshkor qilishga ega bo‘lgani uchun, ushbu voqeadan so‘ng foydalanuvchilar uning foydalanuvchi foydasini jamoa boshqaruvi yoki ichki ehtiyojlar uchun ishlatgan bo‘lishi mumkinligidan shubhalana boshladi.

Stream xUSD staking qiluvchilari daromadni hisoblash uchun loyiha tomonidan e’lon qilingan “oracle” ma’lumotlariga tayanadi, bu ma’lumotlarni uchinchi tomon tekshira olmaydi va hisoblash to‘g‘ri yoki adolatli ekanini tasdiqlashning hech qanday yo‘li yo‘q.

Yechim: Vault texnik xavf ballari

Bu muammoni qanday hal qilish mumkin?

Stream kabi voqealar aslida butunlay oldini olish mumkin — ayniqsa DeFi hali erta bosqichda bo‘lgan sohada.

“Yuqori xavf, yuqori daromad” qoidasi doimo amal qiladi, lekin undan foydalanish uchun siz xavfni chinakam tushunishingiz kerak.

Hamma xavf ham bir xil emas, ba’zi xavflar umuman keraksiz.

Aslida, bozorda yaxshi obro‘ga ega bo‘lgan daromad agregatorlari, kredit yoki “stablecoin shaklidagi xedj fond” protokollari mavjud, ular xavf, strategiya va pozitsiyalarni oshkor qilishda nisbatan shaffof.

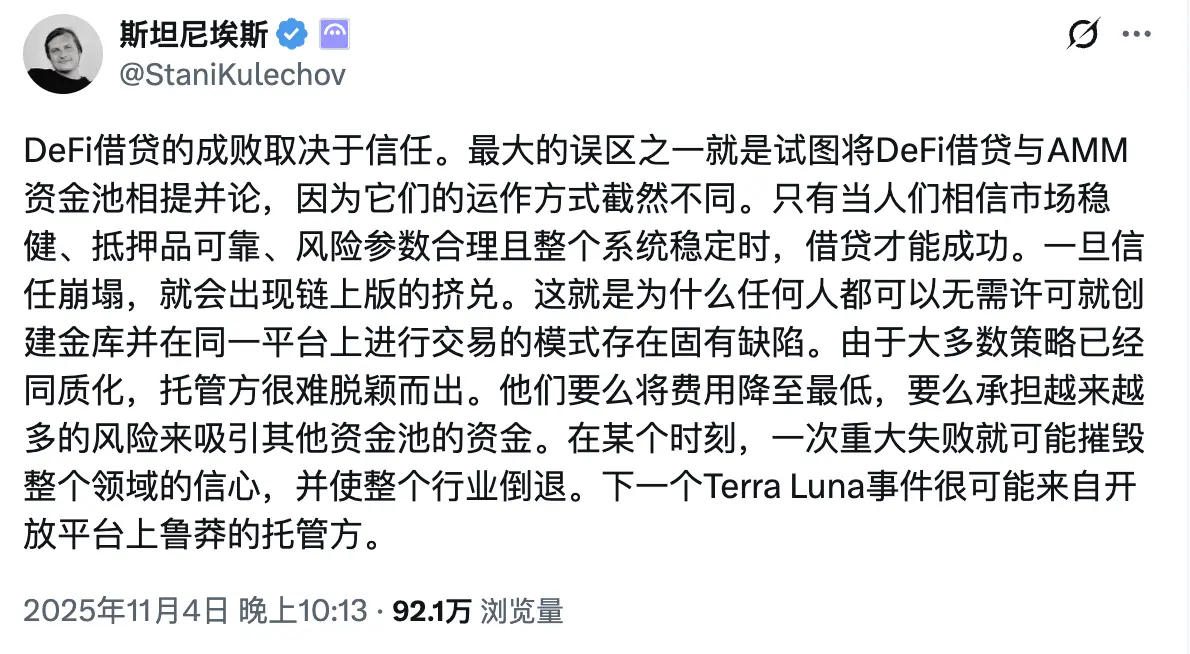

Aave asoschisi @StaniKulechov DeFi protokollari uchun “kuratordan” foydalanish mexanizmi va qachon haddan tashqari xavfli harakatlar yuzaga kelishini muhokama qilgan:

Bozor “yaxshi vault” va “yomon vault”larni aniq ajrata olishi uchun, Trading Strategy jamoasi so‘nggi DeFi Vault hisobotida yangi ko‘rsatkich — Vault Technical Risk Score (Vault texnik xavf ballari) ni joriy etdi.

“Texnik xavf” — bu texnik xatoliklar tufayli DeFi vaultdagi mablag‘lar yo‘qotilishi ehtimoli.

Vault texnik xavf ramkasi DeFi vaultlarni yuqori va past xavfli toifalarga ajratish uchun qulay vosita taqdim etadi.

Vault texnik xavf ballari baholash o‘lchovlari namunasi

Ushbu ball tizimi bozor xavfini (masalan, savdo xatolari, uzatish xavfi va boshqalar) yo‘q qila olmaydi,

lekin u uchinchi tomonlarga ushbu xavflarni mustaqil baholash va miqdoriy aniqlash imkonini beradi, foydalanuvchilarga esa xavf ekspozitsiyasini aniqroq tushunishga yordam beradi.

DeFi foydalanuvchilari ko‘proq va shaffof ma’lumotga ega bo‘lganda, kapital tabiiy ravishda mas’uliyatli, muvofiq va barqaror ishlaydigan loyihalarga oqib boradi.

Shunda, Stream kabi voqealar kelajakda kamroq uchraydi.

“Asl havola”

Mas'uliyatni rad etish: Ushbu maqolaning mazmuni faqat muallifning fikrini aks ettiradi va platformani hech qanday sifatda ifodalamaydi. Ushbu maqola investitsiya qarorlarini qabul qilish uchun ma'lumotnoma sifatida xizmat qilish uchun mo'ljallanmagan.

Sizga ham yoqishi mumkin

Bitcoin narxi bashorati 2026, 2027 – 2030: BTC narxi qanchalik yuqoriga chiqadi?

XRP Yangiliklari Bugun: Ripple 65 million XRP ko‘chirdi, bozor bosim ostida qolmoqda