Зниження ставки ФРС у вересні вже вирішене, чи зможе CPI це змінити?

Серпневий CPI ось-ось буде опублікований, але Уолл-стріт зберігає спокій: цього четверга імпліцитна волатильність фондового ринку нижча за середню фактичну волатильність у дні публікації CPI за минулий рік, а також нижча за очікувану волатильність на наступний день виходу даних по NFP.

Торгові підрозділи Уолл-стріт очікують, що опублікований у четвер індекс споживчих цін (CPI) покаже зростання інфляції, але через те, що ситуація на ринку праці домінує в ринковому наративі, вони не готуються до значних коливань на фондовому ринку.

Керівник стратегії торгівлі акціями США в Citi, Стюарт Кайзер (Stuart Kaiser), зазначив, що опціонні трейдери роблять ставки на те, що після публікації звіту CPI коливання індексу S&P 500 (SPX) буде помірним — близько 0,7%. Це очікування нижче за середню фактичну волатильність у дні публікації CPI за останній рік (0,9%), а також нижче за очікувану волатильність перед наступним звітом про зайнятість 3 жовтня. Крім того, Кайзер вважає, що поточні очікування щодо волатильності вже є завищеними.

Усе це пов’язано з передбаченнями трейдерів щодо траєкторії ставок Федеральної резервної системи. Оскільки дані про зайнятість у США демонструють ознаки слабкості, "достатньої для загрози економічному зростанню", ринок очікує, що ФРС знизить ставку федеральних фондів на 25 базисних пунктів після засідання у вересні, і, можливо, продовжить зниження на засіданнях у жовтні та грудні.

Уолл-стріт уважно стежить за підходом ФРС, і ринок вже закладає у ціни зниження ставок більш ніж на 1 процентний пункт протягом наступного року. Проте зростання інфяції може порушити цю траєкторію.

Керівник глобальної ринкової аналітики JPMorgan, Ендрю Тайлер (Andrew Tyler), написав у понеділок у звіті для клієнтів: “Ми вважаємо, що дані CPI не створять реального ризику, який змусить ФРС призупинити зниження ставок у вересні. Але ми дійсно вважаємо, що якщо цього разу дані CPI будуть явно яструбині, це змінить підхід ФРС до засідань у жовтні та грудні.”

Кілька великих банків вже підвищили очікування щодо зниження ставок, вважаючи, що ФРС знизить їх більше, ніж прогнозувалося раніше. Наприклад, економісти Barclays тепер очікують трьох знижень на 25 базисних пунктів цього року, а у 2026 році ще двох знижень.

Цей звіт CPI стане “ще однією підказкою для американських трейдерів у розшифровці траєкторії ставок ФРС”, доповнюючи поточну економічну картину.

Тайлер зазначив, що якщо цього разу звіт покаже значне зростання споживчих цін, “ми можемо побачити, що інфляція продовжить прискорюватися до кінця року і навіть у 2026 році”. Він додав, що такий результат може змусити ФРС призупинити зниження ставок на засіданнях у жовтні та грудні, особливо якщо такі показники економічного зростання, як ВВП, продовжать зростати.

Економісти прогнозують, що у серпні базовий CPI, виключаючи витрати на їжу та енергію, зросте на 0,3% у місячному вимірі, а річний приріст залишиться на рівні 3,1% — це значно вище цільового показника ФРС у 2% і відповідає попередньому місяцю.

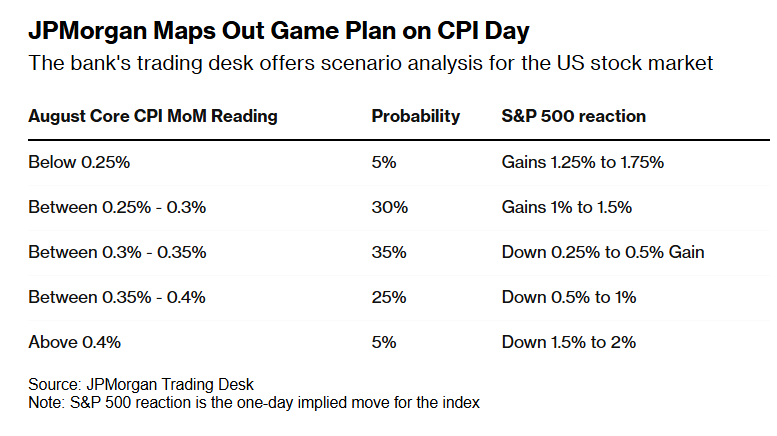

“Найбільш ймовірний сценарій”, запропонований командою Тайлера: базовий CPI зросте на 0,3%–0,35% у місячному вимірі, а діапазон коливань S&P 500 буде від зниження на 0,25% до зростання на 0,5%.

Тайлер пише, що якщо базовий CPI зросте на 0,25%–0,3% у місячному вимірі, торговий підрозділ JPMorgan очікує зростання S&P 500 на 1%–1,5%; якщо зростання буде менше 0,25%, S&P 500 може підскочити на 1,25%–1,75%; якщо ж базовий CPI зросте більш ніж на 0,4%, S&P 500 може впасти максимум на 2% — але він вважає, що ймовірність такого сценарію лише 5%.

JPMorgan розробляє торгові стратегії на день CPI

JPMorgan розробляє торгові стратегії на день CPI Оскільки економічне зростання залишається стійким, трейдери вважають, що ризики у найближчі тижні невеликі. Модель GDPNow Федерального резервного банку Атланти показує, що річний темп зростання реального ВВП у третьому кварталі складе 3%, що трохи менше, ніж 3,3% у другому кварталі, але все ще на відносно сильному рівні.

Це також пояснює, чому індекс волатильності Чиказької біржі опціонів (VIX) значно нижчий за критичний рівень 20, після якого трейдери починають турбуватися. Тим часом, індекс економічних сюрпризів Citi для США — індекс, що відстежує, чи перевищують або не дотягують економічні показники до очікувань — знаходиться поблизу найвищого рівня з січня цього року.

Індекс економічних сюрпризів Citi для США тримається поблизу найвищого рівня з січня цього року

Індекс економічних сюрпризів Citi для США тримається поблизу найвищого рівня з січня цього року Зазвичай зростання індексу економічних сюрпризів є позитивним для фондового ринку. Але в нинішніх умовах, якщо економіка продовжить дивувати позитивно, це може ускладнити завдання ФРС щодо “стримування інфляції”, змушуючи її утримувати високі ставки довше.

Кайзер з Citi зазначає: “Усе залежатиме від ринку праці. Якщо ФРС знизить ставку у жовтні, це, ймовірно, означатиме, що дані про зайнятість залишаються слабкими, а інфляція не перевищує очікувань.”

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Два тижні на один MVP: Parity створює для Polkadot "Web3, який можна використовувати щодня"!

Досліджуйте тенденції ринку криптовалют на тлі падіння ціни Bitcoin

Коротко: ціна Bitcoin знижується до $90,500, що викликає занепокоєння на ринку. ETF на BTC та ETH зберігають позитивні тенденції, незважаючи на певні відтоки. ETF на SOL, XRP і DOGE демонструють перспективи зі стабільними притоками.

Питання Blackrock на 345 мільярдів доларів: як економіка безпеки блокчейну змінює цифрову довіру

У тренді

БільшеЩоденний ранковий звіт Bitget (28 листопада)|За 24 години на ринку криптовалют ліквідації склали 167 мільйонів доларів; Велика Британія прийняла податкову обробку DeFi за принципом "ні прибутку, ні збитку"; Вчора чистий приплив Solana ETF досяг 238 037 SOL

Два тижні на один MVP: Parity створює для Polkadot "Web3, який можна використовувати щодня"!