LRC впав на 552,49% за 24 години на тлі різкої волатильності ринку

- LRC впав на 552,49% за 24 години до $0,0877, що стало різким розворотом після попереднього зростання на 426,83% за місяць на фоні крайньої волатильності. - Аналітики оцінюють технічні індикатори, такі як перепроданість за RSI та пробиття 20-денної ковзної середньої, щоб визначити потенційні розвороти або подальші ведмежі тенденції. - Дві стратегії бектестингу (імпульсний прорив і прорив нового максимуму) аналізуються для підтвердження сигналів про зростання ціни на 15% в умовах волатильного ринку LRC. - Трейдери зосереджуються на системних підходах із заданими параметрами ризику для навігації в непередбачуваних цінових умовах.

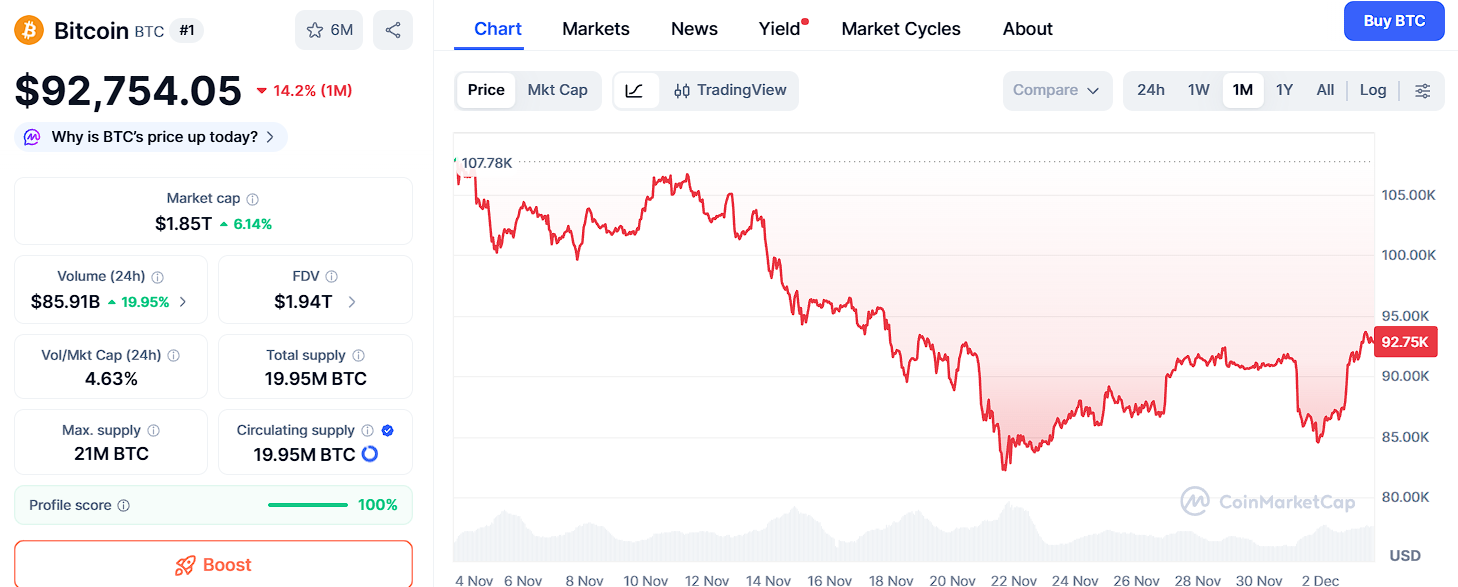

29 серпня 2025 року LRC зазнав драматичного падіння на 552,49% протягом 24 годин, опустившись до ціни $0,0877. Це сталося після ще більш різкого зниження на 573,32% за останні сім днів, що скасувало попереднє місячне ралі, під час якого актив зріс на 426,83%. Незважаючи на це нещодавнє різке коригування, місячне відновлення свідчить про попередній період потужної динаміки, що контрастує з різким річним падінням на 5604,11%. Різка волатильність активу привернула увагу трейдерів і аналітиків, і ринок зараз оцінює наслідки таких швидких коливань цін.

Динаміка ціни спонукала до переоцінки існуючих торгових припущень. Зокрема, раптове падіння викликає питання щодо стійкості попереднього бичачого імпульсу. Аналітики уважно стежать за тим, чи відображає ця низхідна тенденція ширші ринкові динаміки, чи свідчить про структурну зміну інвесторських настроїв щодо активу. Різке коригування також призвело до переоцінки технічних індикаторів, і багато хто зосереджує увагу на тому, як нещодавня поведінка ціни може вплинути на майбутні торгові стратегії.

Технічні індикатори демонструють значну зміну імпульсу LRC. Індекс відносної сили (RSI) перейшов у зону перепроданості, що свідчить про можливе наближення активу до точки розвороту. Тим часом 20-денна ковзна середня перетнула критичні рівні підтримки, посилюючи занепокоєння щодо короткострокового ведмежого тиску. Трейдери зараз оцінюють, чи можуть ці сигнали стати основою для короткострокових позицій, чи вони сигналізують про глибшу ведмежу фазу. Відсутність чітких бичачих каталізаторів у найближчій перспективі означає, що основна увага залишається на взаємодії між технічними патернами та ринковими настроями.

Ключовим елементом у оцінці потенціалу відновлення LRC є розуміння того, як були порушені певні технічні пороги. Аналітики особливо зацікавлені в тому, чи може чітко визначений прорив у відсотковому вираженні від нещодавніх мінімумів слугувати надійним сигналом для потенційного розвороту. Це призвело до обговорень щодо розробки системного підходу до бектестингу, який міг би допомогти підтвердити ефективність такої стратегії в різних ринкових умовах.

Гіпотеза бектестингу

Для ретельної оцінки потенційних торгових стратегій запропоновано підхід до бектестингу, який досліджує два різних трактування сигналу про зростання ціни на 15%. Перший метод, відомий як прорив імпульсу (momentum breakout), визначає сигнал як випадок, коли сьогоднішнє закриття становить щонайменше 115% від закриття 20 торгових днів тому (приблизно один календарний місяць). Угода відкривається на відкритті наступного дня з періодом утримання один календарний місяць.

Другий підхід, який називається прорив нового максимуму (new-high breakout), спрацьовує, коли сьогоднішнє закриття становить щонайменше 115% від найнижчого закриття, зафіксованого за останній місяць. У цьому випадку вхід у угоду і період утримання такі ж — купівля на відкритті наступного дня і утримання протягом одного місяця.

Результати цих двох стратегій аналізуються для визначення того, яка з них, якщо така є, може забезпечити більш надійний сигнал у волатильному ринковому контексті LRC. Додаткові параметри ризику — такі як рівні стоп-лоссу, цільові показники прибутку або максимальний період утримання — наразі обговорюються для підвищення надійності моделі. Мета полягає у створенні фреймворку, який допоможе трейдерам оцінювати поведінку LRC більш системно та на основі даних.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Топ-3 криптопрогнози на 2026 рік: Ozak AI, Bitcoin та XRP готуються до значного зростання

Husky Inu (HINU) готується до $0.00023477, оскільки ринок демонструє ознаки відновлення

Криптовалюти: як Європа хоче впровадити свою версію SEC