Запас стейблкоїна Ethena’s USDe зріс до $12 мільярдів, підживлений левериджованими дохідними петлями на Pendle та Aave

Швидкий огляд: Зростання зумовлене унікальною ціннісною пропозицією USDe як стейблкоїна, що приносить дохід і є нативним для криптовалюти, який генерує прибуток завдяки дельта-нейтральним хеджинговим стратегіям. Нижче наведено уривок з інформаційного бюлетеня Data and Insights від The Block.

USDe від Ethena продовжує демонструвати вражаюче зростання: станом на 25 серпня його обсяг зріс до 12 мільярдів доларів, що становить понад 15% від обсягу USDC, другого за величиною стейблкоїна. Це робить USDe сильним претендентом на те, щоб у найближчі місяці кинути виклик домінуванню таких стейблкоїнів, як USDC та USDT.

Зростання пояснюється унікальною ціннісною пропозицією USDe як стейблкоїна з прибутковістю, створеного у криптовалютному середовищі, який генерує дохід завдяки дельта-нейтральним стратегіям хеджування. На відміну від бездоходних альтернатив, таких як USDC та USDT, USDe пропонує власникам 9%-11% річних, підтримуючи прив'язку через забезпечення позицій у ETH/BTC у парі з короткими ф'ючерсними позиціями, використовуючи позитивні фінансові ставки в умовах поточного зростаючого ринку.

Більша частина розширення пропозиції обумовлена складними стратегіями підвищення прибутковості, коли користувачі стейкають USDe як sUSDe, токенізують його на Pendle, а потім створюють рекурсивні цикли запозичення на Aave для досягнення кредитного плеча та підвищених доходів.

Aave, децентралізований протокол кредитування, дозволяє користувачам вносити свої PT-sUSDe токени як заставу для отримання додаткових USDe. Отримані у борг USDe потім можна знову застейкати та токенізувати на Pendle, створюючи рекурсивний цикл, який підсилює експозицію до базової прибутковості. Цей механізм заблокував значну кількість USDe у Pendle та Aave, створюючи рефлексивний цикл зростання, що забезпечує значні прибутки з кредитним плечем.

Хоча зростання відображає реальний попит на прибутковість у сприятливих ринкових умовах, залежність екосистеми від кредитного плеча викликає питання щодо стійкості у разі негативних фінансових ставок або погіршення ринкових умов, що нагадує сценарії попередніх DeFi циклів.

Це уривок з розсилки The Block's Data Insights. Дізнайтеся більше про цифри, які формують найцікавіші тенденції галузі.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Глибокі роздуми: я витратив вісім років у криптоіндустрії даремно

Останніми днями стаття під назвою «Я витратив вісім років свого життя в криптоіндустрії даремно» викликала мільйонні перегляди та широкий відгук у Twitter, безпосере�дньо вказуючи на гральну природу та нігілістичні тенденції криптовалют. ChainCatcher наразі перекладає цю статтю для обговорення та обміну думками.

Чому запуск численних ETF на альткоїни не сприяє зростанню цін на криптовалюти?

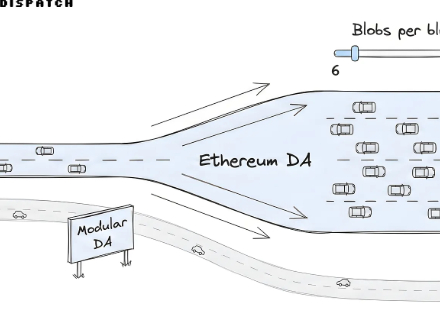

"Світанок DA для Ethereum": як оновлення Fusaka робить Celestia та Avail "зайвими"?

У статті розглядається концепція модульного блокчейну та процес підвищення продуктивності Ethereum за допомогою оновлення Fusaka, аналізуються виклики DA-шару, таких як Celestia, та переваги Ethereum. Резюме підготовлено Mars AI. Це резюме було згенеровано моделлю Mars AI, і його точність та повнота знаходяться на стадії постійного вдосконалення.

Зростання індикатора «liveliness» Bitcoin свідчить про можливе продовження бичачого ринку: аналітики