Почему сейчас уровень сложности операций на крипторынке адский?

Более 90% криптоактивов по своей сути движимы спекуляцией, однако чистая спекуляция не является вечным двигателем: когда участники рынка теряют интерес или перестают получать прибыль, спрос на спекуляции исчезает.

Более 90% криптоактивов по своей сути движимы спекуляцией, но чистая спекуляция не является вечным двигателем: когда участники рынка теряют интерес или не могут продолжать получать прибыль, спрос на спекуляцию исчезает.

Автор: @0xkyle

Перевод: AididiaoJP, Foresight News

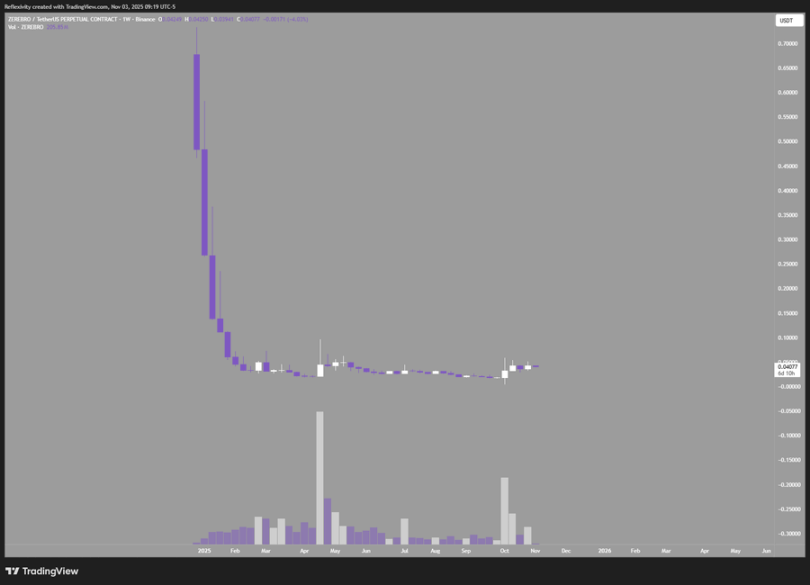

Как трейдер, моя основная цель всегда — искать инвестиционные возможности с высокой уверенностью и потенциалом асимметричной отдачи. Я увлечён поиском таких сделок с высоким соотношением риска и прибыли, например, Solana по 20 долларов, Node Monkes по 0.1 BTC (позже вырос до 0.9 BTC), Zerebro с рыночной капитализацией 20 миллионов долларов и так далее.

Однако сегодня такие асимметричные возможности становятся всё более редкими. Причин этому много, и вместе они образуют большую и сложную проблему.

В качестве примера — этот график, который показывает, как Zerebro вырос с рыночной капитализации 20 миллионов долларов до пика в 700 миллионов долларов, что принесло 30-кратную прибыль; но затем он упал на 99% от максимума, практически вернувшись к исходной точке.

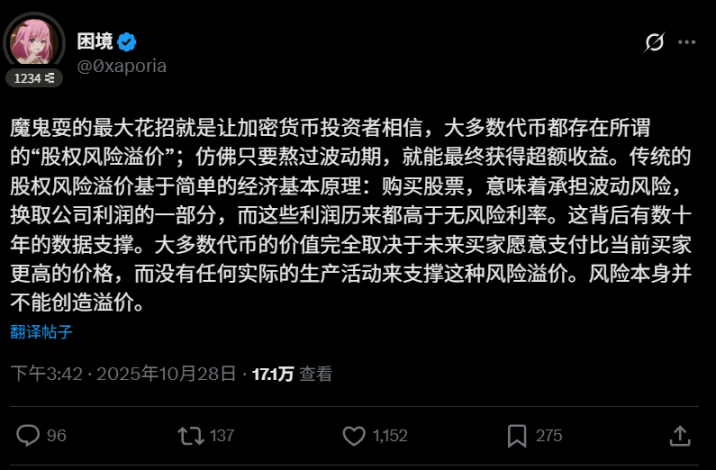

Это подводит к первой проблеме: общеизвестно, что большинство токенов в этой индустрии «в конечном итоге должны быть проданы». Это создает порочный круг, мешающий появлению долгосрочных активов с ростом стоимости. Более 90% криптоактивов по своей сути движимы спекуляцией, но чистая спекуляция не является вечным двигателем: когда участники рынка теряют интерес или не могут продолжать получать прибыль, спрос на спекуляцию исчезает. Твит пользователя @0xaporia очень точно это отражает:

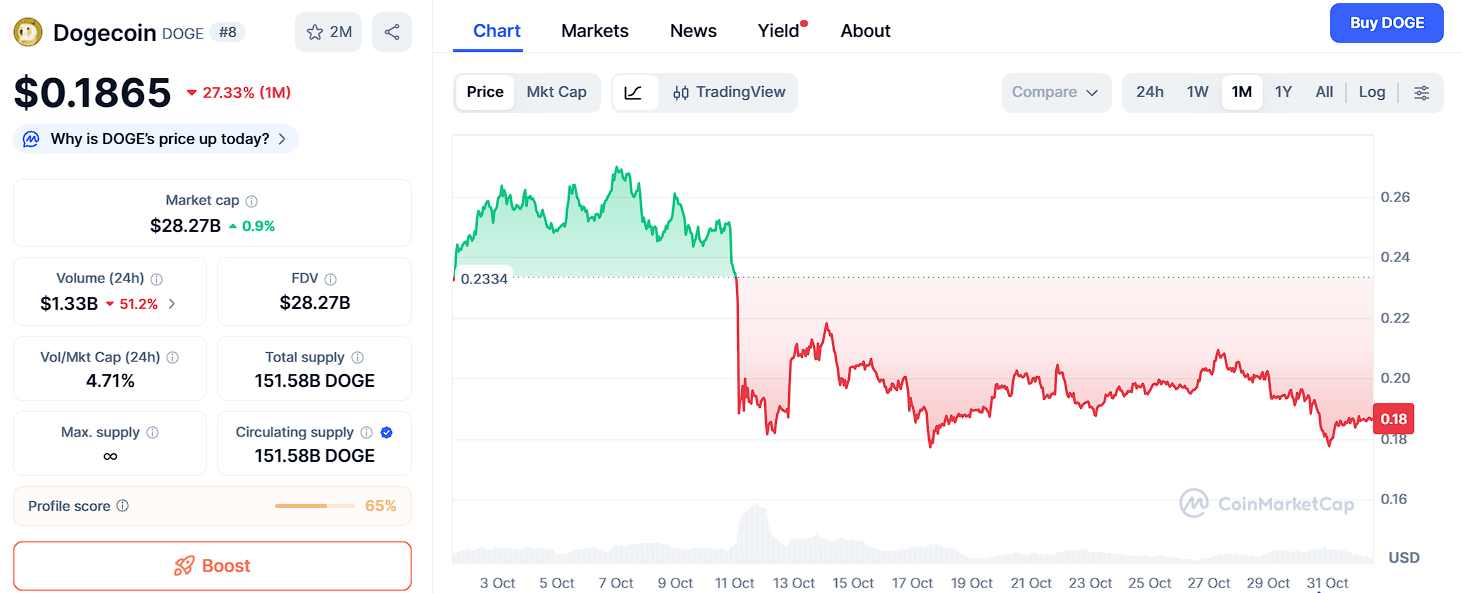

Вторая проблема — структурные изъяны крипторынка. Инцидент с резким движением цены 10 октября полностью это продемонстрировал: почти все крупные биржи привели к убыткам для большого числа пользователей, более 40 миллиардов долларов открытых позиций были мгновенно ликвидированы, что стало для всех участников первым уроком финансов: если есть вероятность ошибки — она обязательно произойдёт. Такой риск отпугивает институциональных и крупных инвесторов: если есть риск обнуления, зачем рисковать?

Третья и четвёртая проблемы существуют давно: во-первых, чрезмерное количество новых токенов, выпускаемых ежедневно, во-вторых, их изначально завышенная оценка. Каждый новый проект размывает общую ликвидность рынка, а высокие оценки при запуске сокращают возможности для прибыли инвесторов на открытом рынке. Конечно, можно занять короткую позицию, но если вся индустрия зависит от прибыли на шортах, в долгосрочной перспективе это ни к чему хорошему не приведёт.

Есть и другие, не упомянутые здесь проблемы, но вышеуказанные — самые важные. Возвращаясь к теме статьи: почему сейчас на крипторынке трудно найти асимметричные возможности?

- Высокая оценка при выпуске качественных проектов — цена уже полностью или даже чрезмерно отражает ожидания

- Чрезмерный выпуск токенов размывает ценность: сегодня появляется идеальный L1, а завтра уже второй, и возникает сомнение, действительно ли они так хороши

- Слишком быстрый темп развития индустрии мешает формированию долгосрочных инвестиционных убеждений — лидирующий проект может потерять преимущество всего за год

- Структурные проблемы рынка мешают притоку капитала: инвесторы требуют более высокую доходность для компенсации риска обнуления, а если реальная отдача недостаточна — инвестиционная логика рушится

Самое критичное — большинство токенов по сути являются лишь инструментами для привлечения финансирования: их продают для сбора средств на операционную деятельность, а реальная ценность сосредоточена в акционерном капитале. Такие токены, не обладающие механизмами накопления стоимости и корпоративными правами, по сути являются инструментами спекуляции, а не настоящими инвестициями.

Это не новые идеи. Почему я снова об этом говорю? Потому что, несмотря на то, что все это знают, никто не меняет свой инвестиционный подход. Все продолжают гнаться за новыми нарративами и горячими темами, повторяя неэффективные стратегии. Это похоже на определение безумия: повторять одни и те же действия и ожидать разных результатов.

Я всегда ищу следующую асимметричную возможность. Если действовать по шаблону — получишь лишь посредственную отдачу. Я считаю, что следующая асимметричная возможность в крипте заключается в:

- Доходах от майнинга

- Инвестициях в акции блокчейн-компаний

- Токенах биржевых платформ

- Поиске сильно недооценённых активов — такие действительно существуют, но их очень мало

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Топ-3 криптовалюты, которые, по прогнозам аналитиков, могут вырасти в 100 раз: Ozak AI, DOGE и XRP

Альткоины выглядят сильно: покупать на просадке или ловить падающий нож?

Ликвидационная буря охватила $303 млн в Ethereum: что дальше ждет ETH?