Закрытие правительства добавляет неопределённости к публикации сентябрьского CPI, пока ФРС рассматривает следующее снижение ставки

На фоне продолжающейся приостановки работы правительства, редкий выпуск CPI в пятницу приобретает историческое значение, поскольку становится единственным показателем инфляции для ФРС перед заседанием 29 октября — что может склонить чашу весов между снижением ставки на 0,25% или 0,5%.

Впервые с 2018 года индекс потребительских цен (CPI) в США будет опубликован в пятницу, и на этот раз при крайне необычных обстоятельствах.

Отчет по инфляции за сентябрь, который выйдет в эту пятницу, публикуется на фоне продолжающейся приостановки работы правительства, из-за которой большинство других федеральных данных не публикуется. Это оставило Федеральную резервную систему с ограниченным объемом информации перед важнейшим заседанием по политике 29 октября.

Отчет по CPI выходит на первый план, поскольку приостановка работы правительства останавливает публикацию других ключевых экономических данных

Никакие другие важные отчеты, включая данные по занятости и розничным продажам, не будут опубликованы до окончания приостановки работы правительства. Однако на этот раз все будет иначе: данные по CPI выйдут всего за пять дней до заседания ФРС 29 октября.

«На этой неделе происходит нечто необычное... Это не только за 5 дней до заседания ФРС 29 октября», — написал Adam Kobeissi.

Отчет по CPI в США обычно публикуется раз в месяц, как правило, 10–13 числа следующего месяца. Например, данные по CPI за август были опубликованы 11 сентября. Между тем, данные за июль вышли 12 августа.

По традиции, данные по CPI публикуются во вторник или среду в 8:30 утра по восточному времени Бюро трудовой статистики (BLS). Поэтому публикации в пятницу крайне редки; последний раз это было в январе 2018 года.

Что касается сроков относительно заседаний Федеральной резервной системы, CPI обычно выходит за 1–2 недели до заседания Федерального комитета по операциям на открытом рынке (FOMC). Это дает политикам достаточно времени для анализа данных вместе с другими индикаторами перед принятием решения по процентным ставкам.

На этом фоне сроки публикации вызвали спекуляции о возможном бычьем отчете по инфляции. Это потенциально может создать условия для очередного снижения ставки. Следующий шаг ФРС теперь почти полностью зависит от этого единственного показателя инфляции.

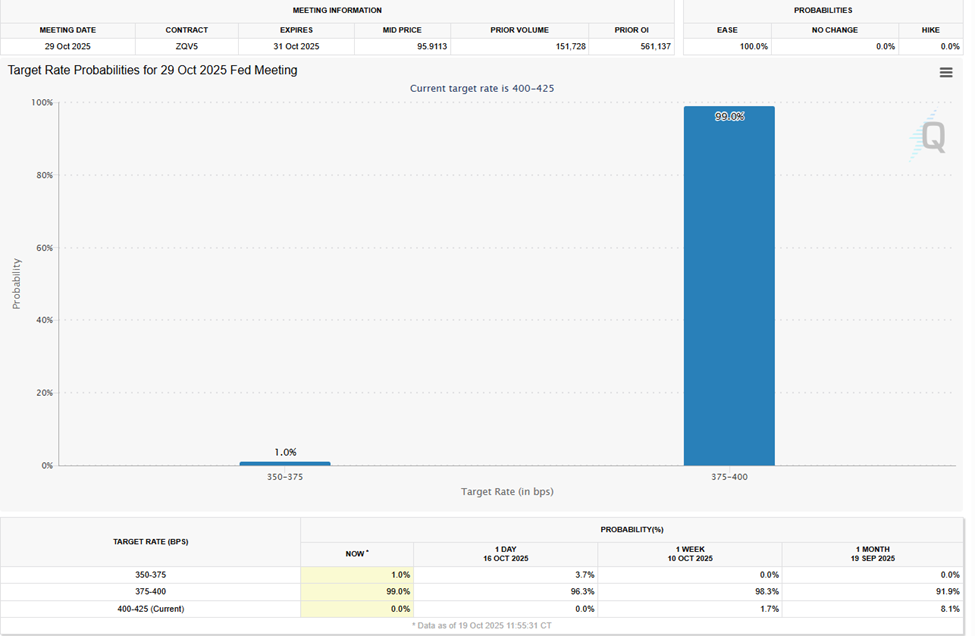

Fed Interest Rate Cut Probabilities. Source:

Fed Interest Rate Cut Probabilities. Source: Поскольку рынки практически уверены в снижении ставки на 0,25%, инвесторы внимательно следят за тем, приведут ли более мягкие данные по CPI к тому, что политики решатся на более агрессивное снижение на 0,5%.

«Сейчас вероятность снижения на 0,25% составляет около 99%... Если показатель окажется ниже ожиданий, шансы на снижение ставки на 0,5% могут возрасти», — отметил один из пользователей.

Инфляция, приостановка работы правительства и дилемма ФРС

По данным аналитиков, опрошенных MarketWatch, ожидается, что отчет по CPI за сентябрь покажет продолжение роста потребительских цен. Однако темпы роста могут быть ниже, чем в августе. Такой сигнал будет означать, что инфляционное давление может ослабевать.

CPI Report Estimates. Source:

CPI Report Estimates. Source: Тем не менее, общая картина остается неопределенной. Продолжающаяся приостановка работы правительства нарушила сбор данных и добавила политическую и фискальную напряженность, что может повлиять на оценку рисков ФРС.

Без обновленных данных по рынку труда и розничной торговле политики могут опираться на частичные или устаревшие данные при оценке того, замедляется ли инфляция достаточно, чтобы оправдать дальнейшее смягчение политики. Пятничная публикация, возможно, станет единственным четким ориентиром перед решением ФРС на следующей неделе.

Тем временем представители ФРС выражают растущую обеспокоенность ослаблением рынка труда, что поддерживает снижение ставок. Однако более высокий, чем ожидалось, показатель CPI может усложнить перспективы, заставив центральный банк взвешивать инфляционные риски на фоне возможной остановки экономического роста.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Криптовалютные рынки демонстрируют «тихую силу», поскольку балансы bitcoin на биржах достигают многолетних минимумов: аналитики

Биткоин удерживается выше $93,000, поскольку балансы на биржах приближаются к многолетним минимумам, что приводит к ужесточению условий предложения. Ethereum вырос выше $3,200 благодаря сильным потокам после Fusaka и возобновившемуся накоплению кошельков shark. Аналитики отмечают, что впервые с начала 2022 года формируется чисто позитивный фон ликвидности.

Aave углубляет интеграцию с CoW, добавляя обмены с защитой от MEV и новые флэш-кредиты на основе намерений

Aave Labs и CoW Swap расширили своё партнёрство, чтобы все функции обмена на Aave.com работали через защищённую от MEV-сетей решателей CoW Protocol. В рамках сотрудничества также представлен первый продукт flash loan, созданный для инфраструктуры, основанной на интенциях, что обеспечивает более эффективную и программируемую ликвидность.

Лучшая криптовалюта для накопления перед ралли Санта-Клауса 2025 года: REACT, SUI и LINK

Эти альткоины могут вырасти в 10 раз в 2026 году: Reactor ($REACT) лидирует как токен с поддержкой дохода

Популярное

ДалееЕжедневные новости: Ethereum запускает Fusaka, Citadel вызывает негативную реакцию в DeFi, полиция арестовывает двух мужчин по делу об убийстве, связанном с криптовалютой, и другие новости

Криптовалютные рынки демонстрируют «тихую силу», поскольку балансы bitcoin на биржах достигают многолетних минимумов: аналитики