Резюме

В последнее время, на фоне изменений в регулировании, DeFi-протоколы благодаря энтузиазму трейдеров на блокчейне к криптоактивам обеспечивают ставки, значительно превышающие доходность традиционных финансовых инструментов. Это имеет положительное значение для двух групп пользователей. Во-первых, для некоторых трейдеров, после того как цены большинства blue chip криптоактивов пробили исторические максимумы, разумное снижение кредитного плеча и поиск низкорисковых альфа-стратегий становится хорошим выбором. Во-вторых, в условиях снижения процентных ставок на макроуровне, для большинства людей вне криптоиндустрии размещение свободных активов в DeFi также позволяет получать более высокую доходность. Поэтому я хочу начать новую серию статей, чтобы помочь новичкам быстро освоиться в DeFi, а также анализировать доходность и риски различных стратегий на основе реальных данных DeFi-китов. Надеюсь на вашу поддержку. В первой части я хочу начать с популярной сейчас стратегии арбитража процентных ставок и проанализировать возможности и риски этой стратегии на примере распределения средств крупных пользователей AAVE.

Какие сценарии обычно подразумевает арбитраж процентных ставок в мире DeFi

Сначала стоит объяснить новичкам, что такое арбитраж процентных ставок. Арбитраж процентных ставок (Interest Rate Arbitrage), также известный как carry trade, — это финансовая арбитражная стратегия, суть которой заключается в получении прибыли за счет разницы процентных ставок на разных рынках, в разных валютах или между различными долговыми инструментами. Проще говоря, путь этой стратегии: занимать под низкий процент, инвестировать под высокий процент и зарабатывать на разнице ставок. Другими словами, арбитражер берет в долг средства под низкую ставку, а затем инвестирует их в активы с более высокой доходностью, получая прибыль на разнице.

В качестве примера самой популярной стратегии среди хедж-фондов на традиционном финансовом рынке можно привести carry trade между долларом и иеной. Как известно, в Японии в условиях политики YCC ставки по облигациям крайне низкие, а реальная ставка даже отрицательная. В то же время доллар по-прежнему находится в среде высоких ставок, что создает разницу между двумя рынками финансирования. Хедж-фонды используют высокодоходные американские облигации в качестве залога, занимают иену через различные каналы, а затем либо покупают высокодивидендные активы пяти крупнейших торговых компаний Японии, либо конвертируют обратно в доллары для покупки других высокодоходных активов (PS: одна из любимых стратегий Баффета). Преимущество этой стратегии — повышение эффективности кредитного плеча. Масштаб таких арбитражных операций достаточно велик, чтобы влиять на цены глобальных рисковых активов. Именно поэтому после отказа Банка Японии от YCC в прошлом году каждое повышение ставки сильно влияло на цены рисковых активов.

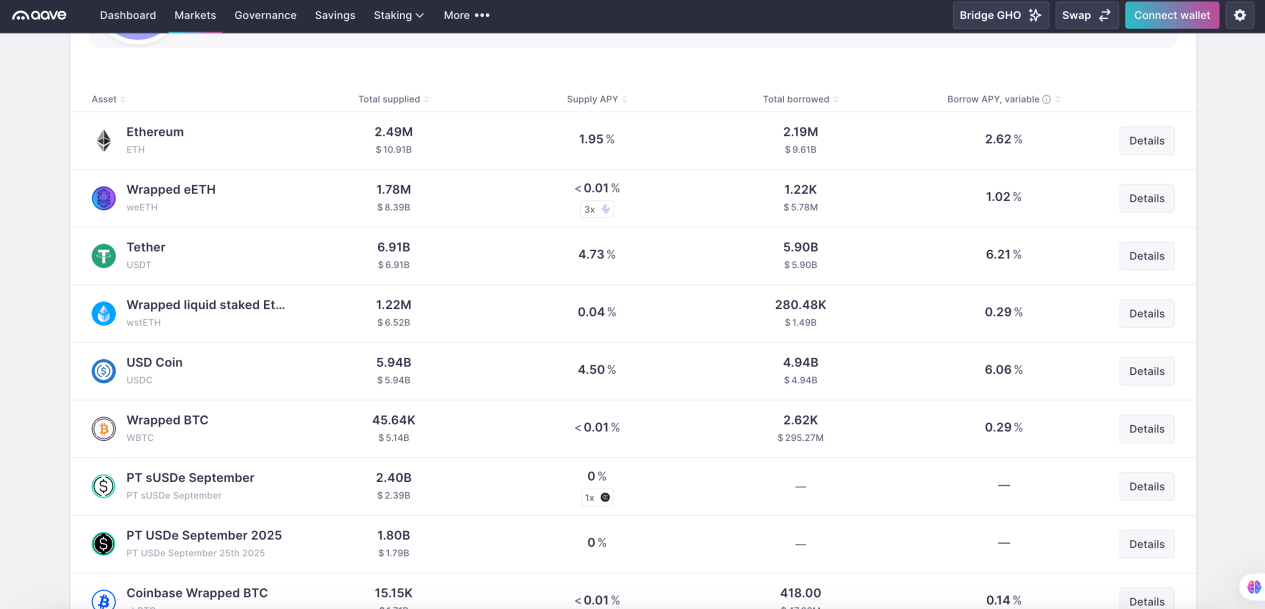

В мире DeFi есть два основных типа инноваций: первая — это децентрализованные биржи (DEX), вторая — децентрализованные кредитные протоколы (Lending). Первые обеспечивают возможности для арбитража на разнице цен (spread arbitrage), о чем мы здесь говорить не будем, а вторые — являются основным источником арбитража процентных ставок. Децентрализованные кредитные протоколы позволяют пользователям использовать один криптоактив в качестве залога для займа другого криптоактива. В зависимости от механизма ликвидации, требований к залогу и способа определения ставок существуют различные типы таких протоколов, но мы сосредоточимся на самом распространенном на рынке — протоколе сверхобеспеченного кредитования. На примере AAVE: вы можете использовать любой поддерживаемый криптоактив в качестве залога и занять другой криптоактив. При этом ваш залог продолжает приносить нативную доходность и доходность от платформы, то есть Supply APY. Это возможно благодаря тому, что большинство кредитных протоколов используют модель Peer To Pool: ваш залог автоматически попадает в общий пул, из которого платформа выдает займы. Заемщики, которым нужны ваши залоговые активы, платят проценты в этот пул — это и есть источник дохода от предоставления средств. А вы платите проценты за заемные активы — это Borrow APY.

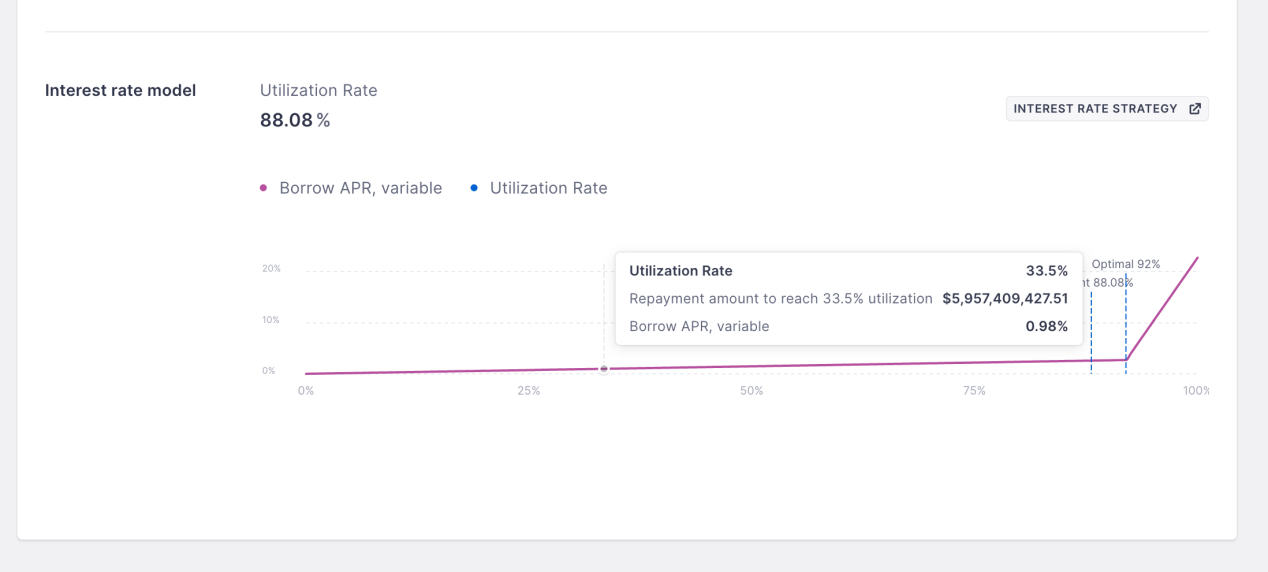

Обе эти ставки переменные и в AAVE определяются кривой ставок: чем выше загрузка пула, тем выше ставки. Такая конструкция обусловлена тем, что в Peer To Pool-протоколах нет понятия срока займа, как в традиционном финансировании. Это упрощает протокол и обеспечивает высокую ликвидность для кредиторов, которым не нужно ждать погашения долга, чтобы вернуть основной капитал. Однако для обеспечения дисциплины заемщиков протокол повышает ставку по мере снижения ликвидности пула, стимулируя заемщиков к возврату средств и поддерживая динамическое равновесие ликвидности, максимально отражая реальный спрос рынка.

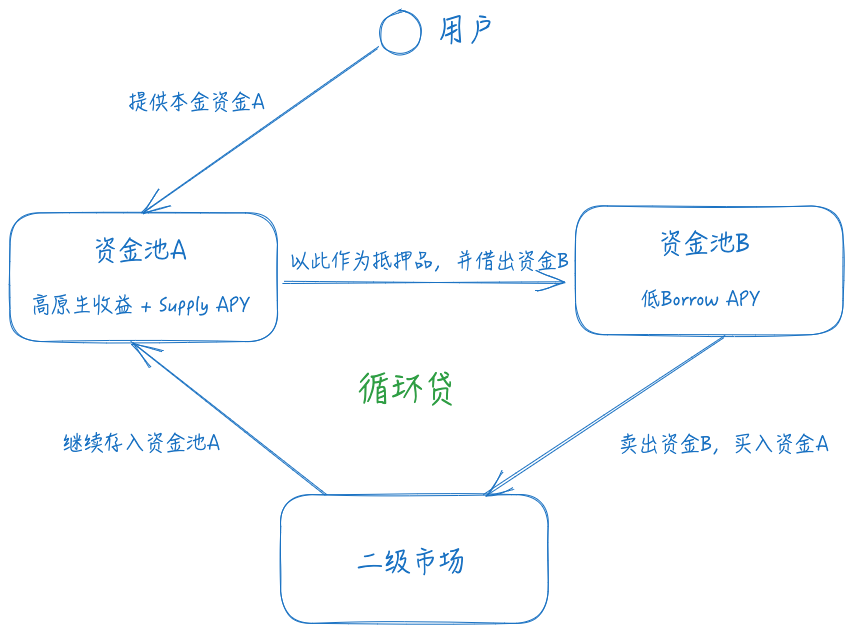

Поняв эти основы, рассмотрим, как реализуется арбитраж процентных ставок. Сначала нужно выбрать актив с высокой нативной доходностью + Supply APY в качестве залога, затем найти подходящий путь займа с низким Borrow APY, после чего на вторичном рынке купить на заемные средства еще залогового актива и повторить операцию для увеличения кредитного плеча.

Понимающие финансы быстро заметят два риска в этой схеме:

- Валютный риск: если актив A по отношению к активу B обесценивается, возникает риск ликвидации. Например, если ваш залог — ETH, а заем — USDT, при падении цены ETH ваш залог становится недостаточным, и вас могут ликвидировать.

- Процентный риск: если Borrow APY по активу B превышает суммарную доходность по активу A, стратегия становится убыточной.

- Риск ликвидности: ликвидность обмена между активами A и B определяет стоимость входа и выхода из арбитражной стратегии. При резком снижении ликвидности последствия могут быть значительными.

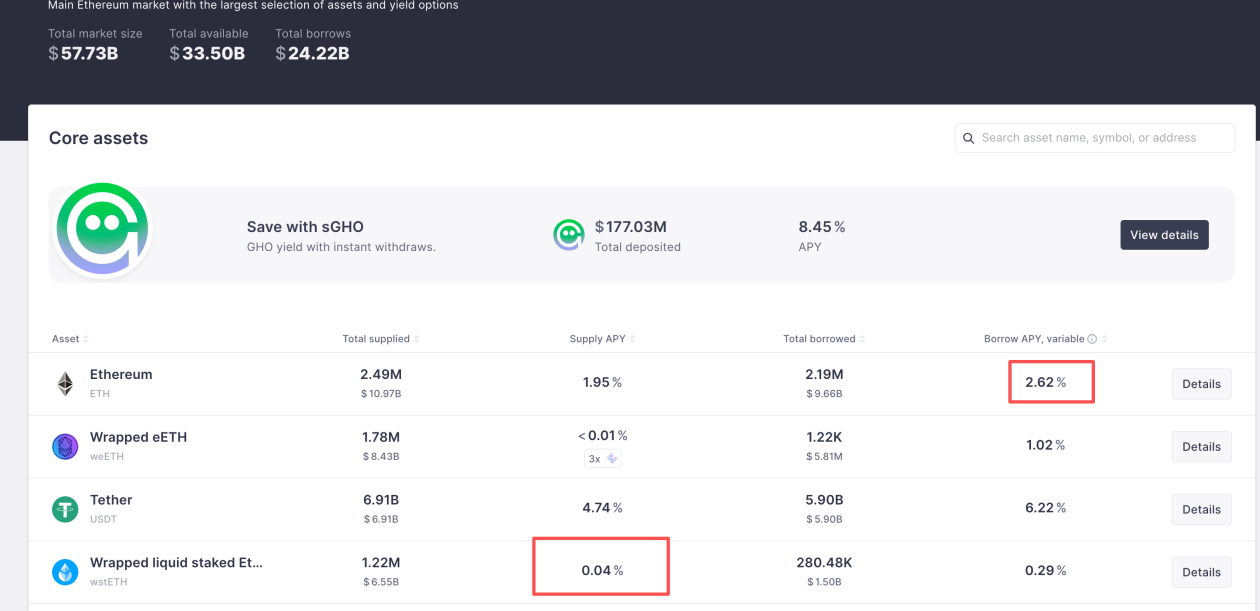

Чтобы снизить валютный риск, в большинстве DeFi-стратегий арбитража процентных ставок выбирают два актива с высокой корреляцией по цене, чтобы избежать сильных расхождений. Поэтому в этом сегменте основные варианты — это LSD-путь и Yield Bearing Stablecoin-путь. Различие зависит от базовой валюты управления активами: если это рисковый актив, то помимо арбитража можно сохранять альфа-доходность нативного актива, например, использовать stETH от Lido в качестве залога и занимать ETH. Такая стратегия была популярна во времена LSDFi Summer. Еще одно преимущество выбора коррелированных активов — возможность большего кредитного плеча, поскольку AAVE для таких активов устанавливает более высокий Max LTV (E-Mode). При значении 93% теоретическое максимальное плечо — 14x. На текущий момент, по данным AAVE, доходность по wstETH составляет 2.7% (нативная доходность ETH) + 0.04% Supply APY, а Borrow APY по ETH — 2.62%. Это означает разницу в 0.12%, и потенциальная доходность стратегии — 2.74% + 13 * 0.12% = 4.3%.

Процентный и ликвидный риски можно снизить только за счет постоянного мониторинга ставок и ликвидности. К счастью, эти риски не приводят к мгновенной ликвидации, поэтому достаточно своевременно закрывать позиции.

Как кит AAVE зарабатывает 100% APR на арбитраже процентных ставок с 10 миллионами долларов

Давайте посмотрим на реальный пример, как DeFi-кит использует арбитраж процентных ставок для получения сверхдоходности. В одной из предыдущих статей уже упоминалось, что несколько месяцев назад AAVE принял PT-USDe от Pendle в качестве залога. Это полностью раскрыло потенциал арбитража процентных ставок. На официальном сайте AAVE видно, что PT-USDe постоянно находится на лимите по объему, что говорит о популярности стратегии.

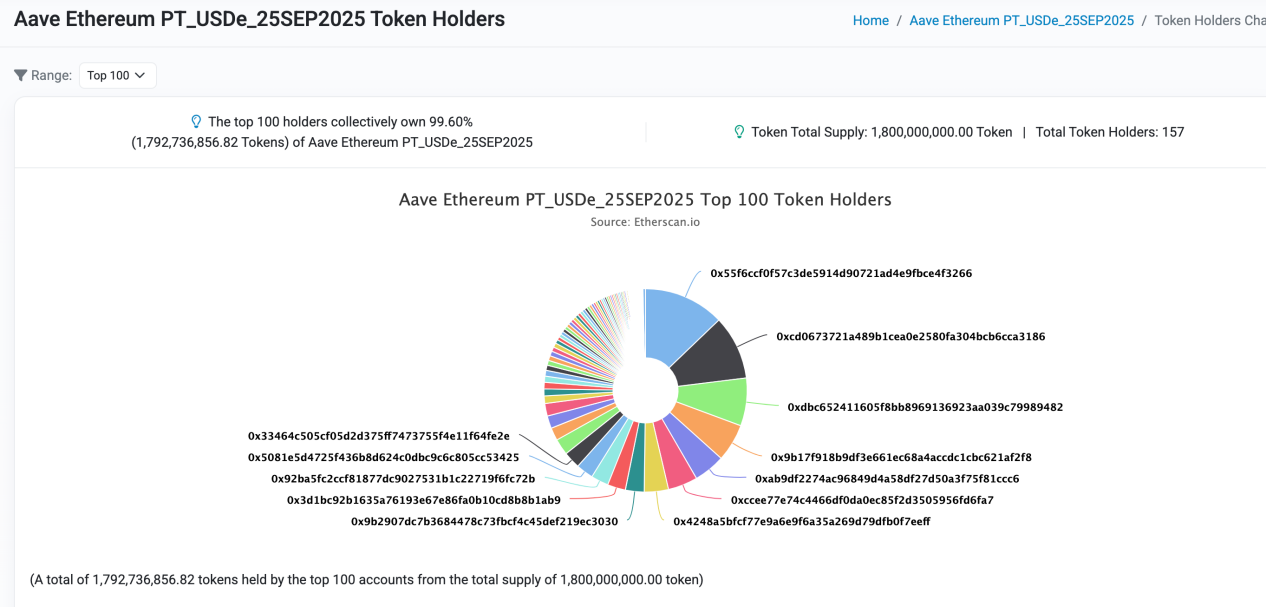

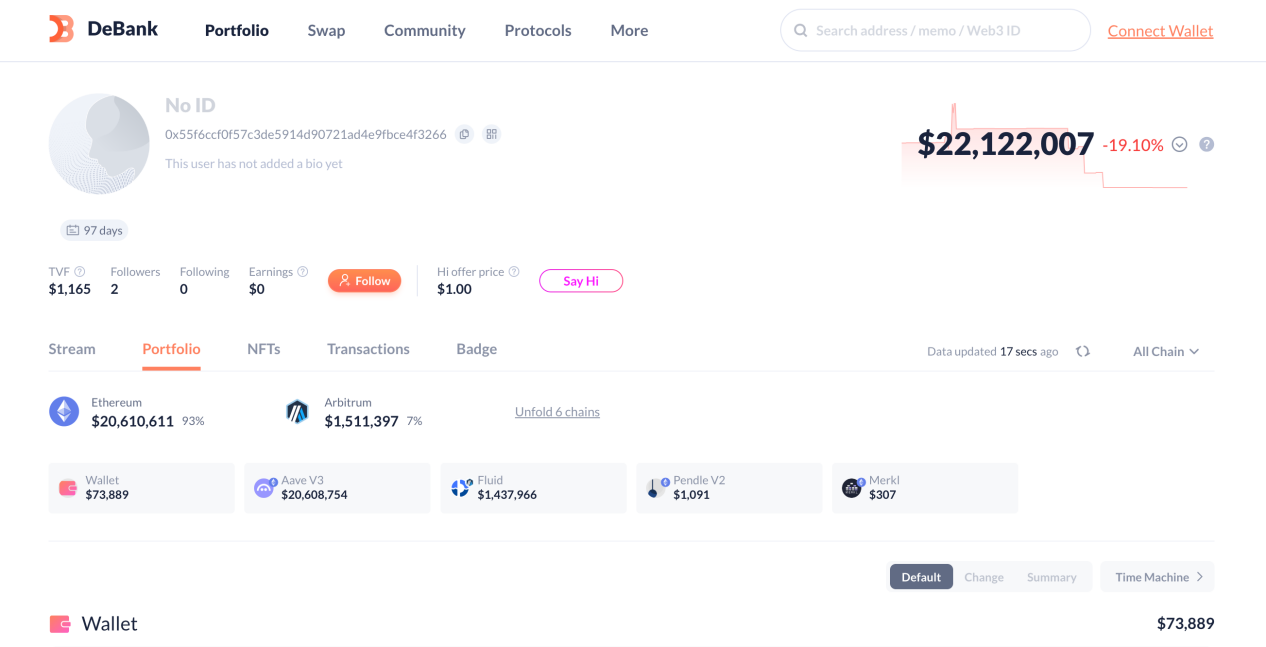

Рассмотрим крупнейшего держателя залога в этом рынке — DeFi-кита 0x55F6CCf0f57C3De5914d90721AD4E9FBcE4f3266, чтобы проанализировать его распределение средств и потенциальную доходность. Общий объем активов этого аккаунта составляет $22M, причем большая часть используется для реализации описанной стратегии.

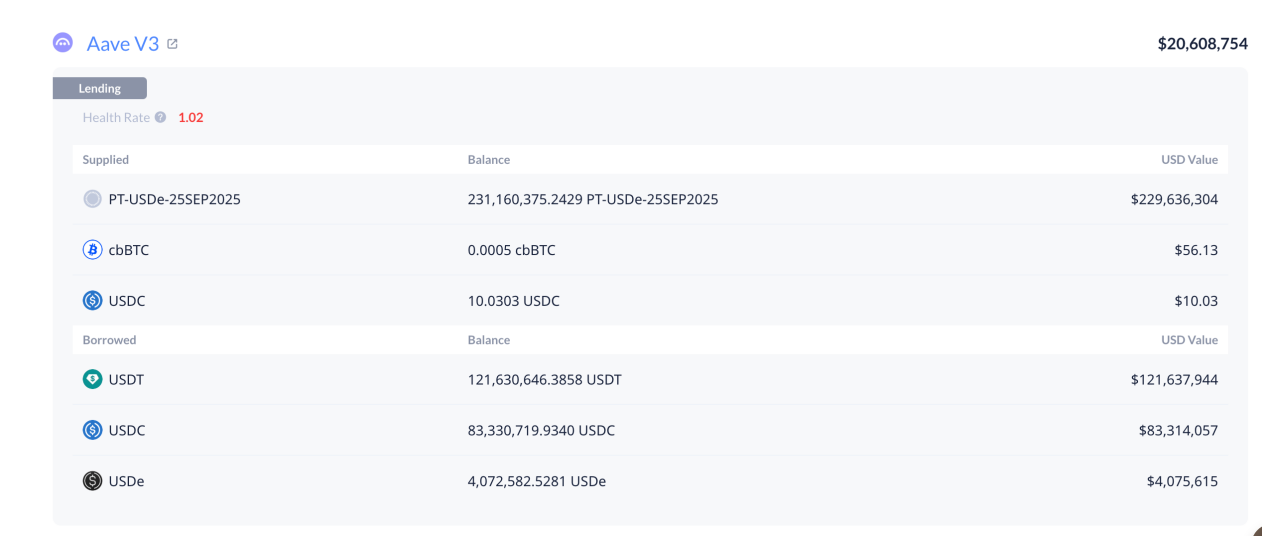

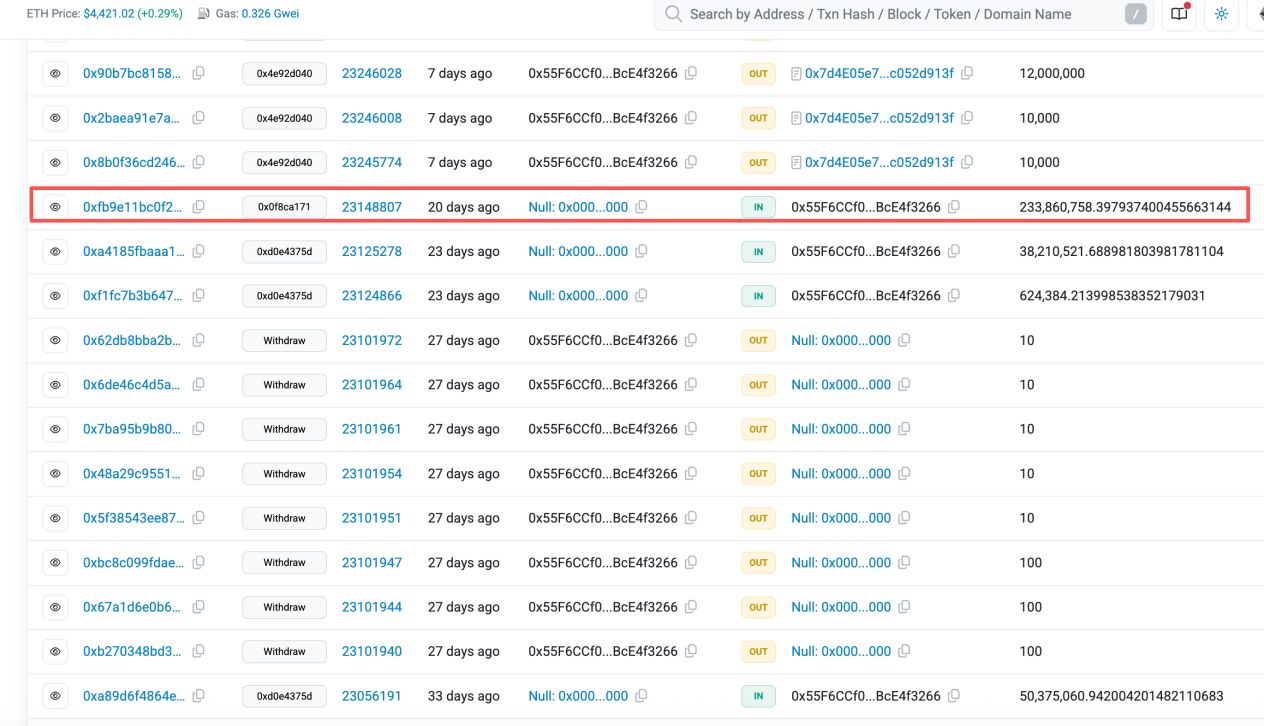

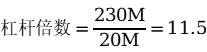

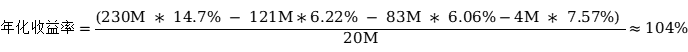

Видно, что аккаунт распределяет средства между двумя кредитными рынками: $20.6M в экосистеме AAVE и $1.4M во Fluid. На схеме видно, что в AAVE этот аккаунт использует $20M основного капитала, чтобы задействовать около $230M в PT-USDe, а соответствующие займы составляют $121M в USDT, $83M в USDC и $4M в USDe. Теперь рассчитаем его APR и кредитное плечо.

Согласно ставке PT-USDe на момент открытия позиции, основная ставка была зафиксирована 15 августа в 20:24, то есть ставка по открытию — 14.7%.

На данный момент ставка по займам в AAVE: USDT — 6.22%, USDC — 6.06%, USDe — 7.57%. Кредитное плечо и общая доходность составляют 11.5x и 104% соответственно. Какие привлекательные цифры!

Как новичку в DeFi повторить стратегию крупного игрока

На самом деле, для новичков в DeFi повторить такую стратегию арбитража процентных ставок несложно. На рынке уже есть множество автоматизированных протоколов арбитража процентных ставок, которые помогают обычным пользователям избежать сложной логики циклических займов и позволяют открыть позицию в один клик. Поскольку я рассматриваю ситуацию с точки зрения покупателя, конкретные названия проектов не указываю — ищите их самостоятельно на рынке.

Однако хочу напомнить о рисках этой стратегии, которые делятся на три категории:

- Валютный риск: как уже обсуждалось ранее, официальное сообщество AAVE разработало логику Oracle для PT-активов. Когда оракул будет обновлен для отслеживания изменений PT-активов на вторичном рынке, потребуется контролировать кредитное плечо, чтобы избежать риска ликвидации при длительном сроке до погашения и высокой волатильности рынка.

- Процентный риск: пользователи должны постоянно мониторить изменение спреда. Если спред сужается или становится отрицательным, необходимо своевременно корректировать позицию, чтобы избежать убытков.

- Риск ликвидности: он зависит от фундаментальных показателей проекта-эмитента доходного актива. В случае серьезного кризиса доверия ликвидность быстро иссякнет, и при выходе из стратегии можно понести значительные потери на проскальзывании. Пользователям рекомендуется сохранять бдительность и следить за развитием проекта.