Várias instituições de topo publicaram recentemente perspectivas intensivas para os ativos cripto em 2026, com um consenso claro: a lógica motriz do mercado está passando por uma transformação fundamental. A narrativa tradicional centrada no sentimento do varejo e no “ciclo de halving de quatro anos” está saindo de cena, dando lugar a uma era de crescimento estrutural liderada por capital institucional, regulamentação clara e utilidade real.

I. Mudança de Paradigma do Mercado: Da Especulação Cíclica à Era Institucional

A força motriz central que dominará o mercado futuro já não é o ritmo familiar.

1. O Fim da “Teoria do Ciclo de Quatro Anos”:

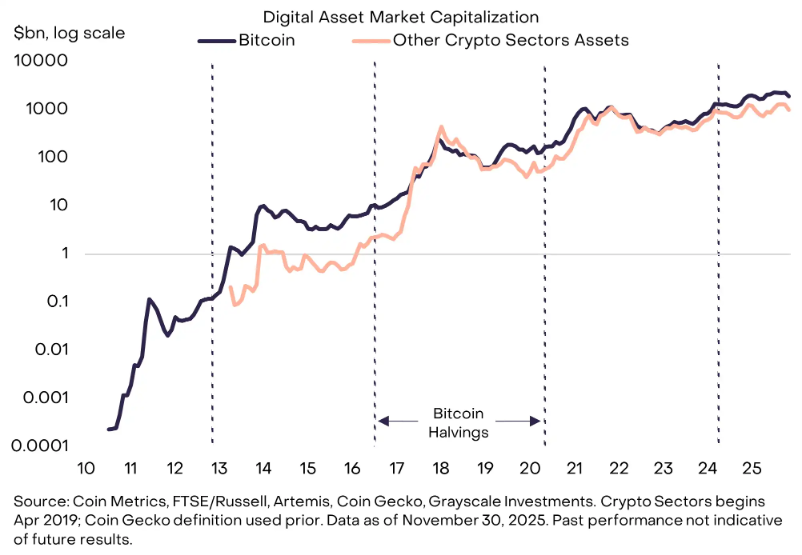

A Grayscale destacou em sua perspectiva anual que o tradicional ciclo de “halving-pico-correção profunda” de quatro anos das criptomoedas está perdendo eficácia. A força dominante do mercado está mudando do entusiasmo cíclico do varejo para a entrada contínua de capital institucional de longo prazo por canais regulados.

2. Entrada Estrutural de Capital Institucional:

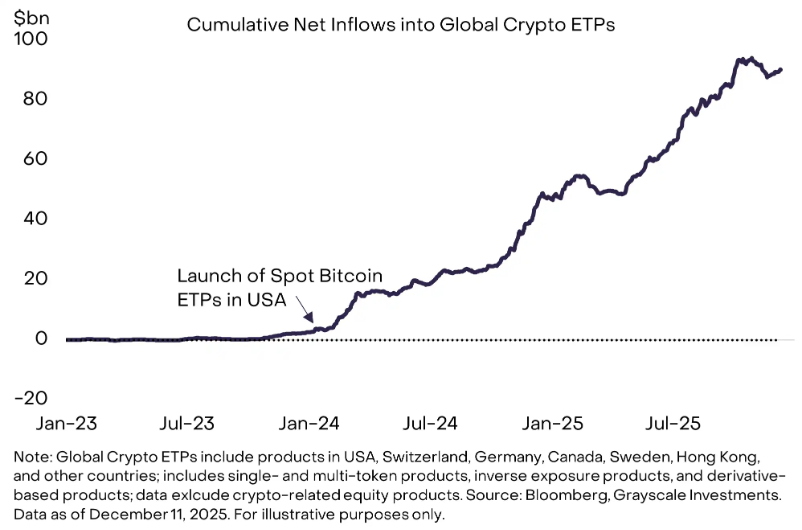

A entrada institucional já não é uma expectativa, mas sim uma realidade e a principal tendência futura. O marco é o rápido desenvolvimento dos produtos negociados em bolsa de ativos cripto (ETP).

● Dados da Grayscale mostram que, desde o lançamento dos ETPs de bitcoin à vista nos EUA no início de 2024, o fluxo líquido global de ETPs cripto já atingiu cerca de 87 bilhões de dólares.

● A 21Shares prevê que, até o final de 2026, o volume de ativos sob gestão (AUM) dos ETPs cripto globais poderá chegar a 400 bilhões de dólares. Esse modelo de “compra estável” altera a característica de volatilidade extrema dos preços.

3. Regulação: de Obstáculo a Alicerce:

Uma estrutura regulatória clara está deixando de ser a maior incerteza para se tornar o pilar-chave do desenvolvimento do mercado.

● A Grayscale prevê que, em 2026, os EUA aprovarão legislação estrutural para o mercado cripto com apoio bipartidário, o que irá “institucionalizar” o papel das finanças em blockchain no mercado de capitais americano.

● Ao mesmo tempo, o quadro MiCA da União Europeia e o “GENIUS Act” já aprovado nos EUA (para stablecoins) estão construindo um ambiente regulatório mais claro globalmente, abrindo caminho para a participação em larga escala de instituições financeiras tradicionais.

II. Motores Centrais de Crescimento: Narrativas Macroeconômicas e Implementação Microeconômica

No novo paradigma, os temas de investimento concentram-se em reserva de valor e eficiência financeira.

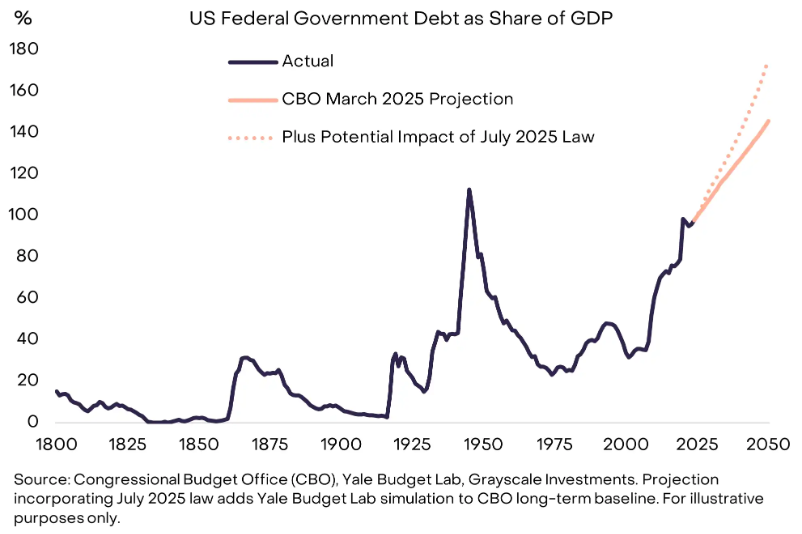

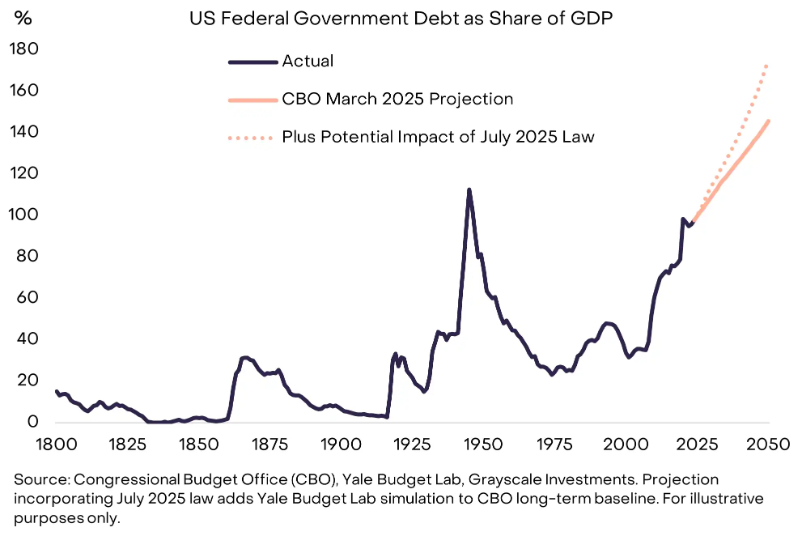

1. Demanda de Hedge Macroeconômico:

O aumento da dívida pública das principais economias gera preocupações sobre o valor de longo prazo das moedas fiduciárias. Bitcoin e Ethereum, devido à sua escassez transparente e programável, são vistos como ativos de “reserva de valor” na era digital, atraindo fluxos de capital macroeconômico.

2. Stablecoins: A Camada Fundamental Rumo ao Trilhão de Dólares:

As stablecoins já se tornaram a ponte entre o sistema financeiro tradicional e o mundo cripto.

● A 21Shares prevê que sua capitalização de mercado ultrapassará 1 trilhão de dólares em 2026. Seu papel está evoluindo de ferramenta de negociação para “camada fundamental de liquidação da internet”.

● A a16z aponta que, no ano passado, as stablecoins processaram cerca de 46 trilhões de dólares em volume de transações, quase três vezes o tamanho da Visa. Seus canais de entrada e saída mais inteligentes impulsionarão uma explosão no setor de pagamentos.

3. Tokenização de Ativos Chega ao Ponto de Inflexão:

A representação e negociação de ativos do mundo real (como títulos públicos e private equity) em formato digital na blockchain está passando da prova de conceito para a escala.

● A 21Shares prevê que o valor total dos ativos do mundo real tokenizados (RWA) saltará de 35 bilhões de dólares em 2025 para mais de 500 bilhões de dólares em 2026. Isso não só aumenta a liquidez dos ativos, mas também estabelece a base para produtos financeiros programáveis.

4. Fusão Profunda entre IA e Cripto:

Instituições como a16z apontam de forma prospectiva que, em 2026, a integração entre IA e blockchain irá além do conceito. As principais tendências incluem:

a. Economia dos Agentes (Agent Economy): À medida que agentes de IA realizam atividades comerciais de forma autônoma, cresce a demanda por sistemas de identidade e crédito “Conheça Seu Agente” (KYA), exigindo soluções confiáveis baseadas em blockchain.

b. Rede de Liquidação de Valor: Os micropagamentos entre agentes de IA por dados e poder computacional exigem uma rede de liquidação instantânea e global. Contratos inteligentes e novos protocolos (como x402) sustentarão a visão de “a própria internet se tornar um banco”.

III. Implementação Pragmática: Competição e Consolidação em Segmentos Específicos

O foco do mercado estará nos setores capazes de gerar fluxo de caixa real e atender à demanda dos usuários.

● Competição entre Plataformas de Contratos Inteligentes se Intensifica: Ethereum, através da expansão Layer-2, está se tornando a infraestrutura de tokenização institucional (como o fundo BUIDL da BlackRock). Solana, com alta capacidade de processamento e baixas taxas, está se expandindo rapidamente em pagamentos, DeFi e outros setores. Novas blockchains de alto desempenho (como Sui, Monad) disputarão participação de mercado por meio de inovações arquitetônicas.

● Rendimento e Sustentabilidade: Os investidores estarão mais atentos a protocolos capazes de gerar receitas sustentáveis. Obter rendimento por meio de staking ou divisão de receita real dos protocolos se tornará uma demanda comum. O DeFi, especialmente o setor de empréstimos, deve acelerar seu desenvolvimento.

● “Ruído” Superestimado: O relatório da Grayscale também aponta claramente os temas excessivamente especulados no curto prazo: computação quântica e empresas de cofres de ativos digitais (DATs) provavelmente não terão impacto substancial na avaliação do mercado em 2026.

IV. Riscos e Divergências: Nem Todos Estão Otimistas

● Em meio ao otimismo, pontos de vista cautelosos também merecem atenção. O Barclays aponta que, sem novos catalisadores de peso, o mercado cripto em 2026 pode enfrentar um “ano de baixa” com queda no volume de negociações e crescimento fraco. O ritmo mais lento do mercado à vista já está pressionando a receita das plataformas voltadas principalmente para o varejo.

● Isso lembra ao mercado que o fluxo de capital institucional de longo prazo é um processo lento e contínuo, podendo sustentar o piso das avaliações e suavizar a volatilidade, mas não necessariamente desencadear altas explosivas instantaneamente.

Em 2026, o mercado de ativos cripto não será mais o “Velho Oeste” de outrora. Institucionalização, conformidade regulatória e utilidade real compõem a nova tríade fundamental desta fase.

Embora ainda haja divergências sobre os movimentos de preço no curto prazo, o consenso das principais instituições financeiras é: um ecossistema cripto com volatilidade mais gerenciável, infraestrutura mais sólida e conexão mais profunda com o mundo financeiro tradicional está tomando forma. Não é mais uma corrida de velocidade em torno de narrativas, mas uma maratona que testa o valor real da tecnologia e a profundidade da integração financeira.