O Vanguard Group, que administra mais de 9 trilhões, passou a permitir oficialmente que clientes negociem ETFs de criptomoedas como bitcoin e ethereum.

Uma pesquisa mostra que 35% dos jovens americanos ricos trocaram de consultor financeiro porque eles não ofereciam opções de investimento em criptomoedas.

Pesquisas mostram que 35% dos jovens americanos de alta renda trocam de prestador de serviços financeiros porque seus consultores não oferecem acesso a criptomoedas.

Escrito por: Blockchain Knight

No dia 2 de dezembro, o Vanguard Group, que administra mais de 9,3 trilhões de dólares em ativos, abriu oficialmente sua plataforma de corretagem, permitindo que clientes negociem ETFs de criptomoedas como bitcoin e ethereum, encerrando seu longo isolamento do mercado de ativos digitais de 3 trilhões de dólares.

Essa reviravolta tornou-se um marco na aceitação da economia cripto pelas finanças tradicionais.

Como uma das principais instituições que antes resistiam firmemente às criptomoedas, o Vanguard Group acreditava anteriormente que sua alta volatilidade era incompatível com a filosofia de investimento de longo prazo.

Nesta mudança, o Vanguard Group manteve seu posicionamento central, não lançando fundos próprios de cripto, mas apenas oferecendo produtos regulados de concorrentes como BlackRock e Fidelity. O CEO da Bitwise destacou que a reação morna do mercado a essa grande mudança de política comprova justamente a popularização dos ativos digitais.

Além disso, avanços regulatórios foram o pré-requisito fundamental para essa mudança. A SEC adotou uma postura mais favorável à inovação, e decisões judiciais esclareceram regras, eliminando a incerteza regulatória que há muito preocupava o Vanguard Group. O amadurecimento do quadro regulatório dos ETFs de bitcoin também reduziu significativamente o risco operacional da plataforma.

Naturalmente, a demanda do mercado e a pressão competitiva são forças motrizes diretas. Pesquisas mostram que 35% dos jovens americanos de alta renda trocam de prestador de serviços financeiros porque seus consultores não oferecem acesso a criptomoedas.

O IBIT da BlackRock tornou-se um dos ETFs de crescimento mais rápido dos EUA, com os ETFs spot de bitcoin atualmente somando 120 bilhões de dólares e os ETFs de ethereum próximos de 20 bilhões de dólares.

Ao mesmo tempo, muitos clientes possuem ativos digitais fora do Vanguard Group, o que complica a gestão descentralizada dos ativos e se tornou um ponto fraco competitivo do Vanguard Group. O chefe de corretagem da empresa admitiu que os ETFs de cripto já passaram pelo teste da volatilidade do mercado, e as mudanças nas preferências dos investidores impulsionaram o ajuste de estratégia da plataforma.

Para o mercado de ETFs de cripto, o valor da entrada do Vanguard Group não está na velocidade de captação de recursos no curto prazo, mas sim na estabilidade.

Seus clientes são majoritariamente investidores passivos de longo prazo, e a alocação inicial pode ser limitada, mas uma taxa de penetração de ativos qualificados de 0,1%-0,2% já significaria a entrada de bilhões de dólares.

Mais importante ainda, esses recursos têm uma característica “não sensível ao preço”. Em uma carteira de investimentos “60/40/1” (com 60% em ações, 40% em títulos e 1% em criptomoedas), o algoritmo automaticamente recompra cripto em quedas para manter o peso de 1%, criando um mecanismo estrutural de “comprar na baixa”.

Além disso, o volume de negociação do Vanguard Group reduzirá o spread de compra e venda dos ETFs, diminuindo o custo para o investidor e aumentando a eficiência de precificação. Se apenas uma pequena parcela dos clientes alocar 1%-2% de seus ativos nesses produtos, isso já pode gerar uma demanda adicional de dezenas de bilhões de dólares.

A estratégia defensiva do Vanguard Group responde à demanda dos clientes e injeta recursos estáveis e de longo prazo no mercado cripto. Essa iniciativa marca que as criptomoedas deixaram de ser apenas ativos especulativos e se tornaram uma opção legítima nas carteiras de investimentos tradicionais.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Revisão semanal da volatilidade do BTC (17 de novembro a 1º de dezembro)

Principais indicadores (das 16h do dia 17 de novembro até as 16h do dia 1º de dezembro, horário de Hong Kong): BTC/USD: -9,6% (...

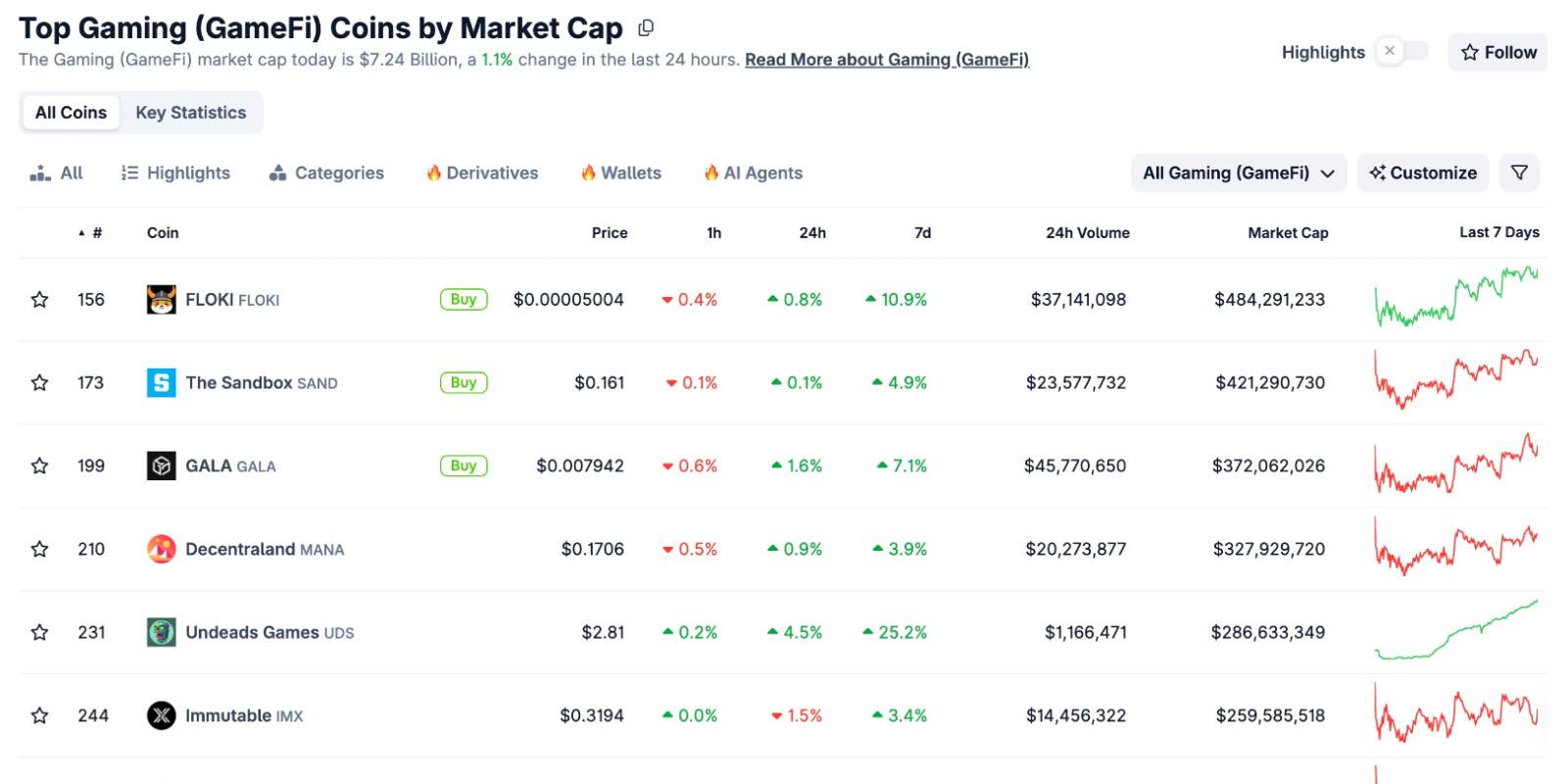

Quando todos os tokens de GameFi caem fora do TOP100, será que COC pode reacender a narrativa usando o modelo econômico do Bitcoin?

No dia 27 de novembro, a mineração de $COC será iniciada. A oportunidade de minerar no início não espera por ninguém.