Com o aprofundamento das fissuras econômicas, o bitcoin pode se tornar a próxima “válvula de escape” de liquidez.

As criptomoedas são um dos poucos setores que permitem manter e transferir valor sem depender de bancos ou governos.

Título original: The Two-Tier K-Shaped Economy

Autor original: arndxt, analista de criptoativos

Tradução original: AididiaoJP, Foresight News

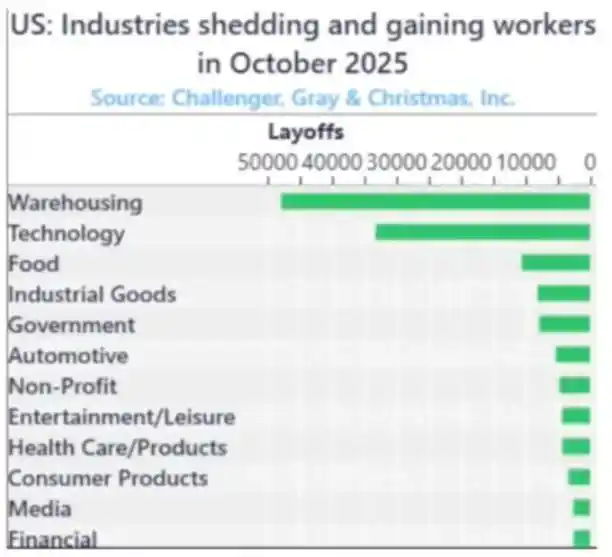

A economia dos Estados Unidos já se dividiu em dois mundos: de um lado, os mercados financeiros prosperam; do outro, a economia real entra em uma lenta recessão.

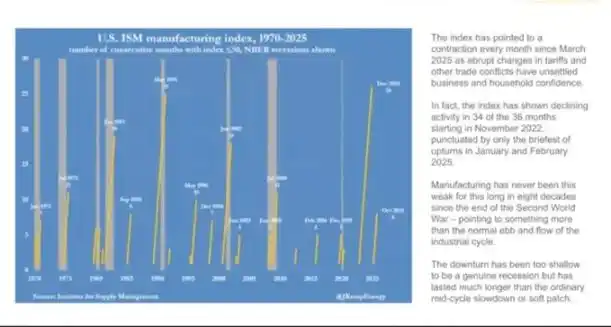

O índice PMI do setor manufatureiro está em retração há mais de 18 meses consecutivos, o período mais longo desde a Segunda Guerra Mundial, mas o mercado de ações continua subindo, pois os lucros estão cada vez mais concentrados em gigantes de tecnologia e empresas financeiras. (Nota: O "índice PMI do setor manufatureiro" significa "Índice de Gerentes de Compras do Setor Manufatureiro", um termômetro da saúde do setor industrial.)

Isso é, na verdade, "inflação do balanço patrimonial".

A liquidez continua elevando os preços de ativos semelhantes, enquanto o crescimento salarial, a criação de crédito e o dinamismo das pequenas empresas permanecem estagnados.

O resultado é uma divisão econômica, em que, durante a recuperação ou ciclos econômicos, diferentes setores seguem direções completamente opostas:

De um lado: mercados de capitais, detentores de ativos, setor de tecnologia e grandes corporações crescendo rapidamente (lucros, preços das ações, riqueza).

De outro lado: classe trabalhadora, pequenas empresas, setores operários → queda ou estagnação.

Crescimento e dificuldades coexistem.

Fracasso das Políticas

A política monetária já não consegue realmente beneficiar a economia real.

Os cortes de juros pelo Federal Reserve aumentaram os preços de ações e títulos, mas não trouxeram novos empregos nem crescimento salarial. O quantitative easing facilitou o acesso ao crédito para grandes empresas, mas não ajudou no desenvolvimento das pequenas empresas.

A política fiscal também está chegando ao limite.

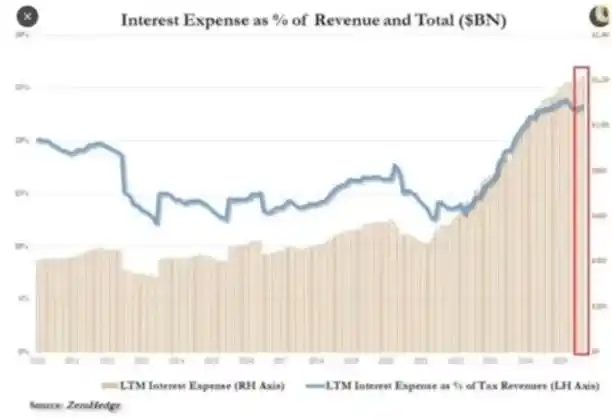

Atualmente, quase um quarto da receita do governo é usado apenas para pagar os juros da dívida pública.

Os formuladores de políticas estão em um dilema:

Se apertam a política para combater a inflação, o mercado trava; se afrouxam para estimular o crescimento, os preços sobem novamente. O sistema já entrou em um ciclo próprio: qualquer tentativa de desalavancagem ou redução do balanço impacta o valor dos ativos que sustentam sua estabilidade.

Estrutura de Mercado: Colheita Eficiente

Fluxos de capital passivo e arbitragem de dados de alta frequência transformaram o mercado aberto em uma máquina de liquidez em circuito fechado.

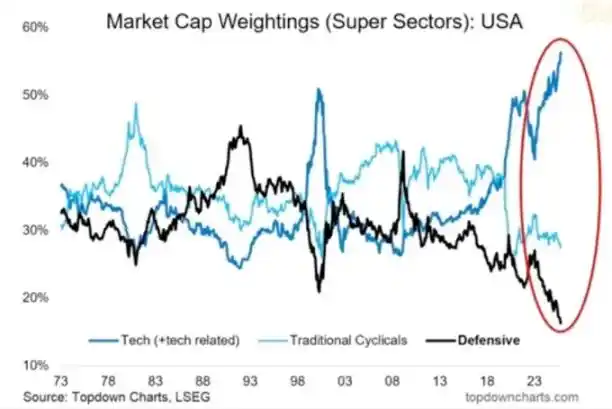

O posicionamento e a oferta de volatilidade são mais importantes do que os fundamentos. Os investidores de varejo, na prática, tornaram-se contraparte das instituições. Isso explica por que setores defensivos são abandonados, ações de tecnologia têm avaliações altíssimas e a estrutura do mercado recompensa quem segue a tendência, não quem busca valor.

Criamos um mercado com altíssima eficiência de preços, mas baixíssima eficiência de capital.

O mercado aberto tornou-se uma máquina de liquidez autocíclica.

O capital flui automaticamente → via fundos de índice, ETF e negociações algorítmicas → gerando pressão de compra contínua, independentemente dos fundamentos.

As variações de preço são impulsionadas pelo fluxo de capital, não pelo valor.

Negociações de alta frequência e fundos sistemáticos dominam o volume diário, enquanto o investidor de varejo está do outro lado da negociação. O sobe e desce das ações depende do posicionamento e dos mecanismos de volatilidade.

Por isso, as ações de tecnologia continuam inflando, enquanto setores defensivos ficam para trás.

Reação Social: O Custo Político da Liquidez

A criação de riqueza neste ciclo está concentrada no topo.

Os 10% mais ricos detêm mais de 90% dos ativos financeiros; quanto mais o mercado de ações sobe, maior a desigualdade. As políticas que elevam os preços dos ativos corroem, ao mesmo tempo, o poder de compra da maioria.

Sem crescimento real dos salários e com moradia inacessível, os eleitores acabarão buscando mudanças, seja por meio de redistribuição de riqueza, seja por instabilidade política. Ambos aumentam a pressão fiscal e elevam a inflação.

Para os formuladores de políticas, a estratégia é clara: manter a liquidez abundante, elevar os mercados e declarar recuperação econômica. Prosperidade superficial substitui reformas reais. A economia segue frágil, mas pelo menos os dados sustentam até a próxima eleição.

Criptomoedas como Válvula de Escape

As criptomoedas são um dos poucos setores onde é possível manter e transferir valor sem depender de bancos ou governos.

O mercado tradicional já é um sistema fechado, onde o grande capital captura a maior parte dos lucros antes mesmo do IPO, via rodadas privadas. Para a geração mais jovem, bitcoin não é mais apenas especulação, mas uma oportunidade de participação. Quando todo o sistema parece manipulado, pelo menos aqui ainda há chance.

Embora muitos investidores de varejo tenham sido prejudicados por tokens supervalorizados e vendas de VC, a demanda central permanece forte: as pessoas desejam um sistema financeiro aberto, justo e sob seu próprio controle.

Perspectiva

A economia dos EUA gira em ciclos de "reflexo condicionado": aperto → recessão → pânico de políticas → liquidez → inflação → repetição.

Em 2026, é provável que vejamos um novo ciclo de afrouxamento, devido à desaceleração do crescimento e ao aumento do déficit. O mercado de ações pode comemorar temporariamente, mas a economia real não melhorará de fato, a menos que o capital migre do suporte a ativos para investimentos produtivos.

No momento, estamos testemunhando a fase final da economia financeirizada:

· Liquidez atuando como PIB

· O mercado se tornando ferramenta de política

· Bitcoin servindo como válvula de pressão social

Enquanto o sistema continuar transformando dívida em bolhas de ativos, não teremos uma recuperação real, apenas uma estagnação lenta mascarada pelo aumento dos números nominais.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Espanha multa X por promoção ilegal de criptomoedas

Mercado cripto fica cauteloso enquanto Bitcoin cai e índice de medo atinge níveis extremamente baixos

XRP não é Bitcoin ou Ethereum, diz CEO da Canary com o lançamento do ETF XRPC

Queda de preço do ETF de XRP explicada