Sob a onda de recompra DeFi: Uniswap e Lido enfrentam controvérsias sobre "centralização"

À medida que plataformas como Uniswap e Lido implementam programas de recompra de tokens, diversas questões sobre controle e sustentabilidade estão sendo levantadas em meio a preocupações crescentes com a centralização dos protocolos.

Título original: Uniswap, Lido, Aave?! How DeFi Is Quietly Becoming More Centralized

Autor original: Oluwapelumi Adejumo, CryptoSlate

Tradução original: Saoirse, Foresight News

Em 10 de novembro, quando os gestores da Uniswap apresentaram a proposta “UNIfication”, o documento parecia mais uma reestruturação corporativa do que uma atualização de protocolo.

A proposta planeja ativar taxas de protocolo anteriormente não utilizadas, transferir fundos por meio de um novo mecanismo de tesouraria on-chain e usar os recursos para comprar e queimar tokens UNI. Esse modelo é muito semelhante aos programas de recompra de ações do setor financeiro tradicional.

Um dia depois, a Lido também lançou um mecanismo semelhante. Sua organização autônoma descentralizada (DAO) propôs criar um sistema automático de recompra: quando o preço do Ethereum ultrapassar US$ 3.000 e a receita anual superar US$ 40 milhões, os lucros excedentes do staking serão usados para recomprar seu token de governança, o LDO.

Esse mecanismo adota deliberadamente uma estratégia “anticíclica” — mais agressiva em mercados de alta e mais conservadora em ambientes de mercado restritos.

Essas iniciativas marcam uma grande transformação no setor DeFi.

Nos últimos anos, o setor DeFi foi dominado por “tokens Meme” e atividades de liquidez impulsionadas por incentivos; agora, os principais protocolos DeFi estão se reposicionando em torno de fundamentos de mercado como “receita, captura de taxas e eficiência de capital”.

No entanto, essa mudança também força o setor a enfrentar uma série de questões delicadas: a quem pertence o controle, como garantir a sustentabilidade e se a “descentralização” está gradualmente cedendo lugar à lógica corporativa.

Nova lógica financeira do DeFi

Durante a maior parte de 2024, o crescimento do DeFi dependeu principalmente do hype cultural, programas de incentivos e mineração de liquidez. As recentes ações de “reativar taxas” e “implementar estruturas de recompra” indicam que o setor está tentando vincular o valor do token mais diretamente ao desempenho do negócio.

Tomando a Uniswap como exemplo, sua iniciativa de “planejar a queima de até 100 milhões de tokens UNI” redefine o UNI de um mero “ativo de governança” para um ativo mais próximo de um “certificado de participação econômica do protocolo” — mesmo que lhe faltem as proteções legais ou direitos de distribuição de fluxo de caixa típicos de ações.

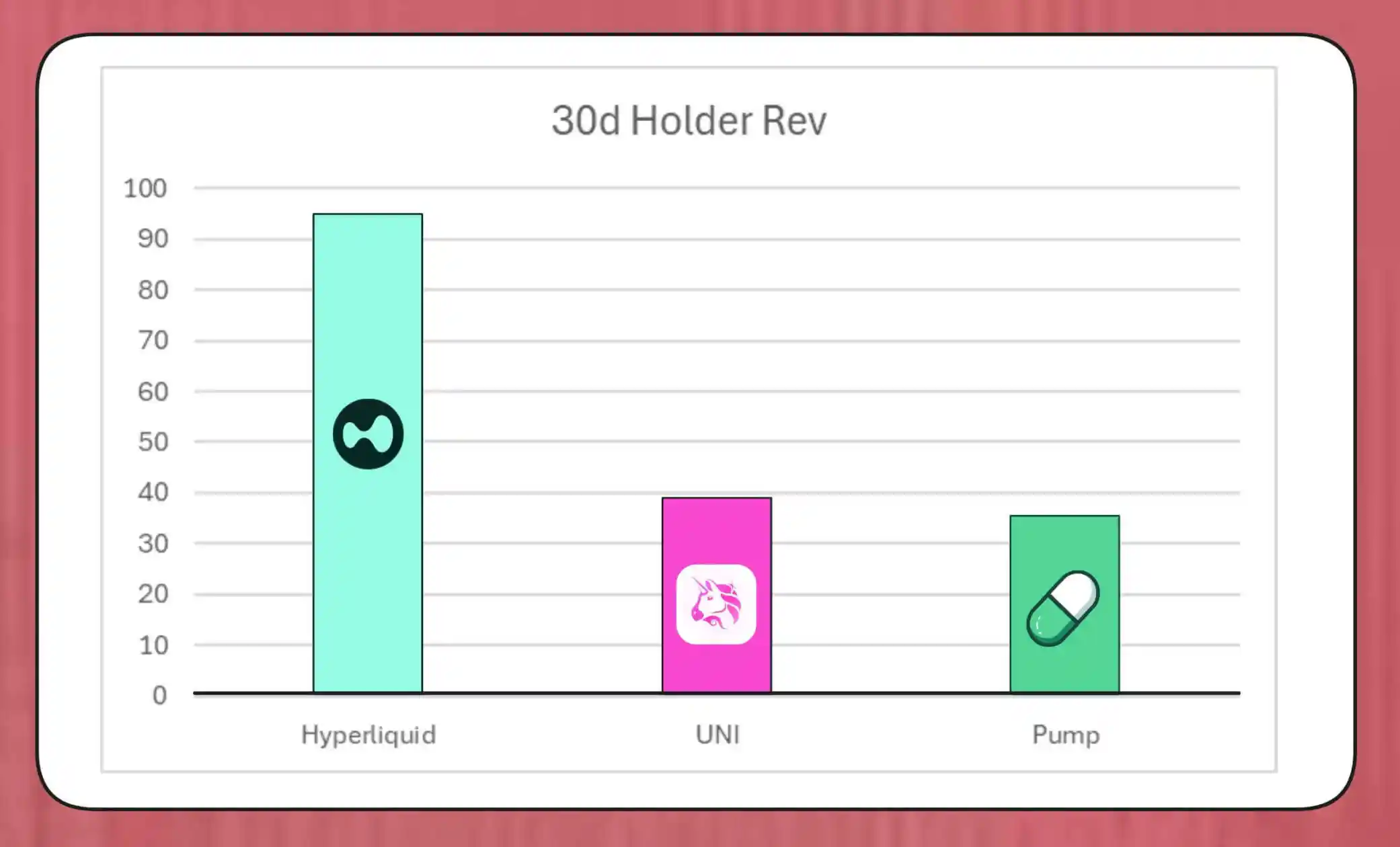

A escala desses programas de recompra não é desprezível. O pesquisador do laboratório MegaETH, BREAD, estima que, com base no nível atual de taxas, a Uniswap pode gerar cerca de US$ 38 milhões em capacidade de recompra por mês.

Esse valor supera a velocidade de recompra da Pump.fun, mas fica abaixo dos cerca de US$ 95 milhões mensais da Hyperliquid.

Comparação de recompra de tokens: Hyperliquid, Uniswap e Pump.fun (Fonte: Bread)

A estrutura simulada do mecanismo da Lido mostra que ela pode suportar cerca de US$ 10 milhões em recompras anuais; os tokens LDO recomprados serão pareados com wstETH e adicionados a pools de liquidez para aumentar a profundidade de negociação.

Outros protocolos também estão acelerando iniciativas semelhantes: Jupiter usa 50% da receita operacional para recomprar tokens JUP; dYdX destina um quarto das taxas de rede para recompra e incentivos a validadores; Aave também está elaborando planos específicos, pretendendo investir até US$ 50 milhões por ano em recompras financiadas pela tesouraria.

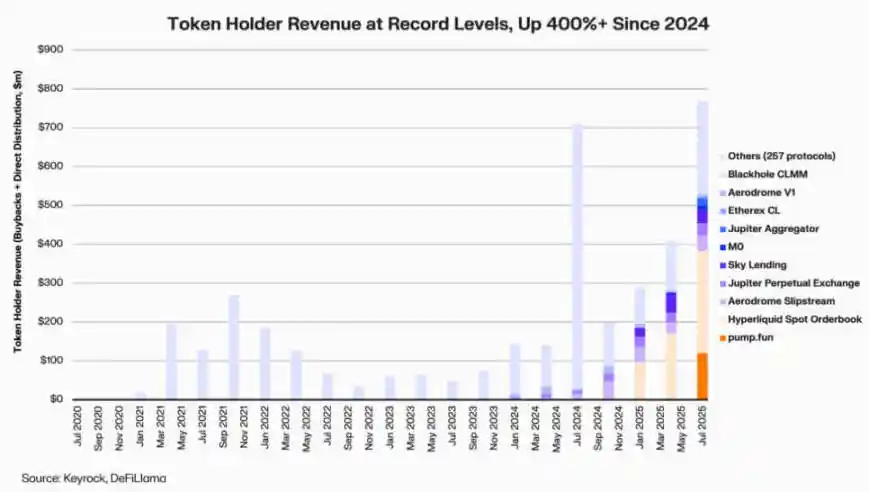

Dados da Keyrock mostram que, desde 2024, os dividendos para detentores de tokens vinculados à receita aumentaram mais de 5 vezes. Só em julho de 2025, os gastos ou distribuições em recompra e incentivos dos protocolos podem chegar a cerca de US$ 800 milhões.

Receita dos detentores de protocolos DeFi (Fonte: Keyrock)

Assim, cerca de 64% da receita dos principais protocolos agora retorna aos detentores de tokens — um contraste marcante com o ciclo anterior de “priorizar reinvestimento antes da distribuição”.

Por trás dessa tendência, está um novo consenso em formação no setor: “escassez” e “receita recorrente” estão se tornando o núcleo da narrativa de valor do DeFi.

Institucionalização da tokenomics

A onda de recompras reflete o aprofundamento da fusão entre DeFi e finanças institucionais.

Os protocolos DeFi começaram a adotar indicadores tradicionais como “P/L”, “limiar de rendimento” e “taxa líquida de distribuição” para transmitir valor aos investidores — que agora avaliam projetos DeFi como fariam com empresas de crescimento.

Essa fusão oferece aos gestores de fundos uma linguagem analítica comum, mas também traz novos desafios: o design original do DeFi não incluía requisitos institucionais como “disciplina” e “divulgação de informações”, mas agora o setor precisa atender a essas expectativas.

Vale notar que a análise da Keyrock já apontou que muitos programas de recompra dependem fortemente das reservas atuais da tesouraria, e não de fluxos de caixa recorrentes e duradouros.

Esse modelo pode sustentar o preço do token no curto prazo, mas sua sustentabilidade a longo prazo é duvidosa — especialmente em um ambiente de mercado onde “a receita de taxas é cíclica e geralmente atrelada à valorização do token”.

Além disso, o analista da Blockworks, Marc Ajoon, acredita que “recompras autônomas” geralmente têm impacto limitado no mercado e, quando o preço do token cai, podem levar o protocolo a enfrentar perdas não realizadas.

Diante disso, Ajoon defende a criação de um “sistema automatizado orientado por dados”: alocar fundos quando a avaliação estiver baixa, reinvestir quando os indicadores de crescimento estiverem fracos, garantindo que a recompra reflita o desempenho operacional real, e não pressões especulativas.

Ele afirma: “Na forma atual, a recompra não é uma panaceia... Devido à existência da ‘narrativa de recompra’, o setor a coloca cegamente acima de outros caminhos que poderiam trazer retornos mais altos.”

O CIO da Arca, Jeff Dorman, tem uma visão mais abrangente.

Ele acredita que as recompras corporativas reduzem o número de ações em circulação, mas os tokens existem em redes especiais — seu suprimento não pode ser compensado por reestruturações ou fusões tradicionais.

Assim, queimar tokens pode impulsionar o protocolo em direção a um “sistema totalmente distribuído”; mas manter tokens também pode reservar flexibilidade para o futuro — podendo emitir mais se a demanda ou a estratégia de crescimento exigir. Essa dualidade torna as decisões de alocação de capital no DeFi mais impactantes do que no mercado de ações.

Novos riscos emergem

A lógica financeira das recompras é simples e direta, mas seu impacto na governança é complexo e profundo.

Tomando a Uniswap como exemplo, sua proposta “UNIfication” planeja transferir o controle operacional da fundação comunitária para a entidade privada Uniswap Labs. Essa tendência de centralização já despertou alertas entre analistas, que acreditam que isso pode replicar a estrutura hierárquica que a governança descentralizada deveria evitar.

Sobre isso, o pesquisador de DeFi, Ignas, aponta: “A visão original de ‘descentralização’ das criptomoedas está enfrentando dificuldades.”

Ignas destaca que, nos últimos anos, essa “tendência de centralização” já se tornou evidente — o exemplo mais típico é: ao lidar com questões de segurança, os protocolos DeFi frequentemente dependem de “desligamentos de emergência” ou “decisões aceleradas pela equipe central”.

Em sua visão, o cerne do problema é: mesmo que “concentrar poder” seja economicamente racional, isso prejudica a transparência e o engajamento dos usuários.

No entanto, os apoiadores argumentam que essa concentração de poder pode ser uma “necessidade funcional”, e não uma “escolha ideológica”.

O CTO da a16z, Eddy Lazzarin, descreve o modelo “UNIfication” da Uniswap como um “modelo de circuito fechado” — nesse modelo, a receita gerada pela infraestrutura descentralizada flui diretamente para os detentores de tokens.

Ele acrescenta que a DAO ainda manterá o poder de “emitir mais tokens para o desenvolvimento futuro”, equilibrando flexibilidade e disciplina financeira.

A tensão entre “governança distribuída” e “decisões do nível executivo” não é um problema novo, mas agora seu impacto financeiro aumentou significativamente.

Atualmente, as principais tesourarias de protocolos gerenciam centenas de milhões de dólares, e suas decisões estratégicas podem impactar todo o ecossistema de liquidez. Assim, à medida que a economia DeFi amadurece, o foco das discussões de governança está mudando da “ideologia de descentralização” para o “impacto real no balanço patrimonial”.

O teste de maturidade do DeFi

A onda de recompra de tokens mostra que as finanças descentralizadas estão evoluindo do “estágio de experimentação livre” para um “setor estruturado e orientado por métricas”. A “exploração livre” que antes definia o setor está sendo gradualmente substituída por “transparência de fluxo de caixa”, “responsabilidade de desempenho” e “alinhamento de interesses dos investidores”.

No entanto, a maturidade também traz novos riscos:

· A governança pode tender ao “controle centralizado”;

· Órgãos reguladores podem considerar as recompras como “dividendos reais”, gerando controvérsias de conformidade;

· As equipes podem desviar o foco da “inovação tecnológica” para a “engenharia financeira”, negligenciando o desenvolvimento do core business.

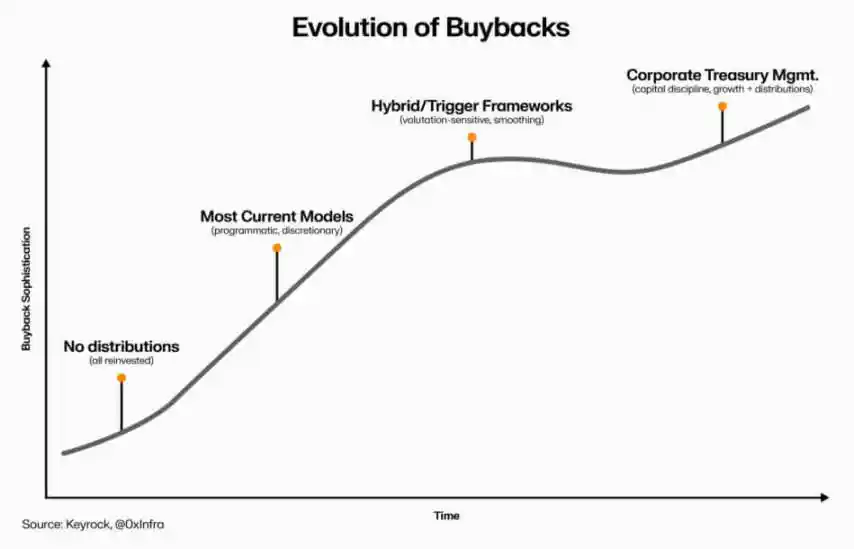

A durabilidade dessa transformação depende das escolhas na execução:

· “Modelos programáticos de recompra” podem incorporar transparência via automação on-chain, preservando características descentralizadas;

· “Estruturas de recompra autônomas” têm implementação mais rápida, mas podem enfraquecer a credibilidade e a clareza legal;

· “Sistemas híbridos” (vinculando recompra a métricas de rede mensuráveis e verificáveis) podem ser uma solução intermediária, mas poucos casos provaram “resiliência” no mercado real até agora.

Evolução das recompras de tokens DeFi (Fonte: Keyrock)

Mas uma coisa já está clara: a interação entre DeFi e finanças tradicionais já superou a “simples imitação”. Agora, o setor está incorporando princípios de gestão corporativa como “gestão de tesouraria”, “alocação de capital” e “prudência no balanço patrimonial”, mantendo a “base open source”.

A recompra de tokens é a expressão concentrada dessa fusão — ela combina comportamento de mercado e lógica econômica, impulsionando os protocolos DeFi a se tornarem “organizações autofinanciadas e orientadas por receita”: responsáveis perante a comunidade, avaliadas pelo “desempenho de execução” e não pela “ideologia”.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

A onda de liquidações em criptomoedas ainda não acabou! ETFs de Bitcoin dos EUA registram a segunda maior saída diária de fundos da história

Sob a influência da reavaliação das expectativas de corte de juros pelo Federal Reserve e do recuo do rali das ações dos EUA, a liquidação no mercado cripto continua, com grandes saídas de capital dos ETFs e traders de opções apostando cada vez mais na volatilidade. Instituições alertam que o suporte técnico do bitcoin acima de 90 mil dólares é fraco.

Previsões de preço 11/14: BTC, ETH, XRP, BNB, SOL, DOGE, ADA, HYPE, LINK, BCH

Detentores de longo prazo de ETH despejam 45 mil Ether por dia: queda de preço para US$ 2,5 mil é o próximo passo?

O NAV da estratégia cai abaixo de 1, críticos alertam após movimentação de carteira de Bitcoin de $5,7 bilhões