Declínio controlado: quando o setor financeiro se torna a própria economia

Empréstimos para todos, ninguém investe: como a inovação está sendo sufocada?

Todos emprestam, ninguém investe: como a inovação está sendo excluída?

Autor: arndxt

Tradução: AididiaoJP, Foresight News

O mercado não se autocorrige, e o governo volta a ser um elemento-chave na função de produção.

O desfecho final não é necessariamente um colapso, mas sim uma recessão controlada, um sistema financeiro que sobrevive à base de liquidez reflexiva e andaimes de políticas, em vez de reinvestimento produtivo.

A economia dos Estados Unidos está entrando em uma era de capitalismo gerenciado:

- As ações estão recuando

- A dívida domina

- As políticas tornam-se o novo motor de crescimento

- E as finanças em si já se tornaram dominantes na economia

O crescimento nominal pode ser fabricado, mas a verdadeira produtividade exige restaurar a conexão entre capital, trabalho e inovação.

Sem isso, o sistema pode ser mantido, mas não gera mais efeitos de juros compostos.

Mudança estrutural na composição do capital

O mercado de ações já foi o principal motor do capitalismo americano, mas hoje não consegue fornecer capital acessível de forma sistêmica para a maioria das empresas dos EUA. O resultado é uma grande migração para o crédito privado, que agora atua como alocador de capital na maior parte do mercado intermediário e em setores intensivos em capital.

O volume de emissões públicas de ações permanece próximo das mínimas de décadas, enquanto os ativos sob gestão de dívida privada já ultrapassam 1.7 trilhões de dólares, um espelho do estágio avançado do ciclo de financeirização. As empresas preferem cada vez mais a dívida ao invés do capital próprio, não porque tenham melhor crédito, mas porque a estrutura do mercado público está danificada: baixa liquidez, concentração de investimentos passivos e múltiplos punitivos para modelos de negócios intensivos em ativos tornam o IPO uma escolha menos atraente.

Isso cria um ciclo de incentivos anômalo: ninguém quer ativos no balanço. Modelos de negócios leves em ativos e extratores de renda dominam o quadro de avaliação, enquanto inovações intensivas em capital carecem de financiamento via capital próprio. Ao mesmo tempo, o crédito privado adotou um modelo de “captura de ativos”: o credor ganha em qualquer cenário, recebendo spreads elevados em caso de sucesso e tomando ativos físicos em situações de dificuldade.

Era da financeirização

Essa tendência é o ápice de quarenta anos de experimento de superfinanceirização. Com as taxas de juros estruturalmente abaixo do crescimento, os investidores passaram a buscar retornos não mais por meio de investimentos produtivos, mas sim pela valorização de ativos financeiros e expansão do endividamento.

Principais consequências:

- As famílias substituíram o crescimento estagnado dos salários pelo aumento contínuo do valor dos ativos.

- As empresas priorizam os acionistas, terceirizam a produção e buscam engenharia financeira.

- O crescimento econômico se desvincula da produtividade, dependendo da inflação dos ativos para sustentar a demanda.

Essa dinâmica de “dívida sem uso produtivo” esvaziou a base industrial doméstica e criou uma economia otimizada para retorno do capital, não do trabalho.

Efeito crowding out e reflexividade do crédito

O regime fiscal pós-pandemia agravou esse problema. Emissões soberanas recordes expulsaram tomadores privados do mercado público de crédito, empurrando o capital para estruturas de empréstimos privados.

Os fundos de crédito privado agora precificam empréstimos com base em spreads comprimidos artificialmente nos mercados públicos, criando um ciclo de feedback reflexivo:

- Queda nas emissões públicas

- Compradores forçados perseguem a oferta limitada de alto rendimento

- Spreads se estreitam

- O crédito privado é reprecificado para baixo

- Mais emissões migram para o privado

- Ciclo se reforça

Enquanto isso, desde 2020, o apoio implícito do Federal Reserve ao crédito corporativo distorceu o valor informativo dos spreads, e o risco de inadimplência deixou de ser precificado pelo mercado, passando a ser gerido por políticas.

O problema do investimento passivo

A ascensão do investimento passivo prejudicou ainda mais a descoberta de preços. Fluxos baseados em índices dominam o volume de negociação de ações, concentrando a propriedade em poucas gestoras trilionárias, cujos incentivos são homogêneos e restritos a benchmarks.

O resultado:

- Empresas de pequeno e médio porte sofrem com falta estrutural de liquidez.

- A cobertura de pesquisa de ações entrou em colapso.

- O mercado de IPO encolheu, sendo substituído por rodadas privadas tardias (F, G, etc.) inacessíveis ao investidor público.

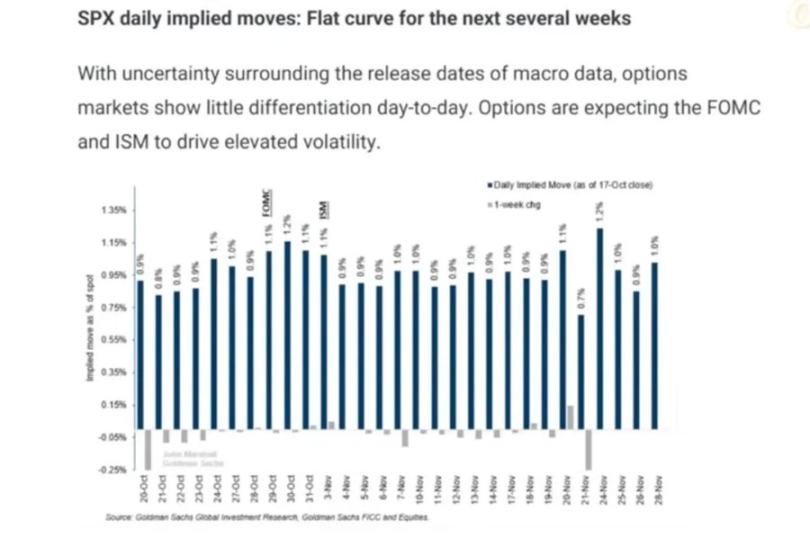

A amplitude e vitalidade do mercado foram substituídas por concentração oligopolista e liquidez algorítmica, gerando clusters de volatilidade quando os fluxos se invertem.

Exclusão da inovação

A homogeneidade financeira se reflete na economia real. Um sistema capitalista saudável precisa de incentivos heterogêneos: empreendedores, credores e investidores perseguindo objetivos e horizontes diferentes. Em vez disso, a arquitetura de mercado atual comprime a assunção de risco em uma única dimensão: maximizar retornos sob restrição de risco.

Historicamente, a inovação prosperou na interseção de setores diversificados e estruturas de capital variadas. O colapso desse ecossistema de “todos emprestam, ninguém investe” está reduzindo a inovação acidental e o crescimento de produtividade de longo prazo.

Necessidade de uma nova política industrial

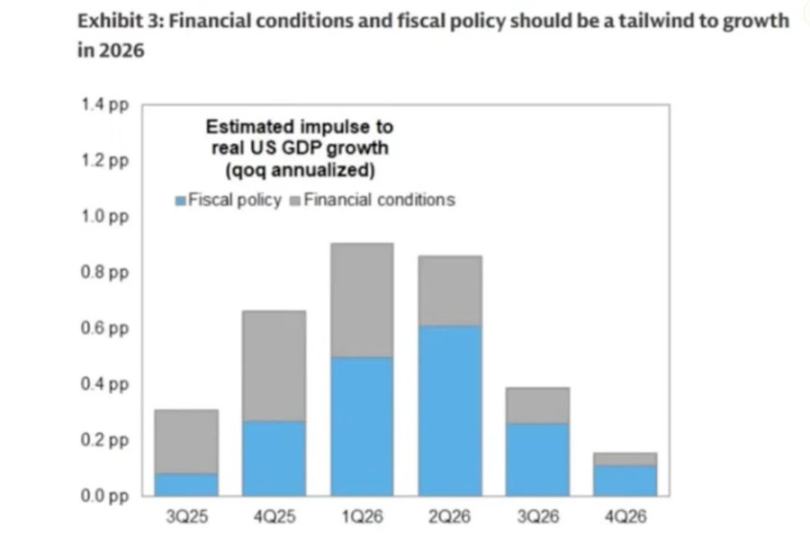

À medida que essa estrutura corrói o potencial de crescimento orgânico, o Estado volta a ser o principal agente econômico. Do “CHIPS Act” aos subsídios verdes, políticas industriais fiscais estão sendo usadas para compensar as falhas causadas pelo capital privado.

Isso representa uma inversão parcial dos modelos EUA-China: os EUA agora usam parcerias público-privadas direcionadas para reancorar cadeias de suprimentos e criar crescimento nominal, enquanto a China utiliza estatais e manufatura para afirmar a liderança global.

No entanto, a execução ainda é desigual, limitada por restrições políticas, ineficiência de recursos e descompasso geográfico (por exemplo, construir fábricas de semicondutores no Arizona, onde há escassez de água). Ainda assim, a mudança filosófica é decisiva:

Contrato social e reflexividade política

As consequências de quarenta anos de financeirização se refletem na disparidade entre riqueza em ativos e renda salarial. Habitação e ações agora representam uma fatia recorde do PIB, enquanto os salários reais permanecem estagnados.

Se as oportunidades não forem redistribuídas, não por transferências, mas por meio da propriedade, a estabilidade política será corroída. Do protecionismo tarifário ao nacionalismo industrial, o surgimento de movimentos populistas e protecionistas é um sintoma da privação de direitos econômicos. Os EUA não são imunes e estão liderando esse experimento.

Perspectivas: estagnação, capitalismo de Estado e crescimento seletivo

Diferente de um único “momento Minsky”, esse regime implica erosão gradual: queda dos retornos reais, lenta desintermediação acionária e gestão de volatilidade intermitente por meio de intervenção política.

Temas-chave a serem observados:

- Domínio do crédito público: com déficits persistentes, o efeito crowding out continuará a se intensificar

- Reindustrialização doméstica: crescimento nominal impulsionado pelo governo via subsídios

- Saturação do crédito privado: levando, por fim, à compressão das margens e inadimplência individual

- Estagnação do mercado de ações: com o capital buscando certeza em vez de crescimento, os múltiplos de preço/lucro enfrentarão compressão por décadas

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Do destaque à margem: o colapso da bolha de 8 projetos apoiados por VCs famosos

É um modelo insustentável? O ecossistema ainda não decolou? Ou os concorrentes são muito fortes e a demanda do mercado é insuficiente?

Metaplanet inicia programa de recompra de ações para lidar com a queda do mNAV

Quick Take Metaplanet anunciou nesta terça-feira que está iniciando um programa de recompra de ações para melhorar a eficiência de capital e o mNAV. O conselho da empresa aprovou a criação de uma linha de crédito com capacidade máxima de empréstimo de 500 milhões de dólares para o programa.

Bitget Wallet adiciona suporte ao HyperEVM, dando aos usuários acesso ao ecossistema Hyperliquid

Resumo rápido: A Bitget Wallet integrou a HyperEVM, permitindo que os usuários realizem transferências cross-chain e acessem o ecossistema Hyperliquid. O sistema da carteira planeja adicionar recursos de negociação perpétua nas próximas semanas.

MetaMask se torna multichain: uma conta suporta EVM, Solana e em breve Bitcoin

Resumo Rápido MetaMask lançou contas multichain, um recurso que permite aos usuários gerenciar endereços EVM e não-EVM. A plataforma de carteira afirmou que em breve lançará suporte nativo para endereços Bitcoin.