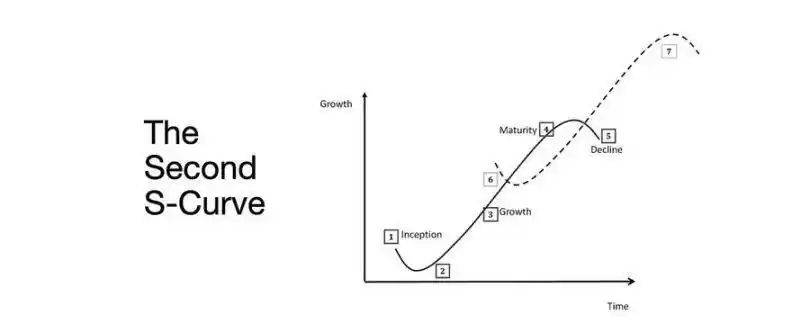

O ponto chave para a transição de mercado de urso para touro: a segunda curva de crescimento em S

A segunda curva de crescimento S é o resultado da normalização estrutural das finanças, sob restrições reais, através do rendimento, da força de trabalho e da credibilidade.

Título original: The Second S-Curve

Autor original: arndxt, analista de criptoativos

Tradução original: AididiaoJP, Foresight News

A expansão da liquidez continua sendo a principal narrativa macroeconômica dominante.

Os sinais de recessão são atrasados e a inflação estrutural é persistente.

A taxa de juros política está acima do nível neutro, mas abaixo do limiar restritivo.

O mercado está precificando uma aterrissagem suave, mas o verdadeiro ajuste é em nível institucional: da liquidez barata para uma produtividade moderada.

A segunda curva não é cíclica.

Ela normaliza estruturalmente as finanças sob restrições reais, através de rendimento, força de trabalho e credibilidade.

Transição de Ciclo

A conferência Token2049 em Singapura marcou um ponto de virada da expansão especulativa para a integração estrutural.

O mercado está reprecificando o risco, mudando de uma liquidez impulsionada por narrativas para dados de rendimento sustentados por receita.

Mudanças-chave:

· As exchanges descentralizadas perpétuas mantêm a liderança, com a Hyperliquid garantindo liquidez em escala de rede.

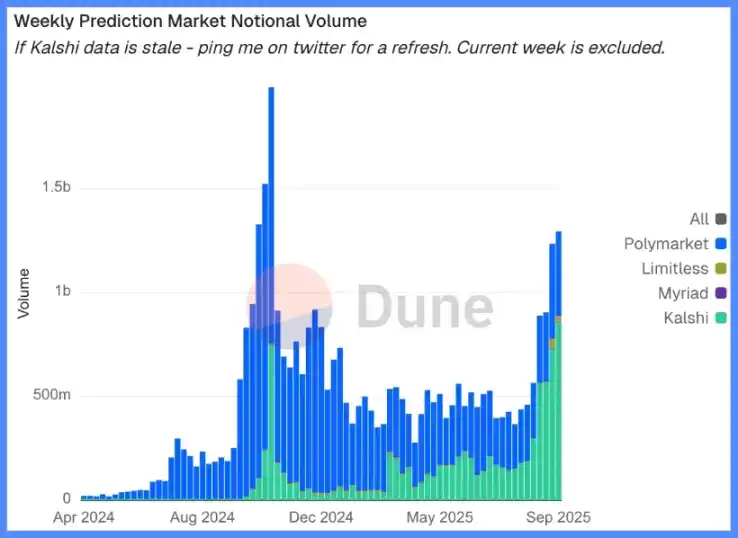

· Os mercados de previsão estão surgindo como derivativos funcionais do fluxo de informações.

· Protocolos de IA com cenários reais de aplicação Web2 estão silenciosamente ampliando suas receitas.

· Restaking e DAT atingiram o pico; a descentralização da liquidez é evidente.

Estrutura Macro: Desvalorização Monetária, Demografia, Liquidez

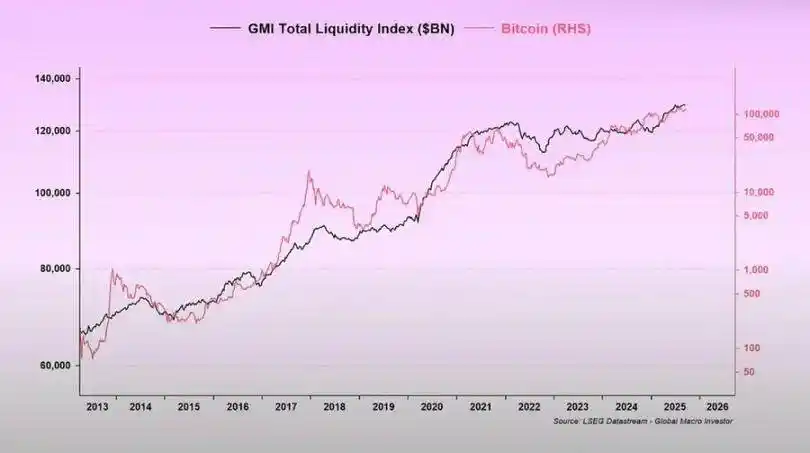

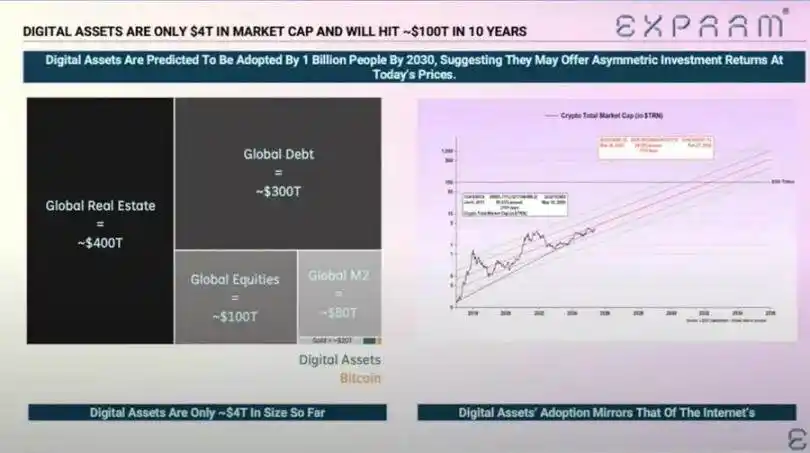

A inflação dos ativos reflete a desvalorização monetária, não o crescimento orgânico.

Quando a liquidez se expande, ativos de longa duração superam o mercado.

Quando a liquidez se contrai, a alavancagem e as avaliações são comprimidas.

Três fatores estruturais impulsionadores:

· Desvalorização monetária: o pagamento da dívida soberana exige expansão contínua do balanço patrimonial.

· Demografia: o envelhecimento populacional reduz a produtividade, reforçando a dependência da liquidez.

· Canal de liquidez: a liquidez global total — a soma das reservas dos bancos centrais e do sistema bancário — acompanhou 90% do desempenho dos ativos de risco desde 2009.

Risco de Recessão: Dados Atrasados, Sinais Antecipados

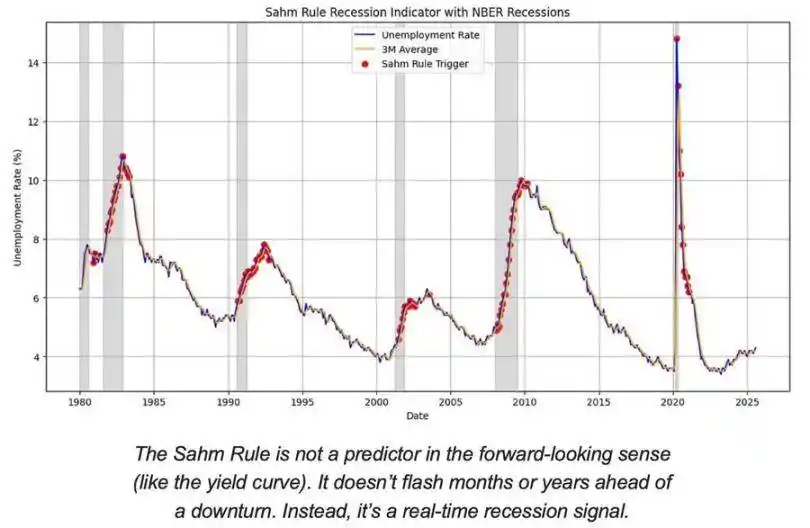

Os principais indicadores de recessão são atrasados.

CPI, taxa de desemprego e a regra de Sahm só são confirmados após o início da desaceleração econômica.

Os Estados Unidos estão no final do ciclo econômico, não em recessão.

A probabilidade de uma aterrissagem suave ainda é maior do que o risco de uma aterrissagem forçada, mas o timing da política é um fator limitante.

Indicadores antecedentes:

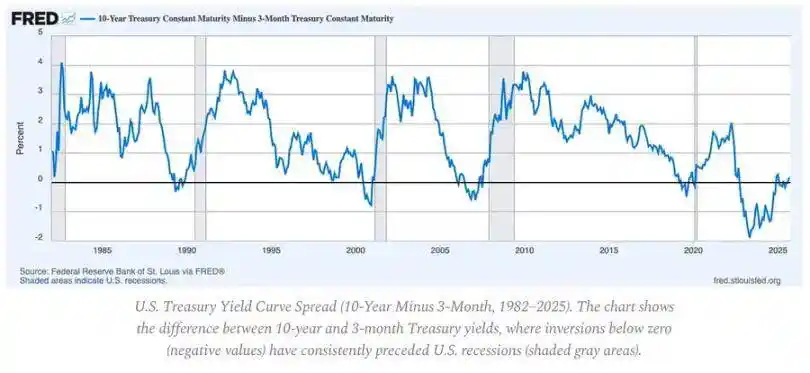

· A inversão da curva de rendimento continua sendo o sinal antecedente mais claro.

· Os spreads de crédito estão sob controle, indicando ausência de pressão sistêmica iminente.

· O mercado de trabalho está esfriando gradualmente; o emprego permanece apertado dentro do ciclo.

Dinâmica da Inflação: O Problema do Último Quilômetro

A desinflação de bens já foi concluída; a inflação de serviços e a rigidez salarial agora ancoram o CPI geral em torno de 3%.

Esse “último quilômetro” é a fase mais complexa da desinflação desde a década de 1980.

· A deflação de bens agora compensa parte do impacto no CPI.

· O crescimento salarial próximo de 4% mantém a inflação de serviços elevada.

· A inflação habitacional é medida com atraso; os aluguéis de mercado reais já esfriaram.

Implicações políticas:

· O Federal Reserve enfrenta um trade-off entre credibilidade e crescimento.

· Cortar juros cedo demais traz risco de reaceleração; manter por muito tempo traz risco de aperto excessivo.

· O resultado de equilíbrio é um novo piso de inflação próximo de 3%, em vez de 2%.

Estrutura Macro

Três âncoras de inflação de longo prazo ainda persistem:

· Desglobalização: a diversificação das cadeias de suprimentos aumentou os custos de transição.

· Transição energética: atividades de baixo carbono, intensivas em capital, aumentaram os custos de insumos de curto prazo.

· Demografia: a escassez estrutural de mão de obra causa rigidez salarial persistente.

Esses fatores limitam a capacidade do Federal Reserve de normalizar sem maior crescimento nominal ou inflação de equilíbrio mais alta.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Stripe e Paradigm abrem a blockchain Tempo ao público à medida que a demanda por stablecoins acelera

Stripe e Paradigm lançaram a testnet pública do Tempo, convidando empresas a desenvolver aplicativos de pagamento com stablecoin com taxas fixas de 0,1 centavo e liquidação previsível.

Regulador dos EUA autoriza bancos a atuarem como intermediários de cripto em transações sem risco

O OCC confirmou que os bancos podem facilitar transações cripto de principal sem risco sem aprovação prévia, marcando uma mudança regulatória em direção à integração das finanças tradicionais com os mercados de ativos digitais.